中泰资管天团丨如何用量化复制巴菲特?

中泰资管天团丨如何用量化复制巴菲特?

原创 2018-03-29 文/张学明 中泰证券资管

本文作者张学明,系中泰资管权益投资部研究员。本栏目主要谈投资逻辑、理念、策略、方法,不荐股。每周四更新

题目是微信小编加的,本文作者是个严谨的人。

2013年,AQR发布学术论文《巴菲特的阿尔法》,从量化分析的视角剖析巴菲特过去几十年的超额收益来源,他们认为巴菲特收益来源于长期坚持投资低估值、高质量的股票以及资金成本极低的杠杆。

从他们论文的结果来看,巴菲特长期持仓风格就是高质量、低估值、低波动,价值因子和质量因子贡献显著的收益。

论文的作者写到,他们的发现并不能遮挡巴菲特的光芒,毕竟早在50多年前他就找到了这样的投资秘诀并用于实践。量化工具只是从后视镜的角度剖析了大师过去的收益来源,寻找低估值高质量的股票并不是一件容易的事情,一如既往的坚持更难。

如果我们回到过去,我们会把钱交给巴菲特管理吗?这是值得深思的问题,有一位投资者在1968年和巴菲特在加州首次见面一边打桥牌一边聊投资,当时巴菲特还基本上默默无闻,他却回到家里和太太说“巴菲特是我见过的最聪明的人,他一定会成为这个世界最富有的人”,然后把这段话记录在日记里。他的名字是爱德华·索普,公认的“量化投资之父”。

“量化投资之父”和“价值投资大师“之间有这么一段价值观认同的故事。

量化真正碰上了价值投资

有一位价值投资大师,他把价值投资“低估值、高质量”的理念用数量化的数学公式表达了出来,形成系统化的投资交易系统,取得非常优异的投资业绩:

他就是Joel Greenblatt(乔尔·格林布拉特)。

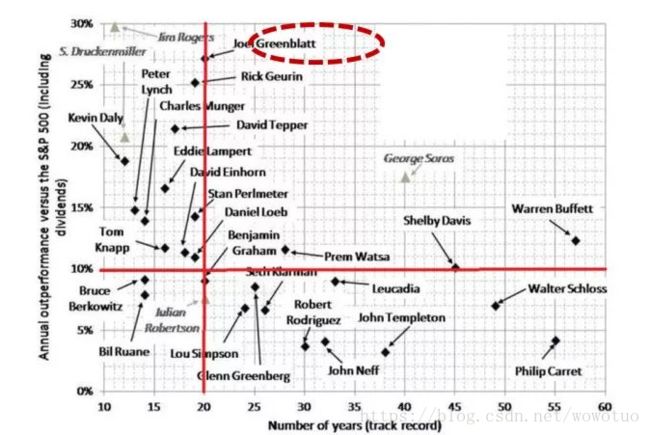

图为国外投资大佬投资业绩对比图,从投资收益的角度,格林布拉特属于金字塔顶端的存在,在他过去20年可查询的公开市场业绩看,他相对于标普500的超额收益超过25%,复合年化收益超过35%。

他是一位顶尖的价值投资大师,也是将价值投资与量化结合的先行者。

乔尔·格林布拉特的投资经历

1985年-1994年。1985年格林布拉特创立哥谭资本,在之后的10年间取得年化50%以上的收益。这段时间的投资经历和投资理念在他《股市天才》一书中有详细的描述。这段时间他持有的是集中式价值组合,这个组合包含两类头寸,一类是普通高质量低估值的股票组合,另外一类是特殊状态资产组合,寻找特殊事件下的投资机会,比如在公司分拆、公司并购以及公司破产重组中寻找可投资的低估值股票,另外他在特殊事件中经常使用金融衍生品构建更具风险收益比的投资策略(巴菲特也擅长金融衍生品构造投资机会)。

1995年-2003年。在业绩大好、规模迅速扩大的情况下,格林布拉特退还全部外部投资并关闭哥谭资本,只管理自己的本金,理由是现有的集中式的投资方法无法管理大规模的资金。这段时间无公开的市场业绩,根据书中描述,略差于他前十年的投资业绩,但优于大部分同行。

2003年至今,系统化的价值投资之路。2003年格林布拉特雇佣一名程序员协助开发测试他们的想法,该系统由2个指标构成:低估值(EBIT/EV),高质量(资本回报率=EBIT/(净营运资本+净固定资产)),然后选择估值排名靠后而质量排名靠前的股票投资,实际测量效果比他们预想的好很多,他们把这个合并指标成为“神奇公式”,《股市稳赚》一书有详细描述。

该项目成功后,格林布拉特进行了深化研究,开发了一套升级版的价值投资系统,该系统依然沿用“神奇公式”的低估值高质量的投资思路,但更加复杂,结果能够更加精确的衡量股票的估值和质地。格林布拉特决定采用更加分散化的价值投资系统,取代原来集中式的投资方法,容纳规模更大、同时表现更稳健。

该系统不只是单纯的量化投资系统,他和其他10位分析师会对股票池内的股票的财务报表进行审查,格林布拉特自己进行严格的风险管理,限定组合beta暴露、行业最大权重以及单票最大权重。结果是:虽然收益降低了(年化15%-20%),但是波动性显著降低。他认为低波动性意味着更高的复利效应。

对于这种在其他人看来颠覆性的改变,格林布拉特却不以为然,认为自己的投资原则一直未变,一直都是价值投资者,区别只在于现在更加分散化和有条理,他只是采用不同的投资方式,投资方式本身无优劣之分,只是不同而已。

他之所以能创造出这套成功的价值投资系统,和他本人过去几十年投资实践的积累以及对公司估值和质地的理解是分不开的,他和他团队对企业无法量化部分的把关和筛选,也会起到非常大的作用。

我的量化价值投资实践

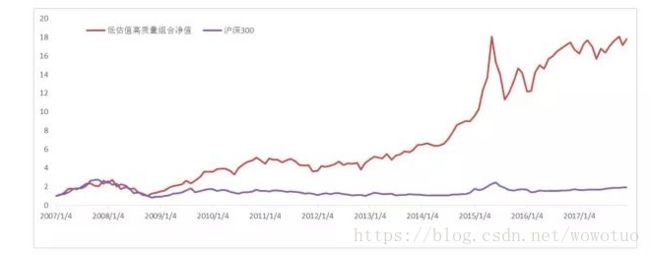

在研究员的帮助下,我们参照格林布拉特价值投资的理念,对消费行业的估值和质地进行数量化的刻画,初步形成了我们的系统化价值投资系统。

这套系统不仅是统计上的量化模型,也是研究员多年经验积累提炼出的刻画理念。

当然,如果您认为量化投资仅仅是通过统计和IT工具发现策略制造组合,可能还是没看到这个工种的点子上。

事实上,上面的组合,只是使用了价值投资理念中的两个因子,而量化投资与传统投资方法的根本不同,在于它看待世界的观念不同:

宽客(量化投资者)认为资产是风险因子的集合体,风险因子驱动资产表现,我们之所以能获得收益,本质上是因为承受了风险。对于资产和因子的关系,贝莱德因子投资部的负责人Andrew ANG有个形象的比喻“因子之于资产犹如营养成分之于食物”。

食物由多种营养成分构成——糖、脂肪、蛋白质及维生素等,食物经人体也会分解为不同的营养成分供人体吸收。营养学认为,通过营养成分配置食谱,比采用食物配置食谱更贴近于人体所需,营养成分对于人体的需求来说是根本,食物是外在表现形式。

资产也是由多种因子的集合体,配置一项资产等同于配置了一系列的因子,Andrew ANG认为风险是驱动资产表现的核心因素,而资产是风险因子的外在表现,基于风险因子去配置资产,犹如以人体所需营养成分制定食谱。

——有人认为这更贴近本质。比如当你买入一只股票时,你究竟在配置什么?是经济增长因子,是通胀因子,是流动性溢价,还是成长能力……所有风险因子的叠加,最终被逐渐反映在股价表现中。

不过,我们认为量化投资看待世界的方式不一定更加贴近本质,但至少是一种可行的投资方式。如格林布拉特说的,投资方式本身并无优劣,只是不同而已。量化投资和价值投资不用区分孰好孰坏,他们看待世界的方式是截然不同的,但两者并不冲突,甚至可以相互促进和相互融合。价值投资的经验和积累可以充实和改善量化因子的刻画,帮助把控无法数量化的部分;量化投资也可以作为工具应用于基本面研究,提高研究效率,以及扩展投资的丰富性。

量化投资不是只有统计、数学和代码,还可以有更多其他东西,比如像格林布拉特,他的量化投资是更多的可能不是统计和数学,但这样的投资策略却十分的稳健。

本材料不构成投资建议,据此操作风险自担。本材料仅供具备相应风险识别和承受能力的特定合格投资者阅读,不得视为要约,不得向不特定对象进行复制、转发或其它扩散行为,管理人对未经许可的扩散行为不承担法律责任。