Greeks介绍 ,python实现方案

Greeks介绍 ,python实现方案

##对冲的介绍

以期权举例能更容易的理解对冲的意义,持有期权有两种形式:

- naked position

- covered position

第一种顾名思义就是单独持有期权,假设一个人write a call option on a stock,如果到期日时股票价格高于行权价格,那么这个人就会遭受损失,股票价格越高这个损失越多,理论上资产价格可以无限增长但不能低于0,所以这个人的风险就是无限大的。

如果这个人同时持有同种股票,那么当股票价格上升时虽然option遭到损失,但是持有的股票确可以受益,在一定的stock和option的比例下,这个人可以实现0风险,拿到一个risk-free rate。这就是对冲的意义。

在金融市场中,不同的机构或这个人对于风险的需求不同,而作为一个完善的金融市场能提供多种的可能性也是其基本的职能。不同产品的诞生,包括不同的结构化,不同的风险构成,不同的期限结构,需要大量的金融工程的人士来进行设计,估值,架构。而对于如何对冲自己持有的金融产品的风险则是基金,资管,银行等机构中的人士需要重点关注的对象。

##Greeks介绍

Greeks包含多种指标,其主要用来帮助专业人士来进行对冲工作,通过不同的greeks exposure我们可以进行不同的金融产品的买卖来有效的稀释风险,达到整体的风险等级需要。

###Delta

Delta: option价格的变化随着underlying asset价格变化的比率

举个例子,假设一个人sell 1000 call option,我们可以计算出delta for this option 是0.6,那么如果我想对冲掉风险,我们就可以买入underlying asset(0.6✖️1000=600)。这样一个组合就是delta neutral的。

Delta 的计算方法有两种:

- Delta= change in call option price/ change in underlying asset price

- Delta= N(d1) 之前文章提到的BSM模型中的一部分

随便画了一个call option的delta 的图,可以看出随着underlying asset价格的变化delta是不断变化的,所以为了保持delta中性我们也需要随时调整参数。

###Theta

Theta:option价格的变化随着到期时间的变化的比率

Theta 的计算方法也分为两种,第一种就是change in price/change in time。

第二种也要用到BSM模型中的一部分具体的公式很复杂,可以网上搜索一下很快就出来了。

介绍下theta的特点吧:

- 对于put和call,theta的影响是一样的

- 当underlying asset的价格等于执行价格时候,theta是最明显的,也就是在at-the-money的情况下

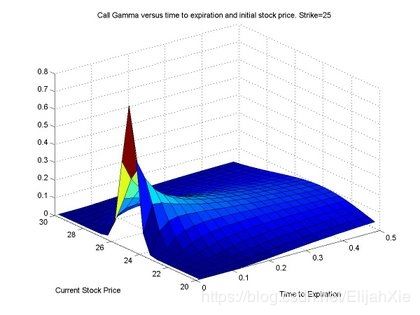

###Gamma

Gamma:delta的变化随着underlying asset价格变化的比率

公式同样,两种方法,一种是delta的导数,第二章运用BSM

Gamma,和delta同样的重要,delta仅仅能对冲掉价格小范围变化产生的风险,而gamma则能对冲掉价格大范围变化的风险。所以同时使用delta和gamma是非常有必要的。

Gamma也有很多特点,图片可以看出其在at-the-money时是最大的也就是说delta的变化最大。

###Vega

Vega:形容的是option价格的变化随着sensitivity变化的比率

###Rho

Rho:形容的是option价格的变化随着risk-free rate变化的比率

##最后附上python的code

import numpy as np

import matplotlib.pyplot as plt

from mpl_toolkits.mplot3d import Axes3D

import math

from BSM.option import d1f,N,dN

#

#Functions for greeks

#

def BSM_delta (St,K,t,T,r,sigma):

d1=d1f(St,K,t,T,r,sigma)

delta=N(d1)

return delta

def BSM_gamma(St,K,t,T,r,sigma):

d1=d1f(St,K,t,T,r,sigma)

gamma=dN(d1)/(St*sigma*math.sqrt(T-t))

return gamma

def BSM_theta(St,K,t,T,r,sigma):

d1 = d1f(St, K, t, T, r, sigma)

d2 = d1 - sigma * math.sqrt(T - t)

theta = -(St * dN(d1) * sigma / (2 * math.sqrt(T - t))

+ r * K * math.exp(-r * (T - t)) * N(d2))

return theta

def BSM_rho(St,K,t,T,r,sigma):

d1 = d1f(St, K, t, T, r, sigma)

d2 = d1 - sigma * math.sqrt(T - t)

rho = K * (T - t) * math.exp(-r * (T - t)) * N(d2)

return rho

def BSM_vega(St,K,t,T,r,sigma):

d1 = d1f(St, K, t, T, r, sigma)

vega = St * dN(d1) * math.sqrt(T - t)

return vega

#

#Plotting

#

def plot_greeks(function,greek):

# model parameters

St = 100.0 # index level

K = 100.0 # option strike

t = 0.0 # valuation date

T = 1.0 # maturity date

r = 0.05 # risk-less short rate

sigma = 0.2 # volatility

# Greek Calculations

tlist = np.linspace(0.01, 1, 50)

klist = np.linspace(80, 120, 50)

V = np.zeros((len(tlist), len(klist)), dtype=np.float)

for j in range(len(klist)):

for i in range(len(tlist)):

V[i, j] = function(St, klist[j], t, tlist[i], r, sigma)

# 3D Plotting

x, y = np.meshgrid(klist, tlist)

fig = plt.figure(figsize=(9, 5))

plot = Axes3D(fig)

plot.plot_wireframe(x, y, V)

plot.set_xlabel('strike $K$')

plot.set_ylabel('maturity $T$')

plot.set_zlabel('%s(K, T)' % greek)