今天,这位64岁创始人敲钟:开盘大涨300%,市值冲破700亿

作者 | 杨继云 闫启

报道 |投资界PEdaily

今天,科创板又迎来了一家芯片公司敲钟。

投资界(ID:pedialy2012)消息,芯原微电子(上海)股份有限公司(简称:芯原股份)今日成功在科创板挂牌上市。芯原开盘价达150元/股,较发行价暴涨289.31%,市值达725亿元。不到5分钟,芯原股价再度上猛涨,市值迅速达到831亿元。

芯原股份董事长兼总裁戴伟民生于1956年,这位64岁的创始人今天站上了敲钟舞台。他曾担任加州大学圣塔克鲁兹分校计算机工程系终身教授,2001年毅然回国创业。戴伟民在上市仪式中感慨:“中国即将迎来集成电路产业的黄金十年”。这是百年未遇的大变局。

成立于2001年,芯原一路走来离不开背后投资方的默默支持。据投资界不完全统计,芯原背后明星投资机构云集,不乏IDG资本、华山资本、临芯投资、小米基金、国家集成电路基金(大基金)等知名机构的身影。其中,IDG资本作为其首轮投资方,10多年前就开始陪跑。眼下,VC/PE纷纷投身到这场大潮中,参与到这场国家之间的半导体争抢赛。

创业19年,64岁创始人敲钟

这家芯片公司登陆科创板,市值超700亿

芯原股份成立于2001年,但在上世纪90年代,创始人戴伟民就萌生了做芯片的想法。

1998年,国家召开了半导体发展战略研讨会,彼时的戴伟民是作为国际专家出席,因为他此前的身份是加州大学圣塔克鲁兹分校计算机工程系终身教授。在那场研讨会上,国家决定在上海张江高科技园区成立中芯国际。戴伟民敏锐地察觉到:“中国的IC产业将有一波大的浪潮。”

于是,戴伟民决定放弃终身教授,回国创业。2001年,45岁的戴伟民回到上海创立了芯原,他曾回忆:“我们可能是落户张江高科技园区的第一家芯片设计公司。”

那是芯片创业异常艰辛的年代。国内的芯片代工厂刚刚起步,遭遇严峻的知识产权困境,没有标准单元库的知识产权基础,做代工非常困难,也尚未积累起足够的核心技术,彼时早于芯原一年成立的中芯国际,也在摸索中前进。

最初,戴伟民给芯原的定位是“烧砖瓦”,因为有标准单元库,就相当于盖房子只有框架而没有砖块,他认为建起芯片这栋房子,没有砖瓦是不行的。后来,随着国内设计能力的提高,芯原的挑战变成了将IP和设计服务推向世界。

一路走来,芯原先是开拓中国台湾市场,随后闯荡美国、日本成为,IBM、谷歌、微软、索尼、普等国际厂商的合作伙伴,建立起国际声誉,最后又将业务拓展回日趋成熟的大陆市场。

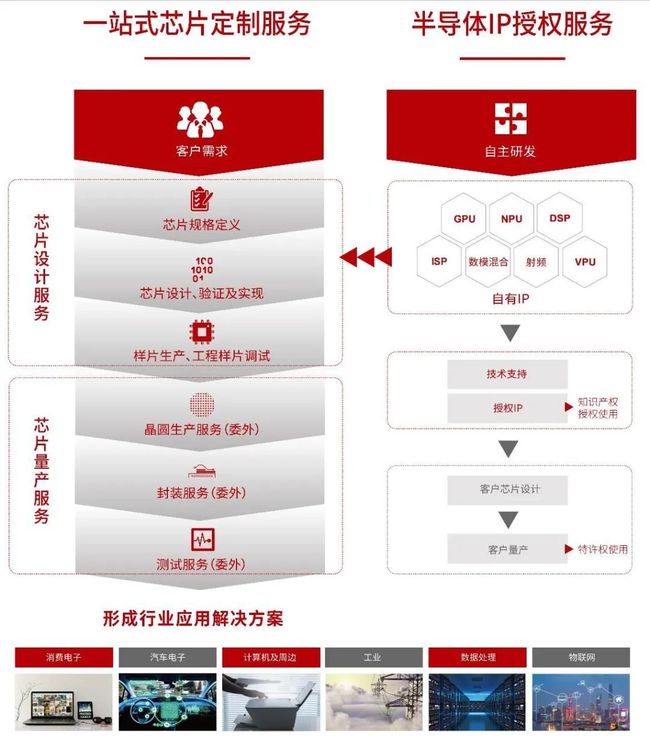

如今,芯原成为了一家依托自主半导体IP,为客户提供平台化、全方位、一站式芯片定制服务和半导体IP授权服务的企业,是中国大陆排名第一、全球排名第七的半导体IP授权服务提供商。

戴伟民曾在接受采访时坦言:“有人说我们是芯片界的药明康德,这种模式的好处是没有库存,没有市场风险,到最后其实边际成本会很低。芯片定制和IP授权要结合起来才能实现规模效应。”他曾说过,芯原最大的风险是人才风险,务必有很强的人才管理机制。

今天,历经19年的风雨更迭,芯原股份终于迎来了敲钟的时刻,成为科创板“芯片定制+IP授权”第一股。今日开盘,芯原股份股价达到150元,市值超700亿。

这个市场被英美所垄断

唯一一家挤进全球前十的大陆企业

对于大多数人来说,芯原仍然是一家陌生的公司——因为芯原从来不生产自己品牌的芯片。直至此次上市,这家蛰伏多年的半导体企业,终于被揭开神秘面纱。

招股书显示,芯原的主要经营模式为芯片设计平台即服务(SiliconPlatformasaService,SiPaaS)模式。所谓的SiPaaS模式是指基于公司自主半导体IP搭建的技术平台,为客户提供一站式芯片定制服务和半导体IP授权的一种商业模式。

通常来说,行业内芯片设计公司主要以设计并销售自有品牌芯片产品而开展业务运营。SiPaaS模式并无自有品牌的芯片产品,而是通过积累的芯片定制技术和半导体IP技术为客户如IDM、芯片设计公司、系统厂商、大型互联网公司等提供一站式芯片定制服务和半导体IP授权服务,而产品的终端销售则由客户自身负责。

相比起传统芯片设计公司的经营模式,SiPaaS模式模式使得公司集中力量于自身最为擅长的技术授权和研发平台输出,市场风险和库存风险压力较小。

从财务数据来看,芯原仍处在亏损的状态。2017-2019年,芯原微的营业收入分别为10.80亿元、10.57亿元、13.40亿元;同期内,亏损分别为1.28亿、6780万、4117万。此外,芯原预计2020年上半年还将亏损0.83-0.8亿元。

对于亏损,芯原微的解释为多年来较高投入的研发积累是未实现持续盈利的重要原因,但亦因此形成了拥有门槛的技术平台,为公司未来业务发展提供保障。

值得注意的是,芯原的营收构成比例正在发生变化。芯原半导体IP授权服务的毛利率近三年内都超过90%,分别为92.68%、96.35%、94.78%。随着半导体IP授权服务在芯原的营收中比例正在逐年增大,未来毛利率也将不断提升。

目前,芯原主要服务为面向消费电子、汽车电子、计算机及周边、工业、数据处理、物联网等行业。主要客户包括英特尔、博世、恩智浦、博通、新突思、美满电子、索喜科技、意法半导体、三星、瑞昱等全球半导体行业知名企业;Facebook、谷歌、亚马逊等全球大型互联网公司;华为、紫光展锐、瑞芯微、中兴通讯、大华股份、晶晨股份、和芯星通等众多国内知名企业。

在全球半导体IP领域,绝大部分市场份额被英美所垄断。其中最大的IP供应商为英国的ARM,2019年其市占率为40.8%。而芯原以1.8%的市占率在全球排名第七,大陆排名第一。其中,芯原的IP在细分领域均表现突出:数字信号处理器IP全球排名第三,GPU和ISP IP全球排名第三。

IDG十年前开始布局芯片

“现在好像没有GP不投半导体”

投资界了解到,在国内机构投资人鲜少关注芯片行业时,IDG资本就参与了芯原的A轮融资,这也是芯原股份的首轮融资。据天眼查信息显示,2010年,芯原股份再次获得一轮战略投资,投资方包括华山资本、英特尔、汇丰、美国中经合集团等。

到了2018年,芯原股份迎来了国家集成电路基金(大基金)这个重要股东,投资方还有临芯投资、君桐资本;又在2019年6月迎来小米、国开科创、隆玺壹号3家投资机构入股。

当然,这也导致芯原股份在上市前夕不存在控股股东和实际控制人。根据招股书,芯原股份的股东情况如下:

作为芯原股份早期的投资人,IDG资本合伙人李骁军向投资界表示:“芯原拥有优秀的芯片设计服务能力,很高兴看到它通过多年不懈的研发创新,持续夯实核心技术基础,占据了技术先进性及行业竞争优势。我们相信芯原在未来能更好地满足客户的个性化定制需求,帮助加速技术产业化过程,在全球主流先进制程上屡创佳绩。”

而随着芯原股份的成功上市,IDG资本在集成电路领域的投资版图也渐渐浮出水面。

事实上,IDG资本布局半导体芯片由来已久。早在1997年,IDG资本收获的第一个上市项目“风华高科”就出自先进制造方向,并先后在芯片设计、传感器、集成电路、半导体设备等多个领域布局,投资了10余个细分行业的头部项目,并有超过半数企业已经或即将上市。

十几年前,IDG资本就开始在全球布局芯片设计领域:在2005年投资了业内领先的电视与机顶盒集成芯片公司晶晨半导体(Amlogic);2007年又率先投资了全球领先的通信芯片公司RDA(锐迪科);2016年则在更早的pre-A轮就瞄准了国际领先的智能音频SoC芯片设计企业恒玄科技(Bestechnic);此后还投资了中国基带公司中除海思外唯一拥有全网通技术的公司翱捷科技(ASR)等。产业集群效应渐渐形成。

众所周知,芯片产业投资门槛高、投入高、风险高、回报周期长,曾经让不少VC/PE都望而却步。但如今,推进集成电路的国产自主化、实现供应链安全可控已经迫在眉睫,伴随着国家政策的大力支撑,越来越多的创投机构开始发力投资半导体。

一位专注于半导体的投资人表示,“五年前,市场上投半导体的GP一只手就可以数得过来,现在好像没有GP不投半导体。”眼下,VC/PE纷纷投身到这场大潮中,参与到这场国家之间的半导体争抢赛。

推荐阅读