明天,这家巨无霸IPO敲钟:一年大赚48亿

作者 | 周佳丽文丹

报道 |投资界PEdaily

明天,港交所又将迎来一个“巨无霸”。

投资界(ID:pedaily2012)消息,肯德基母公司百胜中国(9987.HK)将于9月10日在香港二次上市,每股定价412港元。有分析师认为,按全球公开发售后的4.2亿股本计算,百胜中国市值预计超过1960亿港元,高于港股同业平均水平。

1987年11月,肯德基在中国的第一家餐厅在北京前门开业,成为首家进入中国的现代化西式快餐品牌。经历30余年的发展,百胜中国现在坐拥肯德基、必胜客、小肥羊、黄记煌等知名餐饮品牌,旗下门店超过10000家,仅2019一年就赚了48亿人民币。

这又是一场盛宴。百胜中国背后投资方众多,其中早年间去肯德基面试被拒的马云,在多年后通过蚂蚁金服入股百胜中国,充满了戏剧性。此外,百胜中国还引入了春华资本,而且其独立董事名单中还包括众多知名人士,比如高榕资本合伙人陈耀昌、前蔚来汽车CFO谢东萤,前DCM中国联合创始人卢蓉等等。

餐饮巨无霸来了!

百胜中国赴港二次IPO:市值近2000亿

百胜中国赴港二次上市,揭开了这家餐饮巨无霸的传奇面纱。

1987年11月,中国第一家肯德基餐厅在北京面世,开业第一天门口便排起了长龙,也掀起了赴京游玩与山德士上校人像合影的热潮。这是肯德基在中国的起点,也开启了百胜在中国长达三十余年的旅程。

肯德基一入华,便广受追捧。开业3个月,肯德基平均日销售额达4万多元人民币,日卖炸鸡1300只,为全世界7700家肯德基连锁店之首。1988年全年营业额达1430多万元,在全世界7700家肯德基快餐厅竞赛中获日销量和年销量两个冠军。肯德基早期员工在访谈中回忆说,“就那么一块鸡,要多久才能把本钱捞回来?我们预计是3年,结果一年半就回本了。”

图片来源:招股书

赶上了“天时地利人和”,一进中国,肯德基就启动了大规模扩张之路,1992年10家,1996年100家,2004年1000家......33年间,肯德基可以说是百胜在中国开疆扩土的一剂猛药,也让其猛然崛起成为一匹餐饮黑马。

独立分拆上市,是百胜中国发展以来的重要拐点。2016年11月,百胜中国正式从肯德基、必胜客和塔可钟等知名餐饮品牌的母公司百胜餐饮集团分拆出来,作为这项分拆交易的一部分内容,百胜中国将成为百胜餐饮集团旗下品牌在中国内地的持牌人。与此同时,百胜中国还以独立公司的身份在纽约证券交易所正式上市交易,股票代码为YUMC。

上市当天,百胜中国在纽约和上海两地同时敲响上市钟声,开创了资本市场上历史性的一幕。当日,百胜中国以每股 24.51 美元在纽交所开盘,略高于 24.36 美元的发行价。33年过去,百胜中国股价已经翻了一倍多。9月8日,百胜中国美股收盘价报52.32美元,按照当前汇率,约等于405.50港元。

四年后的今天,中概股纷纷尝试赴港二次上市的浪潮中,作为首例餐饮股类,百胜中国备受关注。今天,百胜中国公布香港第二上市的招股结果,零售投资者共认购8771.85万股新股,超额认购51.32倍。在此前的公告中,百胜中国国际发售与香港公开发售的最终发售价已确定为每股412港元,有望成为港股股价第二,市值高达1900亿港元。

若行使超额配售权,百胜中国此次募资净额最高约198.57亿港元。关于募资净额,百胜中国表示,拟将募集资金净额用于以下用途,将用于扩大及深化餐厅网络、将用于投资于数字化及供应链、食品创新及价值定位及优质资产部分资金均为约45%或76.51亿港元;约10%或17亿港元将用于运营资金及一般公司用途。

坐拥10000家门店,一年赚了48亿

现在肯德基独扛大旗

百胜中国的版图到底有多大?

自第一家餐厅开业以来,百胜中国持续延伸自身的餐饮网络,在中西方快餐上皆有渗透。除了肯德基、必胜客之外,百胜中国旗下品牌还有小肥羊、黄记煌、COFFii&JOY、东方既白、塔可贝尔及Lavazza等新兴品牌,其中小肥羊、东方既白及黄记煌被百胜归入中餐事业部。

截至2020年6月底,百胜中国在中国的足迹遍布所有省市自治区(港澳台除外),在1400多座城镇经营着9954家餐厅。今年7月份,门店总数超过10000家。

庞大的门店辐射,为百胜中国带来了巨大的财富。根据招股书数据显示,2017年至2019年,百胜中国营业收入分别为77.69亿美元、84.15亿美元、87.76亿美元;同期,百胜中国净利润分别为3.98亿美元、7.08亿美元和7.13亿美元(折合人民币48亿元)。根据弗若斯特沙利文报告,按2019年的系统销售额计,百胜中国是中国最大的餐饮企业。

尽管如此,百胜中国在本土化的探索并不平顺。为满足中国消费者本土化需求,百胜中国开始以自创、收购等形式布局中餐,相继推出了中式快餐品牌东方既白,收购了小肥羊、黄记煌。但事与愿违,截至2020年6月30日,打着“肯德基兄弟品牌”名号东方既白仅有11家门店在运营。通过收购而来的小肥羊、黄记煌也走在了下坡路。

中餐版图前途未卜,西餐方面只剩肯德基独挑大梁,且在整个集团品牌布局上处于绝对优势。截至2020年6月底,肯德基门店超过6700家。在开店节奏上,肯德基同样更快。在2017年至2019年以及2020年的前6个月,肯德基的开店数量分别为408、566、742、307个,期间门店净增长率为29.2%;营收方面,肯德基在上述时期占比分别为65.2%、67.6%、68.8%、70.5%,呈现提升状态。

百胜中国为何此时赴港二次上市?有业内人士分析认为,百胜中国如果想要继续保持快速扩张的步调,必须寻找更多资本。疫情以来,百胜中国净利腰斩。在全球市场中,中国市场为百胜集团贡献了近一半的业绩,当其他地区业绩仍在恶化时,这时就只能靠中国市场来赚钱了。

春华、蚂蚁集团注资,又一场盛宴开启:

CEO年薪高达7400万

本次百胜中国赴港上市,外界更为好奇的是,到底是谁买下了中国最大的餐饮公司?

2016年9月,就在百胜中国完成分拆、登陆纽交所上市前夕,百胜餐饮集团宣布与春华资本及蚂蚁金融服务集团(下称“蚂蚁集团”)达成协议,二者共同向百胜中国投资4.6亿美元。其中,春华资本投资4.1亿美元,蚂蚁集团投资5000万美元。

协议约定,春华资本和蚂蚁集团合共拥有两批可以在五年内行使的认股权,分别按120亿美元和150亿美元股本价值的行权价。此次招股书显示,在2021年10月31日前的任意时间,春华资本和蚂蚁集团可按照第一批每股31.40美元的行权价,以及第二批每股39.25美元的行权价行使两批认股权证,两批认股权证相关的普通股总数占发行在外普通股总数约4.5%。

彼时,百胜中国加入“阿里系”的消息一出,马云与肯德基的一段往事也迅速刷屏。马云曾自爆30多年前和小伙伴去肯德基面试,25个人中24人通过,唯一没面试过的就是马云。很多网友评论,马云此次投资也算君子报仇十年不晚。

不过,虽然大家都在调侃马云“终于为当年未被肯德基录用复仇”,但其实马云在这项投资里并非最大赢家,在百胜中国股东名单中不乏知名投资机构。

根据招股书,百胜中国上市前,全球五大独立资产管理公司之一的景顺控股持有公司10.8%的股权,为最大股东;美国知名上市投资管理集团贝莱德持股7.2%,春华资本持股6.3%,公司全体董事及高级管理层合计持股公司0.2%,蚂蚁集团的联属公司API Investment也持有百胜中国股份。

而从高管人员构成来看,春华资本创始人兼董事长胡祖六担任百胜中国董事长,屈翠容则担任百胜中国的CEO,2014年屈翠容在加入百胜中国后先后任职肯德基首席执行官、百胜中国总裁兼首席运营官等职位。

此外,百胜中国的独立董事名单中还包括众多知名人士,比如高榕资本合伙人、前沃尔玛中国区总裁兼首席执行官陈耀昌;蚂蚁集团首席财务官韩歆毅;前蔚来汽车、新东方教育首席财务官谢东萤;前DCM中国联合创始人卢蓉;金浦瓴岳投资创始人及董事长邵子力以及另一位春华集团创始人汪洋等人。黄进栓为肯德基总经理,蒯俊为必胜客总经理。

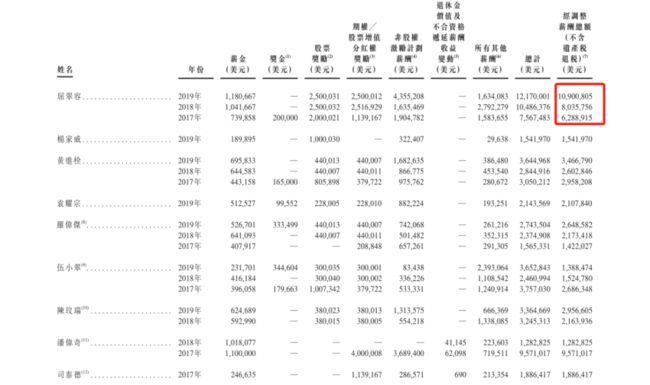

从薪酬看,百胜中国高层也达到了一个很高的水平。当前百胜中国CEO为屈翠容,屈翠容2018年薪酬为803.58万美元(约5500万元),2019年就提高到1090万美元(约7473万元)。这一薪酬已经超过了中国乳企最高薪酬的飞鹤董事长冷友斌。

如今,伴随百胜中国港股IPO,又一场财富盛宴即将开启。

推荐阅读