原文链接:http://tecdat.cn/?p=12111

在本文中,我将向您展示如何模拟股票价格的Heston随机波动率模型。

Heston模型是一种期权估值方法,它考虑到同一资产在给定时间交易的不同期权的波动性变化。它试图通过使用随机过程来模拟波动率和利率来重新创建市场定价。Heston模型的特点是将波动率函数的平方根包含在整个定价函数中。

对于固定的无风险利率,描述为:

通过使用这种模型,可以得出欧洲看涨期权的价格 。

这是函数的描述。

callHestoncf(S, X, tau, r, v0, vT, rho, k, sigma){

# S = 股价在到期日的价格, X = 行权价格, tau = 到期日

# r = 为无风险利率, q = 股息收益

# v0 = 初始方差, vT = 长期方差

# rho = 相关系数, k = 是Vt回归至θ的速度;

# sigma = 波动率

}现在,进行蒙特卡洛定价。我们将为3个欧洲看涨期权定价,具有3种不同的行权价格。我们在15年中使用100000个模拟,每个月进行一次。以下是仿真的参数:

#初始价格

S0 <- 100

# 模拟次数(可以随意减少)

n <- 100000

# 抽样频率

freq <- "monthly"

# 波动率均值回复速度

kappa <- 0.003

#波动率

volvol <- 0.009

# 相关性。成交量和现货价格

rho <- -0.5

# 初始方差

V0 <- 0.04

# 长期的方差

theta <- 0.04

#初始短期利率

r0 <- 0.015

# 期权到期日

horizon <- 15

#期权行权价格

strikes <- c(140, 100, 60)为了使用模拟Heston模型,我们首先需要定义如何进行模拟。

此函数提供一个包含2个成分的列表,每个成分包含模拟的随机高斯增量。

# 随机波动模拟

sim.vol <- simdiff(n = n, horizon = horizon,

frequency = freq, model = "CIR", x0 = V0,

theta1 = kappa*theta, theta2 = kappa,

theta3 = volvol, eps = shocks[[1]])

# 股票价格模拟

sim.price <- simdiff(n = n, horizon = horizon,

frequency = freq, model = "GBM", x0 = S0,

theta1 = r0, theta2 = sqrt(sim.vol),

eps = shocks[[2]])现在,我们可以计算3种不同的期权价格。

# 到期股票价格(15年)

print(results)

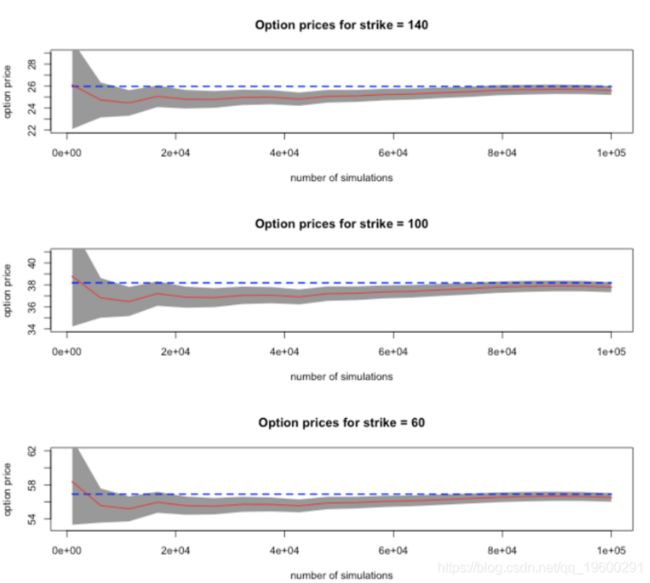

strikes mcprices lower95 upper95 pricesAnalytic

1 140 25.59181 25.18569 25.99793 25.96174

2 100 37.78455 37.32418 38.24493 38.17851

3 60 56.53187 56.02380 57.03995 56.91809从这些结果中,我们看到这三个期权的蒙特卡洛价格与使用函数(直接使用公式来计算价格)计算出的价格相当接近。95%的置信区间包含理论价格。

下面是期权价格,作为模拟次数的函数。计算出的理论价格用蓝色绘制,蒙特卡洛平均价格用红色绘制,阴影区域表示均值(蒙特卡洛价格)周围的95%置信区间。

最受欢迎的见解

1.用机器学习识别不断变化的股市状况—隐马尔科夫模型(HMM)的应用