与工作量证明机制不同,PoS(Proofof Stake)是一种权益证明机制,即根据你持有通证的数量和时间进行权益分配,该机制最核心的逻辑:谁持有币,谁就有网络的控制权。本文所称的PoS包含后续演变的DPoS、DPoS+BFT、PoP等一系列变种。

Staking Economy来了!

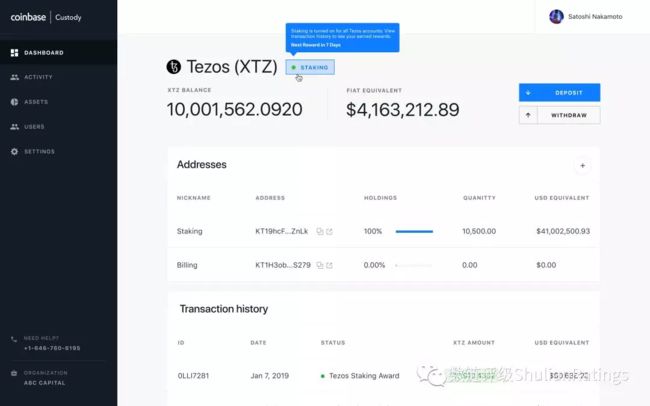

Coinbase Custody是Coinbase(数链评级在2018年11月给与Coinbase Pro的等级为A级,点此查看)专为机构客户服务的加密资产托管机构,业务运营与Coinbase,Inc保持独立。该机构所有数字资产都是隔离、冷存储,并采用行业领先的保险政策,进行定期的财务和安全审计。

3月29日,CoinbaseCustody 宣布开始向机构客户提供Staking服务(点此),首个支持的项目是Tezos,该项目代币每年产生8% 的权益收益,扣除手续费后机构客户可获约6.6% 的年化收益率。

数据来源:Coinbase;数链评级

Tezos在2017月7月s面向大众首次公开融资时,在短短两周便筹集到6.5627万个比特币和36.1122万个以太币,共计2.32亿美元。目前项目市值为6.83亿美元,CoinMarketCap排名第17位,共上线12家交易所,交易集中在Gate.io、BitMax、Kraken、Bitfinex等交易所,3月份累计涨幅超过150%。

Coinbase Custody计划在今年支持Cosmos、Polkadot、Algorand等PoS类项目。面对PoS背后的潜在商机和可能的致富场景,Coinbase正试图将其机构客户吸引到一个加密货币资产的Staking新世界。

什么是Staking Economy?

在权益证明机制的项目中,通证持有人(普通投资者、机构投资者)想要获得Staking 奖励,需要选择一个节点进行委托,节点可以是钱包、交易所、第三方专业运营商等,或者自身筹建一个节点。通过质押、投票、授权委托和锁定等行为获取交易费、区块奖励以及分红收益等,这样一种持币生息的商业模式,即StakingEconomy,直译:权益经济学。

数链评级统计整理了80个数字资产的权益奖励&分红的权益收益率,即Staking Yield,包含43个POS项目(其中,8个项目兼具POS和Masternodes)、13个Dividends项目、9个Masternodes以及15个将要开启的项目。Staking收益率区间是[0.02%,156.23%],平均收益率为13.34%,中位数7.15%,见文末附录。

Staking:一个极其重要的赛道

巨头Coinbase在StakingEconomy的布局将使得Stakingas a Service(简称SaaS,权益即服务)愈加引人注视。Coinbase依靠安全、合规为客户提供存储服务,而Staking服务让机构资金也能享有被动的稳定增值收益,用户黏着性大大增强。

Coinbase不只自身提供Staking服务,还投资了Staked.us。 Staked.us通过权益和贷款帮助机构投资者每年可靠、安全地获取加密资产复合5%-100%的收益,今年2月1日,该机构完成450万美元的种子轮融资,投资方CoinbaseVentures、WinklevossCapital、DigitalCurrency Group、PanteraCapital等。

目前市场总市值为1453亿美元,而用于Staking被锁定的通证价值(TotalValue Locked in Staking)仅约50亿美元,占比不足3.50%。锁定价值最大的是EOS,为20.77亿美元,其次为Dash为5.78亿美元,Tezos为5.73亿美元、Cosmos为4.26亿美元、NEM为2.19亿美元。Staking服务才刚刚开启,后续上升空间巨大。

图表2各项目用于Staking服务被锁定的通证当前价值

数据来源:stakingrewards;数链评级

具体的模式:通过运行节点服务,向Staking 需求方收取大手续费。一类是面向机构的节点提供运营服务,例如,Staked.us、Stakecapital和P2PValidator,一类是面向个人投资者的委托代理服务,Wetez、CryptiumLabs、Figment和StakeWith.us等。

在国内存在有大量交易所、钱包,机构的情况下,托管与Staking结合产生的偏向固收特性的数字资产,对冲掉投机风险,机构进场动机大大增强,前景广阔。国内结合PoS生态在Staking服务布局的有火币矿池、Cobo钱包、Tezos的国内节点Wetez和万向系的Hashquark等。

数字资产权益奖励&分红TOP40

数链评级综合考虑项目市值和交易流动性,剔除市值<800万美元、流动性比较差以及收益率<1%的数字资产,统计得出了数字资产权益奖励&分红的TOP40,项目排序按照权益收益率大小,从大向小排列。结果表明:数链评级所评项目的等级对于项目风险和价值判定具有显著的区分度。

需要说明的是,权益收益率(StakingYield)数据来源于stakingrewards ,项目等级数据来源于数链评级shulianratings,其他数据来源于coinmarketcap。权益经济学一栏中:

难度考量了Staking的建立设置、维护、最低质押和成本等,分为很难、难、中等、容易、很容易共5等。

风险考量了Staking的项目市值和流动性,分为风险很大、风险、中等、稳定、很稳定共5等。

收益考量了Staking的项目投资收益率、稳定性和频繁度,分为很低、低、中等、好、很好共5等。

收益类型考量了Staking包含的POS类型、Masternodes类型、Dividends类型和将要开启Staking服务的Incoming类型。

基于评级视角的Staking收益率

从币本位视角和法币本位视角,结合项目评级探讨Staking收益率的合理性和投资取舍问题。

币本位策略:

增发率高,币本位制下,通证持有人的收益率就高。币本位策略下,不考虑通证价格风险,Staking收益较为简单,计算公式:

A收益(通证数量)=A预期收益率*A资产规模

法币本位策略:

法币本位必须考虑通证价格风险,Staking收益计算公式

A收益(法币数量)=A收益(通证数量)*A价格=A预期收益率*A资产规模*A价格*

价格*背后的直接因素是市场因素价格波动率、稳定性,市值大小,通胀率、安全性等。

价格*背后的间接影响因素:团队实力,项目可行性、预期增长空间,社区建设,代码质量,链上交易活跃度等。

项目等级是的项目间接因素的综合性判定。一般来说,项目等级越高,价格稳定性越强、后续增长空间越大,权益收益率越低。

投资策略:

法币本位的投资者需要明白的是,Staking的收益来自于项目Token的增发,增发存在贬值风险。如果过度关注高固定收益,选择低等级的通证进行Staking,币价下跌,最终可能得不偿失。所以,理性投资者应该在Staking收益率和项目等级之间找到平衡点。

参考文献:

1.CoinbaseLeads Wall Street to Brave New World of Crypto Staking

https://www.coindesk.com/coinbase-leads-wall-street-to-brave-new-world-of-crypto-staking

2.CoinbaseCustody launches staking support for Tezos, MakerDAO governance to follow

https://blog.coinbase.com/coinbase-custody-launches-staking-support-for-tezos-makerdao-governance-to-follow-68f7bc51bc53?gi=b8eaf0ead3ac

3.PoS共识苏醒,「StakingEconomy」已经到来

https://www.chainnews.com/articles/805878161250.htm

4.领先华尔街,Coinbase要做权益分配世界里的新王者

https://www.odaily.com/post/5136900

5.资料来源:

https://stakingrewards.com

https://coinmarketcap.com

http://shulianratings.com

附录: