区块链Defi之Compound

Compound:是允许用户借贷代币的智能合约,它与你的银行类似,Compound 把你的钱借给借款人,并随着时间的推移赚取利息。但与银行不同的是,利息是从存入Compound 的智能合约后开始复利计算的。因为这是一个智能合约,整个流程中没有中间人,因此利息会比传统银行要高。从协议上说是让开发者可以基于以太坊建立各种各样的货币市场(money market)。货币市场是不同的币池,每个币池里只有同一种ERC-20的币,协议通过算法来决定这个池子里的币借贷的利率是多少。

Compound专业术语

底层资产(Underlying Asset):用户提供到Compound的资产如ETH/BAT/DAI/ZRX等为底层资产。

cToken:用户抵押底层资产后,系统会根据一个兑换率来给用户返还一定数量的cToken,如用户存入ETH则给cETH。而底层资产的提取也需要用到cToken去兑换。

兑换率(Exchange Rate):cToken和底层资产的兑换比例,当没有任何人存入资产生息时,会有一个initial Exchange rate,兑换率会随着时间的推移会不断增加。对于token a,其计算公式如下:underlyingBalance是资产a在Compound中的数量,totalBorrowBalance_a是Compound中借出资产a的数量,reseves_a是a当前的准备金。

使用率(Utilization Rate):资产a的使用率如下:即借款人占a在协议内剩余量加上借出量之和的占比。supply+reserve-borrow = cash。

存款利率(Supply Rate):存款利率的计算需先得到借款利率,和借款利率一样,都是每个区块计算一次,同一个区块的房贷人对于相同的资产获得相同的放贷利率。

借款利率(Borrow Rate):借款利率受到使用率影响。

抵押率/抵押因子(Collateral Factor):针对不同的资产,Compound内有着不同的抵押因子,抵押因子范围是0-1,代表用户抵押的资产价值对应可得到的借款的比率,为零时表示该类资产不能作为抵押品去借贷其他资产。小市值资产由低抵押因子,相对与大市值资产,同样的抵押资产,能借的资金更少。最新抵押因子如下:抵押因子类型cETHcSAIcDAIcUSDCcBATcREPcZRXcWBTCUSDT抵押因子0.750.350.750.750.60.40.60.00.0

准备金(Reverse):Compound协议利息收入的一部分将会被留存成为该币种的准备金,这个留存部分由准备金因子Reserve Factor(留存准备金决定),准备金因子在0~1之间,根据FQA,目前除了cSAI是100%,其他都是10%。

清算(Liquidation):Compound中的清算是指当用户抵押资产价值小于借款价值时,清算人可以代替被清算人还款一部分,目前最多一次帮还50%,同时清算人能得到被清算人抵押物cToken一定奖励。

关闭因子(Close Factor):在清算过程中,清算人可以帮助贷款人还掉的债务最大比例,在0~1之间,目前是50%。这个因子可以被连续调用,直到用户借款订单处于安全状态。

清算激励(Liquidation Incentive):清算人得到有8%奖励(由5%升级到8%)。

Compound代币分发机制称为借贷即挖矿

DeFi项目Compound推出分发机制【借贷即挖矿】模式;

在Compound上,用户把虚拟币存入到平台,成为存款人,获得利息。也可以当做抵押资产获得贷款,成为借款人,需要付相应的费用。存款和贷款之间差额为Compound的收入。比如用户在Compound上存入1000USDT,可以获得10%的年收益;在平台上借出1000USDT,则需要支付12%的利息。中间2%的差额为Compound的收入。

借贷即挖矿是对于Compound公开了发币计划来说的。Compound宣布将发行1000万枚COMP,其中423万枚将在四年内被分发给所有用户。具体的规则是官方每天分发2880个COMP,只要参与Compound借贷即可获得,金额越多,获得的COMP也越多。同时一笔交易中的借贷双方都能获得COMP,双方各得50%。

Compound资金盘风险

Compound推出借贷即挖矿:主要是为了刺激平台的业务量。但它与FCoin曾经的“交易即挖矿”有着异曲同工之妙,然而Fcoin的结局却是崩盘。所以Compound的借贷即挖矿暗藏风险。Fcoin交易即挖矿的核心是分红。平台拿出收入给用户每日分红,吸引玩家投资,这样存在资金盘风险。但Compound的代币COMP没有分红,不好定义为资金盘。

推动DeFi增量

Compound的实行代币分发机制,想把币分发出去。实行了借贷即挖矿替代ICO模式,这样可以确保持币都是Compound平台用户。法币不止给Compound带来了增量,还给整个DeFi生态带来了增量。采用借贷即挖矿等模式增强项目资金流动性,可能会成为DeFi行业的一大趋势。因为它们捆绑的价值属性不足,所以DeFi项目中的代币并不是优秀的价值投资标的。比如MKR,它是MakerDao一种治理型代币,持有MKR的人可以参与MakerDAO的运营,投票制定平台规则。但MKR持有者并不能获得平台分红。这是上一代DeFi治理代币与其他价值型代币的最大区别。

但业界仍然对于DeFi治理模式的未来充满信心。数据分析平台Messari近期的一份报告就指出,COMP的发行是DeFi社区迄今为止最成功的“渐进式权力下放”案例——通过“借贷即挖矿”,Compound将投票权通过COMP下放给了Compound用户。

Compound核心原理

Compound是以太坊上的货币市场一个应用,任何用户、组织或者其他应用都能使用的链上账本。它提供了存币和借币的功能,像银行用户可以存币获的利息收益,或进行抵押借币。在实现原理上,Compound的帐本模型也与银行类似,并遵循了国际会计准则。

1、放贷人(Suppliers)/借款人(Borrowers)存入资产到Compound智能合约的货币市场(Money Market)-存入资产;

2、放贷人/借款人存入的资产为底层资产类型有:USDC/REP/SAI/WBTC/BAT/ZRX/USDT-存入资产类型。

3、智能合约按照兑换率发放对应底层资产的Compound代币cTokens到用户账户。这里的cTokens可以为cDAI/cETH/cUSDC/cREP/cSAI/cWBTC/cBAT/cZRX/cUSDT。计算公式为cToken数额 = 存入底层资产的数额/兑换率--资产兑换率;

4、放贷人存入的资产可享受放贷利息,也可以随时提取。借款人存入cTokens作为抵押资产后,可以从Compound借款,借款上限为抵押资产价值*抵押因子【借款上限=SUM(抵押因子*cToken_i 余额*兑换率*价格),对所有抵押资产从1到N的求和,这里抵押因子提到外面也是一样。】,用户借出的是底层资产。借款人可以先作为放贷人存入抵押资产,然后选择将资产作为抵押物,这样借款人可以享受自己提供抵押物进入资金池的利息,可以适当减轻贷款的利息支付。

5、借款利率由Compound智能合约根据市场对资金的供需关系实时确定,同一个区块内所有借款人的借款利率相同。Compound按照区块数为单位累积借款人利息,Compound的每一笔借款都会从其利息中的10%计提准备金(Reserves)借款人可以随时偿还贷款。如果借款人抵押资产价值【抵押资产价值=SUM(抵押因子*cToken_i 余额*兑换率*价格),SUM对所有抵押资产从1到N的求和,再将其转换为ETH。这里抵押资产价值要乘抵押因子】,低于借款价值【借款价值=SUM(借款数额*价格),转换为ETH】,这个比例被称为健康度,当健康度小于1时,则发生清算。清算人得到有8%奖励加成的cToken。清算人地址不能是对应借款地址,即自己不能为自己清算。

Compound价格预言机(Price Oracle)

BAT,REP,ZRX和WBTC的喂价将来自于Coinbase Pro, Bittrex, Poloniex和Binance的中位数。同时Compound协议中为了系统安全,设置了每小时最大10%价格变化的限定,除非能得到人工的批准,否则每个小时只能最大变化10%。DAI,SAI和USDC价格来自Maker的ETH/USD价格喂价。

Compound系统治理

从官网可以看到参与治理的地址,并且逐步实现治理链上化,Compound协议治理已经通过部署在以太坊上的COMP代币进行治理。相对于MKR少数地址控制了大多数的投票权重的情况,COMP代币治理的投票权重相对分散。

管理员权限:上架新的cToken市场对每个代币市场的利率模型进行升级更新Oracle地址可以提取cToken准备金选择新的管理员、或者一个DAO组织来管理社区随着代币的发放,后面这些管理权限将慢慢完全交给社区。

Compound发行了一种通证COMP,这是一种治理通证(governance token),持有多少COMP就拥有对Compound多少的表决权,作用类似于股权。然而尽管COMP作用是为Compound平台的发展事务表决,但COMP持有者可以不用投票表决。一则他们可以转售COMP获利;二则可以委托投票。这也就意味着Compound的治理是完全去中心化的。COMP 持有者治理Compound事宜。

Compound清算逻辑

Compound协议参与者:放贷人、借款人、清算者、社区成员、开发者。

1、借款人抵押资产价值与借款价值比例被称为健康度,当健康度小于1时,则发生清算。

备注:抵押资产价值=SUM(cToken_i 余额*兑换率*价格),SUM对所有抵押资产从1到N的求和,再将其转换为ETH;借款价值=SUM(借款数额*价格),转换为ETH。

2、Compound的清算是指当用户抵押资产价值小于借款价值时,清算人可以代替被清算人还款一部分,目前最多一次帮还50%,同时清算人可以得到被清算人抵押物的一定的奖励。为了激励用户参与Compound不良债务清算,Compound管理员已将清算奖励从5%提高到8%,并且如果有必要会将奖励提升到15%。

Compound实时结算的帐本:Compound是使用智能合约实现的实时结算帐本。帐本能实时结算的前提是交易逐笔发生,有确定的执行顺序,交易发生时间真实可靠等。区块链满足这些特性,为帐本自动结算提供基础。在Compound平台上的交易发生时,账本会对账目进行一次结算,此时结算利息会更新到账目余额中。等到下次交易事件发生时,会再次触发这样的结算处理并更新余额。

Compound利率模型:参考银行的简单模型就是通过借款产生营收,营收作为存款用户的利息模型。而简化Compound的利率模型,不设定浮动的借款利率,不考虑盈利,只保证账目借贷平衡。简化模型:

1、借款营收 = 存款利息。其中:借款营收 = 借款总额 * 借款利率 * 时间;

2、存款利息 = 存款总额 * 存款利率 * 时间=>借款总额 * 借款利率 * 时间 = 存款总额 * 存款利率 * 时间=>借款总额 * 借款利率 = 存款总额 * 存款利率;

计算公式:

1、借款总额为零,此时没有营收产生,存款利率为零。备注:没有人进行借款;

2、借款总额增大,产生营收增多,存款利率也会提高;

3、借款总额不变,存款总额增大,存款利率降低;

备注:利率随着借款总额和存款总额的变动而变动。

Compound帐本变化:compound交易事件为:存款、提现、借款、还款。

如果存款总额、借款总额没有变化,那么说明没有产生任何交易,利率会一直保持不变。随着交易事件的产生,存款/借款总额会发生变化,那么也会引起利率发生改变。备注:交易事件引起利率变化。

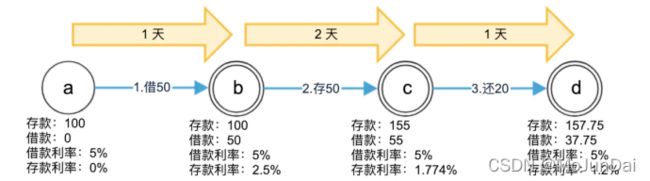

以借款利率是0.05为例,下面状态图中圆圈代表帐本和利率的状态,箭头代表事件:

营收和时间的关系

对于存款:新的存款总额 = 存款总额 +(存款总额 * 存款利率 * 时间);

对于贷款:新的贷款总额 = 贷款总额 +(贷款总额 * 贷款利率 * 时间);

备注:交易事件发生时进行结算,结算结束后按事件调整余额并引起利率变化。

以借款利率5%为日利率为例,叠加时间后进行结算的状态图如下:

结账明细:每次结账明细只需要计算余额受影响的明细帐,并更新总帐。其他账目可以等到被操作时再进行计算。Compound的本质是将传统的会计模型复制到区块链中,使会计账本能进行实时结算。因此存款/借款所需要签署的法律文件和手续,都被隐式的囊括在智能合约中。用户不用再有任何协商,只需要使用该服务就可以。智能合约被部署在去中化的网络上,没有地域性、自由开放的合约协议。只需遵循了合约的规则,所有用户都可以使用这项高效率低成本的金融服务。

Compound特性:资金池;基于供需法则,由算法生成利率;浮动利率,无需协商;完全透明的代币余额信息,记录所有历史利率;

Compound存币:汇聚用户的代币;实时提现;利息实时支付;

Compound用例:用户进行存款,低风险获得利息收入;dApp 应用程序、机构和交易所的代币增值;快速借 utility token 进行使用。随时可借,无需等待(exchange 需要等待吃单);用户抵押持有的组合资产(多种代币)借出 ETH,进行 ICO 等投资,比如做空;

Compound借币:需要超额抵押;无期限限制;

Compound风险控制:借出代币价值超过安全抵押率时,抵押会优于市场利率进行清算,鼓励套利者进行套利,降低风险;

账务系统:现金 + 借款 = 存款 + 抵押资产

遵循国际会计准则:

| 事件 |

借 |

贷 |

| 存入代币 |

现金 |

供给 |

| 提取代币 |

供给 |

现金 |

| 借出代币 |

借款 |

现金 |

| 偿还代币 |

现金 |

借款 |

| 清算(借款人) |

供给(抵押) |

借款(资产) |

| 清算(清算人) |

现金(资产) |

供给(抵押) |

| 利率增长(供给) |

抵押净值 |

供给 |

| 利率增长(贷) |

借款 |

抵押净值 |

利率模型:

1、U = 借款 /( 现金 + 借款 );

2、借款利率 = 10% + U * 30%;

3、存款利率 = 借款利率 * U *( 1 - S );

Compound合约

1、MoneyMarket合约:负责主要的借贷逻辑的实现,包括了一系列的操作函数,比如放贷(SUPPLY)、提现(WITHDRAW)、借贷(BORROW)、偿还贷款( REPAY BORROW )、 清算(LIQUIDATE)等。

2、InterestRateModel合约:提供借贷利率的计算模型。

3、PriceOracle合约:用来提供各个ERC-20代币的价格信息。比如这个合约可以通过排名前十的交易所得出一个币的当前价格,为其他合约所调用。

Compound区块链资产存在主要问题:借贷机制极为有限,导致资产错误定价,例如空气币不能借到,没法对其做空,导致价格虚高。因为存储成本和波动风险的存在,无论是存在交易所还是自己钱包,都没有对应的自然利率来消除这个成本。Compound协议是建立在以太坊上,存款和借款供需双方关系通过算法来计算利率的资金池模式。存款者直接向资金池存款,获取浮动的利息收益,而无需和对手方协商到期日、利息率抵押物等。

Compound优点

1、 完全的去中心化治理模式。Compound的一切事物,从借贷、清算到投票,Compound的创始人团队并不掌治理权,治理权掌握在COMP持有者手中。开发团队可以发起提案,但能否通过却完全取决于COMP持有者表决,做到了治理的完全去中心化。

2、COMP代币把用户和Compound的发展深度绑定。一般来说COMP持有者也是Compound的用户,用户和股东大体上是同一批人。因此COMP 价格上涨时,持有者大幅受益,进一步推高用户参与热情,增加资金规模,提升COMP价值; 而Compound资金池资产增加,用户增多,也会推动COMP价格上涨,整个过程构成完整的闭环。

Compound缺点

1、完全去中心化治理意味着没有责任人。Compound由所有COMP的持有者共同治理,这意味着Compound没有一个明确的责任人,如果做出了错误决定,或者违法行为,所有人负责也就意味着没有人负责。

2、COMP过于集中于大户。大户和团队的COMP持有比例近50%。COMP的份额直接决定了表决权的大小,COMP集中也就意味着并不能做到尊重每个COMP持有者的意见,COMP大户的意见就成了最终的意见。

3、决策效率低。从发起提案,到讨论,到形成决策,需要很长时间。这导致COMP持有者对讨论问题产生疲劳,进而不再积极参与Compound的治理问题。

DeFi优秀项目

1、Curve:是一个以太坊上的去中心化流动池交易所,提供极其高效的稳定币交易。Curve于2020年1月上线,它能够让用户以低滑点、低手续费交易稳定币。用户可以在提供流动性的时候捕获其平台的交易费用,同时其接入了DeFi协议iearn和Compound,为流动性提供者提供额外收益,自动化兑换的方式也对用户使用更加友好。

2、DAI:是以太坊上最大的去中心化稳定币,由MakerDAO开发并管理,是去中心化金融(DeFi)的基础设施。Dai由链上资产足额抵押担保发行,和美元保持1:1锚定,1Dai=1美元。个人和企业可以通过兑换Dai或者抵押借Dai获得避险资产和流动资金。Dai在抵押贷款、保证金交易、国际转账、供应链金融等方面都已经有落地应用。

3、AAVE:通过改进提案,在2020年10月3日(区块高度10978863)将Aave平台代币LEND以100:1的比例转换为AAVE。Aave是一个开源的去中心化借贷协议,为用户提供存款和借贷服务。借贷双方用户的存款利率与贷款利率是根据平台借款量和存款量通过算法来计算得到的,并且平台采用Chainlink的预言机来保证抵押物价格的公平性。

4、COMP:通证激励模型是用股票补贴借贷双方,让存款人拿到更高的收益,让借贷人拿到更低的利率。就是鼓励存款人多存款,借贷人多贷款。并用通证使存贷双方都能收到收益,因而积极存贷,提高Compound市场的流动性。COMP将会免费分发给协议的使用者,只要用户使Compound 协议进行借贷交易即可。

5、UNI:自动做市商(AMM)模式,即在一个智能合约中放入两种一定数量的加密资产,基于自动做市商算法即可自动计算出代币的交易价格。Uniswap利用储备金的流动性来实现协议上的数字资产交易兑换。交易合约中的储备金是由众多流动性提供者来提供的。这些流动性提供者将等值的ETH以及ERC20代币充值到这个交易合约中。第一个向此合约中提供流动性的流动性提供者就拥有设置此ERC20代币与ETH之间兑换汇率的权利。当汇率存在套利空间时,套利者搬砖将把不同市场的价差抹平。

6、SUSHI:允许用户通过staking UniswapV2上的主流LP代币,挖掘治理代币SUSHI。每个区块发行100个SUSHI,这些代币将被均匀部署在所有13个池中,前两周每个区块可获得 1000 SUSHI,而SUSHI/ETH池将获得200枚SUSHI。SUSHI代币没有实用价值,只拥有治理权,未来一旦Uniswap的流动性被迁移到SushiSwap后,SUSHI代币持有人将分享0.05%的交易费。

7、LQTY:是一个去中心化的借贷协议,用户用以太币作为抵押品,0利息提取贷款。LQTY是Liquity协议发行的二级代币。它可以获取系统产生的费用收入,并激励早期采用者和前端运营者。LQTY奖励将只累加给稳定性提供者,就是往稳定性池存入LUSD的用户、促进这些存款的前端运营商以及LUSD:ETH Uniswap池的流动性提供者。

8、SNX:专为工程师而设计,宗旨是为了构建去中心化和无信任网络。SNX代币支持多种综合资产,包括:与美元挂钩的法定货币、贵金属、指数甚至其他加密货币。

9、BNT:是一种为小市值代币提供流通性的系统,它内置可交易的一种或多种ERC20代币作为储备金。通过智能合约发行新代币来换取储备代币,新币的价格是通过智能合约自治定价,使其可以在无需交易所的情况下让代币间直接转换,无需第二方参与交易,或第三方来撮合交易。Bancor协议创建的代币的网络效应,为这些新货币降低了进入市场的壁垒,有效地解决了流动性问题。