2022,中国TO B企业出海实录

出海,似乎正在成为TO B厂商们寻求第二增长曲线的新题解。

作者|斗斗

编辑|皮爷

出品|产业家

2022年,国内云计算、SaaS、IT基础服务、协同办公等企业服务厂商正涌起一股前所未有的出海热潮。

一份来自埃森哲中国的2021年独角兽研究显示,45%的独角兽企业认为海外拓展至关重要,82%的企业计划24个月内进军海外。

其中,在TO B侧,互联网云厂商表现的尤为积极。今年9月,华为云、阿里云接连在泰国曼谷发布了出海计划,东南亚成为重兵出海的第一站。华为云CCE Turbo、分布式云原生UCS、云测试等超15项创新服务,也首次面向全球落地;阿里云宣布,计划在海外增设6个服务中心,分别位于波尔图、墨西哥城、吉隆坡、迪拜等地。

除阿里云、华为云之外,腾讯云、京东云也纷纷布局。

各大云厂商加速抢攻亚太市场的一个重要原因在于,国内云产业正在从疯狂扩张期向稳健发展期过渡,此前50%-60%高增长已经普遍下降至10%-20%,利润不断收窄。

反观国外云厂商亚马逊云、微软云、谷歌云,尽管增速下滑,但整体仍然呈现上升趋势,同期的营收增速分别达33%、20%、36%。

这样的差距更体现在市场选择上,根据数据显示,印尼、菲律宾、泰国等多个亚洲市场的云计算市场增速均在60%左右,远超欧美市场约30%-40%的增速。

SaaS领域更是如此,据Gartner预测,2022年全球SaaS市场规模将达1766亿美元,而据海比研究院预测,中国SaaS市场规模将达786亿人民币,2021~2025复合增长率为23.5%。“中国是一个增速领先的市场,但与全球市场相比,规模仍然太小了。”一位投资人告诉我们。

出海,似乎正在成为TO B厂商们寻求第二增长曲线的新题解。

但过程是艰难的。相较于国内市场在价格上的“卷”,在巨头云集的海外企服市场,中国TO B厂商在价格之外,更要面临一众产品和服务上的难题,而在一众如微软、saleforce、AWS以及servicenow等优等生面前,这种难题或者说不足则更是在无形中被悄然放大。

站在全球化的十字路口,每个企服厂商都要面对这些问题交出自己的答卷。

“如何做好本地化?”“怎样发挥出自己在国内的产品优势?”“中国企业如何才能走出具有中国特色的全球化之路?”在过去的一年时间里,这些问题都在被缓慢作答。

一、TO B企业出海“众生相”

站在出海风口的TO B厂商们,现状如何?

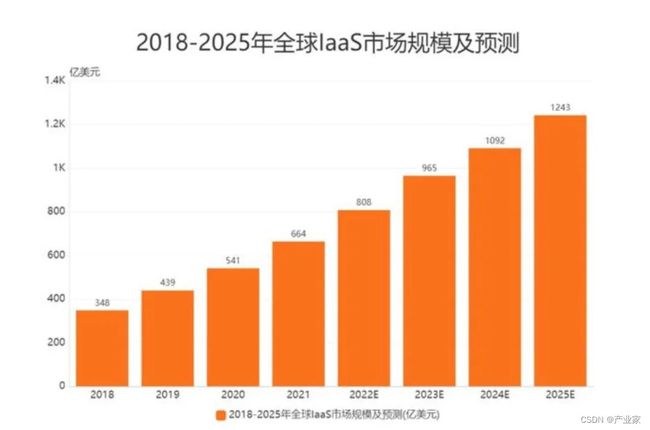

首先来看在云计算领域,据 Statista 统计预测,2022年全球 IaaS 市场规模将达到1158亿美元,2026年市场规模将达到2655亿美元,CAGR(复合年均增长率)为 23.05%。是企服行业CAGR最高的领域。

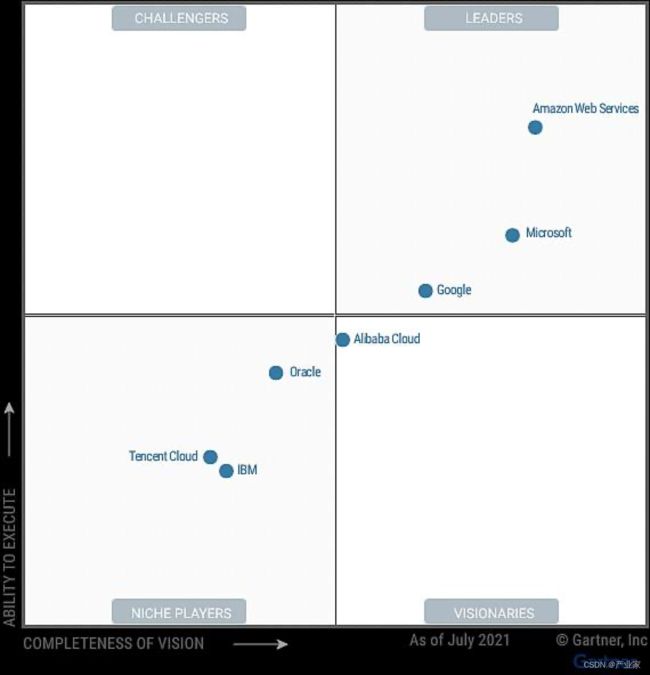

在Gartner 发布的《2021年云基础设施和平台服务魔力象限》报告中,AWS 霸榜,其他入围象限的厂商分别是微软 Azure、谷歌云、阿里云、Oracle、腾讯云及 IBM,可以发现,中国只有阿里云和腾讯云两家 IaaS 厂商入围。海外主要市场份额仍被欧美厂商占领。

其次是CRM领域,根据 Fortune 统计,2021年全球客户体验管理的市场规模达到了101.1亿美元,预计2029年将达到325.3亿美元,CAGR 为16.2%,CAGR仅次于云计算领域。

海外CRM市场头部企业有 SAP、Oracle NetSuite、Salesforce、Zendesk、Freshworks 等,整体来看,北美、欧洲市场竞争已经较为充分,代表玩家格局同样较为固定。与欧美国家相比,中国的客户体验管理市场仍处于早期阶段,相关服务商体量较小,且多集中在 CRM、客服、呼叫中心等赛道。

目前来看,对于出海企业而言,欧美市场较难进入,但东南亚、拉美、印度等新兴市场由于数字化转型处于初期,成为了国内CRM厂商的首选之地。

另外是协同办公领域,Statista 统计预测,2022年全球协作办公软件市场规模将达到140.6亿美元,预计至2027年将达到184亿美元,2022-2027年 CAGR 为5.50%。

在海外,Slack、微软 Microsoft 365、谷歌 Workspace、Asana、Zoom 占据了绝大部分协同办公市场。而中国出海的协同办公软件基本背靠大厂,产品功能与国内版本无太大区别,包括即时消息、音视频会议、日历、协作文档、云盘、工作台等。

例如飞书国际版,架构上隶属于字节跳动新加坡子公司,目前已在美国、新加坡、印度等国家上线,未来将拓展到非洲等国;钉钉海外版,主要在日本、印尼、马来西亚、新加坡、菲律宾、澳大利亚、中国香港、中国澳门等国家和地区上线......

总体来看,国内协同工具多以 IM 为核心,时间管理、任务管理、项目管理和工作流设计等功能较为小众,总体而言提效赋能的作用有限,如何匹配海外企业的需求将是一大挑战。目前来看,主要受众是大厂生态或上下游的企业。

再有是 ERP 领域,根据 Apps Run The World 统计,2020年 ERP 软件市场规模为952亿美元,预计到2025年将达到1007亿美元,CAGR 为1.1%。

SAP、Oracle、Infor、Sage、Workday、Microsoft 占据着绝对的海外ERP市场。数据显示,2020年ERP 软件排名前十的供应商占全球 ERP 软件市场份额近33%。

国内ERP 厂商如用友、金蝶、浪潮等,多服务于国内企业。随着跨境电商的飞速发展,也有部分服务于跨境电商,但直接服务海外企业的产品依旧稀少。

最后在IT基础服务方面,国内目前正处于工程师红利阶段,IT基础服务商发展迅速,例如声网,其主要为全球开发者提供实时的视频、音频、消息、录制等多个 API 平台服务。其财报数据显示,2021年声网实时互动服务已收入约1.6亿美元;再比如企业级开源分布式数据库厂商PingCAP已经向包括中国、美国、欧洲、日本、东南亚等国家和地区,超过1500 家企业提供服务,涉及金融、运营商、制造、零售、互联网、政府等多个行业。去年已经完成估值30亿美元的战略投资。

但由于海内外技术标准不同、数据安全、产品服务等因素,目前能够出海的厂商仍较少。

从当下国产企服软件出海的现状,可以发现,无论是以crm、erp为代表的SaaS领域,抑或是云计算领域,在市场份额方面与欧美厂商相比,还存在较大的差距。另一个现象是,国内厂商出海,东南亚市场已然成为首选地。

而国内企服厂商出海现状背后,与其出海痛点不无关系。

二、“软壁垒”与“硬壁垒”是什么?

国内的企服厂商出海主要有两种模式,一是跟随国内企业出海,针对出海企业的需求完善出海服务;二是瞄准海外市场,服务于全球企业和目标市场当地的企业。

但总体来看,前者走的较为通畅,后者则反之。在这种操作背后,其实是国内企服厂商出海普遍面临的一个问题——本土化。

显而易见的硬性问题是,某些企服厂商的研发总部不在海外本地,最基本的数据合规问题不可避免成为了最明显的发展瓶颈。

目前,世界各国已纷纷采取措施应对数据跨境,如一些国家通过数据本地化数据跨境流动合规限制,加强地域化的数据治理,并对特定数据实施本地化存储或处理的措施来保护本国个人数据免受外国监视与调取。

而且数据中心不在本地,数据也很难响应企业客户的需求去做本地化。加之人力、监管、语言、法律、税收的不同,也为企服厂商出海带来了一定的挑战。

以PingCAP旗下的 TiDB 数据库产品为例,根据公开资料显示,其已经服务海外多家巨头企业,但在服务过程中也曾遇到过诸多合规问题。

以欧盟为例,虽然国家比较小,但数量非常多,而且 GDPR(通用数据保护条例)非常严格,个人相关数据不允许出境;再比如,印尼由很多块岛屿组成,为应对自然灾害,就要求数据在几百公里以外有存档,另外像日本是多灾害国家,经常海啸、地震,也会要求做跨区域的备份,比如公共云厂商一般都会在东京放一部分,大阪放一部分。

所以 TiDB 也必须支持跨区域数据的灾备。此外,海外人力成本越来越贵,所以部分地区会要求把所有技术设施都使用代码进行管理,这对 Infrastructure as Code(基础设施即代码)的挑战会很大,同时对自动化的运维要求也很高。

另外,不同地区的发展程度,文化环境,营商政策甚至内卷程度各不相同,为企服厂商出海带来了很多“软壁垒”。

例如在SaaS领域,由于中外商业环境的差异化,SaaS行业的供给侧情况很不同。

中外企业一个明显的差异是,前者标准化程度低,需求“天马行空”;后者标准化程度高,一切按规则办事。这也导致了在国内SaaS市场,无法形成上下游打通的API生态,迫使本土厂商只能逐步发展为一站式服务。而海外SaaS行业标准接口相对成熟,并不需要大包大揽所有功能,每家SaaS厂商只需要专注自己的细分领域即可。

所以在欧美市场,垂直细分是SaaS赛道的大趋势。这与国内SaaS厂商强调的端到端的解决方案完全相反。所以,国内SaaS厂商在若想渗透海外本地客户,则需要重新作出产品规划。

由小见大,即由中外SaaS的差异化,可以发现国内企服软件其实是一个「产品+服务」的生意,而在美国「产品」的比重会更大一些。

对于这一点也不难理解,美国 IT 基础设施建设发展于六七十年代,远早于中国,如今产品模块的组件化程度高,客户具备较高的职业化程度,能够根据业务需求拼接组件,并能够应用起来。

因此,企服厂商出海,需要因地制宜做“减法”。

除此之外,还有一个“软壁垒”体现在营销观念上。即国内的企服厂商酷爱打价格战。“美国企业出一款产品的同时,会思考如何将产品的价格提上去。而在中国,企业主们往往想着如何利用降低价格打造出竞争优势。”一位业内人士对产业家说。

总体来看,企服厂商出海并没有大量可以借鉴的经验,但在“大航海时代”,总要有第一个吃螃蟹的人,在很多企服领域,厂商们需要靠自己淌出一条路。

三、“两步走”背后,出海生态是最优解吗?

企服出海,何以行稳致远?

一个大方向是,根据出海的有两种模式,一方面跟随国内企业出海,瞄准国内企业出海全生命周期,提供“一站式”服务。另一方面,针对海外本土企业,调整新的产品策略。

首先,设立海外数据中心或与海外数据中心合作。做好基础设施建设和布局。

其次,改变出海策略,以互联网云巨头在海外布局为例,在海外本土大客户获客上,一个惯用的手段是借势集团生态投资入股。

以东南亚为例,阿里和腾讯都投资了大量企业,这些被投企业一般也是其的云服务客户。通过投资、并购等方式不断渗透海外市场,逐渐打造品牌影响力,也不失为一种较为合适的入场方式。

另外,做好本土化企业需求,对于国内的SaaS厂商出海,首先要明确自己的边界——做哪些功能,不做哪些功能。即产品功能不能由个别客户来决定,更不要一上来所有环节全做,挑战全行业厂商,“小而美”才是SaaS出海的正确打开方式。

在垂直领域建立品牌影响力及一定体量的客户后,再向上下游拓展,就变得顺理成章。

以AfterShip为例,其瞄准国外电商物流查询的痛点,深耕这一垂直细分领域,打造了 AfterShip、Automizely Marketing 等电商SaaS 产品矩阵,涵盖商家物流追踪、邮件营销、退换货服务等售前售后各个环节。

目前,包括 eBay 、Etsy 、Wish 、宜家等在内的国际品牌客户都在使用AfterShip 提供的智能化SaaS 服务解决方案。其起家产品 AfterShip已成为国际领先的快递查询解决方案,连通全球 980 多家物流商,每年帮助商家及消费者追踪查询超 10 亿包裹。

要知道,SaaS出海,有了边界才能有上下游,当上下游产品可以共同服务好客户后,上下游之间的并购就会较为容易的推进,继而形成更大地行业竞争力,营收快速提升,市值迅速扩大,形成一个良性生态。

从SaaS出海,映射到整个企服出海,国产企服软件想要真正实现的全球化,不仅仅是靠一家厂商的努力,更需要所以国内企服厂商共同努力打造出国家效应,而自建出海生态和融入生态都将成为必选项。

尤其是自建生态,“国内的SaaS企业很难在国外上市,国外企业根本不认国内的saas,他们认为你的东西没什么科技含量。”一位投资人对产业家说。虽然这句话有些偏颇,但不得不承认的是,在海外市场,国内SaaS企业品牌力较弱。

其实不仅仅是SaaS厂商,从整个TOB领域的影响力也可见一斑。总体而言,服务于全球企业和目标当地企业的模式,充满挑战。

国内TOB企业想要走出去,生态成为必选项。更为具体的表现为,TOB企业跟随客户厂商出海,帮助客户满足其出海需求。在这个过程中不断拓展,形成一个带有中国特色的出海业务、出海服务、出海平台闭环。

而在这个生态中,企服厂商必然会成为“掌舵人”,迈向一个新的全球化格局。