数字化风控的八个应用场景(下)

《银行家杂志》在数字化观察系列报道中,详细解读有关Ultipa Graph实时图数据库如何实现在数字化风控中的八个应用场景:

系列报道中涉及以下8个场景:

1.个人业务中的反欺诈

2.识别企业关系图谱

3.企业担保权贷款风险识别、防范

4.洞察供应链金融风险客群

5.洞察客群风险,构建风险图谱

6.贷后实时监控预警

7.贷款资金流向监测

8.失联修复

————————————————

【 关于图计算】

图计算中的图指的是计算机理论中的图论,而非图片。图计算是大数据向快数据、深数据发展的必然趋势,它主要解决了数据之间的关联关系问题,在知识图谱、风控、人工智能、大数据分析等多个领域的应用快速发展,未来8-10年,图计算有望取代40-50%的关系型数据库的市场。知识图谱的底层算力平台最好的支撑就是图计算引擎(或图数据库);图计算和人工智能结合可以解决“可解释人工智能”,即AI白盒化的问题;图计算能力的突破可能在很多领域带来新的商业场景,解决以前碰到但是没有适合方案的问题。

识别风险客群

在外部监管以及银行内部管理的要求下,银行风险管理关注的焦点从单一客户到客户群体。为了避免风险在地区、产品、行业和客户群过度集中,商业银行传统方式是采取信贷总体组合限额、授信集中度限额等风险管理方法,防范和转移种类风险。这种风险管理技术在大数据时代,存在滞后性,不能满足现代银行业的及时性需求。如何及早发现风险客群,切实防范化解突出风险,严守不发生区域性、系统性风险底线,是银行亟须解决的难题。

图计算和图数据库可以基于客户全网关系图谱,通过各类图路径计算来完成风险客群识别,提前主动化解风险,做到洞悉全局、防患未然。

洞察行业风险客群

基于多维数据,从行业关联的维度预测风险客群。通过建立行业知识图谱,展示每个行业及与其关联度最高的多个行业,当某一行业发生了行业风险或高风险事件,银行可以及时预测存在潜在风险的关联行业,对相关行业风险做出预判,调整贷款投放行业,及时规避风险,避免银行贷款投放到风险集中突出的领域。

洞察供应链金融风险客群

产业链价值面临收缩风险客群。供应链金融业务依赖于产业链,一旦行业处于产能过剩状态,产品最终销售将面临压力,产业链的价值无法实现会带来信用风险。对于限制性的行业或者夕阳型行业,供应链金融授信客群会具有较大的风险,通过知识图谱可以分析出受产业链影响的各个成员企业,从而识别风险客群。

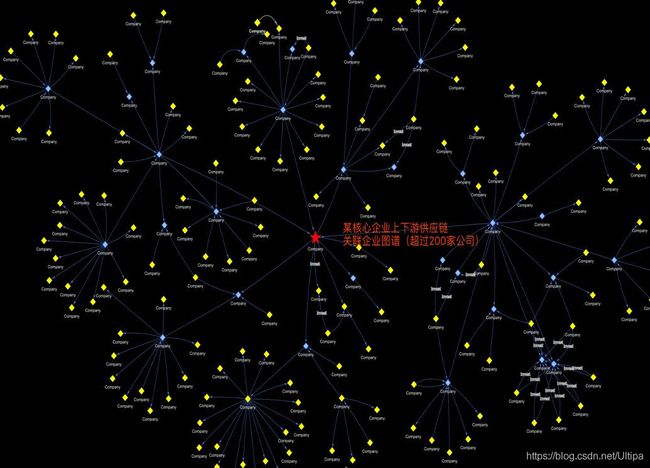

核心企业的信用资质恶化风险客群。以核心企业为主导的供应链金融模式最为常见,银行出于对核心企业资信的认可向供应链上下游提供资金支持。此类供应链一般适用于重资产行业,核心企业对产业链上下游往往有较强的控制力度,呈现“M+1+N”运作模式,例如汽车、工程机械等。一旦核心企业信用出现问题,必然会随着供应链条扩散到上下游企业。知识图谱可以精准识别出受核心企业影响的所有授信企业,阻断风险传导途径。

图:供应链核心企业上下游企业关系图谱

图:供应链核心企业上下游企业关系图谱

洞察客群风险,构建风险图谱

一只南美洲热带雨林中的蝴蝶扇动翅膀,可以引起美国得克萨斯州的一场龙卷风,这就是自然界的“蝴蝶效应”。现实中一个小事件却能引起一连串的巨大反应。当某一授信客户发生风险时,信用风险以多大概率传导到多少授信客户?银行如何精准识别出风险客群,计量出客群风险,对于银行风险管理提出了新的挑战。

风险传播算法依据“近朱者赤,近墨者黑“的原理,从已知风险节点角度评估整个网络节点的风险程度。利用网络结构进行风险传播,进而提高风险节点的覆盖度。

图计算技术从招股说明书、年报、公司公告、券商研究报告、新闻等半结构化和非结构化数据中实时搜索借款企业的股东、子公司、供应商、客户、合作伙伴、竞争对手等信息,构建出授信客户的企业风险图谱。在某个宏观经济事件或者企业黑天鹅事件发生时,银行通过企业风险图谱做更深层次的分析和更好的风险决策。例如,深交所决定自2019年5月13日起暂停乐视网股票上市。如果银行建立起乐视网的客户供应商、合作伙伴以及竞争对手的关系图谱,就能快速地筛选出受乐视网退市影响的银行授信客群从而做出风险预判。

风险控制的发展趋势之一,从事后弥补向事前预测和事中管理的全面风险管理发展。企业风险图谱的全面应用,将提升风险管理效率。例如,一家银行授信企业1万户,全国工商登记企业有1.8亿户,银行通过企业风险图谱,就可以提前预判这1.8亿户企业中的任意企业或任意一组企业发生风险事件后,银行所有授信企业受风险事件传导的所有路径和风险暴露概率。

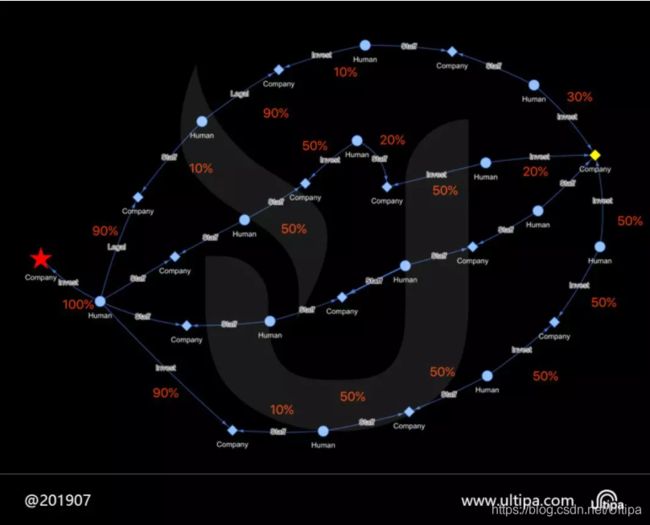

图:风险传播因子量化

图:风险传播因子量化

贷后实时监控预警

2009年以来,银保监会相继出台了 “三个办法,一个指引”。明确要求银行对其贷后管理给予充分的关注,且采取一系列针对性的贷后检查措施来有效防范风险的出现。2017年银监会连续开展“三三四十”, 2018年《关于进一步深化整治银行业市场乱象的通知》,2019年“巩固治乱象成果 促进合规建设”等一系列专项检查,中国银行业正处于强监管时代。

在大数据时代,可以利用银行结构化数据和银行外部的工商、海关、司法、环保、舆情等非结构化和半结构化海量数据,建立预警机制,特别是建立起房地产押品动态监测机制,及时发布内部预警信息,替代大量人工控制,采取有效应对措施。

通过风险预警图谱运用,建立授信客户实时的风险预警体系,聚焦关键环节和重点领域,做到比市场早发现,比同业早行动,实现银行全流程信用风险管控。

贷款资金流向监测

信贷资金流向始终是监管关注重点,其中,信贷资金违规进入股市、楼市等领域成为监管严查领域,监管部门要求银行监控信贷资金的真实流向。现实中授信企业违规将流动资金贷款投入固定资产建设,或将贷款资金进行权益性投资、房地产、股市、期市等高风险领域。信贷资金实际用途不真实,被挪用。银行贷款资金的连续性监测难度大,由于大部分企业资金收付结算量大,贷款资金的支付往往涉及不同客户、不同账户和不同银行,给监测工作带来很大困难。

建立起银行账号、银行转账金额、企业名称等数据的实体关系,就是 “资金流向知识图谱”。

美国证监会旗下某组织称,使用“事实型知识图谱”Palantir软件,整合了40年的记录及海量数据,在进行复杂的大数据分析之后,发现了纳斯达克前主席麦道夫(Bernie Madoff)的“庞氏骗局”。“事实型知识图谱”Palantir帮助多家银行追回了麦道夫精心隐藏起来的数十亿美元。

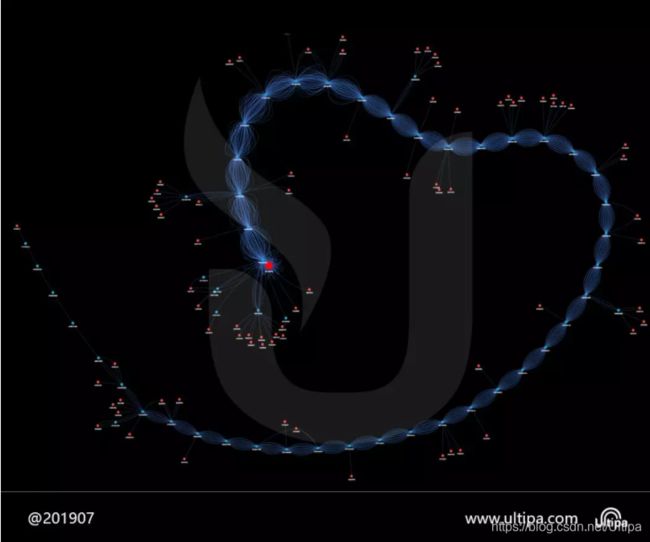

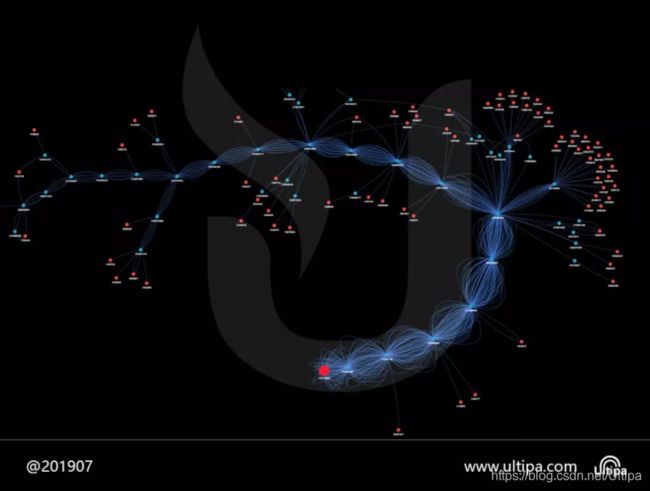

下图1、图2是以任意放款账号获得银行贷款为起点,图计算贷款资金流向的最终账号为终点。图1贷款资金经过43层账号转账,图2贷款资金转账记录上万笔。

图1:贷款资金流向(深度43层)

图1:贷款资金流向(深度43层)

图2:贷款资金流向(转账记录上万笔)

图2:贷款资金流向(转账记录上万笔)

“资金流向知识图谱”也可在公司治理方面发挥作用,比如通过逆向查询股本金来源,判断股本金是否以自有资金出资,资金来源真实合法性,虚假投资、循环注资、委托资金、负债资金、“明股实债”等非自有资金投资情况。

失联修复

银行在贷后管理中如果联系不上借款人,即借款人进入了所谓的“失联”状态,那么资产保全团队之前制定的催收预案大打折扣。知识图谱可以帮助银行利用图挖掘技术,挖掘出新的联系人,从而提高催收成功率。

综上,在“数据+模型+场景”的数字化风控模式下,图计算、图数据库在识别隐形集团关联客户、担保圈、关系分析等应用场景上,无论在算力+算法+实时计算+超深度分析方面,都有明显势优势。纵观整个大数据与AI的发展历程,可以看到这样一个清晰的脉络:从数据到大数据,从大数据到快数据,从快数据到深数据。而如何能在海量的高速变化的数据中进行深度、实时的挖掘以获取最大价值,图计算将以它算得更快、更深、更广、更准成为优选路径。

基于知识图谱的AI应用深入,金融领域的AI就从感知智能正式过渡到认知智能阶段。目前AI、知识图谱在银行信用风险管理领域的应用还处于起步阶段,预计未来在风险控制、产品创新、精准营销、智能客服、运营管理、内部经营管理、数据可视化等领域广泛、深入应用,赋能银行数字化转型。

·END·

[文章来源]

《银行家杂志》

专栏主持人:王炜 银行数字化转型课题组负责人

专栏介绍:银行移动化、智能化、数据化在更高效地获客、活客、留客的同时,给客户带来更便捷的服务、更低廉的价格、更友好的体验。《数字化转型观察》栏目,分享数字化转型实践案例,分析衡量转型效果、探讨数字银行发展等。敬请分享精彩案例与观点。

————————————————