- Python 网络爬虫的基本流程及 robots 协议详解

女码农的重启

python网络爬虫JAVA开发语言

数据驱动的时代,网络爬虫作为高效获取互联网信息的工具,其规范化开发离不开对基本流程的掌握和对robots协议的遵守。本文将系统梳理Python网络爬虫的核心流程,并深入解读robots协议的重要性及实践规范。一、Python网络爬虫的基本流程Python网络爬虫的工作过程可分为四个核心阶段,每个阶段环环相扣,共同构成数据采集的完整链路。1.1发起网络请求这是爬虫与目标服务器交互的第一步,通过发送H

- python中的pydantic是什么?

John Song

Pythonpython前端开发语言pydantic

Pydantic是Python中一个用于数据验证和设置管理的库,主要通过Python类型注解(TypeHints)来定义数据结构,并自动验证输入数据的合法性。它广泛应用于API开发(如FastAPI)、配置管理、数据序列化等场景。核心功能数据验证自动检查输入数据是否符合类型和约束条件(如字符串长度、数字范围等)。类型转换将原始数据(如JSON、字典)转换为Python类型(如datetime、En

- [特殊字符] AlphaGo:“神之一手”背后的智能革命与人机博弈新纪元

大千AI助手

人工智能Python#OTHER人工智能算法数据挖掘机器学习alphagogoogle围棋

从围棋棋盘到科学前沿的通用人工智能范式突破本文由「大千AI助手」原创发布,专注用真话讲AI,回归技术本质。拒绝神话或妖魔化。搜索「大千AI助手」关注我,一起撕掉过度包装,学习真实的AI技术!一、核心定义与历史意义AlphaGo是由谷歌DeepMind团队开发的围棋人工智能程序,其里程碑意义在于:首破人类围棋壁垒:2016年以4:1击败世界冠军李世石九段,成为首个在完整对局中战胜人类顶尖棋手的AI。

- python视频工具包 ffmpeg 使用示例

pythonffmpeg

1.简介FFMPEG堪称自由软件中最完备的一套多媒体支持库,它几乎实现了所有当下常见的数据封装格式、多媒体传输协议以及音视频编解码器,提供了录制、转换以及流化音视频的完整解决方案。2.ffmpeg的常用方法将某文件下所有ts文件按顺序合并,转换成MP4格式存储:importffmpegdeftest2():ts_folder='path/ts_files/ceshi/'output_mp4="pa

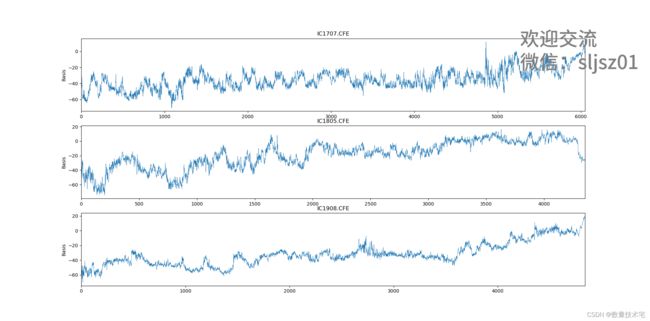

- 量化价值投资中的深度学习技术:TensorFlow实战

量化价值投资中的深度学习技术:TensorFlow实战关键词:量化价值投资,深度学习,TensorFlow,股票预测,因子模型,LSTM神经网络,量化策略摘要:本文将带你走进"量化价值投资"与"深度学习"的交叉地带,用小学生都能听懂的语言解释复杂概念,再通过手把手的TensorFlow实战案例,教你如何用AI技术挖掘股票市场中的价值宝藏。我们会从传统价值投资的痛点出发,揭示深度学习如何像"超级分析

- 【人工智能】Spring AI Alibaba,一个面向 Java 开发者的开源框架,它旨在简化将人工智能(AI)功能集成到应用程序中的过程。

本本本添哥

A-AIGC人工智能大模型人工智能javaspring

一、SpringAIAlibaba介绍SpringAIAlibaba是一个面向Java开发者的开源框架,它旨在简化将人工智能(AI)功能集成到应用程序中的过程。该项目基于SpringAI构建,并且是阿里云通义系列模型及服务在JavaAI应用开发领域的最佳实践。SpringAIAlibaba的目标是为开发者提供一套高层次的AIAPI抽象以及与云原生基础设施的深度集成方案,从而帮助他们快速构建智能应用

- python汇率_用Python抓取汇率

抓取的是中行的数据:网址代码#-*-coding:utf-8-*-importreimporturllib.requesturl='http://www.boc.cn/sourcedb/whpj/index.html'#网址req=urllib.request.Request(url)response=urllib.request.urlopen(req)the_page=response.rea

- python抓取汇率_09 使用Python爬取中国银行网站选择汇率最坑的一天

爬取2018年8月27日~9月2日的欧元汇率。先说结论:如果是现汇卖出价,可以选择2018-08-3109:19:26,现钞卖出价805.28。我刚问了报销过的人她说任选都行,可以不是中行折算价。最近出差,学校可以以人民币的形式报销路费、住宿费,汇率,可以任选出差期间的任何一天任何时候的中国银行的汇率,中国银行网站上的汇率长这样:如果想要合理利用规则,多回一点本,不妨选择汇率最坑的一天(默默给财务

- 模型融合与人机协同:构建人机共生的智能未来

AI天才研究院

AgenticAI实战计算AI人工智能与大数据计算科学神经计算深度学习神经网络大数据人工智能大型语言模型AIAGILLMJavaPython架构设计AgentRPA

1.背景介绍在科技日新月异的今天,人工智能(AI)已经成为了我们生活中不可或缺的一部分。从智能手机,到自动驾驶汽车,再到医疗诊断,AI的应用已经渗透到了我们生活的方方面面。然而,尽管AI的发展已经取得了显著的成就,但是我们仍然面临着一个重大的挑战:如何让AI系统更好地理解和适应人类的需求,以实现人机共生的智能未来。为了解决这个问题,越来越多的研究者开始探索模型融合和人机协同的方法。2.核心概念与联

- vLLM 优化与调优:提升模型性能的关键策略

强哥之神

人工智能深度学习计算机视觉deepseek智能体vllm

在当今人工智能领域,大语言模型(LLM)的应用日益广泛,而优化和调优这些模型的性能成为了至关重要的任务。vLLM作为一种高效的推理引擎,提供了多种策略来提升模型的性能。本文将深入探讨vLLMV1的优化与调优策略,帮助读者更好地理解和应用这些技术。抢占式调度(Preemption)由于Transformer架构的自回归特性,有时键值缓存(KVcache)空间不足以处理所有批量请求。在这种情况下,vL

- 爬虫小结

Crescent_P

python小项目python数据分析

python爬虫小组作业上周布置了python的小组作业,每一组要求爬取老师指定的信息,本组抽到的题目如下:从中国银行网址:http://www.boc.cn/sourcedb/whpj/获取主要外汇(美元、欧元、英镑、加拿大元、澳大利亚元、日元、韩元、新台币、澳门元和港币)的牌价信息,计算出它们的每天平均价。要求把今年5月份每天平均价格保存到Excel文件中,每种外汇的数据保存在一个工作表中,并

- Spring Data Neo4j 与后端人工智能算法的数据交互

AI大模型应用实战

springneo4j人工智能ai

SpringDataNeo4j与后端人工智能算法的数据交互关键词:SpringDataNeo4j、图数据库、人工智能算法、数据交互、知识图谱、图神经网络、数据集成摘要:本文深入探讨了如何利用SpringDataNeo4j框架实现后端人工智能算法与图数据库的高效数据交互。文章首先介绍了图数据库和人工智能算法的基本概念,然后详细解析了SpringDataNeo4j的核心架构和原理。接着,通过实际代码示

- Python 爬虫实战:抓取华尔街日报付费文章摘要的全方位指南

Python爬虫项目

python爬虫开发语言信息可视化数据分析

引言在全球化的信息时代,获取高质量的新闻内容对于研究、投资和决策具有重要意义。《华尔街日报》(TheWallStreetJournal,简称WSJ)作为国际知名的财经媒体,其文章内容备受关注。然而,WSJ的大部分内容属于付费订阅,普通用户无法直接访问。本文将深入探讨如何使用Python爬虫技术,结合最新的工具和方法,抓取WSJ的付费文章摘要。一、了解目标网站结构1.1WSJ网站结构分析WSJ的官方

- Python爬虫实战:使用最新技术爬取头条新闻数据

Python爬虫项目

2025年爬虫实战项目python爬虫开发语言scrapy音视频

一、前言:Python爬虫在现代数据获取中的重要性在当今信息爆炸的时代,数据已经成为最宝贵的资源之一。作为数据获取的重要手段,网络爬虫技术在各个领域发挥着越来越重要的作用。Python凭借其简洁的语法、丰富的库生态系统和强大的社区支持,已经成为网络爬虫开发的首选语言。本文将详细介绍如何使用Python及其最新的爬虫技术来爬取头条新闻数据。我们将从基础概念讲起,逐步深入到高级技巧,最后给出完整的爬虫

- Python爬虫实战:爬取ETF基金持仓变化

Python爬虫项目

python爬虫开发语言信息可视化数据分析

1.项目背景ETF(Exchange-TradedFund,交易型开放式指数基金)作为一种在交易所上市交易的基金,其持仓信息对于投资者具有重要参考价值。了解ETF的持仓变化,可以帮助投资者判断市场趋势和资金流向。本文将通过Python爬虫技术,自动化地获取ETF基金的持仓变化数据,进行存储和分析。2.技术选型与环境准备2.1技术选型编程语言:Python3.8+爬虫框架:Scrapy数据解析:Be

- 【Python】(一)面试题和Py基础题

戏精亿点点菜

python开发语言

1.技术面试题(1)TCP与UDP的区别是什么?答:TCP(TransmissionControlProtocol,传输控制协议)提供的是面向连接,可靠的字节流服务。即客户和服务器交换数据前,必须现在双方之间建立一个TCP连接,之后才能传输数据。并且提供超时重发,丢弃重复数据,检验数据,流量控制等功能,保证数据能从一端传到另一端。UDP(UserDataProtocol,用户数据报协议)是一个简单

- Python 爬虫实战:实时采集外汇汇率数据的全方位指南

Python爬虫项目

python爬虫开发语言信息可视化数据分析

引言在全球化的金融市场中,外汇汇率的实时数据对于投资者、企业和研究人员来说至关重要。通过自动化的方式获取这些数据,不仅可以提高效率,还能为决策提供及时的支持。本文将深入探讨如何使用Python爬虫技术,结合最新的工具和方法,实时采集外汇汇率数据。一、外汇汇率数据的获取途径1.1使用官方API接口许多金融机构和数据提供商提供了官方的API接口,供开发者获取外汇汇率数据。例如:AlphaVantage

- 从零构建智能ai语音助手:ESP32s3+Python+大语言模型实战指南

从零构建智能ai语音助手:ESP32s3+Python+大语言模型实战指南一、项目概述大家好!今天给大家带来一个干货满满的实战项目——基于ESP32S3硬件和Python后端的智能语音助手系统。这个项目将物联网技术与AI技术完美结合,打造一个可以实时对话、意图识别的智能语音交互系统。相比传统的离线语音系统只能识别固定命令词,我们这套系统可以:实现自然语言理解,支持多种表达方式无需预设固定命令词,更

- Python 领域 pytest 的测试用例的可维护性设计

Python领域pytest的测试用例的可维护性设计关键词:pytest、测试用例、可维护性、测试框架、自动化测试、测试设计模式、重构摘要:本文深入探讨了如何在Python测试框架pytest中设计可维护的测试用例。我们将从测试用例可维护性的核心原则出发,分析pytest的特性和最佳实践,介绍多种提高测试代码可维护性的设计模式和技巧。文章包含实际代码示例、项目实战案例以及可维护性评估指标,帮助开发

- 【AI大模型】深入解析预训练:大模型时代的核心引擎

我爱一条柴ya

学习AI记录深度学习人工智能aipythonAI编程算法

预训练已成为现代人工智能,尤其是自然语言处理和计算机视觉领域的基石技术。它彻底改变了模型开发范式,催生了BERT、GPT等革命性模型。本文将系统阐述预训练的核心概念、原理、方法、应用及挑战。一、预训练的本质:为何需要它?核心问题:数据标注的瓶颈监督学习依赖海量高质量标注数据,获取成本极高(时间、金钱、专业知识)。对于复杂任务(如理解语义、生成文本),标注难度呈指数级上升。标注数据稀缺导致模型泛化能

- 广州曼顿2P数字微断:保护电力设备的安全守护者

mdkk678

安全

在现代社会,电力设备的安全运行对各行各业至关重要。然而,电力系统中存在各种电压波动、过载和短路等问题,可能对设备造成损害。为了保护电力设备免受这些问题的影响,广州曼顿推出了2P数字微断器。本文将介绍这一创新产品的特点和优势,以及它对电力设备的保护作用。广州曼顿科技有限公司专注用户侧智慧数字电气产品研制,以及智慧电能服务大数据云平台建设。基于人工智能技术,大幅提升人触电时的生命安全保障,以及电气火灾

- Python爬虫小白入门指南,成为大牛必须经历的三个阶段

学习任何一门技术,都应该带着目标去学习,目标就像一座灯塔,指引你前进,很多人学着学着就学放弃了,很大部分原因是没有明确目标,所以,一定要明确学习目的,在你准备学爬虫前,先问问自己为什么要学习爬虫。有些人是为了一份工作,有些人是为了好玩,也有些人是为了实现某个黑科技功能。不过可以肯定的是,学会了爬虫能给你的工作提供很多便利。小白入门必读作为零基础小白,大体上可分为三个阶段去实现。第一阶段是入门,掌握

- python 包管理工具uv

uv--versionuvpythonfinduvpythonlistexportUV_DEFAULT_INDEX="https://mirrors.tuna.tsinghua.edu.cn/pypi/web/simple"#换成私有的repoexportUV_HTTP_TIMEOUT=120uvpythoninstall3.12uvvenvmyenv--python3.12--seeduvhtt

- Python通关秘籍之基础教程(一)

Smile丶Life丶

Python通关指南:从零基础到高手之路python开发语言后端

引言在编程的世界里,Python就像一位温和而强大的导师,它以简洁优雅的语法和强大的功能吸引着无数初学者和专业人士。无论你是想开发网站、分析数据、构建人工智能,还是仅仅想学习编程思维,Python都是你的理想选择。Python的魅力在于它的易读性和广泛的应用场景。它的代码就像英语句子一样自然,即使是完全没有编程经验的人也能快速上手。同时,Python拥有庞大的生态系统,从Web开发(Django、

- Python 包管理工具(uv)

cliffordl

pythonpythonuv开发语言

Python虚拟环境(conda)Python虚拟环境(venv)Python包管理工具(uv)文章目录1.uv的特点2.安装uv2.1.使用官方推荐方式2.2.使用pip安装(Python>=3.8)2.3.使用conda/mamba安装3.基本使用方法3.1.初始化项目并创建虚拟环境3.1.1.CMD运行结果3.1.2.VScode运行结果3.2.安装依赖3.3.生成依赖文件3.4.使用pyp

- Python协程从入门到精通:9个案例解析yield、gevent与asyncio实战

python_chai

Pythonpython开发语言协程并发yield生成器gerrnletgevent

引言痛点分析:传统多线程在高并发场景下的性能瓶颈。协程优势:轻量级、高并发、低资源消耗。本文目标:通过9个代码案例,系统讲解协程的核心技术和应用场景。目录引言1.协程基础:理解yield生成器1.1yield的暂停与恢复机制1.2生产者-消费者模型实战1.3双向通信:send()方法详解2.手动协程控制:greenlet进阶2.1greenlet的显式切换原理2.2多任务协作案例3.自动化协程:g

- 多模态大模型发展全景:从架构创新到应用突破

陈敬雷-充电了么-CEO兼CTO

python大模型多模态大模型AIGC机器学习深度学习DeepSeek

注:此文章内容均节选自充电了么创始人,CEO兼CTO陈敬雷老师的新书《GPT多模态大模型与AIAgent智能体》(跟我一起学人工智能)【陈敬雷编著】【清华大学出版社】《GPT多模态大模型与AIAgent智能体》新出书籍配套视频【陈敬雷】推荐算法系统实战全系列精品课【陈敬雷】文章目录GPT多模态大模型系列四多模态大模型发展全景:从架构创新到应用突破更多技术内容总结GPT多模态大模型系列四多模态大模型

- Python爬虫在社交平台数据挖掘中的应用:深入探索用户互动

程序员威哥

python爬虫数据挖掘

引言社交媒体已经成为全球用户互动的主要平台,每天都有大量的信息生成,用户之间的互动行为如点赞、评论、分享、转发等构成了宝贵的数据资源。如何利用这些互动数据为商业决策、用户行为分析以及产品优化提供支持,已经成为数据科学与大数据分析领域的一个重要课题。Python作为一款强大的编程语言,凭借其丰富的爬虫库和数据分析工具,已经成为挖掘社交平台数据的重要工具。在本文中,我们将通过Python爬虫技术,深入

- Python 爬虫实战:精准抓取母婴电商平台数据,深入分析用户评价洞察市场趋势

程序员威哥

最新爬虫实战项目python爬虫开发语言

前言随着生活水平的提高,越来越多的年轻父母开始关注母婴产品的质量和品牌。而母婴电商平台成为了他们选择和购买产品的主要渠道之一。母婴产品市场也因此变得异常活跃且充满竞争。在这样的市场环境下,用户评价不仅反映了产品的实际质量,也揭示了消费者的需求和偏好,成为品牌决策的核心依据之一。Python爬虫是获取电商平台用户评价数据、产品详情、价格等关键信息的强大工具。通过抓取和分析这些数据,品牌商可以实时了解

- *Python爬虫应用:从社交媒体数据中提取有价值的用户行为洞察

程序员威哥

python爬虫媒体

引言在现代数字化时代,社交媒体已成为获取用户行为数据的重要来源。每秒钟,数百万条信息在平台上传播,用户的互动行为——点赞、评论、分享、关注等,构成了大量宝贵的行为数据。企业和个人通过分析这些数据,不仅可以理解用户需求、改进产品,还能精准制定营销策略。然而,如何高效地抓取、分析并从中提取有价值的用户行为洞察?这正是Python爬虫和数据分析技术的优势所在。本文将介绍如何利用Python爬虫从社交媒体

- Linux的Initrd机制

被触发

linux

Linux 的 initrd 技术是一个非常普遍使用的机制,linux2.6 内核的 initrd 的文件格式由原来的文件系统镜像文件转变成了 cpio 格式,变化不仅反映在文件格式上, linux 内核对这两种格式的 initrd 的处理有着截然的不同。本文首先介绍了什么是 initrd 技术,然后分别介绍了 Linux2.4 内核和 2.6 内核的 initrd 的处理流程。最后通过对 Lin

- maven本地仓库路径修改

bitcarter

maven

默认maven本地仓库路径:C:\Users\Administrator\.m2

修改maven本地仓库路径方法:

1.打开E:\maven\apache-maven-2.2.1\conf\settings.xml

2.找到

- XSD和XML中的命名空间

darrenzhu

xmlxsdschemanamespace命名空间

http://www.360doc.com/content/12/0418/10/9437165_204585479.shtml

http://blog.csdn.net/wanghuan203/article/details/9203621

http://blog.csdn.net/wanghuan203/article/details/9204337

http://www.cn

- Java 求素数运算

周凡杨

java算法素数

网络上对求素数之解数不胜数,我在此总结归纳一下,同时对一些编码,加以改进,效率有成倍热提高。

第一种:

原理: 6N(+-)1法 任何一个自然数,总可以表示成为如下的形式之一: 6N,6N+1,6N+2,6N+3,6N+4,6N+5 (N=0,1,2,…)

- java 单例模式

g21121

java

想必单例模式大家都不会陌生,有如下两种方式来实现单例模式:

class Singleton {

private static Singleton instance=new Singleton();

private Singleton(){}

static Singleton getInstance() {

return instance;

}

- Linux下Mysql源码安装

510888780

mysql

1.假设已经有mysql-5.6.23-linux-glibc2.5-x86_64.tar.gz

(1)创建mysql的安装目录及数据库存放目录

解压缩下载的源码包,目录结构,特殊指定的目录除外:

- 32位和64位操作系统

墙头上一根草

32位和64位操作系统

32位和64位操作系统是指:CPU一次处理数据的能力是32位还是64位。现在市场上的CPU一般都是64位的,但是这些CPU并不是真正意义上的64 位CPU,里面依然保留了大部分32位的技术,只是进行了部分64位的改进。32位和64位的区别还涉及了内存的寻址方面,32位系统的最大寻址空间是2 的32次方= 4294967296(bit)= 4(GB)左右,而64位系统的最大寻址空间的寻址空间则达到了

- 我的spring学习笔记10-轻量级_Spring框架

aijuans

Spring 3

一、问题提问:

→ 请简单介绍一下什么是轻量级?

轻量级(Leightweight)是相对于一些重量级的容器来说的,比如Spring的核心是一个轻量级的容器,Spring的核心包在文件容量上只有不到1M大小,使用Spring核心包所需要的资源也是很少的,您甚至可以在小型设备中使用Spring。

- mongodb 环境搭建及简单CURD

antlove

WebInstallcurdNoSQLmongo

一 搭建mongodb环境

1. 在mongo官网下载mongodb

2. 在本地创建目录 "D:\Program Files\mongodb-win32-i386-2.6.4\data\db"

3. 运行mongodb服务 [mongod.exe --dbpath "D:\Program Files\mongodb-win32-i386-2.6.4\data\

- 数据字典和动态视图

百合不是茶

oracle数据字典动态视图系统和对象权限

数据字典(data dictionary)是 Oracle 数据库的一个重要组成部分,这是一组用于记录数据库信息的只读(read-only)表。随着数据库的启动而启动,数据库关闭时数据字典也关闭 数据字典中包含

数据库中所有方案对象(schema object)的定义(包括表,视图,索引,簇,同义词,序列,过程,函数,包,触发器等等)

数据库为一

- 多线程编程一般规则

bijian1013

javathread多线程java多线程

如果两个工两个以上的线程都修改一个对象,那么把执行修改的方法定义为被同步的,如果对象更新影响到只读方法,那么只读方法也要定义成同步的。

不要滥用同步。如果在一个对象内的不同的方法访问的不是同一个数据,就不要将方法设置为synchronized的。

- 将文件或目录拷贝到另一个Linux系统的命令scp

bijian1013

linuxunixscp

一.功能说明 scp就是security copy,用于将文件或者目录从一个Linux系统拷贝到另一个Linux系统下。scp传输数据用的是SSH协议,保证了数据传输的安全,其格式如下: scp 远程用户名@IP地址:文件的绝对路径

- 【持久化框架MyBatis3五】MyBatis3一对多关联查询

bit1129

Mybatis3

以教员和课程为例介绍一对多关联关系,在这里认为一个教员可以叫多门课程,而一门课程只有1个教员教,这种关系在实际中不太常见,通过教员和课程是多对多的关系。

示例数据:

地址表:

CREATE TABLE ADDRESSES

(

ADDR_ID INT(11) NOT NULL AUTO_INCREMENT,

STREET VAR

- cookie状态判断引发的查找问题

bitcarter

formcgi

先说一下我们的业务背景:

1.前台将图片和文本通过form表单提交到后台,图片我们都做了base64的编码,并且前台图片进行了压缩

2.form中action是一个cgi服务

3.后台cgi服务同时供PC,H5,APP

4.后台cgi中调用公共的cookie状态判断方法(公共的,大家都用,几年了没有问题)

问题:(折腾两天。。。。)

1.PC端cgi服务正常调用,cookie判断没

- 通过Nginx,Tomcat访问日志(access log)记录请求耗时

ronin47

一、Nginx通过$upstream_response_time $request_time统计请求和后台服务响应时间

nginx.conf使用配置方式:

log_format main '$remote_addr - $remote_user [$time_local] "$request" ''$status $body_bytes_sent "$http_r

- java-67- n个骰子的点数。 把n个骰子扔在地上,所有骰子朝上一面的点数之和为S。输入n,打印出S的所有可能的值出现的概率。

bylijinnan

java

public class ProbabilityOfDice {

/**

* Q67 n个骰子的点数

* 把n个骰子扔在地上,所有骰子朝上一面的点数之和为S。输入n,打印出S的所有可能的值出现的概率。

* 在以下求解过程中,我们把骰子看作是有序的。

* 例如当n=2时,我们认为(1,2)和(2,1)是两种不同的情况

*/

private stati

- 看别人的博客,觉得心情很好

Cb123456

博客心情

以为写博客,就是总结,就和日记一样吧,同时也在督促自己。今天看了好长时间博客:

职业规划:

http://www.iteye.com/blogs/subjects/zhiyeguihua

android学习:

1.http://byandby.i

- [JWFD开源工作流]尝试用原生代码引擎实现循环反馈拓扑分析

comsci

工作流

我们已经不满足于仅仅跳跃一次,通过对引擎的升级,今天我测试了一下循环反馈模式,大概跑了200圈,引擎报一个溢出错误

在一个流程图的结束节点中嵌入一段方程,每次引擎运行到这个节点的时候,通过实时编译器GM模块,计算这个方程,计算结果与预设值进行比较,符合条件则跳跃到开始节点,继续新一轮拓扑分析,直到遇到

- JS常用的事件及方法

cwqcwqmax9

js

事件 描述

onactivate 当对象设置为活动元素时触发。

onafterupdate 当成功更新数据源对象中的关联对象后在数据绑定对象上触发。

onbeforeactivate 对象要被设置为当前元素前立即触发。

onbeforecut 当选中区从文档中删除之前在源对象触发。

onbeforedeactivate 在 activeElement 从当前对象变为父文档其它对象之前立即

- 正则表达式验证日期格式

dashuaifu

正则表达式IT其它java其它

正则表达式验证日期格式

function isDate(d){

var v = d.match(/^(\d{4})-(\d{1,2})-(\d{1,2})$/i);

if(!v) {

this.focus();

return false;

}

}

<input value="2000-8-8" onblu

- Yii CModel.rules() 方法 、validate预定义完整列表、以及说说验证

dcj3sjt126com

yii

public array rules () {return} array 要调用 validate() 时应用的有效性规则。 返回属性的有效性规则。声明验证规则,应重写此方法。 每个规则是数组具有以下结构:array('attribute list', 'validator name', 'on'=>'scenario name', ...validation

- UITextAttributeTextColor = deprecated in iOS 7.0

dcj3sjt126com

ios

In this lesson we used the key "UITextAttributeTextColor" to change the color of the UINavigationBar appearance to white. This prompts a warning "first deprecated in iOS 7.0."

Ins

- 判断一个数是质数的几种方法

EmmaZhao

Mathpython

质数也叫素数,是只能被1和它本身整除的正整数,最小的质数是2,目前发现的最大的质数是p=2^57885161-1【注1】。

判断一个数是质数的最简单的方法如下:

def isPrime1(n):

for i in range(2, n):

if n % i == 0:

return False

return True

但是在上面的方法中有一些冗余的计算,所以

- SpringSecurity工作原理小解读

坏我一锅粥

SpringSecurity

SecurityContextPersistenceFilter

ConcurrentSessionFilter

WebAsyncManagerIntegrationFilter

HeaderWriterFilter

CsrfFilter

LogoutFilter

Use

- JS实现自适应宽度的Tag切换

ini

JavaScripthtmlWebcsshtml5

效果体验:http://hovertree.com/texiao/js/3.htm

该效果使用纯JavaScript代码,实现TAB页切换效果,TAB标签根据内容自适应宽度,点击TAB标签切换内容页。

HTML文件代码:

<!DOCTYPE html>

<html xmlns="http://www.w3.org/1999/xhtml"

- Hbase Rest API : 数据查询

kane_xie

RESThbase

hbase(hadoop)是用java编写的,有些语言(例如python)能够对它提供良好的支持,但也有很多语言使用起来并不是那么方便,比如c#只能通过thrift访问。Rest就能很好的解决这个问题。Hbase的org.apache.hadoop.hbase.rest包提供了rest接口,它内嵌了jetty作为servlet容器。

启动命令:./bin/hbase rest s

- JQuery实现鼠标拖动元素移动位置(源码+注释)

明子健

jqueryjs源码拖动鼠标

欢迎讨论指正!

print.html代码:

<!DOCTYPE html>

<html>

<head>

<meta http-equiv=Content-Type content="text/html;charset=utf-8">

<title>发票打印</title>

&l

- Postgresql 连表更新字段语法 update

qifeifei

PostgreSQL

下面这段sql本来目的是想更新条件下的数据,可是这段sql却更新了整个表的数据。sql如下:

UPDATE tops_visa.visa_order

SET op_audit_abort_pass_date = now()

FROM

tops_visa.visa_order as t1

INNER JOIN tops_visa.visa_visitor as t2

ON t1.

- 将redis,memcache结合使用的方案?

tcrct

rediscache

公司架构上使用了阿里云的服务,由于阿里的kvstore收费相当高,打算自建,自建后就需要自己维护,所以就有了一个想法,针对kvstore(redis)及ocs(memcache)的特点,想自己开发一个cache层,将需要用到list,set,map等redis方法的继续使用redis来完成,将整条记录放在memcache下,即findbyid,save等时就memcache,其它就对应使用redi

- 开发中遇到的诡异的bug

wudixiaotie

bug

今天我们服务器组遇到个问题:

我们的服务是从Kafka里面取出数据,然后把offset存储到ssdb中,每个topic和partition都对应ssdb中不同的key,服务启动之后,每次kafka数据更新我们这边收到消息,然后存储之后就发现ssdb的值偶尔是-2,这就奇怪了,最开始我们是在代码中打印存储的日志,发现没什么问题,后来去查看ssdb的日志,才发现里面每次set的时候都会对同一个key

![]()