- Domain 层完全指南(面向 iOS 开发者)

依旧风轻

AppArchitectureSQIiOSDomainEntity

目录为什么需要Domain层清晰的三层架构核心概念:Entity/ValueObject/UseCase/RepositorySwift代码实战测试策略在旧项目中落地的步骤结语1为什么需要Domain层在传统MVC/MVVM中,我们往往把业务规则写进ViewController或ViewModel。问题随规模放大而爆发:痛点具体表现可测试性差单元测试必须启动UIKit,跑真机或模拟器业务难复用同样

- 安装mysql数据库的一系列心得

以下是详细的MySQL数据库安装教程:Windows系统一、下载安装包1.打开浏览器,访问MySQL官方网站(https://dev.mysql.com/downloads/mysql/)。2.在下载页面,根据你的Windows操作系统版本(32位或64位)选择合适的MySQLCommunityServer安装包。一般推荐下载最新的稳定版本。3.下载完成后,找到安装文件(.msi格式)。二、安装过

- Leetcode百题斩-二叉树

Owen_Q

递归搜索水题leetcode算法职场和发展

二叉树作为经典面试系列,那么当然要来看看。总计14道题,包含大量的简单题,说明这确实是个比较基础的专题。快速过快速过。先构造一个二叉树数据结构。publicclassTreeNode{intval;TreeNodeleft;TreeNoderight;TreeNode(){}TreeNode(intval){this.val=val;}TreeNode(intval,TreeNodeleft,Tr

- 嵌入式故障码管理系统设计实现

比特冬哥

嵌入式领域开发嵌入式故障码管理

文章目录前言一、故障码管理系统概述二、核心数据结构设计2.1故障严重等级定义2.2模块ID定义2.3故障代码结构2.4故障记录结构三、故障管理核心功能实现3.1初始化功能3.2故障记录功能3.3记录查询与清除功能3.4系统自检功能四、故障存储实现4.1Flash存储实现4.2RAM存储实现五、测试案例六、源码6.1fault_manager.c6.2fault_manager.h6.3fault_

- python循环语句

Python循环语句文章目录Python循环语句一、实验目的二、实验原理三、实验环境四、实验内容五、实验步骤1.While循环结构2.While无限循环3.For循环语法4.break语句和continue语句一、实验目的掌握循环结构的语法二、实验原理Python中的循环语句有for和while。Python循环语句的控制结构图如下所示:三、实验环境Python3.6以上PyCharm四、实验内容

- Flutter 网络请求指南, 从 iOS 到 Flutter 的 Dio + Retrofit 组合

依旧风轻

FlutteriosflutterretrofitSQIDio

Flutter网络请求指南:从iOS到Flutter的Dio+Retrofit组合引言作为一名iOS开发者转向Flutter,你可能会对网络请求的处理方式感到困惑。在iOS中,我们习惯使用URLSession或Alamofire,而在Flutter中,我们有了更强大的组合:Dio+Retrofit。这篇文章将带你深入了解这两个库,并展示它们如何让Flutter的网络请求变得简单而强大。第一部分:D

- 目标跟踪领域经典论文解析

♢.*

目标跟踪人工智能计算机视觉

亲爱的小伙伴们,在求知的漫漫旅途中,若你对深度学习的奥秘、JAVA、PYTHON与SAP的奇妙世界,亦或是读研论文的撰写攻略有所探寻,那不妨给我一个小小的关注吧。我会精心筹备,在未来的日子里不定期地为大家呈上这些领域的知识宝藏与实用经验分享。每一个点赞,都如同春日里的一缕阳光,给予我满满的动力与温暖,让我们在学习成长的道路上相伴而行,共同进步✨。期待你的关注与点赞哟!目标跟踪是计算机视觉领域的一个

- 论文阅读:2025 arxiv Qwen3 Technical Report

https://arxiv.org/pdf/2505.09388https://www.doubao.com/chat/9918384373236738文章目录论文翻译Qwen3技术报告摘要1引言论文翻译Qwen3技术报告Qwen团队摘要在这项工作中,我们介绍了Qwen模型家族的最新版本Qwen3。Qwen3包含一系列大型语言模型(LLM),旨在提升性能、效率和多语言能力。Qwen3系列包括密集型

- Feign和Dubbo的技术选型对比分析

Amarantine、沐风倩✨

dubbospringboot后端

现在公司项目要做SpringBoot升级2.7.18—>3.4.1。因此我们需要参考芋道的项目和公司当前项目做一个依赖、技术选型、项目结构差异对比分析。我们公司当前用的Dubbo,而芋道最新的一版却用了Feign来代替Dubbo。所以该文章进行一下对比分析。一、Dubbo与Feign简介特性维度Dubbo(3.x)OpenFeign(SpringCloud)通信协议多协议(默认Dubbo、支持gR

- Golang微服务配置管理:Nacos整合实战指南

Golang编程笔记

golang微服务开发语言ai

Golang微服务配置管理:Nacos整合实战指南关键词:Golang、微服务、配置管理、Nacos、服务发现、动态配置、云原生摘要:本文将深入探讨如何在Golang微服务架构中使用Nacos进行高效的配置管理。我们将从基础概念入手,逐步讲解Nacos的核心功能,并通过完整的实战示例展示如何将Nacos集成到Golang微服务中。文章涵盖配置管理、服务发现、动态更新等关键场景,帮助开发者构建更灵活

- [M数学] lc2829. k-avoiding 数组的最小总和(推公式+贪心模拟+好题)

Ypuyu

LeetCode算法

文章目录1.题目来源2.题目解析1.题目来源链接:2829.k-avoiding数组的最小总和参考:灵神题解前置题:xxx题单:待补充2.题目解析2025年03月27日00:01:32方法一:贪心模拟依据两数之和的思想,从i=1开始填,总共需要填n个数。如果当前的i不可用,那就一直i++,找到一个可用的i如果k0{form[i]{i++}ifk>i{m[k-i]=true}res+=ii++n--

- Golang学习日志 ━━ 单向链表

暂时先用这个名字

Golanggogolang

因为转载必须指明原文网址,而本文内容整合了网上多篇技术文章,无法明确其中一条,所以选择了原创。已在最后的参考目录里列出本文所有涉及的文章。定义单向链表(单链表)是链表的一种,是一种链式存取的数据结构,用一组地址任意的存储单元存放线性表中的数据元素。其特点是链表的链接方向是单向的,对链表的访问要通过顺序读取从头部开始;链表是由结点构成,head指针指向第一个成为表头结点,而终止于最后一个指向nuLL

- 【无标题】

MaisieKim_

大数据人工智能

信息壁垒导致协作困难的本质原因在于:沟通机制不透明、信息流动不顺畅、平台工具未统一、组织文化缺乏协作导向。**其中,沟通机制不透明是造成跨团队协作效率低下的核心障碍之一。它导致信息在传递过程中失真、遗漏或延迟,从而影响项目推进节奏与协同效率。要打通沟通链路,必须从组织架构、技术工具与文化氛围三方面系统优化。一、沟通机制不透明:根因分析与治理策略沟通机制不透明常表现为汇报链路层层传递、关键信息无法及

- 零碳园区建设遭遇现实挑战?让我们一起寻找破局之道!

Amy18702111823

物联网

在“双碳”目标的时代浪潮下,零碳园区正成为各地政府与企业绿色转型的核心战场。江苏、广东、四川等20余省份密集出台专项扶持政策,财政补贴、土地优惠、碳配额激励多管齐下。2025年地方两会中,广东、福建、广西、山西、内蒙古等众多省市更是将其列为年度重点任务。然而,在这场轰轰烈烈的零碳园区建设热潮中,一系列现实难题正浮出水面:痛点直击:零碳园区建设的四大拦路虎“碳家底”不清,路径不明:园区的碳排放统计、

- Python中的count()方法

溪流.ii

python数据库

文章目录Python中的count()方法基本语法在不同数据类型中的使用1.列表(List)中的count()2.元组(Tuple)中的count()3.字符串(String)中的count()高级用法1.指定搜索范围2.统计复杂元素注意事项Python中的count()方法前言:count()是Python中用于序列类型(如列表、元组、字符串等)的内置方法,用于统计某个元素在序列中出现的次数。基

- Spring Boot 应用开发实战指南:从入门到实战(内含实用技巧+项目案例)

程序猿Mr.wu

SpringBootJava后端springbootjava

SpringBoot应用开发实战指南:从入门到实战(内含实用技巧+项目案例)你是否还在为Spring配置复杂、开发效率低下而苦恼?SpringBoot早已成为Java后端开发的“标配”,本篇文章将带你全面掌握SpringBoot应用开发核心技能,从0到部署,构建高效、优雅的企业级应用!一、什么是SpringBoot?SpringBoot是Spring团队推出的快速开发框架,简化了传统Spring应

- AI原生应用性能优化:混合推理的7个最佳实践

AI天才研究院

计算AI大模型企业级应用开发实战AI人工智能与大数据AI-native性能优化ai

AI原生应用性能优化:混合推理的7个最佳实践关键词:AI原生应用、性能优化、混合推理、最佳实践、推理效率摘要:本文主要探讨了AI原生应用性能优化中混合推理的相关内容。首先介绍了文章的背景、目的、预期读者和文档结构等信息,接着对混合推理的核心概念进行了通俗易懂的解释,并阐述了各核心概念之间的关系,给出了核心概念原理和架构的文本示意图以及Mermaid流程图。详细讲解了核心算法原理和具体操作步骤,用数

- c++STL库与快速排序

浪子小院

基础精讲c++算法开发语言数据结构

什么是STL库STL=StandardTemplateLibrary,标准模板库,是一系列软件的统称。从根本上说,STL是一些“容器”的集合,这些“容器”有list,vector,set,map等,STL也是算法和其他一些组件的集合。前面已经学习过的中sort函数、中string类都是STL的内容。STL库还有很多内容,比如:向量(vector)、栈(stack)、队列(queue)、优先队列(p

- AI伦理与自动驾驶:当机器掌握方向盘时的道德抉择

AIGC应用创新大全

AI大模型与大数据技术AI人工智能与大数据应用开发MCP&Agent云算力网络人工智能自动驾驶unixai

AI伦理与自动驾驶:当机器掌握方向盘时的道德抉择关键词:AI伦理、自动驾驶、道德算法、电车难题、责任归属、技术监管、人机协作摘要:本文深入探讨自动驾驶技术发展过程中面临的伦理挑战,从经典的"电车难题"出发,分析AI决策系统在生死抉择中的道德困境。我们将剖析自动驾驶的伦理框架设计原则,探讨技术实现方案,并通过代码示例展示伦理算法如何嵌入自动驾驶系统。文章还将讨论法律责任划分、社会接受度等现实问题,最

- Python爬虫技术实战:高效市场趋势分析与数据采集

Python爬虫项目

2025年爬虫实战项目python爬虫开发语言easyui汽车

摘要本文将深入探讨如何利用最新的Python爬虫技术进行市场趋势分析,涵盖异步IO、无头浏览器、智能解析等前沿技术,并提供完整可运行的代码示例。文章将系统介绍从基础爬虫到高级反反爬策略的全套解决方案,帮助读者掌握市场数据采集的核心技能。1.市场趋势分析与爬虫技术概述市场趋势分析已成为现代商业决策的核心环节,而数据采集则是分析的基石。根据2024年最新统计,全球83%的企业已将网络爬虫技术纳入其数据

- 燕大《Python机器学习》实验报告:探索机器学习的奥秘

温冰礼

燕大《Python机器学习》实验报告:探索机器学习的奥秘【下载地址】燕大Python机器学习实验报告下载这份实验报告是燕山大学软件工程专业的学生在进行机器学习实验时所编写的,内容详实,结构清晰,可以直接下载使用。报告中的实验数据和代码均经过验证,确保下载后可以直接应用于实际项目或作为学习参考项目地址:https://gitcode.com/Open-source-documentation-tut

- 【安全漏洞】深入剖析CVE-2021-40444-Cabless利用链

IT老涵

安全网络漏洞安全安全漏洞网络安全

背景CVE-2021-40444为微软MHTML远程命令执行漏洞,攻击者可通过传播MicrosoftOffice文档,诱导目标点击文档从而在目标机器上执行任意代码。该漏洞最初的利用思路是使用下载cab并释放、加载inf文件的形式执行恶意代码。独立安全研究员EduardoB.在github公开了一种新的“无CAB”的漏洞利用方法及其POC。公众号之前发布的研判文章中已对在野利用中出现的新的Cable

- Python Pandas 如何进行数据分组统计

Python编程之道

Python人工智能与大数据Python编程之道pythonpandas网络ai

PythonPandas如何进行数据分组统计关键词:PythonPandas、数据分组、groupby、聚合函数、数据透视表、数据统计、数据分析摘要:本文将深入探讨如何使用PythonPandas库进行高效的数据分组统计操作。我们将从基础概念入手,详细讲解groupby机制的原理和使用方法,介绍各种聚合函数的应用,探讨高级分组技巧,并通过实际案例展示如何解决复杂的数据分析问题。文章还将涵盖性能优化

- Nuitka 打包Python程序

Humbunklung

学海泛舟python开发语言nuitka

文章目录Nuitka打包Python程序**一、Nuitka核心优势**⚙️**二、环境准备(Windows示例)****三、基础打包命令****单文件脚本打包****带第三方库的项目**️**四、高级配置选项****示例:完整命令**⚠️**五、常见问题与解决****六、Nuitkavs其他工具****七、最佳实践建议****八、使用举例**总结Nuitka打包Python程序需要把Python

- 使用Guava Cache做缓存

randy.lou

guava缓存spring

文章目录1.概述1.1适用场景1.2Helloworld2.数据加载使用2.1CacheLoader.load(Kkey)2.2CacheLoader.loadAll(keys)批量加载2.3Callable.call2.4手工写入3.缓存清除3.1基于maximumSize的清除3.2基于maximumWeight的清除3.3基于时间的清除3.4使用WeakReferenct、SoftRefer

- python与anaconda安装(先安装了python后安装anaconda,基于python已存在的基础上安装anaconda)——逼死强迫症、超详解

苹果酱0567

面试题汇总与解析java开发语言中间件springboot后端

版权声明:本文为CSDN博主「牛斌帅」的原创文章,遵循CC4.0BY-SA版权协议,转载请附上原文出处链接及本声明。原文链接:https://blog.csdn.net/qq_43529415/article/details/100847887目录一、安装python(python3.7.4)1、下载(1)下载1(32位)(2)下载2(64位)2、安装3、配置python环境变量4、检验pytho

- (转)优秀的 python 机器学习库

patrick75

python机器学习python机器学习

优秀的python机器学习库IntroductionThereisnodoubtthatneuralnetworks,andmachinelearningingeneral,hasbeenoneofthehottesttopicsintechthepastfewyearsorso.It’seasytoseewhywithallofthereallyinterestinguse-casestheys

- SpringBoot 整合 Guava Cache 实现本地缓存

m0_74824170

springbootguava缓存

目录1、背景2、手写一个简单的本地缓存3、GuavaCache简介4、GuavaCache使用4.1、创建LoadingCache缓存4.2、创建CallableCache缓存4.3、可选配置分析4.3.1、缓存的并发级别4.3.2、缓存的初始容量设置4.3.3、缓存失效回收策略4.3.3.1、基于容量/权重回收4.3.3.2、定时回收4.3.3.3、基于引用回收4.3.3.4、显式清除4.3.4

- DAY 10 机器学习建模与评估

心落薄荷糖

Python训练营机器学习人工智能

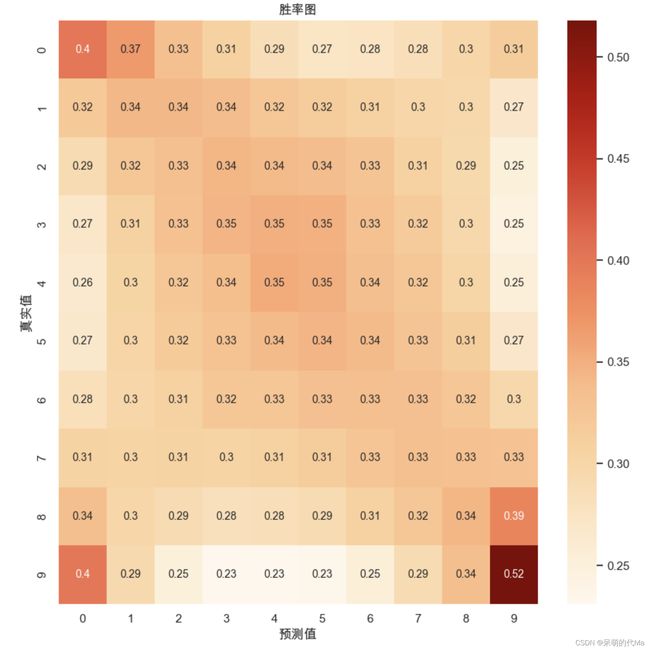

知识点:1.数据集的划分2.机器学习模型建模的三行代码3.机器学习模型分类问题的评估今日代码比较多,但是难度不大,仔细看看示例代码,好好理解下这几个评估指标。作业:尝试对心脏病数据集采用机器学习模型建模和评估#一、导入库importpandasaspdimportpandasaspd#用于数据处理和分析,可处理表格数据。importnumpyasnp#用于数值计算,提供了高效的数组操作。impor

- DAY 1 变量与格式化字符串

文章目录题目1:变量的认识小结:多重赋值题目2:格式化字符串小结:格式化字符串题目3:变量的基础运算题目1:变量的认识题目:定义三个变量a,b,c,并分别将整数1,2,3赋值给它们。然后,使用print()函数将每个变量的值单独打印出来,每个值占一行。输入:无输出:123a=1b=2c=3print(a)print(b)print(c)小结:多重赋值多重赋值:多重赋值允许你在一行代码里给多个变量同

- 多线程编程之join()方法

周凡杨

javaJOIN多线程编程线程

现实生活中,有些工作是需要团队中成员依次完成的,这就涉及到了一个顺序问题。现在有T1、T2、T3三个工人,如何保证T2在T1执行完后执行,T3在T2执行完后执行?问题分析:首先问题中有三个实体,T1、T2、T3, 因为是多线程编程,所以都要设计成线程类。关键是怎么保证线程能依次执行完呢?

Java实现过程如下:

public class T1 implements Runnabl

- java中switch的使用

bingyingao

javaenumbreakcontinue

java中的switch仅支持case条件仅支持int、enum两种类型。

用enum的时候,不能直接写下列形式。

switch (timeType) {

case ProdtransTimeTypeEnum.DAILY:

break;

default:

br

- hive having count 不能去重

daizj

hive去重having count计数

hive在使用having count()是,不支持去重计数

hive (default)> select imei from t_test_phonenum where ds=20150701 group by imei having count(distinct phone_num)>1 limit 10;

FAILED: SemanticExcep

- WebSphere对JSP的缓存

周凡杨

WAS JSP 缓存

对于线网上的工程,更新JSP到WebSphere后,有时会出现修改的jsp没有起作用,特别是改变了某jsp的样式后,在页面中没看到效果,这主要就是由于websphere中缓存的缘故,这就要清除WebSphere中jsp缓存。要清除WebSphere中JSP的缓存,就要找到WAS安装后的根目录。

现服务

- 设计模式总结

朱辉辉33

java设计模式

1.工厂模式

1.1 工厂方法模式 (由一个工厂类管理构造方法)

1.1.1普通工厂模式(一个工厂类中只有一个方法)

1.1.2多工厂模式(一个工厂类中有多个方法)

1.1.3静态工厂模式(将工厂类中的方法变成静态方法)

&n

- 实例:供应商管理报表需求调研报告

老A不折腾

finereport报表系统报表软件信息化选型

引言

随着企业集团的生产规模扩张,为支撑全球供应链管理,对于供应商的管理和采购过程的监控已经不局限于简单的交付以及价格的管理,目前采购及供应商管理各个环节的操作分别在不同的系统下进行,而各个数据源都独立存在,无法提供统一的数据支持;因此,为了实现对于数据分析以提供采购决策,建立报表体系成为必须。 业务目标

1、通过报表为采购决策提供数据分析与支撑

2、对供应商进行综合评估以及管理,合理管理和

- mysql

林鹤霄

转载源:http://blog.sina.com.cn/s/blog_4f925fc30100rx5l.html

mysql -uroot -p

ERROR 1045 (28000): Access denied for user 'root'@'localhost' (using password: YES)

[root@centos var]# service mysql

- Linux下多线程堆栈查看工具(pstree、ps、pstack)

aigo

linux

原文:http://blog.csdn.net/yfkiss/article/details/6729364

1. pstree

pstree以树结构显示进程$ pstree -p work | grep adsshd(22669)---bash(22670)---ad_preprocess(4551)-+-{ad_preprocess}(4552) &n

- html input与textarea 值改变事件

alxw4616

JavaScript

// 文本输入框(input) 文本域(textarea)值改变事件

// onpropertychange(IE) oninput(w3c)

$('input,textarea').on('propertychange input', function(event) {

console.log($(this).val())

});

- String类的基本用法

百合不是茶

String

字符串的用法;

// 根据字节数组创建字符串

byte[] by = { 'a', 'b', 'c', 'd' };

String newByteString = new String(by);

1,length() 获取字符串的长度

&nbs

- JDK1.5 Semaphore实例

bijian1013

javathreadjava多线程Semaphore

Semaphore类

一个计数信号量。从概念上讲,信号量维护了一个许可集合。如有必要,在许可可用前会阻塞每一个 acquire(),然后再获取该许可。每个 release() 添加一个许可,从而可能释放一个正在阻塞的获取者。但是,不使用实际的许可对象,Semaphore 只对可用许可的号码进行计数,并采取相应的行动。

S

- 使用GZip来压缩传输量

bijian1013

javaGZip

启动GZip压缩要用到一个开源的Filter:PJL Compressing Filter。这个Filter自1.5.0开始该工程开始构建于JDK5.0,因此在JDK1.4环境下只能使用1.4.6。

PJL Compressi

- 【Java范型三】Java范型详解之范型类型通配符

bit1129

java

定义如下一个简单的范型类,

package com.tom.lang.generics;

public class Generics<T> {

private T value;

public Generics(T value) {

this.value = value;

}

}

- 【Hadoop十二】HDFS常用命令

bit1129

hadoop

1. 修改日志文件查看器

hdfs oev -i edits_0000000000000000081-0000000000000000089 -o edits.xml

cat edits.xml

修改日志文件转储为xml格式的edits.xml文件,其中每条RECORD就是一个操作事务日志

2. fsimage查看HDFS中的块信息等

&nb

- 怎样区别nginx中rewrite时break和last

ronin47

在使用nginx配置rewrite中经常会遇到有的地方用last并不能工作,换成break就可以,其中的原理是对于根目录的理解有所区别,按我的测试结果大致是这样的。

location /

{

proxy_pass http://test;

- java-21.中兴面试题 输入两个整数 n 和 m ,从数列 1 , 2 , 3.......n 中随意取几个数 , 使其和等于 m

bylijinnan

java

import java.util.ArrayList;

import java.util.List;

import java.util.Stack;

public class CombinationToSum {

/*

第21 题

2010 年中兴面试题

编程求解:

输入两个整数 n 和 m ,从数列 1 , 2 , 3.......n 中随意取几个数 ,

使其和等

- eclipse svn 帐号密码修改问题

开窍的石头

eclipseSVNsvn帐号密码修改

问题描述:

Eclipse的SVN插件Subclipse做得很好,在svn操作方面提供了很强大丰富的功能。但到目前为止,该插件对svn用户的概念极为淡薄,不但不能方便地切换用户,而且一旦用户的帐号、密码保存之后,就无法再变更了。

解决思路:

删除subclipse记录的帐号、密码信息,重新输入

- [电子商务]传统商务活动与互联网的结合

comsci

电子商务

某一个传统名牌产品,过去销售的地点就在某些特定的地区和阶层,现在进入互联网之后,用户的数量群突然扩大了无数倍,但是,这种产品潜在的劣势也被放大了无数倍,这种销售利润与经营风险同步放大的效应,在最近几年将会频繁出现。。。。

如何避免销售量和利润率增加的

- java 解析 properties-使用 Properties-可以指定配置文件路径

cuityang

javaproperties

#mq

xdr.mq.url=tcp://192.168.100.15:61618;

import java.io.IOException;

import java.util.Properties;

public class Test {

String conf = "log4j.properties";

private static final

- Java核心问题集锦

darrenzhu

java基础核心难点

注意,这里的参考文章基本来自Effective Java和jdk源码

1)ConcurrentModificationException

当你用for each遍历一个list时,如果你在循环主体代码中修改list中的元素,将会得到这个Exception,解决的办法是:

1)用listIterator, 它支持在遍历的过程中修改元素,

2)不用listIterator, new一个

- 1分钟学会Markdown语法

dcj3sjt126com

markdown

markdown 简明语法 基本符号

*,-,+ 3个符号效果都一样,这3个符号被称为 Markdown符号

空白行表示另起一个段落

`是表示inline代码,tab是用来标记 代码段,分别对应html的code,pre标签

换行

单一段落( <p>) 用一个空白行

连续两个空格 会变成一个 <br>

连续3个符号,然后是空行

- Gson使用二(GsonBuilder)

eksliang

jsongsonGsonBuilder

转载请出自出处:http://eksliang.iteye.com/blog/2175473 一.概述

GsonBuilder用来定制java跟json之间的转换格式

二.基本使用

实体测试类:

温馨提示:默认情况下@Expose注解是不起作用的,除非你用GsonBuilder创建Gson的时候调用了GsonBuilder.excludeField

- 报ClassNotFoundException: Didn't find class "...Activity" on path: DexPathList

gundumw100

android

有一个工程,本来运行是正常的,我想把它移植到另一台PC上,结果报:

java.lang.RuntimeException: Unable to instantiate activity ComponentInfo{com.mobovip.bgr/com.mobovip.bgr.MainActivity}: java.lang.ClassNotFoundException: Didn't f

- JavaWeb之JSP指令

ihuning

javaweb

要点

JSP指令简介

page指令

include指令

JSP指令简介

JSP指令(directive)是为JSP引擎而设计的,它们并不直接产生任何可见输出,而只是告诉引擎如何处理JSP页面中的其余部分。

JSP指令的基本语法格式:

<%@ 指令 属性名="

- mac上编译FFmpeg跑ios

啸笑天

ffmpeg

1、下载文件:https://github.com/libav/gas-preprocessor, 复制gas-preprocessor.pl到/usr/local/bin/下, 修改文件权限:chmod 777 /usr/local/bin/gas-preprocessor.pl

2、安装yasm-1.2.0

curl http://www.tortall.net/projects/yasm

- sql mysql oracle中字符串连接

macroli

oraclesqlmysqlSQL Server

有的时候,我们有需要将由不同栏位获得的资料串连在一起。每一种资料库都有提供方法来达到这个目的:

MySQL: CONCAT()

Oracle: CONCAT(), ||

SQL Server: +

CONCAT() 的语法如下:

Mysql 中 CONCAT(字串1, 字串2, 字串3, ...): 将字串1、字串2、字串3,等字串连在一起。

请注意,Oracle的CON

- Git fatal: unab SSL certificate problem: unable to get local issuer ce rtificate

qiaolevip

学习永无止境每天进步一点点git纵观千象

// 报错如下:

$ git pull origin master

fatal: unable to access 'https://git.xxx.com/': SSL certificate problem: unable to get local issuer ce

rtificate

// 原因:

由于git最新版默认使用ssl安全验证,但是我们是使用的git未设

- windows命令行设置wifi

surfingll

windowswifi笔记本wifi

还没有讨厌无线wifi的无尽广告么,还在耐心等待它慢慢启动么

教你命令行设置 笔记本电脑wifi:

1、开启wifi命令

netsh wlan set hostednetwork mode=allow ssid=surf8 key=bb123456

netsh wlan start hostednetwork

pause

其中pause是等待输入,可以去掉

2、

- Linux(Ubuntu)下安装sysv-rc-conf

wmlJava

linuxubuntusysv-rc-conf

安装:sudo apt-get install sysv-rc-conf 使用:sudo sysv-rc-conf

操作界面十分简洁,你可以用鼠标点击,也可以用键盘方向键定位,用空格键选择,用Ctrl+N翻下一页,用Ctrl+P翻上一页,用Q退出。

背景知识

sysv-rc-conf是一个强大的服务管理程序,群众的意见是sysv-rc-conf比chkconf

- svn切换环境,重发布应用多了javaee标签前缀

zengshaotao

javaee

更换了开发环境,从杭州,改变到了上海。svn的地址肯定要切换的,切换之前需要将原svn自带的.svn文件信息删除,可手动删除,也可通过废弃原来的svn位置提示删除.svn时删除。

然后就是按照最新的svn地址和规范建立相关的目录信息,再将原来的纯代码信息上传到新的环境。然后再重新检出,这样每次修改后就可以看到哪些文件被修改过,这对于增量发布的规范特别有用。

检出