九个高效的风控信贷管理策略

介绍

风控部门信贷经理和业务团队分析客户的财务状况并决定客户的最佳信贷额度。在传统信贷历史中,银行工作人员手动分析客户授信需要花费大量时间和精力。您的团队可能需要花费数小时进行日常活动,包括吸引客户、收集财务数据、计算信用评分和进行定期审核。由于严重依赖手动方法来完成流程,您的风控团队几乎没有时间专注于战略性高价值任务。

超过90%的公司对防风险信用管理策略有更好需求。赊销商品和服务可以帮助您扩大客户群并加强客户关系。但传统的信用管理存在许多灰色地带,耗费了团队的大量时间和精力。

今天讨论信贷团队在使用传统系统时面临的主要挑战。我们还研究现代信用管理方法,以减少坏账和拖欠账户。

有效信用风险管理的 9 个关键问题和答案

01.信用风险管理的关键组成部分是什么?

信贷团队是应对企业财务风险的第一道防线。稳健的信贷策略可以预测潜在的业务风险,并帮助识别可能违约的潜在客户或客户。

对于中型企业来说,信用风险管理是限制对其利润产生不利影响的一个非常重要的方面。您的信用政策必须侧重于吸引客户、使用最佳信用评分模型、标准化工作流程并定期评估客户的财务状况。

让我们看看强大的信用风险管理策略的关键组成部分。

-

简化客户准入流程

-

高效的大数据信用数据整合(信用机构信息、公共财务报表、银行和贸易参考、财务压力预测)

-

一流的信用评分模型

-

标准化审批流程(内部部门与客户之间)

-

定期信用审查

02. 如何更快地吸引客户?

准入流程是客户与您的组织的关键接触点,通常是在此处形成第一印象。整个过程应该平稳、快速,以获得更好的客户体验。

但在大多数中型企业中,客户引导流程是手动且繁琐的。整个过程也很慢并且容易出错。需要多个团队提供数据或批准的复杂工作流程进一步延长了吸引客户所需的时间。

在线信贷申请表可以帮助以电子体验取代纸质密集型流程,并快速吸引客户。通过在线信贷申请表,客户可以填写财务信息,而不会错过任何重要细节。电子工作流程支持自动批准(只要满足所需标准)以支持更快的入职。自动化信贷申请和审批工作流程还可以改善客户体验。

目前国内诸多持牌照消费金融公司拥有自动化审批流程,中小银行也在纷纷跟进,搭建自己的自动化风控审批系统。

03. 信贷申请表中的必填字段有哪些?

信贷申请表在入职流程中发挥着重要作用。大多数信贷申请都是纸质的,要求客户填写许多字段。这使得该过程变得乏味,并且客户经常提交不完整或不准确的表格。

确保您的客户信用申请不会太长,但仍包含所有相关信息。以下是在线信贷申请表中需要包含的一些重要字段:

-

业务类型

-

需要信用延期

-

申请人证明

-

申请人授权

-

条款和条件

04.信用风险评估的主要信息来源有哪些?

除了信贷申请表中提供的信息外,您还应该使用第三方信贷机构提供的数据来研究客户的财务背景。

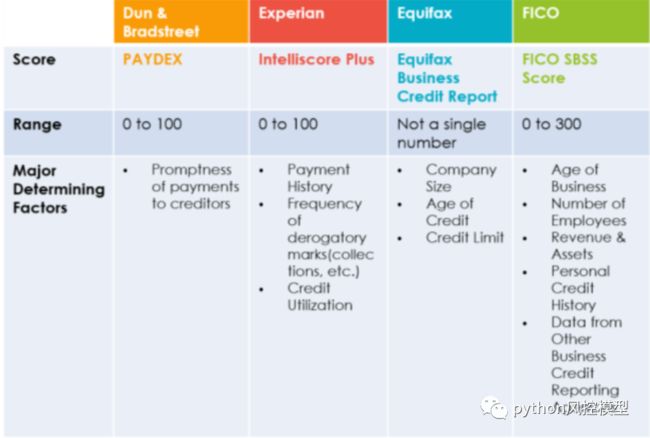

信用评级机构和机构可以帮助您预测客户当前和未来的财务状况。以下是国外用于风险评估的经过验证的信用信息来源列表:

-

Equifax

-

FICO

-

D&B

-

Experian

国内信用分数参考指标包括PBOC央行征信分数,蚂蚁金服的芝麻信用分,百融的信用分,同盾分数。国内第三方数据源公司很多,就不一一列举了。

第三方征信机构提供最新、真实、准确的企业信息。但是,您必须支付高额查询费才能汇总不同来源的信用信息。

05. 如何构建完善的信用评分模型?

许多信用团队对其所有账户使用相同的评分模型。这种一刀切的模型是一种计算信用评分的低效方法。

您的客户群在很多方面都有所不同,包括行业、类型、地理位置和所需的合规措施。您需要灵活的评分模型来为每个客户获得准确的分数。您的模型必须使用来自可靠来源的实时数据,以确保您跟踪所有高风险帐户。

销售主管根据对客户的看法,通常会严重影响信用审查和客户入职决策。这导致高风险客户经常被允许不适当的限制。

在没有对客户信誉进行数据驱动验证的情况下做出的信贷决策可能会导致更高的坏账。

使用以下因素来计算信用度或信用评分:

金融机构应该尽可能搭建客户分群模型,提升模型性能。

6. 信用评分主要考虑哪些因素?

如果您想有效地管理信用,您必须了解以下参数以进行有效的风险管理和决策:

-

欠款分数:该分数可深入了解企业逾期付款或未来出现付款问题的可能性

-

Paydex 评分:该评分由 Dun & Bradstreet 根据公司过去的付款表现进行评分,并将公司分为不同的风险组,评分范围为 1 到 100。

-

平均逾期天数:这是一个重要的信用术语,描述企业逾期支付账单所需的平均天数。

-

预测评分:该评分考虑了 12 个月的历史贸易数据,以预测未来 6 个月的严重拖欠情况。

-

压力分数:以前称为财务压力分数,这是一个动态风险指标,预测企业在未来 12 个月内破产的可能性。

-

经营年限:公司按时付款的能力部分取决于其规模和经营年限。存在时间较长的企业被认为更值得信赖。

这些参数可帮助您制定更好的信贷政策并提供相关风险和机遇的 360 度视图。

07. 为什么定期信用审查对于掌握高风险客户账户很重要?

持续监控客户的财务状况对于掌握高风险客户账户至关重要。这可以通过定期信用风险审查来完成。定期审核是指在特定时间间隔更新信用数据和评分,以提高信用风险的准确性。跟踪的参数包括支付行为、扣除类型、订单规模和季节性等。

这些因素的任何变化都会影响客户的信用评分和信用额度。因此,定期审查可以帮助您不断关注客户的财务状况、更新信用条款并监控拖欠的可能性。

08.标准化信用管理工作流程如何帮助快速审批?

许多中型企业缺乏适当的信贷审批和信函递送工作流程。缺乏标准化工作流程会导致沟通不畅,从而导致错误的信贷决策。信贷申请表上的数据不完整以及信贷获得高级管理层批准所需的时间可能会导致整个流程的延误。

09. 如何改善与客户的沟通?

您需要告知客户有关信用接受、信用拒绝以及所需的任何其他数据的信息。许多中型企业依靠纸质通信技术(例如通过邮寄信件)来传达此类信息。这是耗时、低效且昂贵的。

电子渠道(电子邮件以及应用程序上的通知和警报)有助于使通信过程顺利进行。即用型模板可以节省您的团队起草信件的时间。通过电子邮件发送信件有助于节省成本。

前进的道路

信用团队是组织盈利的监督者;他们的工作永不停息。建立标准化的信用风险管理体系是增强现金循环的关键一步。您的信贷团队必须不断评估与现有客户相关的风险,以消除任何逾期的可能性。

但几十年来,使用自动化软件在这个过程中取得了重大进步。一流的解决方案可帮助中型公司更快地吸引客户、标准化信用评分、自动化信用工作流程并改进信函管理。

优秀的自动化评分卡模型和策略使您的信用风险管理流程高效且有效。

欢迎学习更多风控建模相关知识《python金融风控评分卡模型和数据分析微专业课》,我们提供专业评分卡模型等知识,实现自动化信用评分功能,记得收藏课程。

版权声明:文章来自公众号(python风控模型),未经许可,不得抄袭。遵循CC 4.0 BY-SA版权协议,转载请附上原文出处链接及本声明。