智能清洁行业下半场的「危」与「机」

【潮汐商业评论/原创】

说起这几年来最火的赛道,当属新能源汽车无疑,很多大佬心中似乎都有一个“造车梦”,昌敬就是其中之一。

他创办的石头科技曾被誉为清洁机器人领域的“颠覆者”。近日,昌敬旗下另一家企业洛轲智能,成立仅两年,联合山东魏桥创业集团、北京汽车制造厂有限公司打造的智能化新能源汽车极石汽车已正式下线。

与创始人志得意满形成鲜明对比的是,石头科技却被市场质疑缠身,“去小米化”后市场份额的艰难维持,产品研发和市场策略的混乱和短视,尤其是此时创始人的减持抽血转换赛道,都让石头科技一贯秉承的“长期主义”蒙上阴影。

在智能清洁行业回暖,竞争格局却激烈重塑的下半场,昌敬的分心,石头科技追求短期效益的打法,恐怕难以护航企业在这个瞬息万变的千亿市场中固守城池,而贾跃亭与乐视,许家印与恒大的造车故事前车之鉴,市场难免忧心昌敬与石头科技恐重蹈覆辙。

01 数据里的「得」与「失」

近日,石头科技发布了三季度业绩公告,今年前三季度,公司营收约56.89亿元,同比增长29.51%,净利润约13.6亿元,同比增长59.1%。

成绩单颇为亮眼,但石头科技的股价却反响平平,大涨8%后持续回落。翻阅近期的公告,股东扎堆减持始终施压上市公司股价。

今年以来,不仅石头科技控股股东、实控人昌敬减持1%股份,套现3.92亿元,股东顺为、小米旗下天津金米、丁迪也分别减持3.31%、1.93%、0.25%股份,套现10.14亿元、6.3亿元、0.79亿元。

重要股东的减持往往被市场视为不看好公司未来的风向标。而仔细对比石头科技历年财报,不难发现隐藏在数据背后的隐患。

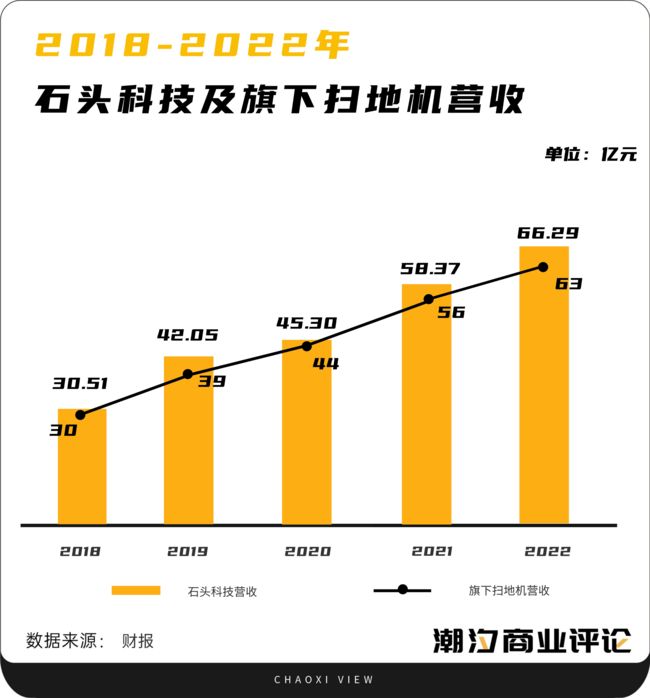

首先是业务结构的“老大难”——过度依赖单一产品。数据显示,2019年-2022年,石头科技智能扫地机的收入占比均在95%左右,时至今日,仍未有改善,今年的半年报中,石头科技再度指出,公司现有产品结构单一,产品品类相对较少。

但早在几年前,石头科技已经意识到了这个问题,大力扶持和推广洗地机产品,并跨界商用机器人和投影仪产品,目前来看都对业绩影响不大。尤其是后者始终停留在“消息”层面,2020年申请了遥控器外观专利,2022年申请了投影仪光机与TOF标定系统专利,产品迟迟未能面世。

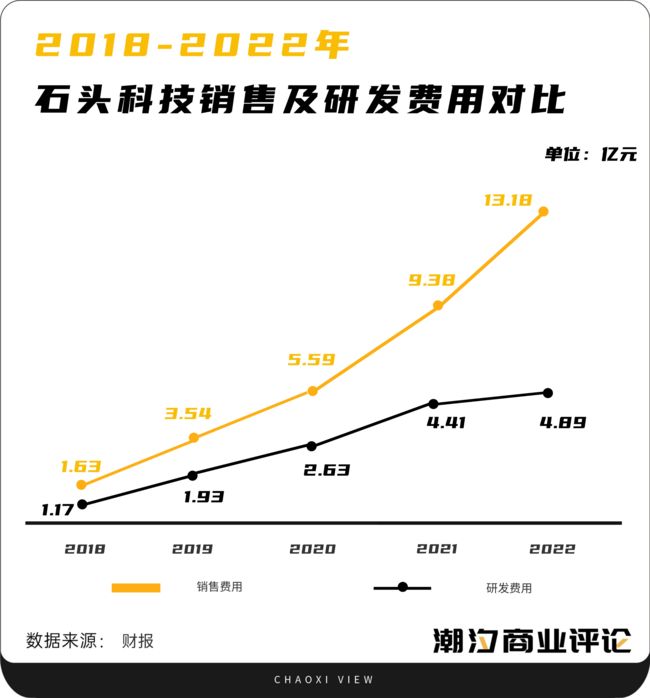

其次是与小米脱钩的“后遗症”——重销售而轻研发。独自面对市场的石头科技在激烈的竞争中销售费用激增。数据显示,近5年,石头科技销售费用年复合增长率68.63%。今年前三季度,销售费用11.2亿元,同比增长42.04%。

同期,石头科技研发费用年复合增长率42.98%。今年前三季度,研发费用4.48亿元,同比增长29.97%,投入总量和增速都不及销售费用。

此外还有行业避无可避的“深水期”——以价换量恐难持续。今年以来,扫地机领域新品内卷不断,价格却急转直下,科沃斯带头,石头紧随其后。据奥维云网数据,2023年上半年,扫地机器人全能款产品均价从5076元降至4084元,618期间头部品牌价格更是降至3000元左右。

今年前三季度,毛利率大跌后的科沃斯净利润近乎腰斩,可见以价换量或能一时刺激业绩,终将成为悬在“石头科技们”头顶的“达摩克利斯之剑”。

半年报中,石头科技指出,随着智能扫地机器人相关技术的进步以及市场竞争的加剧,如果公司不能持续保持研发优势,推出新产品、新功能,产品可能存在降价的风险,导致毛利率下降。

02 战略上的「进」与「退」

近年来,智能清洁市场的日渐火热,吸引越来越多企业涌入,其中,既有如科沃斯、石头、追觅、云鲸等新兴科技品牌,也有如海尔、美的、飞利浦等跨界而至的资深家电品牌。

凭借着深耕行业的技术和品牌优势,新兴科技企业仍然一马当先,但激烈竞争下,他们也纷纷“内外兼修”,对内深耕智能清洁技术,提高用户普及度和市场渗透率,对外布局多品类产品,如吸尘器、扫地机、洗地机等等。

石头科技身处局中,也做出应对,称将坚持长期主义,以科技创新构筑核心竞争力,这在行业产品智能化仍有较大提高空间的当下,不失为制胜之道。

但纵观石头科技的动作,更像是追求短期效益之举。一方面是产品策略的混乱,作为高科技含量的产品,扫地机的更新时间一般是2-3年,仅今年上半年,石头科技陆续推出G10SPURE、G20、P10、P10 Pro等多款扫地机器人。

在消费者看来无疑同质化竞争之嫌。如自清洁扫拖机器人新品G20,被认为是在原有基础功能上增添一些附加值不大的功能,比如双胶刷、大吸力;P10 Pro更是陷入了疑似抄袭友商自研首创机械臂技术的纠纷中。

另一方面是市场策略的短视,去小米化后的石头科技渠道压力骤增,大量资金涌入销售环节,斥资邀请肖战成为全球代言人。但在对于消费者体验和售后环节至关重要的线下渠道却进展缓慢。公开信息显示,截止2022年,石头科技在全国的线下体验店共17家,科沃斯品牌Mall门店有137家,追觅科技线下门店也有50-60家。

受制于渠道和销售压力,石头科技甚至采取了“以价换量”的打法,新品中的扫拖一体机P10定价3000元,到手价甚至更低,与此前公司产品高端化、科技化的品牌形象并不相符。

此举固然能换得一时亮眼的业绩,但与专注研发和技术突破,追求更智能清洁体验的对手相比,已是棋差一招。此外,P10的定位也与老东家小米全能扫拖机器人基本重合,正面战场上能否赢过号称性价比之王的后者仍难下定论。

值得注意的是,与其他品牌大多成立之初就自建工厂不同的是,石头科技一直采用代加工模式,其质量控制和试错改进能力相对欠缺,公司专注以营销做业绩时,产品问题频出。目前,黑猫投诉平台上石头科技的投诉词条已有数百条,主要集中在机器人打滑、漏水、异响,以及不给维修等问题。

相比主营业务在战略上的犹疑退步,石头科技探索多元业务倒是跨步前行。除了上文中提到的商用机器人、投影仪产品,石头科技还推出首款洗烘一体机H1,并称创新应用了行业第三种烘干技术,分子筛低温烘干。

但洗衣机市场已成红海,此时加入赛场的石头科技能否凭宣传中的“黑科技”再度成为“颠覆者”,市场的质疑声不断。

有专业人士指出,分子筛烘干可能并不是很高技术壁垒的黑科技,如博世、西门子等品牌的沸石烘干洗碗机上市很久,而沸石烘干就是分子筛烘干的一种。

在技术未得到市场充分验证的情况下石头洗烘一体机的预售价5999元,零售价7299元,也被消费者诟病定价过高。电商平台的数据显示,目前销量较高的国产品牌冷凝式洗烘一体机多在两千多元,公认较贵的热泵式洗烘一体机定价则在五千多元左右。

03 行业下半场的「危」与「机」

再回过头来看,智能清洁是否仍然是一个值得关注的领域,答案是毋庸置疑的。近年来,受收入增长、女性就业比例提高,以及“宅经济”等因素的共同推动下,智能清洁行业一派向好。

2017年,智能清洁电器零售市场规模正式突破百亿大关,并连续三年保持了30%以上的高增长。与此同时,洗地机接力扫地机,成为智能清洁赛道增长的强大驱动力,带动整个行业稳中有进。

从市场渗透率来看,智能清洁也大有可为。数据显示,目前,我国扫地机器人渗透率仅有6.9%,低于美国的15%、德国和日本的8%,而洗地机的渗透率更是不足2%,提升空间巨大。

低渗透率的智能清洁领域更被市场视为AI科技落地的绝佳品种,研报显示,预计2030年扫地机器人的市场规模将突破375亿元,对应2021年-2030年复合增长率为13.5%。

如果要选择一个新兴科技产品的发展历程与之对比,智能清洁不同于智能电视,市场趋近饱和后,竞争的焦点从技术转向渠道和服务,而是更类似智能手机,触屏、系统、网络等关键技术取得突破后,即将迎来大爆发的阶段。

不管是从已有的用户体验,还是从绝大多数的用户期许来看,消费者对于智能清洁产品的功能要求仍在不断迭代。

正如石头科技率先突破扫地机器人在智能感知与算法规划的技术壁垒,推动国产扫地机进入“智能时代”,自清洁扫拖一体机器人解决了机器人工作后的抹布清理问题,洗地机集清洁功能于一体提高清洁效率等,都真正解决了消费者的使用痛点和清洁需求。

不难预见,在未来较长一段时间内,智能化下的深度清洁将成为所有智能清洁产品共同追逐的前进方向。这也意味着,技术突破仍然会是智能清洁下半场的必争之地。而此时,技术止步或是发起价格战都将是危险的信号。

只需看看曾经的海外扫地机龙头企业iRobot,因为研发周期偏长、研发效率偏低导致产品掉队,不仅在中国市场无功而返,在海外市场份额也持续下滑,2023第二季度iRobot美亚线上渠道销额市占率为27.9%,同比减少7.5个百分点,相比2021年高点Q4下降幅度近23百分点。

如今石头科技花大力气在营销上,用多产品策略冲击市场销量,甚至以价换量的打法也堪称“舍本逐末”,而企业在技术战略上的犹疑与分心,短期或被其他战略的收获掩盖,长期或终将逐渐丧失竞争力。

正如社交平台上一位用户的评价所言:“一个3千块钱,达不到用户要求的智能清洁产品,性价比还不如一个30块钱的拖把。”

新兴科技产品的发展并非一蹴而就,但无一例外,都是以技术突破带来功能迭代,并获得消费者的认可。

智能清洁领域也是如此,消费者们始终期待着企业能够以用户需求为导向,在连接、导航、清洁、续航等产品功能上不断取得突破,让智能清洁不仅解放“双手”,更解放“大脑”,给市场带来更多惊喜,给生活带来更多便利,而身处这种期待中的新兴科技企业们都将如逆水行舟,不进则退。