python QTreeWidgetItem下面有几个子tree_【用Python金融建模】从二叉树谈起:衍生品Option期权定价模型的构建...

内容首发

乐学偶得(http://lexueoude.com) 公众号: 乐学Fintech

用代码理解分析解决金融问题

在金融里面很多地方都出现过一个理念就是“货币的时间价值”,例如我们之前聊过的利用Python对项目进行估值判断 就是利用这一重要的思想:我们做出的决定,都是把未来的一系列现金流的【流入】和【流出】进行折现,通过我们理性人在做决定的时候,是选择对我们有利的事情——也就是折现到现在NPV为正的项目去做。

那么这个世界如果真的这么简单就好了,我们只需要把未来的现金流折现到现在,然后就可以愉快的进行判断了。

可是问题来了:未来并不确定。

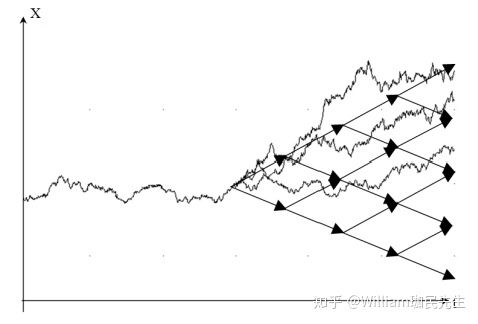

而且万事万物都是相互联系的,也就是说A可能导致B,B导致C,这样蝴蝶效应传递下去,一个很小的偏差或者错误的估计会导致巨大的差错。

二叉树是我们对未来进行预判的一种思考方式,也是金融里面常用的模型,二叉树的思想如下:

1.事情的发展分成一个阶段一个阶段

2.每一个阶段只有两个结果:变好和变坏

如果这是一个项目,我们可以把项目通过二叉树进行估计,最好的情况,好成什么样,最差的情况,差成什么样,一目了然:

项目估值还有一个非常重要的运用就是在拟合或者模拟未来股价的趋势上,股价本质上就是一系列的时间序列,所以说与项目的估值也是一类东西:随着时间的变化,价格随之改变

股价预测我们下面就来介绍这样一个思考问题的方法与原理,并且通过Python进行建模计算:

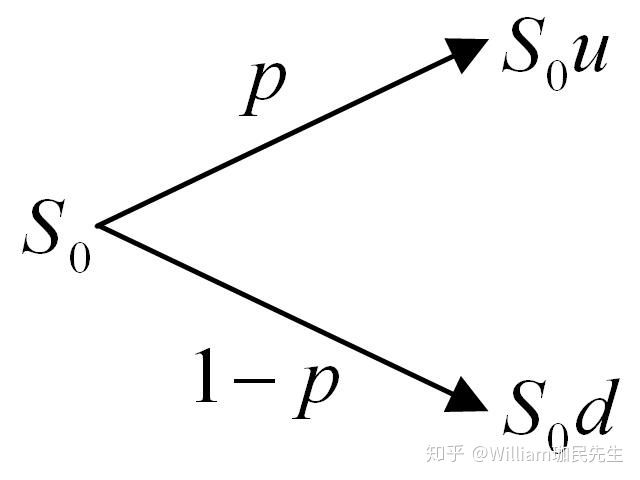

二叉树的思想就是把未来时间轴分为一期一期,在每一期内,只有价格只有两种变化方向,向上,或者向下。我们从一期二叉树开始思考:

一期二叉树假设初始价格为S0,在第一期的时间内,有P的概率价格会上升,成为S0*u 的价格,因为在这段时间内只有两种可能,所以剩下

的1-P的概率价格会下跌,成为S0*d的价格。

u与d分别为up factor(上涨因子)与down factor(下跌因子),(我明白,涉及到公式经常会加什么什么因子,导致这个名字很山寨,但是因为多期二叉树中会用到,两个因子造成的影响也可能不一样,所以我们暂且尽量用一般公式与常见叫法去表示)

另外,我们为了多期二叉树能够重合,也就是上涨下跌与下跌上涨的结果一样,我们将u与d两个因子设立一个约束条件u*d=1

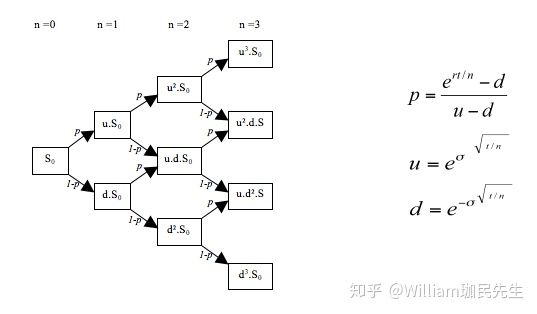

这样,我们从一期推广到多期,就可以得到如下流程图:

多期二叉树也就是说,我们只要能知道p(上涨概率)与u(上涨因子),就能求出1-p(下跌概率),与d(因为约束关系),这样整个未来的价格的路径就能够知道了。

好了,这样我们就知道最简单的标的资产,通过二叉树的方法进行预测未来变动,是什么样的路径了。

我们接下来再把问题弄复杂一点,假设我们研究的不是简单的标的资产,比如说并不是一个单一的项目(可以看做一系列的未来现金流)或者是一个简单的股票,而是衍生品,也就是说定价是衍生在原标的资产上的产品,那我们如何进行定价呢?

这就涉及到了二叉树运用非常多的一个方面——衍生品定价。

我们接下来还是以例子,只不过我们研究的不仅仅是标的资产(比如说股票stock),而是衍生在标的资产上的金融产品(比如说期权option),我们该如何定价呢?

标的资产二叉树 标的资产上衍生的call option对于Call Option(看涨期权),其实价格非常好计算,X为执行价格,就是max(X-S0u^1,0)或者是max(X-S0d^1,0),也就是说要么为执行价格与股价的差价,要么为0.

这样,我们在0时刻的期权价格也非常好计算了,

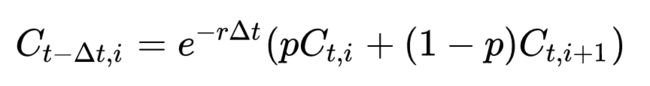

期权价格= [ p ×上涨时期权价格 + (1−p) ×下跌时期权价格] × 折现因子

当然折现因子在这里可以用连续复利也可以用离散复利的方法折现,比较推荐连续复利,因为更加准确。

利用连续复利的方法进行折现那么我们到这里已经完全具备了建模的理论基础了,我们接下来用Python建立二叉树模型进行定价计算,这样不仅能巩固我们的概念,也能锻炼我们的建模能力:

我们首先可以先调整numpy的显示,因为如果期数较多的情况下jupyter notebook中会截断大量数据,我们想让数据全部显示出来:

import 然后我们只需要numpy帮我们储存一下数据并且计算即可,当然也可以用pandas,但是因为数据结构并不复杂,有点大材小用,我们用array就能搞定了。

import numpy as np我们现在可以自定义一个函数,把可以在市场上观测到的信息作为参数:

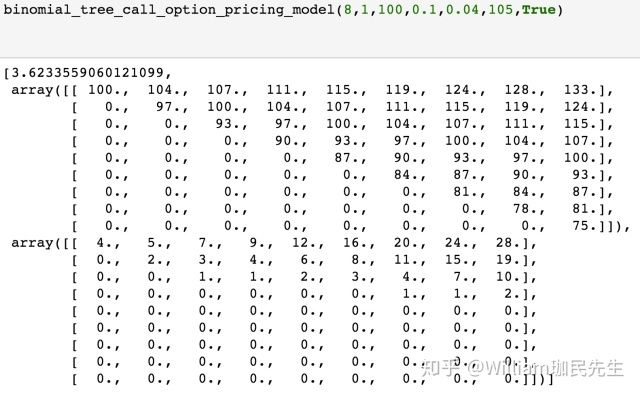

def binomial_tree_call_option_pricing_model(N,T,S0,sigma,r,K,show_array=False):

dt=T/N

u=np.exp(sigma*np.sqrt(dt))

d=1/u

p=(np.exp(r*dt)-d)/(u-d)其中N为期数,T为总时间,S0为初始价格,sigma为波动率,r为无风险利率,K为执行价格,show_array为一个开关,我们可以用show_array 来控制,是否显示array。

dt为将总时间通过除以期数切分为每一个小段,每一个小段为一期二叉树。

u为上涨多少,这个是根据上述讲到的公式来确定的,同样,为了二叉树能重合,d=1/u,通过约束关系也能表示出来。

p为上涨概率,同样根据上述讲到的公式来确定的

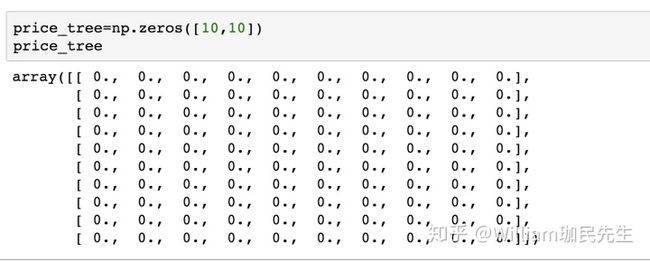

上述讲到的公式接着我们需要创建一个容器去储存我们的数据,我可以用numpy的zero生成全部是zero的矩阵用作存放数据的容器:

但是因为这个容器是需要随着数据的多少而随之变化,也就是不能是固定的大小,于是我们可以通过变量进行解决:

price_tree=np.zeros([N+1,N+1])然后我们就可以将这个容器里面的数据填满了,我们首先填入的是价格,也就是比如标的资产是股票的话,股票在未来T时间段里的每一个dt期间变动的可能价格,我们全部放入:

for i in range(N+1):

for j in range(i+1):

price_tree[j,i]=S0*(d**j)*(u**(i-j))这里有一个nested for loop的技巧,我们在很多list of lists, array等里面都会用到。另外,价格上升也下降我们通过N+1和i+1确定range,i和j的约束关系控制上涨个下跌的次数

接着我们依葫芦画瓢的方法先建立起option价格的tree:

我们首先计算每一个期权价格:

option_tree=np.zeros([N+1,N+1])

option_tree[:,N]=np.maximum(np.zeros(N+1),price_tree[:,N]-K)然后我们把期权价格通过反向进行折现,求出t=0时刻的价格:

for i in np.arange(N-1,-1,-1):

for j in np.arange(0,i+1):

option_tree[j,i]=np.exp(-r*dt)*(p*option_tree[j,i+1]+(1-p)*option_tree[j+1,i+1])

然后我们就可以直接返回array的值就可以了,因为我们在参数中直接将show_array设置成了False,所以是默认不显示出整个树状结构的:

if show_array:

return [option_tree[0,0],np.round(price_tree),np.round(option_tree)]

else:

return option_tree[0,0]这样我们能直接返回这个期权定价的初始价值,如果我们将show_array调成True,则执行第一段,将整个树状结构也就是每一个标的资产价值显示出,当然,我们为了美观,将array中的结果进行了round,没有保留小数。

当然,我们还没有讨论一个问题,就是上涨概率和下跌概率与风险中性定价原则,我们在接下来为大家介绍......未完待续......

以上为《Python零基础入门编程的新世界》部分内容笔记。用Python做爬虫,数据分析,全栈建设,Fintech金融量化,机器学习,办公自动化,树莓派,美好生活DIY,......2000+连载,不仅有编程,还有更多原理讲解。

零基础Python入门编程全栈量化AI - 网易云课堂study.163.com另外,也欢迎关注一个非常干的干货公众号: 乐学Fintech 用代码理解分析解决金融问题