1W字带你看懂 汽车智能座舱显示屏市场战略趋势分析

1、汽车销量的冬天已经过去,春天还远么,2021年及未来5年整体销量趋势

原购车群体主体60-70后加速老龄化,快速退出中国车市 ,后续主要是低速电动车的老年乐购车为主;

原购车主体80后步入增购换购的阶段,但是对于增量贡献非常有限,想想上有老下有小,增购换购的主体也是非常有限的。

新增量主体90后人口逐年减少,持续稀释车市消费根基;

社会财富正在加速分化,部分和抑制销售主体的中低端车市,特别是中美贸易中和这次疫情影响下的加工制造业群体,该领域的就业群体对于车市贡献巨大,给车市带来了很大的不确定性;

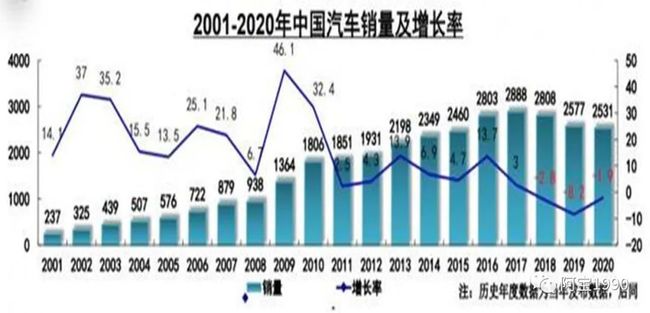

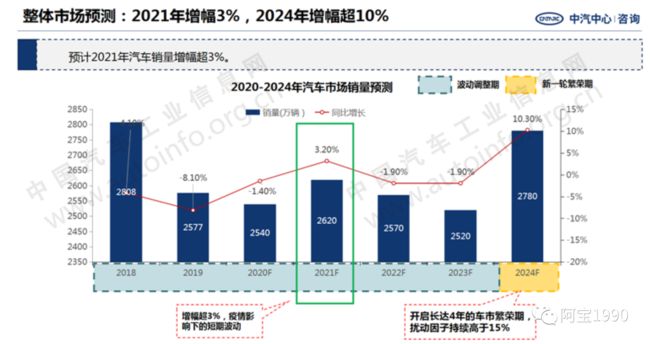

2020年遇上疫情,否则直接总销量应该是超过2019年,2020年我国汽车生产与销售分别完成2522.5万辆和2531.1万辆,同比分别下降2%和1.9%,降幅比上年分别收窄5.5和6.3个百分点,这个已经表现出了非常大的韧性和内动力了。

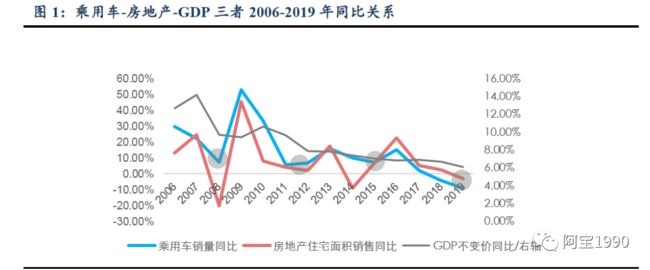

大家知道,汽车是中国市场上普通消费者除了房子以为的最大消费品,是不是,一个汽车至少10万以上,当然土豪另说,一个手表就几百万就比车贵多了,而且乘用车和房子非常像,都是可以加杠杆购买的可选消费品,所以乘用车销量对于宏观经济变动高度敏感。

欢迎关注我的微信公众号:阿宝1990,每天给你汽车干货,我们始于车,但不止于车。

首先说说和宏观经济上的影响,2018年以来GDP单季度增速逐季度下降,19年Q3季度GDP增速在6%,是2000年以来的最低值,乘用车是可选消费品,并且价格较高(15-19年乘用车销售均价在14万左右),可加杠杆购买(目前中国汽车金融渗透率在40%左右),所以乘用车的销量变动对宏观经济增速、对货比增速的变动非常敏感,因此在宏观经济增速持续下行的现实情况下,乘用车终端收到比较明显的负面影响。

在统计上,乘用车销量同比增速和货比M2增速和宏观经济景气指数(统计局发布)都存在较强相关,通过长城证券所的研究资料,发现乘用车销量同比增速与M2同比增速线性相关最强,两者的相关系数为0.74。

好了,我们来看看车辆和GDP、房子三者的增速关系,从2006-2019年三者整体周期轮回是同步的,一轮周期长度约3-4年。2008年,2012年,2015年均是乘用车历史上周期交替的时间点。2005-2008年受宏观经济高增长带来乘用车首次购车需求陡增。2009-2012年受4万亿财政政策+汽车下乡政策+购置税补贴政策导致2009-2010年透支了2011-2012年需求引起了周期性变化。

2013-2015年乘用车需求随着宏观经济自然周期变化而变化,但2015年周期下行因10月份开始新一轮购置税补贴政策而戛然而止。2016-2019年因新一轮购置税补贴导致2016-2017年严重透支了2018-2019年需求,叠加2015年周期下行尚未反应的调整,导致这轮乘用车需求下行长度和深度历史之最。

我们将乘用车2008-2019年大致分为两段,前端2008-2013年,后端2014-2019年,可以更加细致观察乘用车每轮周期变化的详情。两段而言,前面有点类似手机的功能机状态,是需求暴增的阶段,只要能造出车就能卖出去,比如当年的银翔,第二个阶段就是到智能机的胜出阶段,比如现在剩下的华为,OPPLE,小米等等。

会发现一个比较明显的的规律是,国内乘用车从成长期向成熟期切换,汽车相关补贴政策对需求带动边际效应逐步递减,每一轮补贴政策会透支未来需求,正常会影响1-1.5年,若忽略2015年短期下行,将2014-2019年的乘用车看成一个完整大周期,前期2014-2016年可看作景气上行期间,2017-2019年可看景气下行期,所以从整个周期来看2020年即将属于上行期间。

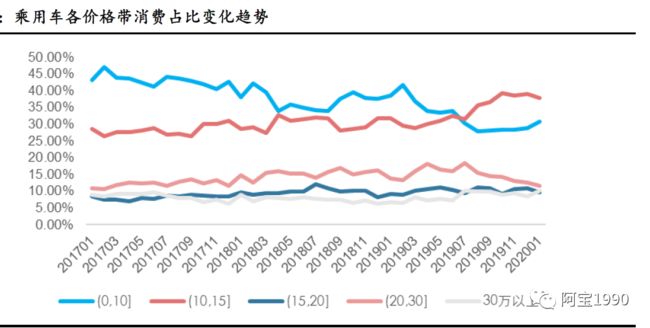

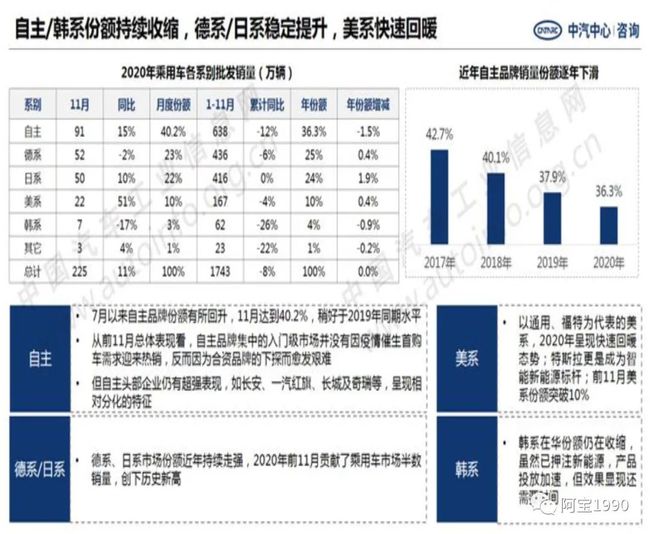

低端&高端消费企稳回升,中端消费占比减少。

①10万元以下消费占比从2017年初高点45%持续下降至2019年7月28%见底,并逐步企稳回升至2019年12月份的30%。

②10-15万元消费占比从2017年的27%缓慢提升至2019年Q2的30%,2019年H2以来占比快速提升至39%;

③15-20万元消费占比2017年初8%逐步提升至2018年Q2高点12%,近1年来多一直在10%中枢微调。

④20-30万元消费占比从2017年初11%持续提升至2019年Q2高点18%,2019年H2快速下降至12%

⑤30万元以上消费占比从2017年Q2高点近10%下降至2018年6%,2019年以来持续提升至10%。

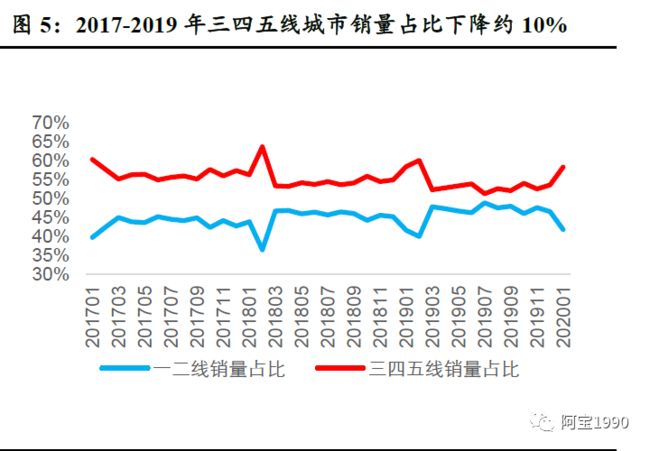

三四五线城市销量占比从2017年初60%持续下降至2019年Q3的52%附近,2019/7-2020/1已企稳回升,为什么说三四五线城市占有量企稳了,对于整个销量就回暖了,你看看上面售价的分布数据就知道了。

从汽车销售价格占比来看0-10&10-15万元以下的车辆占比最高,接近69%的占比,而且在三四五线城市是最高的,所以说三四五线城市企稳了的原因是0-10&10-15万元以下的价格销量占比企稳了,而且从今年3-4月份的销量排名来看,朗逸、轩逸、宝来、速腾、卡罗拉,哈弗H6前面这几名全部都是这个价格区间的车。

20-30万元的车占比下降主要是车子很多价格都下降到15-20万期间,同时换购的人员都普通是80后,此时消费能力强,主要是选择30W以上的车型了,所以看到30W以上的车占比持续上升。

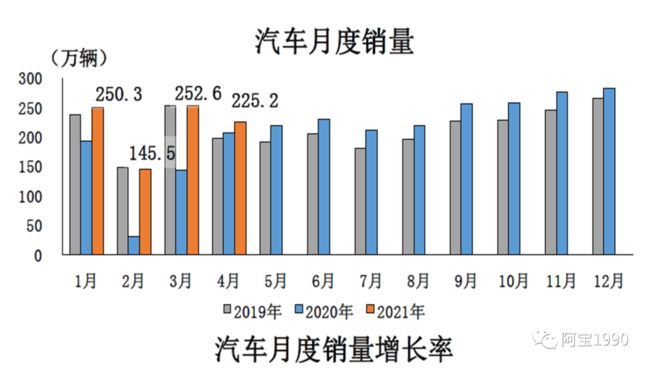

汽车销量增速从2016年9月的增速高点一路下跌持续三年,在19年年底有企稳的迹象;从月度销量来看,在2020年3月以来就一直处于正增长,2021年4月份增速有下降是由于3月份库存消耗太多,缺芯片导致,预计2021年销量是3%的增长幅度

2021会有明显增速,2022和2023年会保持比较稳定的趋势,而在2024年会由于智能汽车L3-L4级别的发布,会开启新一轮的汽车市场繁荣,达到10%的增长速度。

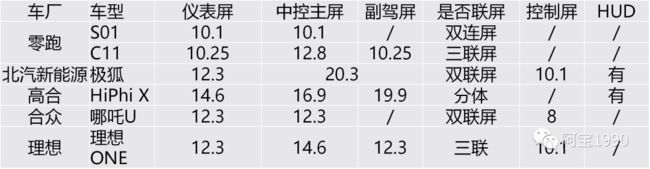

2、智能座舱中 液晶仪表&中控显示屏配置率整体市场份额

从汽车座舱升级路径情况来看,座舱产品正处于智能时代初级阶段

汽座舱将摆脱“驾驶”这一单场景,逐渐进化成集“家居、娱乐、工作、社交”为一体的智能空间。

主流车企新产品广泛采用 大尺寸屏幕、语音交互触控等功能,部分型同时配置使HUD

座舱芯片以英伟达和高通为主,特斯拉等新势力车企设计风格突出,中控盘与仪表整合一。

统计近两年车企对外宣称的智能驾驶舱车型,目前搭载智能驾驶舱主要三类企业:

新能源/新势力车企:蔚来、理想、小鹏、哪吒、天际

自主品牌:从紧凑型到中型,价格10万就可以上智能座舱,基本自主品牌都有多屏的智能座舱车型。

合资/外资品牌;BBA中高端车型搭载,普遍价格30万以上。

座舱的屏幕会越来越多

随着智能汽车的快速发展,汽车需要展示的信息越来越多。显示屏可以让驾乘人员快速获取丰富信息的主体媒介,大屏、高清显示、多屏幕组合、曲面显示等将会是现阶段一个长时间的发展走向。

汽车座舱内部是车载显示屏应用的主要区域,其中前排空间为仪表、中控、副驾、内后视镜,A柱以及风挡显示HUD;后排则主要是座椅娱乐系统、扶手屏等,一个汽车最多屏幕可以达到16个屏。

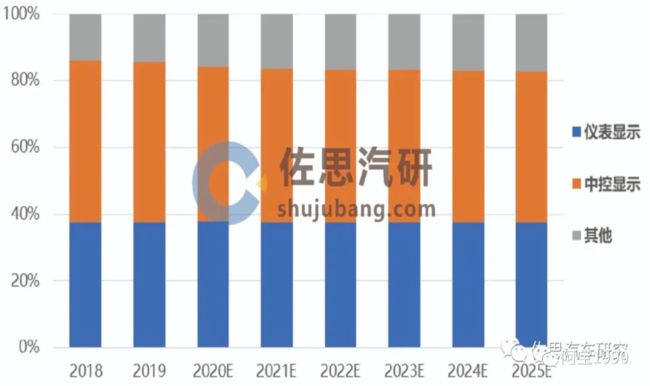

座舱屏幕的出货占比情况

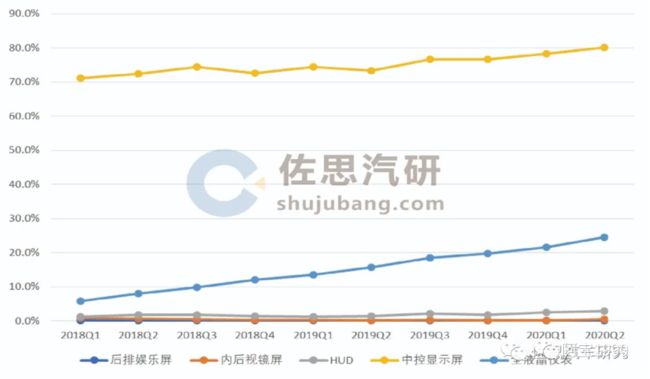

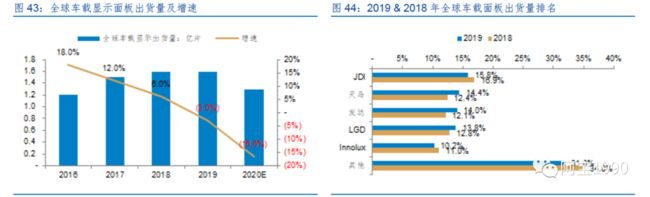

车TFT LCD汽车显示器面板出货量在2022年将达到2.2亿台,主要用于中控显示和液晶仪表,HUD和电子后视镜增长非常快,但是如果要快速占领市场份额,一定要选择中控显示屏&液晶仪表屏进行突破。(而且这里液晶仪表一定要是分体机的形式,如果是一体机,这里主机厂不会把屏单独给其他tier1供货,一定是液晶仪表厂家进行供货)

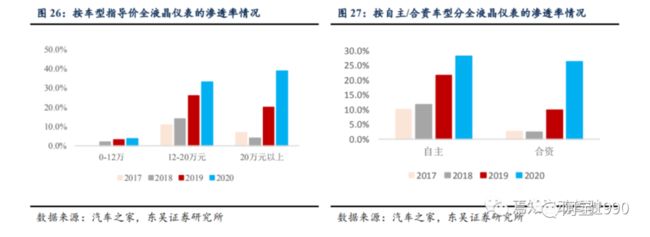

从这里可以看到中控导航的显示屏的配置率在2020年已经超过了80%,液晶仪表这部分还不到30%,其他流媒体后视镜(由于价格和效果并不佳,装配非常慢),而且液晶仪表后续的增加率会非常快,预计2025年达到70%的配置率(这部分单独是屏的部分占液晶仪表的20%左右)

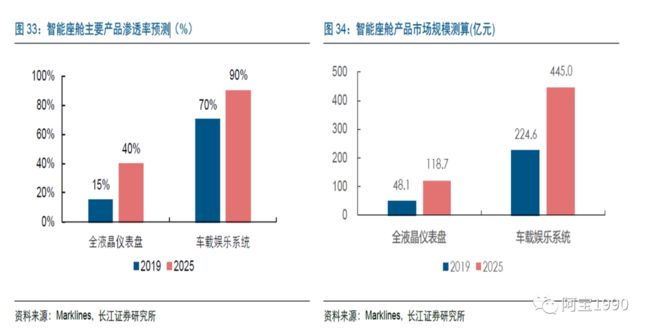

智能座舱--显示屏产品渗透率和市场规模预测

这里中控娱乐系统按照1500,液晶仪表系统按照3000进行的金额来评估市场空间,目前2019年液晶仪表+中控有400亿左右,而整个驾驶舱的空间是500亿,所以目前德赛西威53.7亿收入,占整个市场10%左右份额。

目前双联屏的售价在1500RMB上下,中控导航单屏方案是800,后座娱乐屏400RMB,悬浮式的液晶仪表的屏600RMB(这个按照整个液晶仪表20%占比计算,因为很多液晶仪表是一体机形式,无法获得市场),所以按照目前的渗透率,单价计算,2021年整个座舱中控显示屏208亿 +后座娱乐屏 6.72亿+ 液晶仪表屏 33.6亿 = 240亿的中国市场份额,而且按照每年10%的市场份额在增加。

3、主流车厂的中控&液晶仪表屏的尺寸及趋势汇总

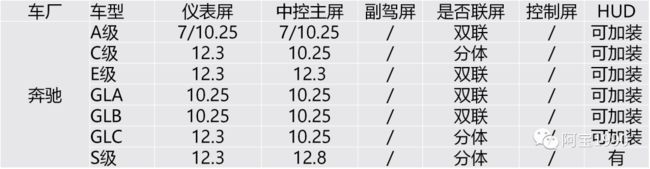

奔驰

奔驰A级 10.25+10.25

奔驰C级 12.3+10.25

奔驰GLA 10.25+10.25

奔驰E级 12.3+12.3

奔驰S级 12.3+12.8

1、奔驰的仪表几乎都为液晶仪表,几乎所有车型都有HUD的选配,用户可选择性加装HUD。

2、显示屏都为标准屏尺寸,无定制尺寸。

3、双连屏为奔驰首创,引领了双连屏的热潮,但部分车型又开始回归分体结构。

宝马

宝马1系

宝马5系

宝马X3

宝马X7

1、宝马仪表除个别车型使用机械仪表外,和奔驰一样,大部分车型均使用了液晶仪表,且高配车型有HUD配置。

2、中控屏尺寸个别车型使用8.8寸,其他车型均为标准屏10.25和12.3寸。

3、宝马作为奔驰的竞争对手,造型上不可能使用双连屏结构,延续自己一贯的悬浮中控屏结构。

奥迪

奥迪A3

奥迪A6L

奥迪Q3

奥迪Q5L

1、奥迪仪表几乎全部使用了全液晶仪表,多为12.3寸,部分配置为10.25寸,几乎所有车型均可选装HUD或者高配配置HUD。

2、中控屏尺寸大部分为10.1寸,个别为定制化的8.8和8.3寸屏。

3、独立的控制屏是奥迪首发,目前在相对跟高售价的车型上有装配。

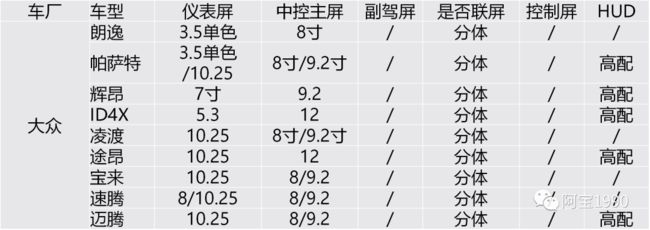

大众

![]()

大众帕萨特

凌度

大众辉昂

新能源ID4X

大众途昂

1、大众售价较低的车还配有3.5寸单色屏+指针的仪表,中高端车型配置了7寸或10.25寸仪表,大部分车型高配都配有HUD。

2、中控只有8寸为标准尺寸,其他尺寸如9.2和12寸为定制化尺寸。

3、大众所有车型显示屏均为分体结构,无双联屏结构。

丰田

卡罗拉/雷凌

凯美瑞

汉兰达

亚洲龙

1、丰田仪表以机械指针搭配显示屏为主,部分配置为10.25寸,售价较高的车型开始配置HUD。

2、中控屏尺寸9寸和10.1寸为主,混动车车型配置定制的12.1寸竖屏结构。

3、丰田全系无双连屏结构。

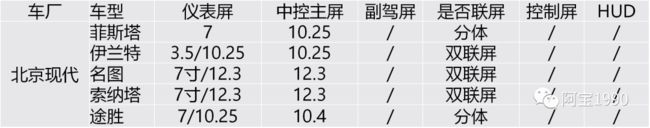

北京现代

途胜

伊兰特

名图

索纳塔

1、感觉北京现代还是比较重视中国市场,仪表配置多为液晶仪表,中控屏也较美系车要大。

2、显示屏都为标准屏尺寸,无定制尺寸,有利于成本控制。

3、显示屏造型跟随国内自主品牌发展趋势,多为双连屏结构。

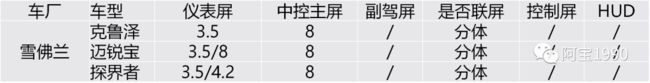

雪佛兰

探界者

克鲁泽

迈锐宝

1、雪佛兰的仪表配置多为机械指针+小屏。

2、中控屏尺寸为8寸,带硬按键和旋钮,部分车型为框贴结构,带全贴合的产品一体黑效果也不理想。

别克

君威

昂科拉

新车

1、别克和雪佛兰类似,仪表配置多为机械指针+小屏,部分车型高配配置HUD。

2、中控屏尺寸为8寸,带硬按键和旋钮,部分车型为框贴结构,部分车型开始使用10.25寸屏。

3、其中在车展上看到一款车使用了双连屏结构(忘记具体车型),标明别克还是很重视中国市场,逐渐迎合中国消费者的喜好来定义产品。

福特

福克斯

福睿斯

探险者

锐界

金牛座

翼虎

1、福特仪表也开始大量使用全液晶仪表,配置HUD的车型较少。

2、中控屏小尺寸比较少,比较多的车型使用竖屏布置的结构,均为标准模组。

3、部分车型有使用双联屏结构。

4、从仪表、中控屏和双屏结构来看,福特在迎合中国消费者的喜好,期望重新找回在中国市场的地位。

长城

魏摩卡 9.2+14.6+9

魏玛奇朵 9.2+14.6

魏拿铁 9.2+14.6+9

欧拉新款 8.88+9寸

欧拉白猫 7+9寸

欧拉黑猫 9寸

欧拉好猫 7+9寸

1、魏为长城的高端品牌,中控显示屏尺寸较大,仪表屏为9.2寸长条形显示屏,搭配HUD作为辅助显示,并配有一块前排控制屏。

2、欧拉为长城电动车品牌,主打个性化设计,目标为女性市场,女性对显示屏尺寸追求不那么强烈。

3、哈弗品牌为长城主打品牌,以性价比为主,显示屏尺寸选择常规的8、9、10.25、12.3寸屏等,有利成本控制。

广汽

广汽GA4

广汽M8

广汽GS4

广汽GS8

1、广汽的仪表主要是3.5寸小屏搭配机械指针,7寸+断码,12.3寸仪表几种规格,仪表形态较常规,无HUD配置。

2、中控屏为常规的标准尺寸8、10.25、10.1、12.3寸屏几个尺寸。

3、产品形态有分体、形似双连屏、一体化双联屏。

吉利

缤瑞

帝豪

领克

机氪

星越

1、吉利的仪表主要是3.5寸小屏搭配机械指针,7寸+断码,12.3寸仪表规格,部分定价较高车型配置有HUD,极氪仪表8.88寸长条形屏,标配HUD进行搭配。

2、中控屏除了常规的标准尺寸8、10.25、10.1、12.3寸屏几个尺寸,还有领克定制的12.7寸和极氪定制的15.4寸屏。

3、吉利造型均无双连屏结构。

上汽

荣威RX5

荣威MARVEL X

名爵

1、上汽的仪表主要是3.5寸小屏搭配机械指针,7寸,12.3寸仪表规格,仪表规格和造型比较常规,无HUD配置。

2、中控屏选用的常规的标准屏有8、10.1、10.4、12.3寸屏几个尺寸,较多车型使用竖屏布置,有10.1和14.1几个规格。

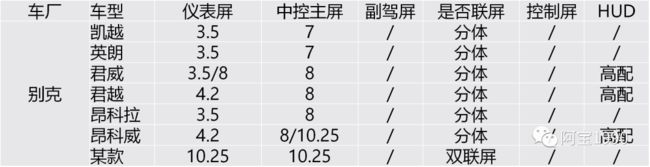

新造车势力

极狐12.3+20.3+10.1+HUD

![]()

高合HiPhi X

理想

零跑C11 10.25+12.8+10.25

1、新势力造车,均为全液晶仪表,一般为标准显示屏尺寸,部分车型售价较高追求配置,配别有HUD。

2、大部分的造车新势力主打智能化汽车,关于副驾娱乐需求,配有副驾屏。

3、部分车型追求高配置,配置有一块独立的控制屏。

4、显示屏造型多为一体连体贯穿式,增加车内科技感。

智能座舱仪表和中控显示屏总结

1、BBA一线品牌,仪表绝大部分都为液晶仪表,中控、仪表显示屏的尺寸也多为10.25、12.3,其次为10.1寸,定制化的尺寸较少

2、美系车中雪佛兰和别克液晶仪表还较少,中控显示屏尺寸也较小,以车厂自己的主见来定义,福特车开始重视消费者的需求,液晶仪表,大尺寸中控屏和产品造型迎合了中国消费者的喜好。

3、北京现代也标记重视中国市场,液晶仪表、大尺寸中控屏及产品造型根据中国消费者的喜好来定义。

4、德系和日系车是中国市场合资品牌的主力,以大众和丰田为代表的车厂,较好地结合了中国消费者的需求和自己的主见,显示屏尺寸定义不超前但也不落后。

5、自主品牌中已大量装配液晶仪表,尺寸多为10.25和12.3寸,几乎没有突破12.3寸,部分车型反而在走小尺寸全液晶仪表搭配HUD的方式。

6、中控屏已10.25和12.3寸屏为主,其次为10.1寸屏,部分车厂在追求更大尺寸的中控屏,如14.6寸等,显示屏以横屏布置为主,上汽的车较多配置以竖屏布置。

7、造型新势力追求科技感,力求通过显示屏来吸引消费者的眼球,更多地考虑了车内智能网联化,并大量配置独立的控制屏,定制化的尺寸较多。

8、BBA一线品牌和大部分的合资品牌已大量装配HUD产品,自主品牌以长城和吉利为代表已开始逐渐装配HUD,其他自主品牌暂未发现HUD量产的车。

4、显示屏零部件的市场竞争对手,毛利率情况,企业机会点

显示屏和主机分离是成为一个趋势

大家都知道汽车开发一个车型涉及大量的技术集成、零部件设计、试验验证等,所以汽车开发具有耗资大、周期长,开发风险高等特点。以往的汽车厂家推出一款新车至少需要5-10年,周期很长、工作量很大。但此一时彼一时,如今的车企,车型更迭的速度非常快,这个都是得益于底盘平台化。

如宝马的UKL前驱平台、CLAR后驱平台,丰田的TNGA架构、吉利的CMA平台,奔驰的MFA、MRA、MHA、MSA平台等,以丰田的TNGA平台架构为例,初期使零部件通用比例达到20%-30%,最终将达到70%-80%,这对于企业节约成本,降低研发周期起到关键作用。

而现在一个平台车型的迭代周期是3-4年,车型小改款是1年左右,越来越多的车厂选择把显示屏部分进行标准化,这样IP造型、显示屏的成本都能固定下来,而每次升级改款只需要修改主机,因为现在域控制或者单芯片的算力越来越强,主机升级换代的需求是必然,显示屏是显示内容部分,这部分相对简单一些,只要规划好对应的造型、尺寸、分辨率是可以做到平台化共用的,节省成本。

原来的座舱里面的控制器基本上是分开的,导航主机是一家,液晶仪表是一家,同时还有一个AVM全景一家,还有TBOX等,这里线束连接就非常复杂,而且不同供应商直接的协调调试也非常复杂。

上图是域控制产品形态,这样无论是走线,还是调试都非常方便,最关键就是OTA非常好做,而且降低成本。

以智能座舱为切入点提升用户体验成为企业制胜的关键点:

一方面,“一芯多屏”成为趋势热点。车载显示屏从单一、小型的平面矩形屏幕逐步向多个、大型曲面屏转变。因为传统分离式的座舱集成,多个座舱系统之间如“孤岛”一般相互独立导致通信成本高,而“一芯多屏”的智能座舱解决方案以通信成本低、时延短, 可以更好地支持多屏联动、多屏驾驶等复杂电子座舱功能;

另一方面,汽车企业在追求炫酷科技带来的震撼感、科幻感的同时,开始围绕改善用户体验密集发力,更加强调用户的便捷度、舒适感、娱乐性,从消费者观感体验以及心理体验出发进行产品开发和服务设计,更加增 进用户黏性。

未来,随着无人驾驶技术的成熟以及出行方式的革命性变革,消费者对汽车的认知将逐渐从“单一的交通工具”向“移动空 间”转变,而座舱则是实现空间塑造的核心载体。如何根据用户的个性化需求,为乘客提供专属出行方案成为产业应用落地的主攻方向。

智能座舱--全液晶仪表发展

1、液晶仪表尺寸越来越大,从最开始的7寸、9寸朝着12.3寸变化

2、液晶仪表合资品牌渗透节奏明显慢于自主品牌,均处于快速提升期

1、国内品牌公司的占有率非常低,主要还是外国品牌为主,主要有德赛、航盛、友达、竞争比较比较大;

智能座舱--中控导航竞争对手

整体来看, 在各类座舱产品中智能中控屏的渗透率远领先于其他产品,整体渗透率达到了67.7%,其中自主品牌车型的中控屏渗透率达到了80.64%,合资品牌为59.25%,由此可见中控屏是自主品牌车型在寻求产品差异化过程中十分倚仗的产品,按价格区分数据发现,合资品牌在15万元以下车型中控屏的渗透率远远低于自主品牌,未来几年合资品牌中低端车型具有极大的市场潜力。

机会点:合资车的中控的显示屏是一个非常大的市场潜力,而且合资车最近几年的国产化率会逐步由国外供应商切换为国内供应商,德赛西威进入一汽和广汽丰田,整整用了3年时间,今年才有产品量产,合资车是一个非常重要的潜在机会突破点,当然质量要求非常高。

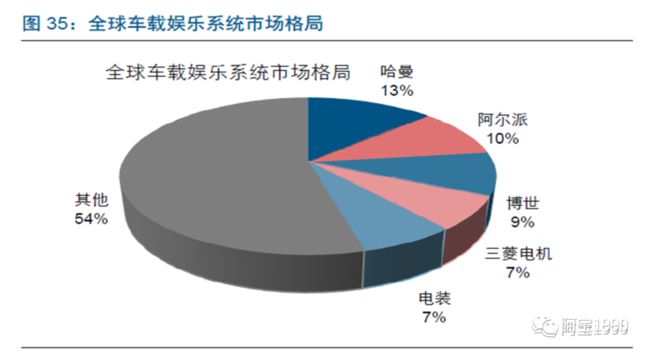

全球车载娱乐系统来看市场相对分散,巨头的份额一般在8%-10%左右,代表的企业包括哈曼、阿尔派、博世、三菱电机、电装等;

智能座舱-中控显示屏市场份额

可以看到在国内中控显示屏这个市场份额里面,德赛西威占比最大,占据10%的市场份额,哈曼、东软、北斗星通、佛吉亚、摩比斯等等,这些市场都非常非常分散,而且只要搭载一个车型出货20W以上的车型,就可以有一席之地,所以重点是要找到量大的车型进行搭载突破,而且车厂显示屏tier1供应商不像互联网赢者通吃的局面,未来5-10年都是割据的状态。

5、智能座舱--显示屏需要重点突破的车厂及车型

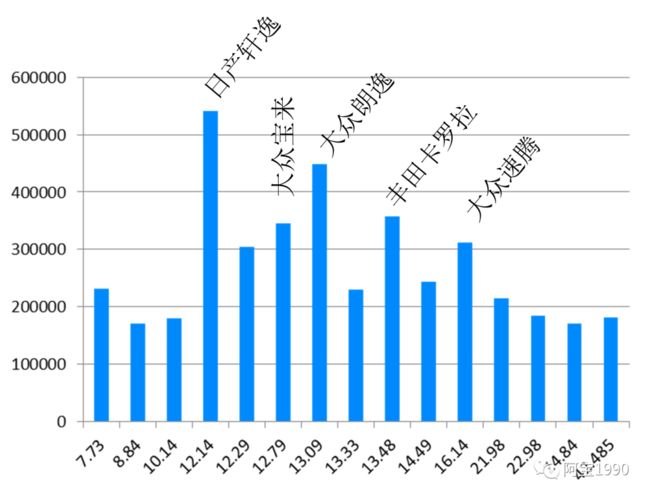

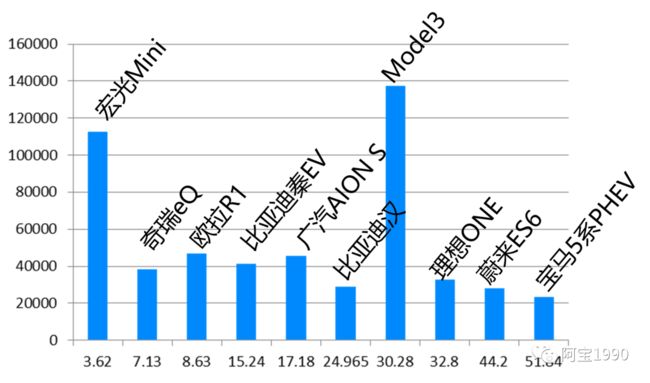

轿车市场20年销量排名前15

从20年轿车销量前15排名来看,售价绝大多数在10-15万区间。

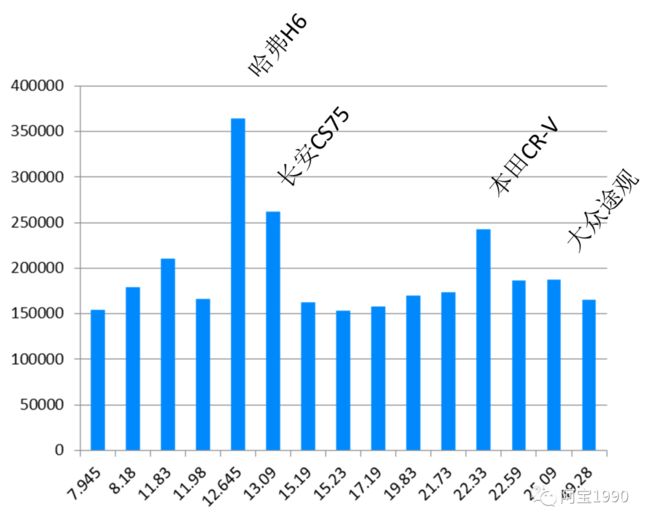

SUV市场20年销量排名前15

从20年SUV销量前15排名来看,售价绝大多数在12-22万以内。

新能源汽车20年销量排名前10

消费者购买电动车有分两类群体,其一为实用性为主的消费者,实用型的消费者购买电动车主要是集中在限牌城市,会以燃油车+牌照价来设定新能源的目标价,所以销量较高的基本上为传统车企定价不高的电动车。其二为享受型的消费者,对价格不是太敏感,追求的是使用感受或者品牌。

1、如果要开拓市场,必须要主流车厂的所有显示屏的竞争对手,尺寸做完整的分析,同时针对车厂的质量要求、采购流程、定点流程、以及项目招投标的关键性人物做思维导图分析,才能有合适的机会做进去。

2、目前车厂不同车型的工程师是谁、采购是谁、谁负责拍板决策、当然如果能拿到竞争对手的价格是最好的。

3、不同车系的供应商策略不同,自主品牌选择国产的供应商比例会大很多,建议可以从长城、奇瑞、江淮等车厂进行突破。

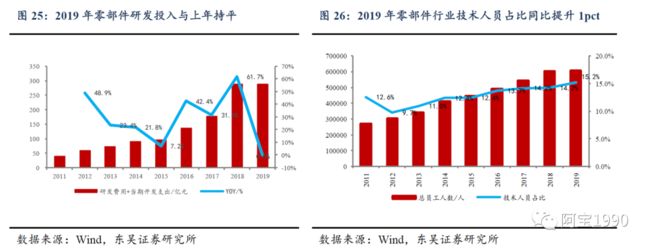

汽车零部件财务指标特性分析

可以看到无论是车厂还是零部件公司,研发投入占总体支出的费用比例都是超过60%以上,因为车载零部件有一个特性,很多研发都需要开模,而且研发人员的工资会比消费电子行业高10%-30%的工资,特别是近期这么多企业宣布造车,用工成本会进一步加剧。

无论汽车整车毛利变化怎么样,在汽车整体零部件的毛利从2011年到2020年都是保持在20%的上下波动,相对比较合理的一个区间水平,净利润变化波动比较大,从3.4%到8.2%变化。

1、由于是TOB的业务期间费用率,期间费用=销售费用+管理费用+研发费用+财务费用+勘探费用,这里主要是销售和管理费用占比比较大,而且汽车零部件期间费用率从10%涨幅到了15%。

汽车零部件还有一个非常重要特性,就是应收账期非常长,平均都是95天左右,常见的是3个月账期+3个月承兑,应付账期如果销量不大,很多芯片厂家非常强势,需要预付款方式,所以整个现金流非常紧张。

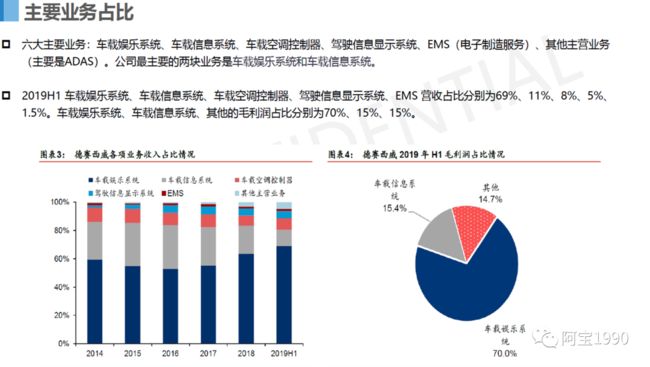

重要竞争对手德赛科技产品及财务分析

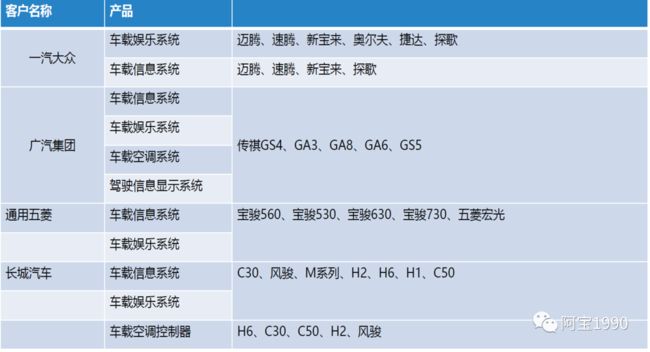

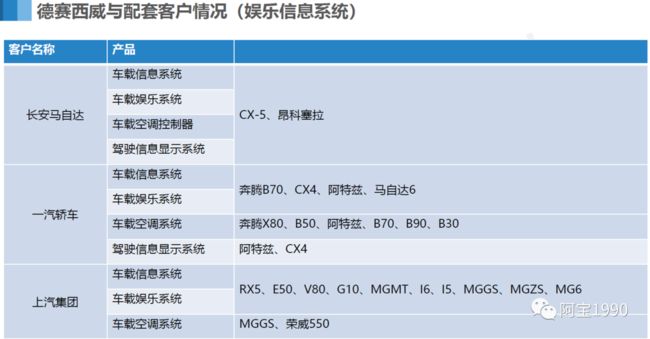

1、德赛西威的产品线非常丰富,显示屏属于车载信息娱乐系统中,车载导航也划分在这个系统中,他们的显示屏模组都是自制的,买外面的FOG液晶玻璃,同时找背光厂家制定背光,自己做模组方面的组装,所以显示屏是具有一定的成本优势。

可以看到车载信息娱乐系统总体收入是45.94亿,根据车载娱乐系统带屏出货267.7万台,按照平均700RMB一台的屏价格估算,这里面显示屏的收入是在18.73亿RMB,占据国内10%左右显示屏的份额,而且平均毛利率在24.58%,已经算非常高的毛利率产品了。

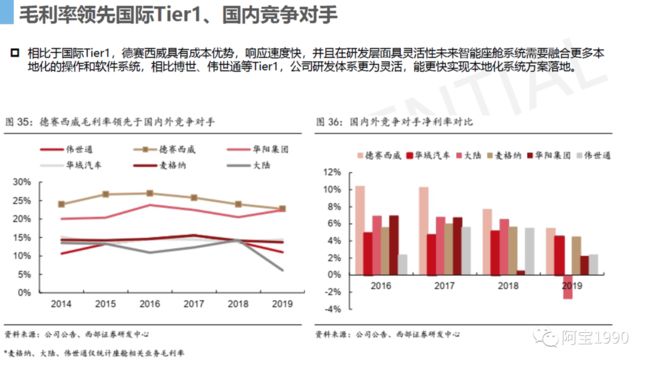

1、德赛西威的毛利率在整个竞争对手里面都是高出5个点的,净利率基本上可以保障在6%以上,非常具有先发优势;

德赛西威的客户都非常优质,特别是广汽和大众,无论是毛利率还是付款条件都非常好,整个行业里面某车厂的付款条件最差,口碑也最差,优质的客户资源也让毛利率有保障,当然合资车厂的门槛也最高,质量要求也最高。

显示屏的重要上游屏的资源

1、车载显示屏主要应用在中控屏、组合仪表盘、娱乐系统等汽车内饰,在汽车越来越智能化的趋势下,车载显示越来越表现出消费电子的特性,中控大屏、双联屏等车载显示的面积和总量正在同步增长。

主流的车载显示屏厂家是JDI 、天马、友达、LGD、群创(目前国产的华星光电、BOE也逐步涉及车载显示屏)

2、前期做项目建议直接购买显示屏模组的方式,当有资源和足够开发周期的项目的时候才购买FOG的形式,外发背光设计,自己进行对应的组装,非常具有成本和质量管控优势。

现在车载显示屏整个市场非常多的竞争对手,有显示屏厂,有传统tier1,也有触摸屏厂家,也有贴合的厂家,现在还处于鱼龙混杂的时代,鹿死谁手未可知。