说到阿里巴巴集团,大部分人的第一反应都是天猫淘宝电商和阿里巴巴外贸平台,支付宝余额宝等等。没错,这些都是阿里巴巴的核心业务。但很多人不知道的是,上市公司阿里巴巴(NYSE股票代码BABA)与支付宝余额宝所在的蚂蚁金服公司是相互独立的公司。阿里巴巴市值超3万亿是地球人都知道的事了,那么,蚂蚁金服有多大呢?一言以蔽之:全球最大的独角兽公司,最新估值750亿美金,超过估值650亿美金的Uber。

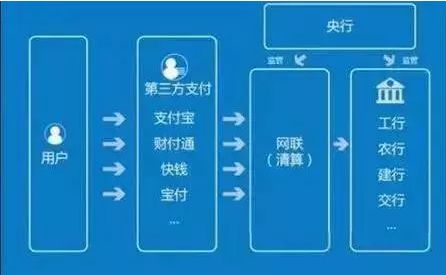

蚂蚁金服为何不纳入阿里巴巴上市体系?直接原因是阿里巴巴的外资背景与蚂蚁金服第三方支付牌照不允许VIE资本架构。具体情况,有兴趣的同学可以Google/百度一下“支付宝事件”。总之,蚂蚁金服虽然与上市公司阿里巴巴相互独立,但仍是马云爸爸庞大的阿里生态链当中非常重要的一环,并有逐步形成中国乃至全球最大互联网金融帝国的趋势。接下来,本文就简要介绍一下这个金融巨兽的前世今生,以及未来发展前景。

一、缘起:电商大潮催生数字金融服务支付宝

2003年5月,阿里巴巴成立淘宝网。在此之前,网络邮购以及易趣Ebay的已经发展了若干年,已经培育了一些用户,但总的来说还停留在非常小规模的范围。这一年,互联网对大多数人还很陌生,中国互联网普及率不足4.6%。淘宝在极少数能够触网的用户之间,承担的更多是沟通而非电商平台的角色:线上交流,同城线下交易。虽然网站本身增加了交易机会,但是交易摩擦依然很高,连淘宝自己也推荐线下达成交易。这时期的淘宝离真正意义上的电商平台,还差很远。

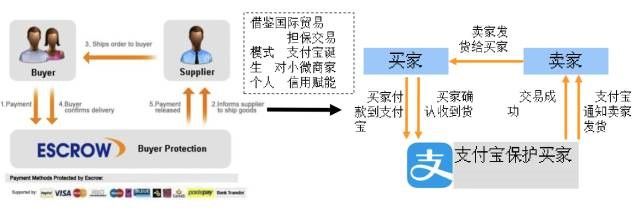

在另一方面,信用卡的普及率也非常低(事实上至今中国的信用卡普及率也远不如发达国家)。为了解决信用和支付问题,淘宝团队最终决定借鉴解决国际贸易诚信问题的Escrow担保交易模式,即第三方托管。经过设计,淘宝来承担这个角色——2003年10月,一个叫做“安全交易”的功能在淘宝上线。这从技术上、贸易流程上来看,其实并没有什么创新,但是却找到了切口,迎合了一个巨大的场景需求。

慢慢地,选择了这项功能的卖家交易量开始突增,支付宝成为了淘宝网交易、结算的重要工具。在整个担保交易流程中,买家先通过在线支付、银行汇款等方式付款到支付宝,待卖家发货,买家收货确认后,支付宝再打款给卖家,淘宝作为第三方为买卖双方提供担保。用支付宝第一代架构师苗人凤的话来说,“支付宝基本上是具备中国国情的一种产物”。

有了担保交易的赋能,淘宝网如虎添翼,迅猛发展。2003是淘宝成立首年,交易额仅为区区2270万,而2004年酒突破了10亿人民币。一年之间这40多倍的涨幅,充分说明了支付信用瓶颈突破之后淘宝电商的巨大增长潜力。而之后每年成交额的增长可谓是爆发式,到2015年就突破了3万亿,而2017年双11一天就成交了1682亿,创下无人能敌的全球记录。

二、现状:蚂蚁金服与阿里巴巴相伴成长

虽然从2011年开始支付宝从阿里巴巴剥离出来独立成为一家公司,并于2014年成立了其母公司蚂蚁金服,但支付宝与阿里巴巴一直都在相互融合中共同长大。支付宝为阿里提供Escrow担保、支付服务,阿里巴巴向其支付手续费,费率由银行处理成本、运营成本决定。而阿里巴巴给支付宝提供知识产权和软件技术服务,蚂蚁金服以税前利润的37.5%进行支付。

阿里核心业务是C端电商,用户单个微小而数量庞大,并且需求在不断地加剧。更优质地、低成本地服务C端用户需求,刺激着阿里系新的业务生长,以及新的技术成熟。经常参加双11抢购的同学们都有0点一过淘宝天猫/支付宝页面就崩溃的经历。但是最近两年,这些情况不复存在。2017年11月11日凌晨,天猫双11全球狂欢节刚开场5分22秒,新的支付峰值诞生:25.6万笔/秒,比去年增长超1.1倍,再次刷新全球纪录。同时诞生的还有数据库处理峰值,4200万次/秒。第7分23秒,支付笔数突破1亿笔,相当于5年前(2012年)双11全天的支付总笔数。从网友普遍反馈来看,今年双11的前10分钟支付较为顺畅,没有网络拥堵和卡壳现象。

4200万次/秒的意思是,在支付峰值产生的那一秒里,蚂蚁金服自主研发的数据库OceanBase平稳处理了4200万次请求数,这也意味着中国自主研发的数据库已经跃升至全球数据库的第一梯队。

25.6万笔/秒的峰值速度,为中国所有银行全年交易笔数总和的6倍。支撑阿里双11金融级别的顺利、安全支付背后,核心就是阿里云技术。源于服务每年双11购物狂欢节的阿里云技术,现在已经发展成一个年收入几十亿的第三方企业服务云平台。这个情景,与Amazon歪打正着地推出AWE企业云服务非常相似。

随着业务线越来越广,阿里金融的公司架构也在不断变化。2014年10月,蚂蚁金服集团成立,从支付宝、余额宝,到蚂蚁花呗、运费险,再到蚂蚁云,芝麻信用--包括了第三方支付、财富管理、小微贷款、保险、个人征信在内的几乎所有“金融”业务范畴。原本只是支持阿里电商业务的一个小部门,已然进化成为估值超过750亿美元的数字金融服务独角兽。

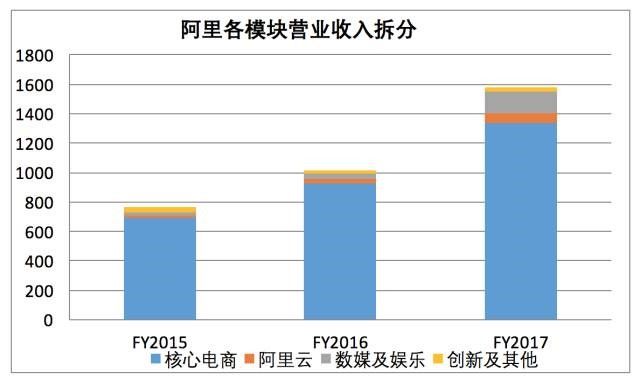

阿里巴巴和蚂蚁金服的融合已经拓展到了阿里生态链的各个业务体系中,多个交易场景,包括电商、文娱、出行、餐饮,不论线上还是线下,都由支付宝打通支付环节,而且不断有新的交易场景被融入。这个综合金融体系,正以前所未有的视角,去竭力触达用户。阿里生态现有的5亿用户基数已经很大,但还有巨大的增长空间可以挖掘。可以说,以支付宝为入口,融合各个场景的用户数据,是这两大巨头未来巨大的数字资产。这项数据资产,正在深刻地改变传统业务的成本和效率。以广告业务为例,广告收入占阿里整体收入的56%,占核心电商收入的70%。阿里与蚂蚁目前的融合,赋予了阿里一个全域营销系统,能够准确捕捉真实用户的消费、社交、出行等多方面画像,赋予了其重塑广告营销业务的潜能。

2017年Q3,余额宝存款总数达1.47万亿人民币。与之相对的是,全国几千家银行的存款余额为112.7万亿元。看起来占比很小,但要知道目前蚂蚁金服远未获得全业务牌照,而且各大银行都对转账余额宝有限制。这1.47万亿基本上都是全国消费者的零钱凑起来的。如果个人大额存款和企业资金允许进入,那数字简直不敢想象。

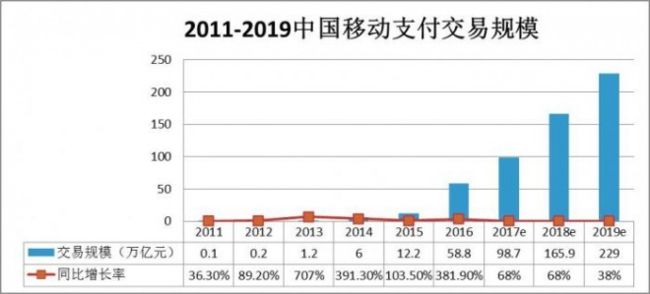

2017年Q3,全国银行业金融机构共处理电子支付业务381.35亿笔,金额523.47万亿元。其中,网上支付业务120.87亿笔,金额439.89万亿元,同比分别增长4.14%和1.37%;移动支付业务97.22亿笔,金额49.26万亿元,同比分别增长46.65%和39.42%;移动支付占电子支付的比例已经接近10%了,而且增速迅猛。其中,支付宝的市场份额为54%左右,稳居榜首。

蚂蚁金服和阿里巴巴的融合产生的巨大网络效应,纵观全球都罕有竞争对手可企及。在美国,信用卡公司知道你什么时候付了酒吧账单,或者买了情趣用品。Facebook 知道你喜欢美味的烹饪视频还是 Breitbart 新闻节目。Uber 知道你去哪里以及你在路上的各种行为。而在中国,支付宝知道所有这些关于用户的事情,甚至更多。和微信一样,支付宝被称为「超级 App」,它内部可直接接入 Airbnb、滴滴出行、共享单车、飞猪旅行,饿了么外卖和口碑网餐饮服务,还有芝麻信用等等。如果放在美国,这个情景就像Amazon吞下了易趣、苹果新闻、Groupon、美国运通、花旗银行和 Youtube 一样--而且可以获取所有这些公司收集的数据。全球最大的电子支付公司Paypal用了将近10年时间,在全球拥有约1.8亿用户。而支付宝完成一亿的用户目标只用了不到5年的时光

在支付宝APP里,除了社交功能以外(有更好用的微信),人的衣食住行基本上都能解决了。一个超级APP链接我们每个消费者的绝大部分信息,的确是非常方便,甚至到了离不开的地步。这么一琢磨,还是有点细思极恐的……

三、未来的想象空间

“无现金时代”即将到来。相对于传统支付手段,移动支付给整个社会带来的便利和效率提升,就像洋枪洋炮对大刀长矛一样,是不可阻挡和无法逆转的,因此移动支付在未来几年内都会保持持续的告诉增长。更何况,蚂蚁金服的触角已经远远不止局限在“临门一脚”的支付上,而是正在快速渗透进涉及金融的每个场景的方方面面。另一方面,有微信等其他对手的竞争与共同培育和扩展市场,在未来可预期的时期内,无现金时代肯定会到来。

助力中国社会信用体系构建。在人类社会的经济活动中,信用的建立无疑是非常重要,甚至是最重要的一个环节。支付宝构筑了B2C和C2C电商之间的信任,从而促进了电商的伟大时代。随着阿里金融帝国的版图不断扩大,越来越多人的生老病死,就业经商,可能都会跟阿里金融生态产生关系,从而形成跟个人信息息息相关的信用数据。基于支付宝十几年来累积的海量数据,蚂蚁金服已经探索出了一条稍微清晰的方向,进而催生出了芝麻信用、蚂蚁小贷、免押金租房租车等等高频刚需应用方式。而就在上周,业内期待已久的“信联”逐步揭开神秘面纱。中国人民银行发布公示,受理了百行征信有限公司(筹)的个人征信业务申请。这一平台成立的主要目的,是把央行征信中心未能覆盖到的个人客户金融信用数据纳入,构建一个国家级的基础数据库,实现行业的信息共享,以有效降低风险成本。也就是说,国家要把银行等传统商业机构、阿里、腾讯、京东等各大机构掌握的数据全部收集起来,组建成立一个由国家管控的数据库,为中国每一个人记录真正的信用。其中,蚂蚁金服的数据毫无疑问是最为庞大而有效的,可谓功不可没。

这个庞大而有力的体系一旦建立,整个社会的运行效率将会得到大幅提升。社会生产力得到进一步释放,从而创造出更多价值。

区块链领域,蚂蚁金服也在重金投入,并且有一些成熟产品。比如目前茅台酒的防伪方案,用的就是蚂蚁金服的区块链技术。背靠未来3年投入1000亿人民币研发的阿里达摩院,阿里将会在基础科学和颠覆式技术创新方面有越来越多的产品和服务涌现。

进军海外市场。到目前为止,阿里和腾讯各自的三万亿市值,基本上都还是靠国内市场的成就堆积出来的,海外市场贡献几乎可以忽略不计。换言之,这两个巨头基本上都还只是出于“窝里横”的阶段,在国际市场的积累还非常的薄弱,与Amazon、Microsoft等国际竞争对手仍然不在一个重量级。但显然,目前两者都在积极开拓海外市场,而攻城拔寨的利器分别都是各自拿手的电商+支付和社交+支付。2017年初,蚂蚁金服总裁井贤栋表示,未来四年内,蚂蚁金服的用户50%在海外,50%在国内。

蚂蚁金服海外布局主要围绕两大方向,一是支付宝,吸引中国出境游用户和海外华人在欧亚两地用支付宝购物;二是投资银行,保险,支付机构等。

支付宝的亚洲布局迅速,包括投资印度的移动支付平台Paytm公司,使之成为全球第四大电子钱包;入股菲律宾数字金融公司Mynt,入股印尼在线支付公司DOKU,战略投资泰国支付企业Ascend Money,参股韩国互联网银行K Bank等等。更大的手笔是控股东南亚最大电商Lazada,后者业务遍及马来西亚、印度尼西亚、菲律宾、新加坡、泰国和越南,集团2015年交易总额达到13亿美元。

在北美,2016年5月,高盛资深合伙人道格拉斯·费根加盟蚂蚁金服,任资深副总裁,领导全球化业务。2017年1月,蚂蚁金服宣布8.8亿美元并购全球知名汇款服务公司MoneyGram(速汇金)。蚂蚁金服称,他们已经和Uber达成全球范围内的合作,全球400多个城市的用户可用支付宝付费。

如前所述,阿里巴巴生态系+蚂蚁金服的布局,相当于Amazon+易趣、苹果新闻、Groupon、美国运通、花旗银行和 Youtube一样,只是体量相对小一些而已。以庞大的中国市场为基地,这个生态的势能一旦爆发,产生的效应将是巨大的。届时,阿里巴巴帝国的市值超过Amazon,将不会是昙花一现、媒体争相报道的新闻,而将是一种常态,就像中国公司在世界500榜单上不断增多、在全球市值TOP10公司名单上成为常客一样。在全球范围内与Amazon竞争,将会是一条布满荆棘、绝非一帆风顺的道路。但显然,前途是非常光明的。在此过程中,蚂蚁金服作为阿里帝国的王牌军,将会发挥中流砥柱的作用。

PS:本文根据北大金融学教授香帅的专栏文章提炼及演绎,特别致谢。