本章内容概览:

1)分析企业净资产收益率、分红率怎样影响企业的内生增长;

2)阐述股票价格增涨的内在逻辑;

3)分析股票长期年化收益为什么接近平均ROE ;

4)分析好公司应具备哪些条件。

第一节、企业内生增长的轨迹

曾有投资者请教股神沃伦·巴菲特,问他最看重哪个财务指标,股神毫不犹豫地回答:净资产收益率ROE。

是的,如果让价值投资者只用一个指标来评判一个企业的基本面,那一定是ROE。ROE表达的是企业的盈利能力,是企业利用净资产创造利润的能力。

关于ROE,查理·芒格说:如果你长期持有一只股票,你的年化收益率和其ROE差不多,而你当初买的价格高低对收益率影响不大。

复习:

期初ROE=净利润/年初净资产

加权ROE=净利润/加权平均净资产

摊薄ROE=净利润/年末净资产

一般情况下,期初ROE>加权ROE>摊薄ROE。若无备注,本书所述ROE均为期初ROE。

为什么世界上最顶尖的两位投资巨匠都如此重视ROE呢?

笔者先用一个例子来说明企业的内生增长是怎样进行的。某公司第一年初有净资产100亿,净资产收益率为20%,分红率为50%。那么第一年,公司将产生100×20%=20亿的净利润,其中20×50%=10亿净利润用来向全体股东分红,剩余的10亿净利润存留下来成为公司的净资产,所以第一年末公司净资产=100+20-10=110亿。

第二年,假如公司的净资产收益率(20%)、分红率(50%)保持不变。那么第二年公司将产生110×20%=22亿净利润,其中11亿净利润用来向股东分红,剩余11亿的净利润存留下来,公司第二年年末净资产为121亿。

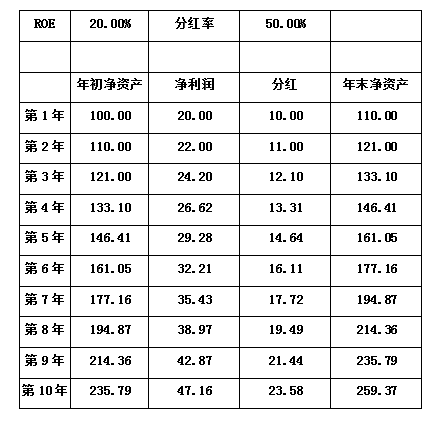

假如第三年到第十年,公司的净资产收益率和分红率一直不变,笔者将每年的净资产、净利润、分红金额列示如下表。

在ROE和分红率不变、忽略其他综合损益影响的情况下,企业的净资产、净利润、分红额每年都会保持相同的速率增长,这个速率=ROE×(1-分红率)。

由上式可知,公司的ROE越高、分红率越低,公司净资产、净利润增长就越快,而这种ROE够高够稳定、分红率够低的公司就是超级成长股,也就是我们俗称的大白马。

实际上,企业每年的ROE、分红率并不是固定不变的,而是有波动的,但其内生增长仍然符合这个逻辑,只不过是每年的增长速度有些差异而已。

企业经营创造利润,部分利润作为红利分配给股东,存留的净利润被投入企业运营,并在日后继续创造利润。利润一直有留存,净资产一直在增长,每年的净利润也维持增长,这就是企业成长的本质。

除了ROE和分红率,公司增发股本也会影响公司的每股净资产,改变公司的成长轨迹。

当公司增发股本时,如果增发价格>每股净资产值,即以>1PB的估值发行股票,那么公司的增发行为就会增厚每股净资产。比如某股票,净资产1元/股,增发价为2元/股,即增发的那部分股票净资产为2元/股,增发合并后,每股净资产必然大于1元,使得每股净资产较之前有所增长。

ROE体现的是公司净资产(存留的利润)创造利润的能力,,是决定企业净资产增长(内生增长)速率最关键的因素,分红率、股本增发等因素则是次要因素,这就是巴菲特、芒格等投资大师青睐高ROE企业的真正原因。

第二节、股价增涨的内在逻辑

关于股价上涨逻辑的阐述,最经典的就是戴维斯双击理论:

股价=净利润×市盈率

如果市盈率不变,公司的净利润增长,则股价上涨;

如果净利润不变,股票的市盈率提升,则股价上涨;

如果公司的净利润、股票的市盈率双双提升,则股价大涨,即为戴维斯双击。

但笔者认为戴维斯双击理论还不够本质,笔者更倾向于用“股价=净资产×市净率”来分析股价的上涨逻辑。

市净率(PB)=总市值/净资产,市净率表达的是公司市值与公司净资产的倍数关系。比如某公司净资产为1元,我们以2PB的价格(2元)买入公司,即溢价了1元。市净率直观地表达了我们收购资产的溢价率。

市盈率(PE)=总市值/净利润,市盈率表达的是公司市值与净利润的倍数关系。有一定投资经验的投资者都知道,上市公司财报中披露的净利润的波动是非常巨大的。比如某公司从去年的经营低谷到今年的经营正常,ROE从去年的8%提升到今年的15%,那么净利润可能有翻倍的增长。假如股票的市盈率不变,那么合理股价就应该翻倍增长。但是很显然,公司的内在价值并没有发生这么巨大的变化。假如公司今年的净利润下降了10%,公司的价值就降低了10%吗?很显然,公司今年继续创造了利润,仍然创造了价值。

净利润发生大幅波动,市盈率也会随之大幅波动。相比较而言,净资产的波动要比净利润的波动小得多。只要公司的经营不发生亏损,分红金额低于净利润,公司的净资产就会逐年增长。因此,市净率的波动要比市盈率的波动小得多。

当然,我们这里并不是讨论PB和PE哪个估值指标更好,而是表达PB更为直接直观,波动也更小。

复习:

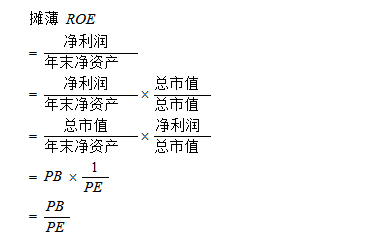

其实,对市盈率、市净率的含义理解透彻的投资者都明白,摊薄ROE=PB/PE,PB和PE之间由ROE关联,这两种估值指标在本质逻辑上其实是一回事。

股价=每股净资产×PB

如果估值(PB)不变,每股净资产增长,则股价的涨幅等于每股净资产的涨幅;

如果净资产不变,估值(PB)提升,则股价的涨幅等于估值的提升幅度;

如果估值(PB)、每股净资产双双提升,则股价大幅上涨。

这其实是戴维斯双击理论换了一种表述。

所以,股价的涨幅=(1+估值涨幅)×(1+净资产涨幅)-1

如果估值没有波动,那么,

股价的涨幅=净资产涨幅=ROE×(1-分红率)

举个详细的例子:某公司第一年初每股净资产10元,每年ROE(20%)、分红率(30%)、股票估值(2PB)维持不变,将每年的每股净资产、每股净利润、每股分红、年末股价列示如下表。

如果股票的估值(市净率)不变,那么股价涨幅等于净资产涨幅,即ROE×(1-分红率)。明白了股价增涨的本质逻辑后,我们随便拿出一只股票,统计其过去若干年的估值波动、ROE、分红、增发情况,就可以从本质上对这只股票这些年的涨幅进行归因:估值(PB)的波动贡献了多少涨幅,净资产的增长贡献了多少涨幅,其中内生增长(ROE)贡献了多少净资产,分红减少了多少资产,增发贡献了多少净资产。

我们回看历史大牛股可以发现,所有大牛股的每股净资产增速都非常高,股价亦跟随每股净资产的高速增长而高速上涨。大部分大牛股的每股净资产因高ROE而高速增长,但还有相当比例的大牛股,其每股净资产因频繁高溢价增发股本而被增厚。

但股本增发并不是越多越好,增发股本这一资本运作行为本身具有两面性。大量高溢价增发会大幅增厚每股净资产,这是好的一面;但如果公司的利润增速跟不上净资产增速,就可能会摊薄原股东的利益,导致公司的ROE大幅下降,相应地市场给出的估值(PB)也会下降。如果公司频繁地增发股本,并还能保持ROE不下降,这说明公司本身有着强烈的高质量扩张需求,这也是一种超级成长股。

第三节、股票长期年化收益率为什么接近ROE

查理·芒格为什么说股票投资的长期年收益率会接近ROE呢?

在实际股票投资中,我们的投资收益不仅有股价的上涨收益,还有股息分红收益。假如我们在年初以2PB的估值买入某公司的股票,年末估值仍为2PB,那么股价的涨幅=净资产涨幅=ROE×(1-分红率),此外,我们还获得了股息分红。

复习:

股息率

=分红额/总市值

=分红率×净利润/总市值

=分红率/PE

即,我们的真实收益率

=ROE×(1-分红率)+股息收益率

=ROE×(1-分红率)+分红率/PE

举个详细的例子:某公司每年的ROE(20%),分红率(30%),市净率(2PB)保持不变。假如我们年初持有20元市值的股票(净资产为10元),第一年我们持有的净资产产生2元的净利润,分红金额为0.6元,持有的股票对应的净资产=10+2-0.6=11.4元。市净率维持2PB不变,我们获得的0.6元分红可以买到0.3元的净资产,算上已持有股票对应的11.4元净资产,则我们累计持有净资产11.7元,持有市值为23.4元(11.7×2PB=23.4)。也可以这样理解,年末股价为22.8元(见上一节表格),分红为0.6元,用0.6元分红买回0.6元市值的股票,合计持有22.8+0.6=23.4元的市值。以此类推第二年到第十年,我们将公司每年的各数据列示如下表。

假如我们第一年初购买股票的市值为1,股票的估值维持2PB不变,第一年末,我们用分红得到的钱以2PB的价格再购买股票,那么我们持有的市值将变成1+ROE×(1-分红率)+分红率/PE。如果第二年ROE、分红率、估值仍然不变,第二年的收益率仍为ROE×(1-分红率)+分红率/PE,第二年末,我们用分红得到的钱以2PB的价格再购买股票,那么我们持有的市值将变成[1+ROE×(1-分红率)+分红率/PE]^2。以此类推,每年末用分红得到的钱以2PB的价格再购买股票,到第n年末,我们持有的市值将变成[1+ROE×(1-分红率)+分红率/PE]^n。

假如第n年末,股票的市净率发生了变化,变成第一年的a倍,那么,第n年末我们持有的股票市值=a×[1+ROE×(1-分红率)+分红率/PE]^n。

长期年化收益等于“第n年末市值除以第一年初市值1,得到的数值开n次方,再减1”,即:

长期年化收益

={a×[1+ROE×(1-分红率)+分红率/PE]^n}^(1/n)-1

=a^(1/n)×[1+ROE×(1-分红率)+分红率/PE]-1

长期来看,估值(PB)波动的年化值a^(1/n)≈1,估值波动对年化收益的影响很小。故

长期年化收益

≈[1+ROE×(1-分红率)+分红率/PE]-1

=ROE×(1-分红率)+分红率/PE

由上式可以得出:长期投资的年化收益率由ROE、分红率、PE共同决定。企业的ROE越高、分红率越低、市盈率越低,我们的收益率越高。决定收益率是否接近ROE的主要是分红率,分红率越低,长期年化收益越接近ROE。

芒格大师说说“长期年化收益越接近ROE,买的价格高低对收益率影响不大”其实是有隐含前提的,即“分红率较低”这个前提。

理论上,在市净率没有破净(PB>1)的情况下,我们投资的年化收益是无限靠近并且低于ROE的。不过实际投资中,我们会遇到不少的公司增发股票,并且几乎所有的增发价格都>1PB,股本增发使得每股净资产增加,因此,股票的长期年化收益会更加接近长期平均ROE。

如芒格所说,长期来看,估值(PB、PE)的高低对长期年化收益的影响似乎并不大,但中短期来看,估值高低对投资收益却有相当巨大的影响。估值高低直接决定了中短期安全边际和中短期的潜在回报(估值修复空间),即收益风险比。关于估值高低对投资收益的影响,本书将在下一章内容中重点讨论。

理论上,长期投资某公司的年化收益率的上限是该公司ROE的平均值。因此,对于巴菲特这种超长期的超高资产规模的价值投资者来说,在不调仓换股的情况下,年化收益率很难逾越25%。对于资产规模较小的非超长期价值投资者来说,若想追求超过25%的年化收益,那么须得借助择时策略(利用估值水平的提升)、杠杆策略等手段来实现。

第四节、股价增涨逻辑对选股的启示

长期年化收益=ROE×(1-分红率)+分红率/PE,这是股价长期增涨的核心逻辑。

由上式可知,我们投资的企业ROE越高、分红率越低、市盈率越低,理论上我们的长期收益率也越高。所以,挑选投资标的,高ROE是必要条件。

复习前文:从上市公司的ROE数值初步判断公司的优劣

1)ROE低于10%

股票投资的长期报酬率、社会资本回报率、广义货币总量M2在10%左右,也就是说,ROE长期低于10%的公司都是不合格的公司,是价值毁灭的公司,因为其每年给股东创造价值的效率比不上央行印钞票的效率。所以,一般情况下我们不考虑投资预期ROE低于10%的公司。这里要注意,笔者说的ROE是指预期ROE(下同),并非当下ROE,并不是当下ROE在10%以下的公司都不值得投资。比如说有的公司正处于行业周期低谷,有的公司因为刚进行了增发,募集资金暂未产出利润,使得ROE暂时较低,这些情况下,当下ROE未能反映企业真实的ROE水平。

2)ROE在10%-15%之间

ROE长期介于10%-15%之间的这类公司,笔者初步将其定义为平庸的公司,其为股东创造利润的能力较前一类公司强,但一般也不用对这类公司过于关注,除非公司的股票正以极度低估的价格出售。

3)ROE在15%-20%之间

ROE长期介于10%-15%之间的这类公司,笔者初步将其定义为杰出的公司,与大部分上市公司比较,其创造利润的能力已是不凡。我们可将这类公司纳入股票池并长期跟踪关注,当这些公司出现较低估价格、具备较高投资价值时,我们可以开始建仓。

4)ROE在20%以上

ROE长期在20%以上的这类公司非常少见。绝大部分公司很难将ROE维持在20%以上,只有具备非常强大的竞争优势能够将竞争者拒之门外的公司才能长期维持20%+的ROE。其实这也很好理解,ROE高的行业具备强烈的赚钱效应,会使得资本大量涌入与公司竞争,从而导致净利率、净利润、ROE降低。此外,超高ROE的公司,一般是高负债的轻资产公司。

于笔者而言,能入选股票池的公司,须得是预期ROE高于15%的公司。目前A股有3600家上市公司,满足这个条件的不足500家,当然,这里面包含不少的周期股。也就是说,目前A股值得我们去投资的公司肯定不超过500只,而价值投资者们把其余的三千多只股票戏称为“垃圾三千”。

不过,ROE也不能机械地运用,有时候公司的ROE是低于正常水平的,有时候公司的ROE是高于正常水平的。我们在投资时应该具体分析,是什么原因造成高ROE,比如行业景气度处于周期高位或非经常性损益高或异常高负债率造成高ROE,我们需要考虑这种高ROE是否能持续。

高ROE的确定性──护城河

当然,价值投资选择股票并不是一味追求高ROE这么简单,确定性也是一个非常重要的条件。

大部分当下ROE够高的公司的确定性是不够高的,大部分公司的高ROE是难以维持的。因为行业高ROE的赚钱效应会给行业带来众多竞争者,若企业的护城河不够深,就容易在竞争中失去高ROE,从而导致股价戴维斯双杀。只有企业的护城河足够深,企业具备竞争者无法复制的优势,其高ROE的确定性才够高。

企业护城河指可以抵御竞争对手攻击的持续存在的竞争优势。拥有“护城河”的企业具备某种结构性特征,令其它竞争对手很难复制,且在较长时间内都可以抵御外侵,从而使企业保持较高的收益率。

1)品牌(专利)护城河

企业的品牌能给企业带来定价能力,并使得企业可以产出竞争对手难以复制的产品及服务或商业模式,品牌能持续转化为经济利润,我们称这种特质为企业所拥有的“品牌护城河、专利护城河”,比如星巴克、茅台、爱马仕、苹果等公司就具备这样的护城河。专利也是一项重要的护城河,如果一家公司的产品受到专利的保护,而市场上也不存在真正的替代品,那么专利会阻止行业中的其他企业参与同质产品的竞争,专利会让这家公司享有持续的定价能力。

2)转换成本护城河

用户对于企业产出的产品或服务已经形成了高度依赖,若客户改换使用其他的同类产品,客户会因此遭受不便或产生额外费用,我们将转换带来的不便称为转换成本。当顾客面临高昂的转换成本时,就不会轻易尝试新的产品,除非新产品在价格或功能上有很大的改善。

苹果公司是个典型的例子。苹果公司设计了iOS平台,让用户从 iTunes 商店和 App Store 购买电影、电视节目和应用程序;又通过 iCloud 云端服务,让用户的图片、密码钥匙链等数据在所有的苹果设备上同步传输。这些都使得用户对苹果的设备产生粘性,不会转去应用其他品牌的产品,否则就会面临极大的不便。还比如移动和联通,由于大多数互联网软件账号都是用手机号码登录或绑定的,如果用户更换手机号码,那么解绑和重新登录各种互联网软件就是一个相当庞大而麻烦的工程,对于客户来说,这将是一个大麻烦,并且各大运营商产品及服务的区别也越来越小,用户就更没有更换手机号的需求了,移动和联通也是一种具有“转换成本护城河”的企业。

3)网络效应护城河

随着越来越多的用户使用某种产品或服务,该产品或服务对新老用户的价值也随之增加,于是便出现了网络效应。网络效应有一种循环强化的作用,会使强大的公司变得更加强大,这对互联网公司尤为适用。比如腾讯公司就凭借网络效应成为中国最有影响力和最具盈利能力的互联网企业,腾讯在即时通信、在线游戏及社交网络领域占据主导地位,即便现在有一款全新的聊天软件,各方面都跟微信如出一辙,甚至更优秀,我们也不大可能去切换使用。因为我们的社交圈都已固定在微信中,更换社交软件,会使我们的社交数据信息丢失,产生不必要的麻烦。腾讯这种拥有强大“网络效应护城河”的公司,可以把竞争对手长期地拒之于门外。

4)成本护城河

还有一些企业通过优化流程、具备独特的地理位置、具备较大的经营规模或者持有特有资产,从而形成自身的成本优势。这种公司能以更低的价格出售产品或服务来抢占市场份额,或与竞争对手以相同的价格出售产品或服务,但获得更丰厚的利润。比如,医院旁边的水果店,永远禀赋优异矿产的矿厂。

品牌(专利)效应、高转换成本、网络效应以及低成本优势是主要的企业护城河种类,除此之外,还有一些比较少见的较为特殊的护城河。但必须要注意的是,能产出优质产品、拥有很高的市场份额、管理能力卓越等特质都不算是真正的“护城河”。

“股神”巴菲特运用“护城河理论”选择了可口可乐、绿箭、吉列、华盛顿邮报等企业,这些企业都是具有“护城河”的典范案例,都是无人可与之竞争的公司,他们都能够长期保持竞争优势。选择具有强大“护城河”的企业进行投资,是巴菲特在股票投资上取得成功的公开的秘密。

除了确定性,我们还须对企业的经营现金流、应收款项、存货等进行分析,判断高ROE带来的高利润是否具备高质量。如果公司的ROE很高,但经营现金流很差,应收账款高企,企业过着入不敷出的日子,那么企业的这种高ROE就是徒有其表,高ROE也必然很难长期维持,甚至我们可以怀疑这种公司有财务造假的嫌疑。

此外,分红率也会影响公司的内生增长。ROE数值相同的两家公司,理论上分红率更低的公司成长性会更好,但并不意味着分红率低的公司就一定好。分红率高与低取决于公司成长发展需要,如果存留的利润未能被妥善投资,导致存留利润未能产生理想的收益率,从而导致ROE下降,那么这就是一种价值毁灭。如果公司的发展空间大,有强烈的投资需求,那么低分红自然可以被理解,甚至公司可以通过融资来满足未来的资金投入需求。

高ROE的优秀公司会源源不断地创造利润,净资产亦会不断地增长,其股价也必然不断新高。哪怕股市指数仍然在原地踏步,优秀公司的股价也一定会穿越牛熊、不断新高,这便是价值投资者的信心所在。当一个投资者领悟到此中逻辑时,他就会明白价值投资的奥义:一朝入价投,终身是价投!