一、稳定币Dai的诞生—初生之犊

2008年,中本聪发布了比特币白皮书,一个划时代的新兴事物诞生了,圈内人惊呼“此物一出天下反”,比特币从一串价格为零的代码暴涨到最高2万美元,在此期间,价格犹如过山车,波动剧烈,可以说及其不稳定,这对于志在成为点对点支付货币的比特币来说是不现实的。BTC的高波动性已经证明了在币圈必须有一个稳定的价值锚定,在此背景下,稳定币诞生了。

稳定币的诞生,对加密货币市场的发展产生了深远影响,具有非常重要的现实意义。一是稳定币可以充当避险资产,将加密货币兑换成稳定币,能够规避加密货币大跌时的风险,维护了普通投资者的利益,因此稳定币又号称是熊市的避风港;二是稳定币可以进行资金支付,由于稳定币1:1锚定于美元,能够较好的实现支付功能;三是稳定币可以充当媒介,目前稳定币在交易所很重要的一个作用是作为加密货币与法币的出入媒介存在。

正是基于巨大的市场缺口及稳定币的发展前景,2017年12月,MakerDao团队推出了基于以太坊2.0发行的稳定币Dai。短短一年的时间,Dai快速发展,成为了稳定币中的佼佼者,占据了稳定币市场的第二把交椅,而推出了Dai的MakerDao一举成为了以太坊上最有价值的加密货币。

二、稳定币Dai的优势所在—独树一帜

DAI为什么能够得到投资者的信任呢?本文会一一详述。

稳定币主要有三种类型:

1.法定资产抵押型稳定币。法币支持的稳定币由法定货币抵押,1:1保持比率,此类性质的稳定币大部分与美元挂钩,部分与欧元、日元挂钩。其中的典型代表是由Tether发行的USDT。

2.加密货币抵押型稳定币。加密货币支持的稳定币由加密货币质押产生。每发行1美元的稳定币,需要存入大于1美元的数字货币作为质押,数字货币可以是单个或者多个主流代币资产。因为加密货币具有波动性,因此,必须要确定有足够的抵押。其中的典型代表是由MakerDao发行的DAI。

3.算法支持型稳定币。算法支持的稳定币是没有抵押物的,系统可以通过算法增发、销毁货币得以控制货币价值,这种形式的货币还处于早期发展阶段。其中的典型代表是Basis。

目前,市场上主要是以USDT为代表的法定资产抵押型稳定币和以Dai为代表的加密货币抵押型稳定币两种。

USDT是Tether公司于2014年推出的稳定币,在2018年10月之前,占据了稳定币98%的市场,可以说是独霸市场,然而在2018年11月,USDT价格暴跌,市场占有率降到了不足80%,而Dai则蓬勃发展。

虽然Dai的市场占有率相较于USDT并不高,但是非常多的业内人士看好Dai的发展前景,甚至认为Dai更有可能成长为稳定币中的独角兽,原因何在?

Dai的优势所在:

1.Dai是去中心化的稳定币。Dai完全遵循区块链的去中心化理念,是一个去中心化的稳定币,有一套完善的信用体系,Dai的产生都是公开透明的,不依赖于任何机构或组织,不需要信用背书,安全风险较低,因而能够得到投资者的信任。而USDT虽然号称是1:1锚定美元,即每发行1USDT会在银行储存1美元,然而现实情况是USDT完全是中心化的,并没有经过任何审计,不公开不透明、暗箱操作、超发滥发很难避免,其所谓的在银行存储了真金白银,很有可能存在虚构成分,这也引起了投资者的信任危机,最终酿成了2018年10月的价格暴跌。

2.Dai以加密货币作为质押物。Dai遵循了银行业的古老法则—具备质押财产,Dai是基于加密货币ETH的质押而产生,是有实实在在的质押物的,即只要ETH存在,Dai就有价值,不会因价格波动而导致体系崩塌。我们可以清晰地看到,即使ETH的价格暴跌了90%,Dai的价格依旧很稳定,经受住了冲击。

3.Dai具有多用途应用场景。相较于USDT来说,Dai的应用场景更为广泛,其不仅具有一般货币所具有的价值尺度、流通手段、支付手段、储存手段等四大价值功能,而且具有资产抵押、杠杆作用、获取利息等作用。

以上的三点,是USDT所不具备的,这是稳定币Dai的优势所在。

三、稳定币Dai的运行原理及生态系统—日臻完善

稳定币只是相对的稳定。在全球化的金融市场,尚且没有完全的稳定币,我们常说的世界货币美元、欧元、英镑在有中心化的监管之下,都是有略微的价格波动,都是“相对稳定”的存在,而稳定币Dai如何做到“相对稳定”的呢?

(一)Dai体系的运行原理

用户要想获取Dai,首先要将一定数额的ETH发送到Maker生态系统创建抵押债仓CDP(智能合约),然后根据所质押的ETH资产价值,申请换置一定数量的Dai。要想赎回ETH,必须偿还未支付的Dai以及交纳一定的稳定费。

Dai的产生是基于质押ETH,而且是3:2的超额质押比例,这能够保证Dai的稳定性。

抵押借Dai中文版链接:https://cdp-cn.makerdao.com/

Dai体系的完善—“一键借Dai”:为了让用户有更好地体验,2018年10月,Maker发布了最新版的CDP交互界面,并且与Imtoken开展合作,用户可以在Imtoken体验“一键借Dai”,非常的方便。

需要注意的事项:

1.质押比例。Dai的质押比例是3:2,也就是说你想获取100Dai,必须在CDP质押150Dai价格的ETH,确保质押物的价值大于Dai的价值。

2.清算价格。因ETH价格具有波动性,抵押的ETH价值可能会下降,造成资不抵债的情况,如果出现此种局面,CDP智能合约会进行强制平仓,将质押的2/3拍卖,以保证Dai可以足量偿还,除非在ETH价格下降时能够追加足量的保证金。

3.清算罚金。如果发生了强制平仓,ETH被清算后,会收取13%费用作为清算罚金。

4.黑天鹅事件。如果发生黑天鹅事件,质押物价值会急剧下降,而智能合约可能会来不及应对,而此时,维持币价的方法是系统会通过增发PETH(1:1ETH)来回购Dai以支撑质押不足的Dai。

(二)Dai体系的生态系统

前面已经说了,Dai不仅具有支付功能,还具有资产质押、杠杆作用、利息获取等多种功能,同时,在保证金交易、国际转账、供应链金融等已经有应用落地。借助于此,Dai成为了以太坊上名副其实的杀手级应用。

1.支付功能。Dai的用途除了作为稳定币以外,还可以像真正的货币一样具备支付功能,假如你看好以太坊的发展前景,不想卖掉手中的ETH,完全可以将ETH放入CDP兑换成Dai,提取非常的方便,然后可以购买车辆、支付房贷、开商店等等。

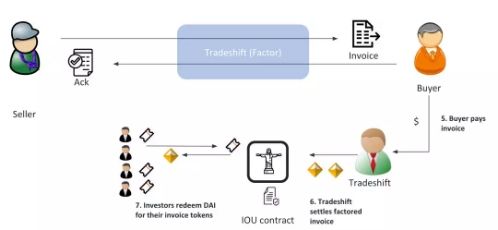

Dai还实现了其他商业场景的落地。MakerDao团队与Tradeshift开展合作,将应收账款实行代币化融资,解决了跨境供应链金融中的一大痛点。

2.资产质押。Dai作为一个稳定币,同时是有价资产,因而可以作为抵押产品。

3.杠杆作用。Dai还具备杠杆效应,举例说明,150美元的ETH资产质押可以获取100Dai,而你可以利用这100Dai再去购买100美元的ETH,资产再去质押,可以获得66Dai,最终杠杆率可以达到夸张的3倍原始抵押资产价值,你完全可以拿这3倍的资产再次去进行投资,是不是非常有意思?是不是有种收益非常高的感觉?

4.利息获取。2018年9月,Maker开通了存款利息功能,用户可以将Dai存入DSR合约,可以持续获得利息,年利率大约在2%-3%。如果你是一个定投交易者,并且看好ETH的发展前景,完全可以将ETH放入DSR合约,获取利息。

四、稳定币Dai的未来—星辰大海

就像Maker的创始人RuneChristensen所说,MakerDao的目标很宏伟,要驶向星辰大海,MakerDao要打造币圈的去中心化“央行”,而Dai就是“央行”的全球性法币。

MakerDao的技术实力非常强劲,目前,已经完成了多质押担保(即除ETH外的多种加密货币的质押)Dai代码的开源,包括源代码、kovan测试网对象、MCD多质押担保Dai命令符交互面、形式化验证证明等。多质押担保的实现,能够极大的丰富Dai的生态,Dai系统会更加稳健,风险会更低。

MakerDao制定了有条不紊的发展计划,Dai不仅仅会在更多的主流交易所上币,而且会推出锚定人民币的DaiCNY,这会引燃应用场景的几何式爆发,极大的提高Dai的使用率。

同时,MakerDao非常重视Dai的生态建设,不仅开发了侧链XDai,实现了点对点、快速结算的电子现金;而且MakerDao秉承开放、全球性的理念,加强了与传统交易平台和金融机构合作。

MakerDao的去中心化理念是Dai能够稳定发展的基础,是Dai长久生命力的源泉,其公开透明、自治机制的社区治理特性会吸引越来越多的用户加入,相信MakerDao会有更加美好的未来,而Dai也会实现更多的应用场景。

备注:一般有价资产占有权的转移,权利人可以支配有价资产,并可直接变卖(出售),我们通常称之为“质押”而非“抵押”。“抵押”与“质押”的最大区别是财产是否被转移。质押后,所有人不享有财产的占有权、使用权,但仍享有所有权。