文 | 小象要趁早

银行承兑汇票这个词想必大家应该都听过吧,它一直以风险低,流动性强所著称。

如果没记错的话,就在半年前,以银行承兑汇票为主打的互联网理财平台甚至占据了整个互金理财市场的半壁江山,像是我们比较熟悉的阿里的招财宝,京东金融的小银票都属于这个范畴。

那么银行承兑汇票具体指什么那?它又有哪些风险点那?接下来就让我们先来看一下吧。

银行承兑汇票是商业汇票的一种,是由在承兑银行开立存款账户的存款人出票,向开户银行申请并经银行审查同意承兑的,保证在指定日期无条件支付确定的金额给收款人或持票人的票据。对出票人签发的商业汇票进行承兑是银行基于出票人资信的认可而给予的信用支持。而存款人之所以要用银行承兑汇票也是因为它在签发银行承兑汇票的时候不一定有那么多的钱。

我们举个具体的例子吧,假设A企业开出了一张100万的银行承兑汇票给B企业,这样A企业的开户行对A企业的要求是存放30%的保证金即可,这样A企业在开票时只需要有30万就行,只要在票据到期日之前保证补足那剩下的70万就可以了。

现在我们再来看拿到了这张银行承兑汇票的B企业,B企业虽然拿到了汇票,但是它一看到期日是半年以后(纸质银行承兑汇票的最长有效期也就是半年),但是它又着急用钱,那么它只能把这张票卖给银行了,这个卖票的过程就叫做贴现了,但是这张票即使卖给了银行,可是因为没有到期银行也拿不到钱,所以这个贴现就相当于一笔贷款了,银行把钱先借给B企业,B企业需要支付银行一定的贷款利率,也就是贴现率,银行在这个过程中赚取的就是这个贴现率,目前这一利率水平在4%-6%左右,当然随着央行的不断降息,还有继续下降的可能。

这就是一个简单的银行承兑汇票签发贴现的过程,但是在实际业务中,这个过程会变得复杂很多,银行承兑汇票因为具有流通性所以可以通过背书的形式进行转让,而承兑行只针对这张汇票进行支付。

所以这张汇票在整个流通过程中就显得尤为重要了,目前我国的汇票分为纸质的和电子的,纸质的汇票最长期限是6个月,电子汇票的最长期限则是12个月,由于开具电子票需要一套完善的设备系统,目前我国很多商业银行都不具备这种条件,所以市面上通用的更多的还是这种纸质票。但是纸质票不像电子票一票一号,很容易识别其真伪,纸质票据则需要借助专业的设备和丰富的经验才能进行识别,普通人更是无法通过肉眼来简单加以判断。

这样看来票据的真实性问题是投资这种票据理财平台最大的风险点。

那么还有哪些风险点需要我们去关注那?

第二个需要关注的点就是上面提到的背书问题。其实银行对其开出的承兑汇票是有严格的背书要求的,有的票据上甚至直接标注“不得转让”字样,而即使允许背书也需要注意,背书签章瑕疵问题,背书骑缝印问题,以及背书连续性问题。

第三个风险点就是汇票的质押手续与托管问题了。质押这个风险点产生的原因是因为目前银行针对银行承兑汇票遵循的是我国的《票据法》而在《票据法》中并没有针对互联网理财领域的具体法律规章,这个空面处,很容易造成质押权的落空。

而是否由第三方机构(主要是银行)进行托管也需要加以关注,这主要是防止同一张票据进行多次质押,以及防止票据丢失。

而在此基础上,票据本身产生的一些瑕疵也可能会遭到银行的拒付,比如票据没有真实的贸易背景以及相应的增值税发票等。

在这里我还要补充一点,因为有些朋友可能有些疑问,既然银行承兑汇票能够通过银行直接贴现,并且利率如此之低,持票企业为什么还要借助于其它通道那?

这里就涉及到了票据金额和贴现时间的问题。

首先一些金额比较小的票据由于业务流程繁琐,并且也没有什么钱可赚,银行不愿意办理贴现。所以目前互联网理财平台上,大部分的银行承兑汇票都是小额票据,一般都在50万以下。

第二个原因主要是因为银行办理贴现业务的流程比较复杂,而一些着急用钱的企业则愿意多出些利息,通过互联网理财平台来进行融资。

所以这两点也可以帮助我们观察这种票据理财的投资标的,是否具备融资期限短,金额小等特点,如果不是的话,还是要谨慎选择了。

好啦了解了这么多关于银行承兑汇票的信息,那么就让我们用上面的标准来看看今天要观察的这家主打票据理财的平台银票网吧。

通过官网可以看到运营银票网的核心主体是上海鸿翔银票网互联网金融信息服务有限公司,通过查询企业信用信息系统,可以看到,该公司成立于2014年10月,注册资本是1亿元人民币,法定代表人是易德琴他应该就是银票网的创始人兼总裁,但是这里有个小疑问,在官网中显示的所有有关这位创始人的名称都是“易德勤”,这个琴和勤虽然同音但是不同字,不知道是故意为之还是一时的疏忽,但是确实让人感觉很诧异。

目前该公司显示的股东构成是两个自然人股东和一个法人股东。它们分别是邱德锋,易德勤和上海迎晟金融信息服务有限公司。而继续查询上海迎晟金融信息服务有限公司,它的两位股东则是易德琴和雷新妹,并且按照出资额来看易德琴占有90%的股份。所以也可以理解为目前主要的股东则仅剩邱德锋和易德勤了。

而且继续查看该公司的企业信息变更栏,你会发现它的股权变更特别的频繁。在9月28日也就是不久前,过去作为实缴股东的深圳国投鼎盛股权投资基金管理有限公司、北京致新力元投资管理有限公司、亚联融合投资有限公司均退出了股东席位,而在2015年7月的股权变更信息中则显示这三家公司分别占有16.42%、4.25%以及22.44%的股份,这次的集体退出是因为没有看好银票网的未来,还是财务投资后的获利了解那?这里就不得而知了。

而该公司的法定代表人也从王安琪换成了雷新妹最后又换成了易德琴。

更有意思的是,它的管理人团队,也更换的面目全非。下面的管理人图片来自于贷出去多赚2015年8月出具的测评报告

我们可以看到当时董事长还是前招商银行总行副行长范棣,易德琴只是执行董事,而现在通过官网和企业信息系统均无法查询到这个范教授的身影了,虽然现在的管理团队中也不乏曾经的银行高管,但是这些没有实际股份的管理者,实在是让人无法产生太大的信任,而且这么频繁的股权、管理团队、法人的变更也是让人产生很多问号呀。

那么接下来就让我们继续来看看银票网的具体债权,来运用我们上面了解的知识来客观的观察一下吧。

在官网中我们可以看到,银票网确实主打的是银票理财也就是我们上面说的银行承兑汇票,目前产品主要包括银票红系列、银票纯系列、银商理财产品这三大类。

银票红是把银票的收益权统一打成资产包,设计成的一款理财产品。

银票纯则是以单张或多张的银票质押直接进行融资。

银商理财则是银行承兑汇票和商业承兑汇票组合的形式。

银票红这种类似于资产证券化的投资品种,目前面对的政策风险更大一些,而且也因为是打包形式,对其基础的票据信息的掌握也肯定要弱于银票纯。

而银商理财这种加入了商业承兑汇票的投资品种风险性则要大很多,因为商业承兑汇票的兑付人不是银行而是企业了,我在上面没有提到,其实票据理财有一个更大的风险就是承兑方倒闭或者破产,而由于上面仅提到了银行承兑汇票,承兑方是银行,目前在我国银行倒闭或者破产的可能性其实是非常小的,但是企业就不一样了,如果这个商业承兑汇票的承兑企业发生了无法支付这笔款项的情况,投资者只能自己承担投资损失。

这么看剩下的银票纯是最符合监管要求又兼顾安全性的投资品种了。

所以我们就来看一下这个银票纯吧,可以看出来目前银票纯这款产品的可投资标的非常少,只在移动端才能看到一个。

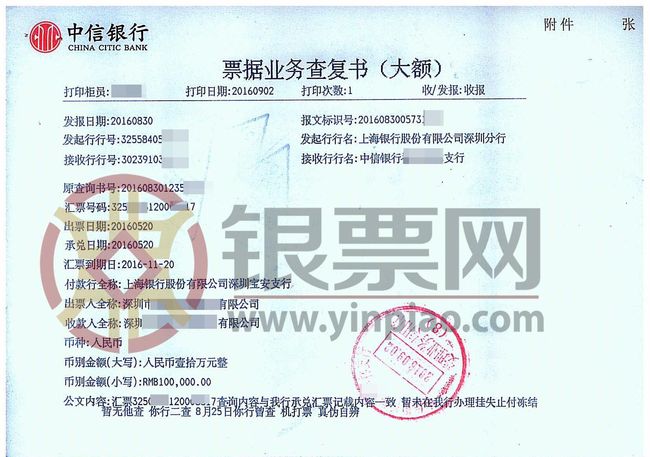

通过项目描述可以看到这个项目的借款期限是31天,借款利率是年化6.3%,融资额为10万元,在产品详情中我们也能看到具体的汇票截图,上面有显示背书情况。承兑行是上海银行,而托管银行则是中信银行。通过项目描述可以看出来这是一个融资金额较低,借款期限较短的周转性借款,借款利率也复合我们上面提到的考察逻辑。

总结来看,银票纯这款投资标的安全性相对于其它投资标的还是高的,只是可以投资的份额太少了。

而且关于票据的真伪这块儿我们也不能认为有银行托管就一定万无一失了,其实就算银行内部都无法完全对票据真伪进行辨别的,就在今年8月份,工行就被报出13亿电子汇票骗签的大案,所以我们这些只能通过平台的披露来辨别汇票真伪的投资者更是处于弱势。而且就像我们之前提到的如果借款企业没有真实的贸易背景、没有开具增值税发票或者票据本身有瑕疵都有可能造成承兑行拒绝兑付汇票。

同时需要注意的是目前有关银行承兑汇票通过互联网完成质押的法律文件还非常不完善,原则上投资人在投资以后是获得了这张票据的质押权,平台应该配合投资人签订质押合同并转移汇票的占有权,还应当由出质人也就是借款人完成出质背书行为,可是这些手续在实际投资过程中都没有进行。

所以票据理财,这种看似非常安全的投资品种,有时候会潜藏着你想象不到的风险。