股市暴跌,债务暴增,特朗普的好日子快到头了?

美股暴跌,美国经济或处于更严重危机的悬崖边缘。

华商韬略原创文章,转载请联系客服微信:hstlkf

华商韬略·华商名人堂 ID:hstl8888

作者丨赵建勋

自2009年3月以来,美国股市进入史上最长的牛市期,标普500指数上涨逾三倍。受减税以及经济扩张的刺激,截至9月末,美国股市今年涨幅就接近10%。

可周三周四两天之内,形势却急转直下,美股遭遇恐慌性抛售,成为2011年8月以来跌得最惨的两天,可谓血洗美国股市!

永远没有只涨不跌的资产,下跌可能会迟到,但一定不会缺席。

股市暴跌怪加息?

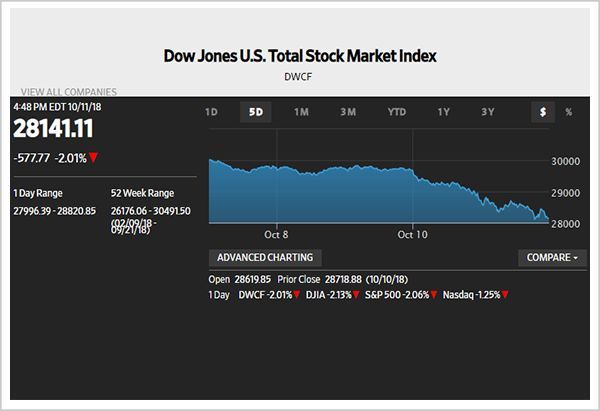

周三,道琼斯指数重挫831点,跌幅3.15%,创2月以来最大单日跌幅。标准普尔指数跳水3.29%,纳斯达克指数更是重挫4.08%。美股恐慌指数(VIX)大涨43.95%。

周四,美股再度回落,标普报收2728.37点,创7月份以来收盘新低。道指跌2.13%,两天跌去将近1400点。纳指收跌1.25%,较8月底跌去近10%,即将进入技术性回调区间。

▲图片来源:华尔街日报

在今年股市飙升中一直打头阵的科技股跌得最惨。

周三,Twitter和Netflix股价暴跌超过8%,亚马逊跌6.15%,Facebook和苹果也下跌超过4%。光Netflix、亚马逊、苹果三家就在一天内蒸发掉1200亿美元的市值!周四科技股继续下跌,只是跌幅有所收窄。

按常理,在美股重挫的情况下,投资者会涌入债劵市场避险,然而美债债息周三延续升势,债价则继续下跌,出现罕见的“股债双杀”,预示美股后市会有更多动荡。

受美股暴跌影响,随后开盘的欧洲和亚太市场也是哀嚎遍野,一时间全球金融市场风声鹤唳!

“就像泰坦尼克号撞上了冰山”,有业内人士这样评价周三的股市。摩根士丹利分析师称,“一切都像极了1987年秋天股灾‘黑色星期一’前的情景”。安联投资公司的高级投资策略师表示,美股重挫意味着投资者最终意识到我们处于加息环境中,股价过高。

市场投资者极度恐慌,美国总统特朗普更是坐不住了。

特朗普一直把美股表现良好宣传为市场支持自己的一个重要证据,还寄希望于经济与资本市场的繁荣景象齐头并进,帮助他赢得中期选举和2年后连任。

股市暴跌,市场担忧情绪加剧给中期选举带来了意外变数,他立即把锅甩给美联储,指责对方加息步伐太快。

“这次股市的修正是由美联储造成的,我认为美联储在犯错误,他们(的货币政策收得)太紧。美联储已经疯了!”

白宫发言人和财长努钦则出面安抚市场情绪,称美国经济的基本面和前景仍然相当强劲,“市场出现一定程度的修正并不奇怪”。

在市场人士看来,由于担心美国长期利率上升和世界经济减速,以及科技企业开始增长乏力,高科技股遭到抛售。而这轮美股牛市的延续一定程度上得益于特朗普的减税政策,但已经超出了实体经济的基本面。

在经济过热(GDP增速和就业率都处于阶段性高点)、贸易战推高国内通胀、本国产品竞争力下降、美联储坚定加息等综合因素的作用下,美国经济和美股不可避免会受到打击。

而且美国经济中还存在更致命的隐患,让人无法忽视。

没银子拿什么搞基建

2008年全球金融危机爆发后,全球主要经济体都实行了量化宽松(QE)为主导的货币政策,信贷扩张成为常态。美国更是一马当先,几轮QE下来,向市场释放了近4万亿美元的流动性,大大推高了包括美股在内的各类美元资产价格。

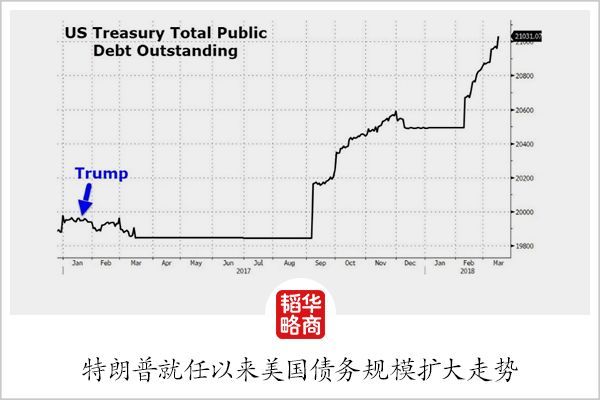

信贷的全面扩张,也让美国的公共债务快速攀升。奥巴马执政八年,全国债务增长了9.3万亿美元。特朗普上任的第一年里,国债规模就增加了一万多亿。

▲图片来源:Zero Hedge

显然,美国需要花钱的地方太多了,大头还在后面。

例如,特朗普当初的一个竞选口号,是要大搞基建,耗资至少1.5万亿美元。但美国联邦财政早已捉衿见肘,只能提供2000亿,巨大的资金缺口需要由社会资本填补。这让特朗普的基建计划一直停滞不前。

美国交通运输部部长赵小兰今年7月还提到,美国两党也对如何使用2000亿联邦资金来支撑1.5万亿基建存在分歧。

而这1.5万亿兴许还不够。

因为特朗普提出,公路、管道、宽带等基建项目要更多采购“美国制造”的产品。他盘算,若是能把基建这1.5万亿都拿来买美国货,可在很大程度上安抚美国工人情绪,稳住选票。

可“美国制造”本就比“非美制造”成本高,美国大幅提高进口关税后,通胀不可避免会上升,买美国货要花更多的钱,1.5万亿根本就不能解决问题。

因此,美国国会预算办公室(CBO)明确反对白宫明令要求采购特定商品,围绕这个问题的争论至今也没有消停。届时,恐怕只能发更多的债,拆东墙补西墙……

而不断上升的赤字和债务水平,极可能进一步恶化美国的财政困境。

特朗普推行的减税政策,虽提振了企业信心,却也让美国的财政收入在未来10年缩水1.5万亿美元。

高盛预测,到2021年,美国联邦赤字将从现在的8250亿美元(或占GDP的4.1%),升至1.25万亿美元(或占GDP的5.5%)。到2028年,赤字规模将进一步升至2.05万亿美元(或占GDP的7%)。

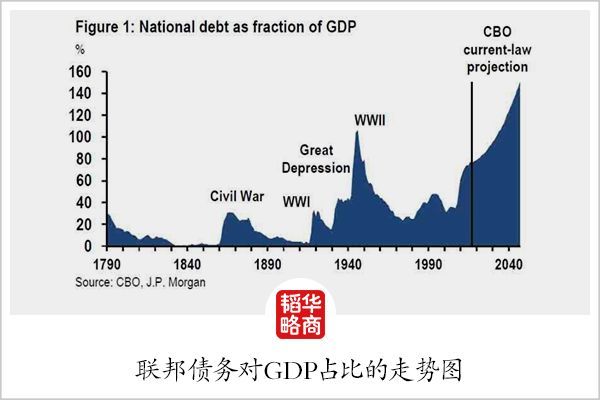

截至今年3月底,美国联邦债务总额已接近20万亿美元,赶上了GDP规模。

而根据CBO的预测,到2030年,联邦债务还将再增加13万亿美元,到2040年负债将会达到GDP规模的150%。

根据高盛的说法,如果美联储的混合利率水平达到3.5%,而美国的负债与GDP的比值约为1的话,美国的前景比1940年代和1990年代时还要糟糕。

而20年后、10年后甚至5年后,美国经济将是怎样的光景,实在难以想象。

此外,未来十年,光债务利息支出就高达1万亿美元。为此,美国已经开始减少医疗补助、社会保障和医疗保险等项目的赤字支出,而这无疑会增加新的社会不稳定因素。

制造业不是说回归就能回归的

早在几十年前,美国就已经走上资本输出、利润回流、重消费轻生产、依靠消费拉动经济的道路,不再是一个工业门类齐全的国家,老百姓的日常所用大部分需要进口。

它现在的制造业主要集中于汽车、飞机、高端半导体、高端化工产品等领域,而且对外国零配件和基础原材料有严重依赖。

2009年奥巴马政府上台时,美国就提出了重振制造业的口号,但制造业始终没有回流美国的明显迹象。

特朗普在竞选期间,反复强调要吸引制造业回归,复兴本土制造业。上任后,“关闭美国边境,提高产品关税,把工作带回美国”几乎成了他的口头禅。

在种种威逼利诱下,通用、福特等一些美国本土企业表示要缩小自己的全球扩张计划,将制造重心转移回美国。丰田、大众、富士康等非本土企业,也提出要在美国设立更多工厂,雇佣更多美国工人。

但在很多市场人士看来,特朗普的这项政策实施起来难度很大,能否成功实在不好说。

福耀玻璃董事长曹德旺很早就带领企业进入了美国市场,长期近距离观察美国。他就表示:

“美国上个世纪七十年代就开始去工业化,到今天已经四十年了,(美国的制造业)什么都没有了,工厂的老板没有了,工人没有了,管理干部没有了。我在那边投了23年的工厂,我还不知道?我们现在缺几百号人雇不上。”

曹德旺指出,在制造业领域美国目前缺乏大量的管理人员、工人以及基础设施,很难在短时间内建起完善的制造业体系。他表示,美国如果想要恢复制造业,就要把所有的政策、法律、法规甚至思想,动员到去工业化以前的水平。但这显然是不可能的。

苹果公司对特朗普的政策也反应平淡。

iPhone手机的原材料及零件供应来自全球30多个国家和地区,整体供应链都在亚洲。在苹果2018年全球200大供应商里,有85家来自中国,是数量最多的。而且这些供应链还有自己的客户与供应商链条,他们也不只苹果一家客户。要让这些供应商都搬到美国,几乎不可能。

更打脸的是素有“美国象征”美誉的哈雷摩托。

在特朗普宣布要以关税落实“美国优先”之际,该公司率先宣布将部分生产线搬到海外,以避美欧贸易战火。

迁厂原因有二:其一,特朗普对进口钢材加征关税,导致生产成本上升;其二,欧盟精准报复,对美国哈雷摩托车的关税由6%猛增至31%,令其销售和盈利暴跌。

这些例子反映出,世界经济在过去多年的全球化下,大多数产品的供应链已分布全球各地,市场更是遍布全球,美企通过优化供应链降低成本及进军全球市场,是最大得益者。

而“制造业回归”则可能意味着失去这些方面的优势,出现制造业的盈利能力和竞争力下降的局面。

更何况,能否提供足够的熟练产业工人和完整的产业配套,仍是个很大的疑问。

进一步说,即便有企业回归,在工业机器人越来越普及、物联网成为趋势的情况下,它们所能创造的就业岗位,可能也没有预想的那么多,甚至出现更多劳动力被挤出生产线的情况。

总之,特朗普挥舞贸易制裁大棒、给国内企业减税等举措,会促进一部分企业回流美国,但促进制造业全面回流是不太可能的。

美股下跌或许只是开始

对于特朗普指责美联储“发疯”,IMF主席拉加德以及美联储前主席耶伦挺身而出,回怼称美联储没疯,美国经济正在过热,加息“十分明智”。

美联储主席鲍威尔更明确表示,美国现行货币政策“依然宽松”,加息不会停止。

这表明美国的货币政策将进一步收紧,近十年的经济扩张周期已经走到顶点。

更有美国投资界人士称,美国经济现在就像泰坦尼克号——在美联储的驾驶下全速撞向冰山,经济衰退可能在明年年中发生,财政政策会在2020年变成拖累。

与此同时,特朗普采取的贸易保护主义,给全球投资者的信心带来极大冲击,其外交政策也正在不断加剧地缘政治风险。

而正在发生的美股、美债,乃至全球各主要资本市场的下跌,更像是意识到风险后的投资者,用脚投票的结果。

历史的经验表明,没有任何一个市场只涨不跌,道琼斯指数已经创下史上最长的上涨纪录,估值也处于历史高位。

从更长的历史周期来看,美国经济也并非特朗普“吹嘘”的那么强劲。

当领涨的科技股正在走向疲软,当减税政策释放的活力正在减弱……美国经济带给世界的很可能不是一部引擎,而是减速剂。

从这个意义上讲,美股的下跌,或许只是刚刚开始。

精彩文章回顾

告别张忠谋丨《药神》背后的阿里影业丨挑战茅台的人丨泪洒北大的超级富豪丨居然之家的大革新丨比万科更值钱的万科丨让我落泪的不止是A股丨一生一事李东生丨可怕的三星帝国丨“头等大事”的超级生意丨阿里的尽头丨王健林的危和机丨马化腾的力量|成都为啥子这么红丨最沉默的大BOSS丨那些极其侮辱智商的A股故事丨香港最清苦的巨人丨香港房价崩盘时丨永远的李嘉诚丨“悲”者李经纬丨平安帝国的“老司机”丨请给任志强一次失败的机会丨坐着劳斯莱斯的老干妈

喜欢?点个赞吧