理财违约频频爆发!你躲得过吗?

↗关注“科技金融在线”,了解第一手信息。

去年12月26日,钱宝网官方微信发布了创始人张小雷送新春祝福的视频。视频中的张小雷一手红灯笼,一手话筒向“宝粉”(钱宝网投资者)喊话:“踏遍青山人未老,这边风景独好。”

谁料第二天,即12月27日,南京市公安局官方微博“平安南京”发布消息称,张小雷因涉嫌违法犯罪,于12月26日向南京市公安机关投案自首。

据钱宝网自述,2015年网站的现金流就达到220亿元。截至今年9月,钱宝网官网显示,平台流水超过500亿元,注册用户超过2亿。

而此前,陆金所代销的大同证券同吉9号集合资产管理计划逾期,共有118名投资人投资了该产品,本金及收益总金额为1.39亿元。

不仅仅陆金所,作为P2P行业的鼻祖,红岭创投也是频频踩雷。

去年11月18日和12月8日,上市公司亿阳信通相继发布公告称,大股东亿阳集团陷入债务纠纷,共计22亿资金无法偿还,P2P平台红岭创投踩雷。

去年8月份,红岭创投宣布将退出网贷行业,“做了8年网贷,我的心太累了!”红岭创投创始人周世平坦言,“我们做到2700多亿元交易量,不仅没有赚钱,还有8亿元的坏账。未来这样的平台没有可能性,我老周也没有底气继续让投资人一直在平台投资,因为长期垫付那个漏洞会越来越大,总有一天平台会爆掉。”

新年刚一开始,就爆出银行理财违约。

一位招商银行私人银行客户爆料称,其在招商银行北京分行首体支行的客户经理介绍下,于2013年投资的理财产品,在2017年9月份遭遇违约。该资管计划由招商财富资产管理有限公司担任资产管理人、招商银行北京分行担任资产托管人,募集资金的对应标的为联想控股旗下弘毅投资的夹层基金——规模10亿元的弘毅一期(深圳)夹层投资中心(有限合伙)。

从去年东北特钢、大连机床、丹东港集团等巨额公司债违约,到去年底龙力生物现金流出问题影响陆金所,再到钱宝网等庞氏骗局闪电崩盘。

不管违约方是大集团还是小企业,好像都会出问题。

这种违约几乎让人无法产生预期!

高企的企业债务

2017年12月15日在国务院政策例行吹风会,国资委表示,中央企业这几年在发展的过程中,虽然规模不断扩大,但资产负债率总体可控。

去年12月26日,广东省国资委专题布署省属企业债务及相关重大风险排查分析工作。

虽然各方表态都称企业债务风险可控,但毫无疑问,中国企业的债务风险问题,已经越来越凸显。

IMF第一常务副总裁大卫·利普顿2016年曾经在《世界报业辛迪加》(Project Syndicate)撰文指出,7中国经济总体表现不俗,但信贷增长过快,企业债务问题浮出水面,如不引起足够重视并及时采取行动,有可能引发系统性风险。

清华大学经济管理学院常务副院长白重恩指出,中国企业的债务可能是中国经济里最重要的灰犀牛,除了它的重要性外还有它的复杂性。

在东盟与中日韩宏观经济研究办公室(AMRO)发布的《中国企业债务:宏观与行业风险评估》研究报告中披露,截至2016年末,中国企业债务与国内生产总值的比率为155%。报告认为,这个债务水平是多种因素导致的,包括中国所处在的特定的经济和金融发展阶段和一些结构及机制性的因素。另外,为应对全球金融危机所带来的经济下行风险,中国曾采取了大规模的经济刺激措施,这也是推动企业负债增加的一个因素。

为了应对2008年全球危机,中国政府向经济体系输送了大量流动性,拉动企业投资和居民消费,以刺激经济增长。这幅刺激经济的“药方”却有其副作用:流动性的投入的确带来的经济增长的复苏,但同时也为日后埋下隐患。国内企业的债务越来越高,累积了一定的财务风险。

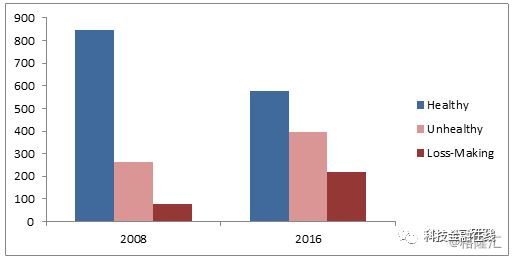

根据对1189个中大型市值的国内上市公司财务健康情况的分析,对比2008年和2016年债务状况,发现上市公司的财务健康状况明显下降。如果将比值在0-5之间的企业认定为财务健康,大于5的为不健康,健康企业的比值由2008年到2016年下降了31.7%, 而陷入财务困境及严重亏损的企业比例大大提高。

中国上市公司财务健康情况调查分析

有观点认为中国高储蓄率(特别是居民储蓄率)足以支持较高的企业债务水平,所以债务问题并不很严峻。但近些年在房地产及高房价的催化下,居民储蓄已逐渐被房屋贷款、消费贷款等所吞噬,家庭债务水平不断上升,居民储蓄通过金融机构流向实体经济的资金量也会越来越有限。

其实不仅仅是民营企业,国有企业的债务危机问题似乎更严重。

根据IMF对中国债务风险的集中行业分析,企业债务危机多集中在房地产、基建、中上游产品制造业等行业中。这些行业也多聚集着国有控股企业或与国有企业有着千丝万缕联系的企业。

国有企业大多肩负着政策性任务,是国家政策最主要的落实者。而当政策目标与企业经济目标不一致时,这些企业不可避免需要牺牲经济效益来完成政策目标。例如,2008年四万亿追加投资主要流向以煤炭、钢铁、矿产等国有企业以增加产量,带动下游企业的复苏,以避免经济增速下降。但是,长期内,一味地增资扩产累积了大量无法通过市场而出清的产品,经济效益无法实现,债务风险在企业内聚集。

企业,作为资金的最终使用方,如果债务危机频繁出现,而对应到理财端,违约问题在未来也将更加频繁出现。

脆弱的互金平台

普通的商品销售出去,服务基本就算结束了,而金融产品卖出去,一切才刚刚开始。无论中间经历了多少杠杆、做了多少夹层,最终只有底层资产不出问题,放出去的钱能收回来才算圆满。

而互联网企业流行轻资产运营思维。延伸到金融领域,信息中介成了轻资产运营思路最好的落地方式。大致的套路是通过免费思维和流量策略吸引大量用户,然后与各种资产端来合作。平台与资产提供方只是通道合作关系,对资产的质量无心也无力进行甄别。

但问题在于,鉴于金融产品自身的专业性和复杂性,市场不能指望消费者对金融产品风险的鉴别力有质的提升,在此背景下,消费者的金融产品选择必然严重依赖平台的产品推荐,并更多地演变为基于对平台的信任而选择理财产品。

逻辑困境来了,在消费者把金融产品的选择权交到平台手中时,平台还能淡然地把底层资产的甄别权交给第三方,而安心地做展示窗口吗?这种把自己的命运全然交到第三方合作伙伴手中的互金平台,真的有未来吗?

为突破这个困局,互联网金融巨头纷纷从传统金融机构聘请高管。然而,数以千计的小平台既缺乏对金融的敬畏之心,也缺乏从传统金融机构聘任人才的能力。

理财产品违约,这是互金平台不敢触及的“红线”。这个红线,不在监管层面,而在实操层面。在当前的行业环境和舆论环境下,一旦平台未能及时兑付资金,会造成巨大的恐慌,很容易引发投资者挤兑潮,给平台带来灭顶之灾。对于大多数中小平台而言,缺乏这样的能力,一旦底层资产出事,合作伙伴往往反目成仇,要么平台自己兜底,要么事情闹大,经侦接入,平台完蛋。

随着金融监管加强,金融去杠杆力度会越来越大,随之而来的就是企业债务问题会越来越凸显出来。而对互金平台来说,真正的考验似乎也刚刚开始。

“科技金融在线”专注科技金融领域独家报道。致力于为广大读者提供最有价值的科技金融信息。

声明:本文仅作为知识分享,不构成任何投资建议,任何人据此做出投资决策,风险自担。

爆料/投稿/合作,请联系(微信号:mxsb001)