通常谈到美国高额人寿保险,绝大多数人都会想到它在全球资产配置中所起到的保障家庭权益、传承财富、长时间的保值增值、保护隐私等作用。

然而在当今CRS的大背景下,没有加入CRS的美国高额人寿保险的保护隐私和避税的功能将更加凸显,并将得到越来越多高净值客户的关注。不久前,VOYA停售,之后GA 就火了!参阅《美国保险| Voya停售,「Global Atlantic」 要火了!怎么买?》

个人税务筹划这件事

正确理解美国税务,提前规划和合理配置海外资产,每一个有意向赴美投资和居住的家庭都必须掌握。投资只是开始,资产配置和家族传承,是投资者始终关注的核心。

税务问题主要涉及:资产保护、所得税、遗产税、赠与税。

1. 税务规划前,你必须要知道

什么是FATCA,谁会被FATCA影响?

什么是CRS,谁会被CRS影响?

谁会被FATCA和CRS同时影响?

合理运用税务准则和美国现有产品,合法制定资产披露、保有以及缓税或免税的规划

*房产:自住房的做法、投资房的做法、购房 1031 交换的做法

*保险:保险理赔免所得税、充分利用保单现金价值 ...

*信托:风险隔离、合理避税、灵活分配、继承安排、财产保密、慈善 ...

2. 哪些情况下你需要了解税务规划

在美国,需要向 IRS 报税的不仅仅是美国的税务居民,在一些 情况下,居住在美国并持有 F、J、M 签证的外籍学生,或持有 J、 Q 签证的外籍学者,都会有向美国 IRS 税务局报税的必要。

美国会计师为投资者提供税务咨询与详尽分析, 定制个人 / 家庭的长期税务规划,包括但不仅限于:

1. 美国税务知识辅导,从规划去美国的时候就要了解起来

2. 税务规划与定制,从递交移民申请后就要开始进行

3. 您需要了解的税务知识包括:

1)纳税居民的定义

2)税务申报的对象

3)因房产而产生的收入的定义、申报和抵税项

4)免税额、标准减项和逐项抵扣的使用

5)其他可以享受税收优惠和抵扣的行为

6)在美国成立公司对于更合理税务规划的意义

7)善用理财工具和建立资产架构对于合理税务规划的意义

3. 美国的高净值人士如何节税 / 缓税?

美国人寿保险因具有税法上的优势,除了常规的保障用途, 更常用来:

* 免所得税的养老规划

* 高杠杆的遗产规划

* 海外非美国公民 / 居民为美国身份人士在其移民前后最佳 的资产免税工具

美国保险是一种更安全和更有保障的选择,既是理财,也是 税务、财产规划、传承的重要手段。中国投资人可以使用的, 也最方便使用的理财工具,就是美国的人寿保险和不可撤销信托。

善用美国人寿保单借款的两大优势:

1)所有的保险理赔都是免所得税

2)所有寿险投资都可以缓税

美国保险

美国人寿保险的每张保单都是订制化的,也就是说,财务顾问会以客户需求为主,为客户推荐最适合他的保单。

所以在买保险前,要清楚地了解自己的需求。根据以往经验,客户最在意的保单选项有:

1. 保费便宜,保单有些现金值累积

2. 最大化免税退休收入

3. 生前利益附约,包含大病重症长期护理的理赔

4. 保单内的现金值稳健免税复利成长,将来可拿保单做贷款抵押套现

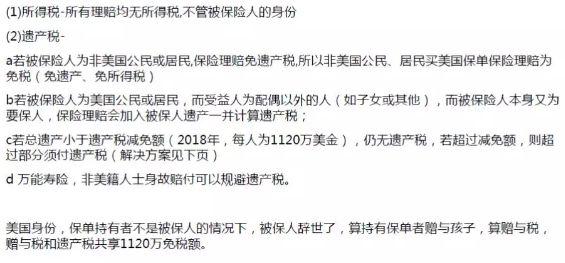

以下为美国保险的税收情况:

买美国保险的7个理由

理由一、美国保险历史悠久

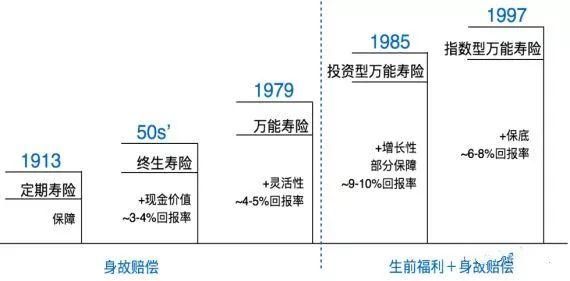

美国从1760s年代第一张保单发出至今已有近260年的历史,已是非常成熟稳健的市场,许多保险公司都是百年老店。产品也经历了五代进化,现在美国的人寿保险往往兼具生前福利和身故保障,保底锁利,年化回报超过7%。

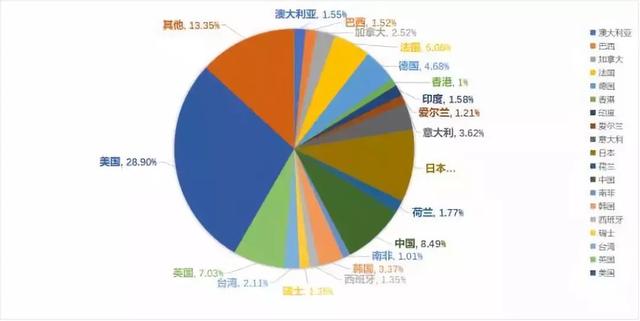

二、购买人群多以及购买人群精准

美国保险在全球国家保险份额占比大(28.90%)

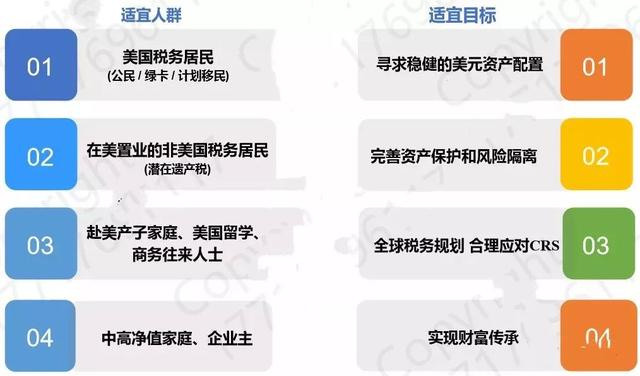

第一类,作为美国税务居民(已经拿到美国绿卡或者计划未来去美国移民的客户)如果购买了境外保单,将会面临被征税的可能性。因为美国是一个全球征税的国家,比如客户购买了香港储蓄分红的保单,但这张保单在美国极有可能不被认可是一张合格的人寿保单,美国很有可能把这样的保单归类为理财产品,所以客户就有可能面临被征税。

第二类,在美置业的非美国税务居民,这一类人群往往忽略了美国潜在的遗产税的风险。如果客户作为一名美国税务居民,遗产税免税额是560万美金(2018年),夫妻两人是1120万美金。而如果客户是一名中国人,在美国有购置房产,遗产税免税额仅仅只有6万美金,并且遗产税的税率是超过100万美金按40%来收取。

第三类,赴美生子、美国留学或者商务往来人士这一类人跟美国也有很强的关联度,这一类客户可能更多的是为了自己的孩子咨询美国保险,因为父母极大可能在未来孩子的初中或者高中的时候去美陪读或者生活。父母如果能为自己的孩子或者家庭购置美国人寿保险,将来即可保障家庭的生活,也能给孩子一个更好的教育环境。

第四类,高净值家庭和企业主这一类人群往往也会配置美国人寿保险,并且搭配不可撤销信托来实现债务隔离,同时又保障了家庭人员的生活质量。美国保险可谓是帮助了这一类人群留钱留爱不留债。

除去上面四类人群,还有另外一些客户比如想要配置美元资产、寻求资产保护和风险隔离、做税务规划或者想要有实现财富传承的打算。这些客户都是美国人寿保险的精准客户。

三、保费便宜

生命周期长,预期寿命越长,意味着保险公司赔付期限的延后,保险的成本越低。香港的生命表预期寿命是100岁,而美国的生命表是到120岁,因此同等条件下,美国保险公司收取的保费更少。

四、压倒性的价格优势

美国保险的价格是大陆的1/5,香港的1/3,同等保费提供更高保额。以40岁男性为例,同样每年年缴保费8万美金,缴5年,香港保险得到的保额是80万,而美国保险的保额可达200万。

五、先进的产品设计

美国保险具有领先全球的产品设计。以IUL指数型万能寿险为例,该产品收益率挂钩股市大盘指数,保底锁利,长期历史复利达到6% - 8%。现金价值如同活期存款一样,可以随时使用,作为退休计划或子女教育的补充方案。

六、完善的法律保障

通过合理规划,实现财富的隐私和隔离,规避政治、婚姻破裂、企业经营等债务风险;配合美国信托的使用,可以最大程度上实现资产保护和风险隔离。

七、完美的CRS解决方案

美国为非CRS成员国。非美国税务局民在美资产无需与他国税务机关信息交换。同时美元保险享受免所得税提领、免遗产税(非美国税务居民)等税务好处,帮助高净值家庭实现财富的保密和传承。

你适合美国保险吗?

根据美国国税局规定,寿险保单内收益免资本利得税,死亡赔付免收入税,不可撤销信托内的保单免遗产税,因此,不可撤销信托+大额寿险保单是美国绿卡、护照持有者以及美国税务居民天然的避税工具。一旦被继承人所投保的保险指定了受益人,被继承人死亡后,保险理赔金由受益人领取,受法律保护,理赔金将不列入被继承人的遗产范围。

对比中国保险,美国对于保险有着非常严格的规定,其中有一条7702的条例就规定了一个人寿保险里,投保人最多可以放一定额度的钱进去进行免税投资。而很多非美国的保险都没有金额的限制,你想投多少就投多少。

这就意味着,你放进去的钱很可能远远超过了美国税务局规定允许的最大值,这样的一份保险在美国政府的眼里根本算不上保险,只能称为投资,那避税就无从谈起。保险现金增值部分则不能适用7702条例。到时,每年资本利得部分的股利、利息该交的税一分都不能少。

1、如果你不是美国身份,但是你在美国有资产,那你必须要买美国的寿险

非美国人在美国的不动产,如果在美国本土被继承,需要缴纳40%遗产税,而免税额仅有6万美金。

美国税务局规定:被继承人身故后9个月,必须file税表706NA,并支付税金,否则继承人无法继承资产。

因此购买与在美资产有可能产生的遗产税等额的美国人寿保险,虽然被继承人无法规避该笔遗产税,但起码在其身故后,其继承人仍可获得被继承人的身故赔偿金用于支付遗产税。因为美国IUL具有高达10倍左右的杠杆,可以用很少的资金获得很高的保额,等同于合理避税。

2、如果你需要大额保单傍身,隔离生意或婚姻风险,请您选择美国人寿保险

家庭财务与企业财务不分家的模式,在目前中国的中小型私营企业中很普遍,企业主常常把自己所有的身家投入到企业经营,和企业一荣俱荣,一损俱损。而这种模式有相当大的潜在风险,比如企业经营不当、三角债、甚至破产⋯⋯都会连带影响家庭财务影响家庭生活,有违创业的初衷——为自己为家人创造一个优质生活。

在中国,美国人寿保险的现金值都可以不受官司追讨并享受司法豁免的保障。也就是说,哪怕投保人破产或是坐牢了,别人也动不了他保险上的钱。就算是离婚,大额保单也不会被分割。但如果你购买的是内地大额保单,一旦当事人启用司法豁免,必须证明资金来源的清白,如果牵扯上刑事犯罪,法院有权冻结、扣押、查封涉案人的保险。在美国购买的大额保险,受美国保险法案的约束,其他人或者国家都是难以涉及到这部分财产的。

3、如果你想做美元资产配置分散风险,美国寿险也是高净值人群的常用工具

高净值的个人投资者需考虑全球资产配置,把一部分资产分散到海外,不要太多集中在单一资本市场或单一货币里面。越来越多的高净值人群开始配置美元资产,但是每年5万美元的外汇兑换额度,对他们来说是远远不够的,购买美国保险就成了配置美元资产的新途径。

人寿保险业在美国是个成熟而发达的市场,市场充分竞争为投保人带来低成本高服务的好处。美国的保费水平在世界范围内都算便宜的,在相同保障条件下,我们有专门做过比较,发现在美、中国大陆、香港和台湾买同样的保险,美国的保费只有中国大陛的五分之一,香港的三分之一、台湾的二分之一。

美国人寿保险的主要的客户对像是北美居民,而北美地区医疗较为进步,人均寿命长。生命表影响最大的就是以死亡为给付条件的寿险产品。预期寿命的越长,则意味着保险公司赔付期限的延后,保险的成本越低。

例如:35岁的女性,每年只需要花费1万美金,连续缴费10年,即可获得高达100万美金的大额保单,10倍的高杠杆是国内保险所不能达到的。

4、如果你考虑传承遗产规划,物美价廉的美国的寿险是你的首选。

人寿保险更是作遗产规划必不可少、也是最经济有效的工具。如果你考虑配置人寿保险,目前最先进保费最低的美国人寿保险就是你的首选。

人寿保险指定受益人,法律关系十分的明确,可以避免纠纷。并且利用寿险的高杠杆放大资产为子女创造大笔财富。

美国人寿保险不只是保障,它更有转移资产、隐藏资产、规避税务、分散债务危机、保证资产传承等功能。美国有超过1,500多家保险公司,很多保险公司都有上百年的经营历史,极少听到保险公司拒赔的新闻,一旦发生理赔争议,美国法律根据消费者利益最大化的原则,往往站在消费者一方,客户满意度较高。不像国内理赔难等问题使得消费者对于国内保险公司信任度较低,特别是购买大额保单。

并且美国的保险公司重信誉. 当被保险人死亡时(当然头两年自杀除外),保险公司不会出现故意找借口不赔或是故意拖延情况。在免责条款这方面,与国内对比美国的人寿保险是有非常大的优势的,特别大额保单,哪怕是吸毒致死、自然灾害、战乱、酒驾甚至不可抗力情况,都可以获得赔付。

写在最后

所有保险都是量力而为,只有适合才是真正的对自己负责,对家人负责,不要盲目跟风,也不要随意攀比,做了超过自己能力范围的事情,从而影响家庭生活的质量。

尔湾百科做美国加州尔湾市(Irvine)最有价值的生活资讯及商业资讯优质服务平台,微信公众号同名:尔湾百科,定期推送生活、安家、 旅游、教育、医疗、房产、投资、理财、税务全方位信息,专业人士为每一个和尔湾有缘的华人朋友提供帮助。