这是一个发生在十年前,几乎全球经济衰退的金融危机时,有那么三拨人凭着专业的知识、敏锐的嗅觉,经过了仔细的研究,承受了巨大的压力后,坚持自己的判断,最后赚翻了的故事。

第一拨人严格意义上只有一个人,贝利博士,赛恩资本对冲基金经理,第一个做空美国房地产的人,战绩从低谷期亏损19.7%到收尾时盈利489%。

第二拨人的人物一马克(下图左),摩根斯坦利旗下基金经理,人物二德意志银行的销售经理杰瑞德(下图右),因为一通打错的电话,两人结成了同盟。

第三拨人是两个年轻小伙,查理和杰米,他们也掌管一个基金,不过这个基金里是他们自己的钱。他们的获利方式是发现不起眼的垃圾投资,然后做空这些垃圾,4年间从11万美元的原始资本增值到3000万美元。在一个偶然的场合,发现杰瑞德推销产品被拒的项目企划书,搭上了顺风车。

重要人物介绍到此,他们被称为大空头,究竟是怎样做空的?

聪明人的机遇——金融工具的衍化

在金融市场的远古时期,银行的业务很单调,一边吸收民众存款一边向社会放贷,只是个法定的贷款撮合机构。他们的产品很平常,股票、证券、国债、企业债…,住房抵押贷款是其中一款低风险低收益的产品,对银行来说它很鸡肋——稳定,但是回款时间长,很少有人房贷只借五六年的,通常一借二三十年,银行可不想这么失去这么久的资金流动性。

有个聪明人想了个好办法:把房贷打包成证券出售投资人!MBS(住房抵押贷款证券)就此诞生。早先的房贷审查严格,符合房贷要求的人都是按时还款的好公民,个人或机构投资者都乐意配置一些低风险的产品,银行也能借此回款,买方得利,银行资金流动性增强,全民支持下房地产继续蓬勃发展,住房抵押类证券的价格水涨船高,皆大欢喜的局面。

可是优质的房贷合同就那么多,卖完了就没了,银行家们可不愿生意就这么黄了,他们开始发放次级贷款,也就是不良贷款,再将次贷包装成证券。次级贷款的利率大多是浮动的,和我国房贷浮动利率根据国家基准利率浮动不同,次贷浮动利率的意思是贷款前期会有一段时间的利率优惠期,过了优惠期利率调高还贷金额就会大幅增加。不过贷款人大都不懂这些。申请次级贷款都是哪种人呢?影片中出现的有失业者,用宠物狗的名字申请贷款的人,还有位买了5套房子和1套公寓的钢管舞女郎。

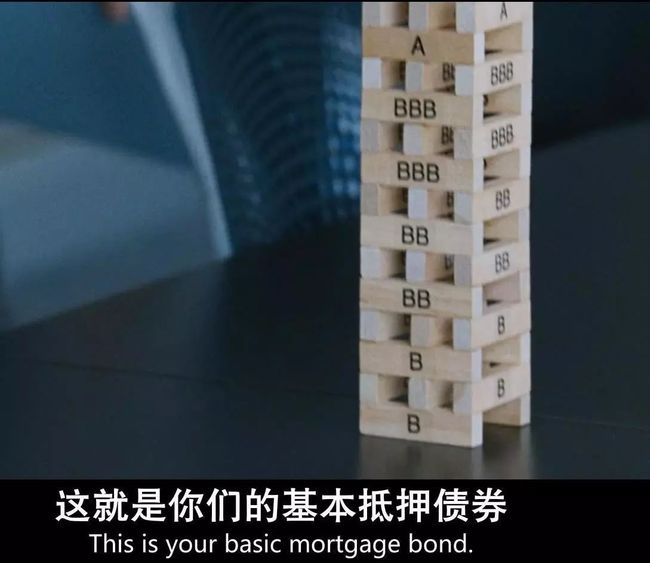

证券的信用评级分为A、B、C、D四个等级,A>B>C>D。同一级别内又分成三等,3A级、2A级、A级。3A>2A>A>3B…以此类推。既然都叫次级贷款了,评级必然高不了。可是谁高兴买低评级的证券啊,虽然价格低收益大,但是愿意承担风险的还是少数。总有“聪明人”能想到“好方法”:把高风险的产品和低风险的产品组合成新的证券出售,这种新证券就叫CDO(担保债务凭证)。

起先搭配的还比较均衡,100个3A里塞1个B级的,即便B级违约了,因为比例小几乎不影响全局。可赚钱的滋味多美好啊,塞着塞着就变成100个B级里有1个3A了,这样才有更多的CDO可卖嘛。因为这种多个同时违约才会影响整体的做法看似是分散了风险,因此整体信用评级得到提升,B+2B+3B=3A!(实际操作比这个复杂,但原理上都是“掺假”)

银行家的手续费收到手软,金融机构的交易费收的不亦乐乎,没有工作都能贷款买房的人也能住上自己的房子实现美国梦,又一个皆大欢喜的局面。可怜的是那些买了3A证券,其实手里拿着的是包装精美狗屎的普通民众。这是一枚定时炸弹,但引爆的时机似乎无人得知。

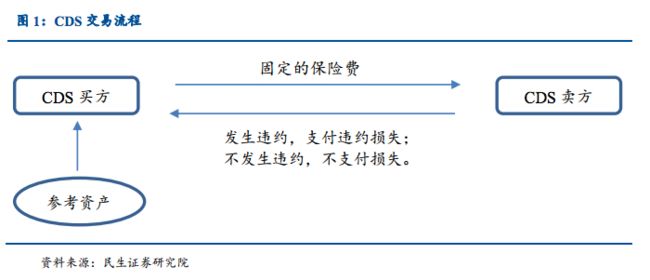

贝利知道,他的工作就是寻找投资品种,在浏览了数以万计的住房贷款信息后,发现违了其中的奥妙,根据浮动利率的调整期,判断违约率会在2007年第二季度大幅度上升,决定做空美国房地产。可当时没有可以用的金融工具,于是他找到各大投行定制了一份合约:为MBS或者CDO买保险——住房贷款CDS(信用违约互换)。

大空头出手了

CDS是一种保险合约,和买车险类似。比如金融机构向银行购买CDO,担心房贷违约怎么办?可以花钱为CDO买一笔保险,如果CDO违约,会有保险受理方作出赔偿。前前阵子支付宝的儿子招财宝逾期,由浙商财险赔付就是这个道理。

不过,没人会为邻居的车、陌生人的理财买保险吧?但是为CDO买保险,你无需拥有CDO,当然受益人是你自己。于是贝利去了高盛、德意志银行、美国银行、贝尔斯通等数家投行,共买了13亿的住房抵押贷款CDS,刷爆了赛恩资本的卡。

购买CDS的目的绝不是为房贷市场保驾护航,而是看中它的违约率一定会暴增,通过购买CDS做空美国房地产市场。

贝利大肆购买CDS的行为在市场传开了,有些人笑他是傻子送钱上门,另一些人却抓住了别人创造的机会,他们便是前文所说的另外两拨人。摩恩斯坦利的马克用掌管的基金买了五千万德意志银行的杰瑞德推销的3B级CDS,两个年轻小伙用自筹资金在贝尔斯通买了2B和3B级别CDS。(下文简称这些大空头们为一号、二号和三号空头)

等待的煎熬

接下来他们只需要等着次贷爆发就可以了,只是同时需要承受一些金钱上的压力。

拿一号空头贝利来说,他05年便入手了,05到07年间CDS的保费差点拖垮了他。13亿CDS每年要交的保费大概是八九千万,他管理的基金总额有5.5亿,看起来足够交6年的保费,虽然贝利很有信心最多交两年保费便能得到13亿的回报,但是如果次贷市场不爆发,拿不到违约金,持续要交保费,基金份额逐渐下降,投资人会撤资,而在2005年的接下来两个季度,可撤资的份额是3.2亿。如果撑不到拿违约金,没钱交保费CDS合约自动失效,前面的保费也打水漂了。

为什么他要买得这么早?因为等市场都意识到就晚了,大家都想要,CDS会涨价,“好”的东西出手要趁早。但“好”的资产并不容易拿的住。

市场在发酵

时间来到2007年1月,如空头们预期,次级贷款的断供越来越多,房贷违约率达到了历史新高。但是房贷证券的价格却没有如他们预期下跌,反而上涨了…这意味着,他们要交更多的溢价费用。

正常人看到市场的反应和预期相反会质疑自己的判断,连一号空头贝利都宅在办公室和家里苦思冥想,是不是自己错了,但是他压根想不出来错在哪里了,难道他活在了假的世界里?华尔街的系统也是假的?赛恩资本的亏损达到19.7%,他还是顶着压力,做出了限制投资人撤资的举动,以保全手中的筹码。

二号和三号并没有这么宅,他们去了拉斯维加斯的证券化论坛了解市场行情,然后决定加仓!二号加仓5亿,三号因为自筹资金有限,决定对赌2A级别的CDS,加仓2亿。为何如此坚定看空?他们去拉斯维加斯看到了什么?

敬请期待《看电影学金融:大空头(下)》