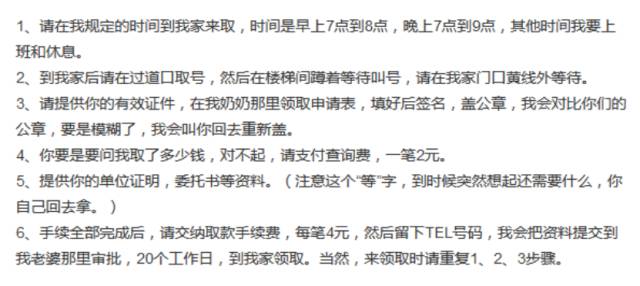

以前,网上有个段子疯传,大概是讲一大妈在银行ATM机取500元吐出5000元,银行叫大妈还钱。之后银行收到这位大妈一封回信,内容如下:

虽然有些言过其实,但这之中倒也显现了如今银行办事中,有着一系列令用户困扰的繁复流程,这一“痛点”每个人都切身经历过。当科技不断进步,贷款流程化繁为简也终于成为了可能。

今天皓哥想跟大家聊聊“金融壹账通”这家公司到底是如何抓住用户痛点,借助金融科技赋能信贷产业链,为用户带来人性化体验的。

一,金融壹账通,如何赋能谋变贷款产业链?

金融壹账通将赋能目标对准信贷产业链。欲围绕中小金融机构的信贷业务场景,输出Gamma智能贷款解决方案,以此打造信贷业务闭环,从而快速提升中小金融机构的风控实力与时效体验。

这款智能贷款服务主要带来了7项极具特色的核心产品:

值得一看的是一款Gamma智能贷款一体机,堪称赋能贷款全业务的王牌级产品。

其不仅仅能攻克用户身份核实及信息核实等识别盲区,大幅增强企业风控能力。还能够通过整合微表情识别、生物识别等AI技术,配合智能双录、大数据风控、电子签章、区块链等科技,为每位借款人建立起完整的生物档案,完成对借款人、相关行为及属性的准确核实。

令皓哥“惊悚”的是,它能在面审环节,通过抓取你的微小表情变化,判断你在回答某个问题时,是否在说谎。试想这项技术有朝一日被全世界的女人灵活运用,那遭殃的得有多少“诚实靠谱”的男青年啊!火眼精金估计能和福尔摩斯一教高下。

除此之外,Gamma智能贷款一体机在大大提高贷款时效的同时,也降低了运营成本。其无需投入和运营传统门店,借款人也无需进行柜面办理,这一举措很大程度上节省了人去线下所耗费的大量精力。AI技术的引入,解放了大量申请、验证、核身等人力工作,使得整个贷款流程全面实现无纸化操作,既降低成本也提升了后端审批的效率。

另外,其余六款产品也借助AI赋能,助力贷款的各个环节实现智能化。

譬如智能渠道管理系统,能整合多渠道,统一管理平台,实现客户与客户经理在电话、微信、APP、视频等多渠道的无缝连接;不仅于此,智能进件配置平台,可同时管理多套贷款流程,同时,大数据交叉校验和多种生物识别技术的运用,也将确保申请流程得以简化60%以上。

与此同时,反欺诈平台整合了亿级欺诈风险数据库,可通过高效决策引擎实时防控欺诈风险;智能风控引擎最核心的是接入了100多家主流第三方数据源,使得智能风控模型的数据维度更丰富,产品配置更灵活,并能应用于多个信贷场景等。

丰富多样的产品布局,覆盖了信贷的全部流程,使AI等新技术如润滑油一般,真正渗透到信贷环节的每一个齿轮中,从根本上提高流程的转动效率。

二,金融壹账通为何要输出底层能力,赋能全行业?

从外部的整体信贷环境来看,银行传统的信审模式存在诸多痛点,而AI等新技术也有望让这些问题迎刃而解。

过去,银行的后端运营成本居高不下,导致其优先服务于规模较大的客户,而大客户的田地也分的差不多了。皓哥注意到,银行近年来的业绩增长也在放缓。而互联网金融借助新技术红利迅速崛起,利用效率更高的新工具圈了一大批增量用户。银行眼馋也很想吃这块肥沃的蛋糕,但苦于转型不易,只能望而退却。

这时,以金融壹账通为代表的金融科技企业,为银行提供AI一站式审批放贷的工具,犹如雪中送炭,使银行能最大化发挥其传统优势,挖掘新的增量客户,更好地实现普惠金融。

从内部来看,“不是金刚钻,不揽瓷器活”,金融壹账通大器已成,具备了成熟的技术输出能力。

一方面,金融壹账通赋能全行业的底气,来源于平安集团近30年的科技积累。拥有全球顶尖的金融科技专家团队,在人工智能、大数据、区块链、云计算四大技术领域皆成绩斐然。

以人工智能为例:目前金融壹账通拥有超过200名的大数据科学家团队,并且和CMU、MIT等世界知名院校联合,成立了大数据实验室,已累计超200个专利,发表顶级论文10余篇。真正做到了产学研三者结合,从内里构建了技术创新的核心推动力。

在行业中,其人工智能计算能力已进入全球排名前十,在人脸识别、声纹识别、微表情识别、语义识别等方面达到世界先进水平。

另一方面,其受益于平安集团在信贷领域的多年积累,拥有得天独厚的行业认知,与海量的用户的大数据积淀。

平安迄今已有十余年的信贷历史,贷款余额超1500亿元,且累计放贷超过1000万客户。而信贷业本身极其依赖大数据做决策,用户数据越丰富,构建的风控模型也就越缜密。因此,平安在信贷领域丰富的经验和积累的丰富数据,将帮助金融壹账通更好地建立智能风控能力。

有了技术与数据双剑合璧,金融壹账通技术赋能的输出自然也水到渠成。

三,分析与展望

放眼全球,靠输出底层能力,搭建生态的企业不止一家。比如,如今以Apollo生态占得自动驾驶先机的百度,这些案例中,都足见生态赋能模式蓬勃的生命力。

金融壹账通作为后起之秀,将传统“秘不示人”的核心技术、数据分享出来,背后又是基于何种逻辑呢?

金融壹账通正成长为一家在AI驱动下,金融科技领域的基础设施型公司,通过输出底层技术、大数据、用户流量与场景,赋能信贷产业,意欲推动信贷产业链的整体变革。

此时,金融壹账通有两种选择,一种是像金融科技公司一样,撸起袖子自己干;另一种就是把新的金融工具赋能更多传统银行。金融壹账通将后者称之为“授人以渔”,即以人工智能为核心,借助区块链、大数据等先进科技帮助中小金融机构进行智能化改造,全面推动其传统贷款模式在获客、审核、审批以及系统开发等方面的革新。

其次,金融壹账通正孵化出一个良性的信贷生态,将降低传统金融机构运用智能风控的门槛,从而促进整个生态更健康繁荣。

通过研发更加智能的工具,使合作伙伴更好地聚焦于垂直领域的业务探索。目前,金融壹账通已与450多家银行,2100多家非银金融机构达成合作,在C端的使用量已达到8亿次,在B端的交易量已超过9万亿元,其赋能方式已广被行业认可接受。

同时,通过提供智能贷款解决方案,赋能传统金融机构,拓展增量市场,进而实现整个生态的良性发展。

最后,其生态模式仍需市场验证,它实际能够为合作方创造的价值增量究竟有多大?若能树立示范标杆,也将吸引更多观望者的加入,从而共促生态发展。

金融壹账通的生态理念玩法很好,但类似想法的企业也不在少数,比如蚂蚁金服、京东金融等等,各家都期望构建自己的生态圈,赋能各方使用自家的智能风控工具,从而壮大自身的版图。

但换做合作方,无外乎是考虑谁家的工具能更好提升效率和用户体验,从而创造更大的价值。因此,金融壹账通借助金融科技赋能产业的模式仍需在后续的实践中,一步一个脚印踏踏实实走出来。也只有合作方真正受益了,缔造生态才方能分享更大的红利。

文|钱皓