一文读懂SaaS的本质

内容来源 :2019年10月31日,在腾讯SaaS加速器第二次封闭培训课堂上,SaaS创业顾问吴昊进行了以“SaaS的商业模式及落地实践”为主题的精彩分享。笔记侠作为合作方,经主办方和讲者审阅授权发布。

笔记达人 | 王雅鑫 封面设计 & 责编 | 子墨 第4505篇深度好文:10089字 | 20分钟阅读

完整笔记商业模式

本文优质度:★★★★★+ 口感:纸皮核桃

笔记君邀您阅读前,先思考:

SaaS有哪些商业模式?

从通用SaaS到商业SaaS的路径是怎样的?

商业SaaS和B2B的区别是什么?

大家好,我现在大部分时间都在做SaaS (笔记侠注:软件即服务) 方面的研究,研究主题从战略到市场,到组织销售,再到人才成长。范围比较广,但都聚焦在SaaS领域。 今天我和大家分享的主题是“SaaS的商业模式及落地实践”。

一、SaaS圈的共识和争议

② 尽量做产品 当然,定制开发跟产品是需要平衡的事情。比如在头部企业业务占比很大的行业里,不做定制开发就拿不到单子,这是具体问题。 ③ 市场部下设SDR团队

我认为这方面,很多时候需要给大家一些针对性的、具体的方法,因为每家公司情况确实差别很大。 我带领销售团队时以自开拓为主,团队最大时1000多人,是不能用市场线索养活他们的。但现在企业越来越重视市场线索,于是很多公司会掉到另一个坑里——过度依赖市场线索,没有意愿去自行开拓市场。 我认为,大家应该有这么一个共识:作为销售,还是要想办法进行自开拓,最不济要能做到转介绍。 现在SaaS圈有很多事情都有了共识,比如谁是社会主体、工具SaaS做小微市场没有毛利时该不该多收年单等。但是,共识并不意味着大家都能做到,这中间需要一个过渡。 2.争议 说到争议,这里有两个最大的争议:一个是工具SaaS该不该往商业SaaS走;另一个是该不该做PaaS ( 笔记侠注:平台即服务) 。

二、如何研究、探讨复杂问题?

可感知、不可表达的是默知识。比如学英语这件事,语法知识属于明知识,但真正跟人沟通时却凭语感来,不完全按照语法,语感就属于默知识。它不太可能表达出来,但你听多了读多了,也就有了。对于默知识,我们是内隐学习,它带来的是感性判断。

那些既感觉不到又无法表达的就是暗知识,其实就是机器学习。

2.深挖

无论是感性判断还是理性判断,对我们日常做决策都是大有裨益的。

案例1:自杀率

1937年建成的金门大桥是一个很有名的自杀胜地,至今已有1500人在桥上自杀。

为什么美国这么声称重视生命、重视人权的国家会81年不建个栏杆?原因是说大家觉得想自杀的人你拦不住他,既然拦不住,不如不拦,至少这跳下去不会害到谁,不会砸到谁;他找别的地方自杀可能更危险。

这是大家的一种感知。但是,这是一个错的感知,这是一个错的感性判断。

我给大家讲一些数字。

这两条线是美国和英国从1900年到1980年的自杀率数字,纵轴是每百万人有多少人自杀。下面这条线是英国的,跟美国的其实有点像,但到1970年代之后,与美国相比,变化很大。

后来研究出来一个相关性,虽然相关性不一定是因果性,但能引导我们去发现因果性。

这相关性是什么呢?英国从1920年前后开始用煤气,而用煤气自杀特别方便,而且很干净。这段时间自杀率涨了一倍。

到了1970年左右,煤气改天然气,用天然气自杀最多只会头晕不会死,所以自杀率就掉下来了。

最后的判断是说因为煤气自杀的方便性,引导了很多人自杀,特别是很多作家特别喜欢这种方式。

我们再回过头来看刚才说的金门大桥的事。2018年,金门大桥开始建了围栏。其实之前有段时间在桥上也拦了很多自杀的人,大概500多人生还。这500多人当中,只有25个人再次选择自杀。

也就是说,如果有围栏的存在,95%的人其实是不会死的,因为人在自杀前是极其冲动的。

这是真实数字,这是理性判断!

为什么人往往会选择用感性判断来解决问题,而不用理性判断呢?因为人的大脑结构中,大脑占人身体1/20的体重,但却消耗20%的能量,比整个身体消耗的能量大得多。

十几万年以来,人的基因发展过程中,人体没有太多能量供养大脑,所以只能依赖于节省能量的方法去思考问题,因而经常用感性判断。

但实际上,一些重大决策应该是基于数据的理性判断。首先,要看明白数据,然后在数据基础上做判断。当然了,纯粹只做理性判断是非常难的,所以最后可能还需要感性判断做辅助。

案例2:招聘

如何才能快速招到水平普遍很高的人呢?我只讲一个面试打分的环节,如何给对方打ABCD。把每一个科目分开,从外形、交流、业务能力,包括管理、认同度,到最后的薪酬情况进行打分。

最关键的是,打完分之后你要问自己以下这个问题:你自己是否愿意带领此人去完成一个困难的任务?

面对这个问题,你的判断很大程度上会是感性的,这也就意味着它可能是错的。

所以,你应该先用你的理性判断,也就是前面给他打的分数去刷新自己对他的认识,最后在此基础上做感性判断,因为纯理性的判断经常考虑不全面。这也是我们经常用到的解决问题的方式。

3.思考方式的迭代

迭代这件事情,最重要的是频度快,所以一定要加快迭代速度。在SaaS公司,有一个迭代特别慢的事,就是续费率。交三年费用的客户,你要在3年后才知道这批客户的续费率,实在太久了。哪怕12个月,也太久。

所以,我更喜欢将12个月变成一个月,去看新交付客户本月活跃率。就这极大地提高了做事情的迭代速度。

接下来,我们讲商业模式,重点聊收费模式和现金流模式。

三、适合SaaS公司内部分析

的经营数据模型

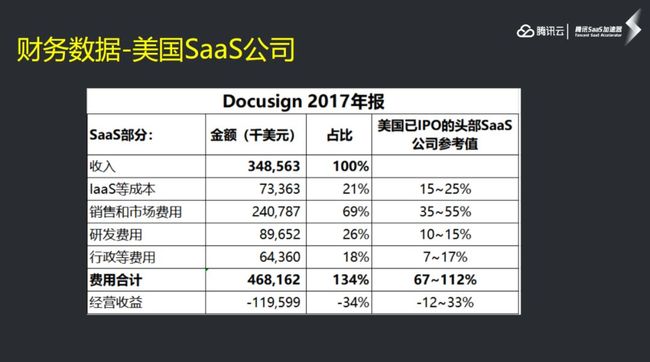

1.美国SaaS公司的财务模型

美国的电子签名领域领军企业Docusign于2018年4月在纳斯达克上市,股价在当年6月份即突破100亿美元。我们分析一下它在上市前后的主要财务数据。

以上数据来自Docusign招股说明书及Salesforce、

ServiceNow、Workday、Zendesk、Hubspot的公开年报信息

我们还可以看到,美国早期SaaS公司(例如A轮前后,ARR在200万~1000万美元之间)的数据是这样:销售市场费用占ARR的20%~50%,研发费用占ARR的25~59%。

但从外部投资人的视角看一个SaaS公司,更看重的是企业经营的结果。作为SaaS公司的经营者,我们需要看得更精细一些。所以我做了这样一些变化:

将“经营收入”拆为新客户新购收入和老客户续费收入(含增购)

分别计算新购收入和续费收入的成本及毛利

得到以下这个“经营模型”:

经营模型的数据逻辑

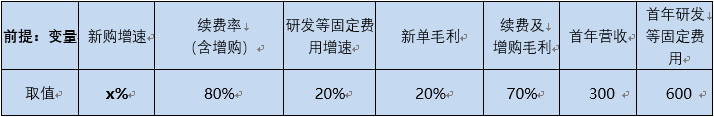

然后通过调整经营模型中“新购增速”、“续费率(含增购)”、“研发费用”等变量,观察其对公司价值的影响。

说明一下,这里的公司价值的算法来自经典管理会计中“累计净现值法”。可以说,这样算出来的公司价值是一个对公司基本的价值评估。

这并没有考虑,一个SaaS公司成功占领一个赛道,或者在营销服务中形成网络效应等护城河的价值。如果要用数学公式代表“公司估值”与这个“基本价值”之间的关系,可以这样写:

公司估值=公司基本价值x 系数1+未来营收模型变化的溢价

其中,系数1与资本市场对SaaS领域未来发展的认可度有关,可能略小于1,也可能大于1。

未来营收模型变化的溢价,可以说是比较虚的公司发展想象空间的价值。例如工具SaaS基于数据向商业SaaS的升级,整个商业模式都变化了,公司新估值就无法只按照软件服务年费ARR的情况推算。

简而言之,下文提到与投资回报率有关的内容,都仅指SaaS公司的基本价值。基本价值只是SaaS公司估值的一部分,但起码两者是正相关的。

也就是说,基本价值越大,公司估值越高。

我们做企业经营的人,目标是把企业的基本价值做大,为投资人带来真金白银的汇报,这才是投资的本质。

至于“想象空间”这类事情,属于啤酒上的泡沫。不能没有泡沫,否则商业模式的创新没有富裕的发展土壤;但泡沫也不能太多,泡沫太多迟早要破的。

下面我们再从管理会计的角度详细介绍一下这个经营模型。

2.建立经营模型的前提假设

“建模型”听起来是咨询公司高大上的活儿,其实并没那么复杂。我做了一个SaaS公司连续20年的经营模型。

模型是对现实的简化,因此要做很多基于事实的假设,像剥洋葱一样把它一层层剥开,大家看完对如何经营SaaS公司就会有一个全面的理解。

① 营收预测

假设一家SaaS公司2011年初开张,当年完成(新客户)新单300万元。今后每年新单收入以30%的速度增长。也就是说,第2年新单收入为300万元 x 130% = 390万元。

30%的增速是一个估计的平均数,可能初期快一些,后来慢一些,但为了建立一个简单模型,我们简化为:每年都按照30%增长。

同时,从第2年开始,该公司的金额续费率(含老客户增购金额)为80%。也就是说,第1年带来300万新单收入的客户(假如有100个),为公司在第2年带来的续费+增购收入为240万元。第3年,这100个客户的续费+增购为第2年的80%,即240万元 x80% = 192万元。以此类推。

具体可见下表:

以上蓝底色格子中的数字为每年新购的金额,

白底色格子中为前一年新签客户在此年续费及增购金额,单位为万元

② 毛利计算

我们假设该公司新客户的获客成本(CAC)为新客户合同金额的80%,其中包括:销售提成、销售代表底薪、销售团队费用、市场推广费用及市场团队费用等。

国内外SaaS公司的获客成本大致在首单金额的40%~100%之间,80%算是中位数。也就是说,新单毛利为20%。

相对而言,SaaS公司的续费成本不高,对应成本只有客户成功团队的薪酬、奖金及管理费用。所以我们假定该公司的续费毛利为70%。

以上数据可以推算该公司每年的毛利情况。

经营模型表(局部2)

③ 研发等费用增速

在SaaS公司里,除了市场、销售、服务三大业务部门的成本,产品研发费用往往占很大比重。

这里我们介绍一下变动成本与固定成本的概念。

从营销视角看,SaaS公司的变动成本是与“销售额”相关的成本,也就是上面说的获客成本(CAC)80% 及续费成本30%。对应的是新单毛利率=1 - 80% = 20%,续费毛利率=1 - 30% = 70%

与“变动成本”相对应的,公司还有很多“固定成本”。这些固定成本在短时间内(例如2、3个月)与营收没有直接关系,也就是说无论销售收入有多少,研发、行政、高管工资等费用都是会发生的,所以称为“固定”成本。对于SaaS公司来说,研发支出会在其中占大部分。

假设第1年的研发及行政等其他所有费用为600万元(是营收的2倍),并且这些费用按每年20%的速度增加,就可以计算出公司每年的利润数字。准确地说,是息税前利润(EBIT)。

下表与上表相比,增加了蓝色的两行。

经营模型表(局部3)

可以看到,该公司第一年亏损540万元,第二年亏损474万元,直至第7年才达到盈亏持平。

④ 复合年均增长率(CAGR)

我们假设公司在第3年,也就是2013年获得一笔风险投资。那么这笔投资的回报率就是我们建立这个模型最终输出的指标。

我们假设该公司能够开办共20年时间——实际上很多公司开不到20年,做得成功的SaaS公司也不止开20年。取20年也是为了简化我们这个测算模型。

在这背后,我曾经用了5种经营时长及增速指标的组合来模拟,其中有前20年增长、后10年衰退的30年模型;也有增速每年变化的20年模型,结论其实都是接近的。所以我在这里用20年都按同一个增速来模拟,已经可以在很大程度上接近真实情况。

开篇说到关于SaaS公司估值的问题,最大的话题就是为什么能拿10倍PS估值(市销率估值)?其实我们回归到投资回报的本质——拿回利润和分红。所以我们只要把该公司历年的利润合计后,就能得到投资回报率。也就是说:

累计投资回报率 = 历年利润的总和÷投资金额 x 100%

按复利计算,17为投资年限。

如果在2013年,VC是以当年销售额的10倍估值投资这家SaaS功能公司。当时估值为当年营收1011万元的10倍,即10,110万元(1.011亿元)。

从2014年至2030年的经营状况,可以根据我们的模型进行演算。

经营模型表(累计投资回报率)

最终17年净利合计为:137,110万元(即13.7亿),我们简单计算公司累计价值就是13.7亿。则累计投资回报率为:13.711亿元÷ 1.011亿元 =1356%,按复合年均增长率CAGR为16.6%(即,平均每年投资收益为16.6%)。

如果只看最后的CAGR,这可以算是一笔不错的投资。也就是说,2013年投资时,按10倍PS估值还是合理的。当然,前提是这家企业正常延续20年,在实际商业环境中,这还是有很多风险的。

下面我们从经营的角度做几个趋势图分析一下。首先,我们观察盈亏平衡点在哪一年出现。

初期费用曲线图

从上图可以看到,虽然年度总收入增速(30%)已经比较可观,但公司要到成立第7年(也就是获得投资后第4年)才开始盈利,前期投入大、见效慢,公司由于现金流血过多猝死的概率是较高的。

再看另一张图:

公司20年营收增长趋势图

从这张20年营收增速图可以看到,SaaS公司在初期的总收入增速很高。这来自“续费”的红利。新单增速保持30%不变的情况下,续费(含老客户增购)在总收入的占比从第2年的38%,很快提高到第3年的50%,第4年开始则达到62%。

但图上也能看到,最终续费(含老客户增购)的增速、总收入的增速,也包括图上没有画出来的“毛利”的增速,都不断趋近30%。

也就是说,虽然SaaS公司有“续费”这个在商业模式上的独特之处,但如果金额续费率(含增购)不特别高(例如低于90%),从更长时间(例如10年)角度看,整个公司的营收及利润增速主要依赖“新单增速”相关。

如果仅仅是如此,这与传统生意并没有多大区别。

下面,我们再看更细一点。观察每个关键指标的具体影响。

3.几个关键经营指标对投资回报率的影响

我们观察某一个指标变化(同时固定其他指标)对回报率的影响,就能够发现更多有趣的结果。

① 新购增速的影响

固定新购增速之外的参数

在以上参数固定的情况下,我们观察平均“新购增速”与17年累计投资回报率之间的关系。

新购增速与 17年累计投资回报率关系曲线

从图中可见,在17年平均新购增速不到23%的情况下,投资回报率为负数。在28%之上,新购增速对投资回报率的影响加大。

这说明在续费率(含增购)低于100%的情况下,SaaS公司的长期增长,主要依靠增加新客户拉动。

② 研发费用增加对投资回报率的影响

我们固定其他参数,只观察研发费用(包含其他行政等固定费用)的增加,对CAGR的影响。

研发等固定费用增速与 17年累计投资回报率关系曲线

肉眼就可以看到,研发费用增速超过18%之后,累计投资回报率加速下滑;研发费用增速达到27%时,累计投资回报率接近于0。

结合对比“新购增速”指标后,可以发现,“研发费用”增速不可超过“新购增速”,否则年度利润持续为负数。

③ 续费率(含增购)的影响

我们再看“续费率(含增购)”对累计投资回报率的影响。

固定续费率之外的参数

上表中,其他指标都是固定的,只有“续费率(含增购)”从45%上升到150%。由此得到一条累计投资回报率与续费率间的关系曲线:

续费率与 17年累计投资回报率关系曲线

注:此处点上的数值为“倍数”而不是百分比

当续费率(含增购)超过85%之后,回报率则会呈现加速增长。如果能将包含增购的续费率提升到100%以上,回报率的增速更明显。

再看一下续费率(含增购)与年均投资回报率的关系。

续费率(含增购)与复合年均增长率CAGR关系曲线

续费率超过120%后,CAGR曲线出现上翘的趋势,说明续费率对投资回报率的影响会逐渐加强。

说明一下,140%以上的续费率(含增购)并非不可能。美国很多SaaS公司和国内服务大客户的头部SaaS公司是有机会做到的。

因此对SaaS公司来说,良好的续费率是基础;“交叉销售”更多新产品、扩大客户企业使用人员范围等增购动作则会使公司腾飞。

4.小结

直接算17年累计利润的方法虽然笨了一点儿,但更直观,也更回到投资回报的本质。这个经营财务模型背后还有很多能总结出来、并能指导经营实践的规律通过这个数字模型,我们有两个最主要的发现:

第一,研发费用的增速超过新购增速的情况下,公司很难实现盈利。

我们在国内商业环境中,发现很多拿了大钱的SaaS公司反而迟迟不能盈利,究其根本原因,就是上面第二条:研发费用增速超过了新购增速。它带来的启示是:

将“研发费用增速”控制在合适的范围,应该向研发管理要效率,不应该做研发上的粗放式投入。

第二,在续费率(含增购)<100%的情况下,毛利增速、总收入增速,最终与新购增速趋同。

新购增速从哪里来?一般方法是:依靠提升销售团队的工作效率、依靠提升品牌影响力和客户口碑传播。

这当然都应该做,但都还只是战术层面的工作。

我们再反思一下:在国内,一个“工具型SaaS”产品,从提供价值(提高客户企业效率)、到营销方式,其实都与传统软件没有多少区别。

爱因斯坦说:“疯狂就是重复做同一件事情,却期望获得不同的结果。”

通过演算这个SaaS公司的经营财务模型,我的结论是:如果没有优异的续费率(含老客户增购),SaaS与传统生意相比并没有什么特殊优势。

SaaS公司要么坚持做工具但金额续费率(含老客户增购)要能够超过100%;要么就需要考虑为客户提供更多增值价值。

当然,即便要做商业SaaS,先完成一个优秀的工具SaaS,得到稳定、爱用的客户群体是前提条件。所以我不断地讲,“SaaS的本质是续费”,通过这个财务模型可以再次得到证明。

今天这篇建模的方法来自我多次参与编制SaaS公司年度预算的痛苦经验。希望每个公司的创始人、业务负责人和财务负责人都可以使用这个模型,套入自己公司的几个关键指标,亲手演算后思考以下问题:

公司的基本价值有多少?

看看影响公司毛利率、利润率的关键指标是什么?

思考一下这些指标与公司的战略目标是否匹配?

如果不匹配应该如何进行改变?

SaaS的本质是什么?SaaS的本质不是把东西放在云端,而是你能拿到续费,这是最关键的。

四、SaaS商业模式的收费方式和分类

1.收费方式

SaaS商业模式的收费方式总体来看,优于传统软件的买断模式(虽日益衰落,但还有)。在很多行业里,大客户已经开始逐步接受SaaS年费,但某些行业还会要求买断式。

所以关于SaaS收软件年费的模式,想改变为单年模式,还需要一个过程。其中,最核心的是机制的问题。

一个好的机制,会促进双向发展。好的年费机制能够使我们重视客户,重视客户的成功,也更重视续费。因为续费是驱动,它会让公司内部流入现金,而有钱流进来就是特别好的驱动。

只设置KPI是较难评估的,比如今年的续费率是60%,明年目标多少?62%?如何评估62%对是还是不对呢?

在这块儿,我们要注意配比原则。新单的收入,要看市场、销售那几块,续费能覆盖哪些部门。如果做配比,从源头和钱上使公司条块更清楚,这才是收年费的目的。

还有消耗模式。大家可能觉得百度有很多问题,但它的商业模式是最好的,你先充4000块钱,效果好可以继续充,甚至安排人协助使用,这是很好的模式。它的付费模式使得业务沟通的频繁度、紧密度更高。

再往下看有分销销售额,只有协助公司获得更高的营收,客户才有钱可分。这种模式是个更有力量的机制问题,它会让整个公司想尽办法帮助客户提高销售额。

然后是产业互联网,如何用一些核心数据,重新构建我们行业里的供应链关系,是更高级别的事情。

2.收费的分类

把知识按是否可感知、按照行业是否是通用来进行划分,还是按工具SaaS、或者商业SaaS来分类,其中差异在哪?

工具SaaS以提高内部工业管理效率为主要目的;而商业SaaS更多的是增值,能增加零售,能提供金融服务。

说白了,一个是帮客户省钱,一个是帮客户挣钱。这是从最后的价值上来定义的。

五、从通用SaaS到商业SaaS

1.从通用SaaS到商业SaaS的路径

一般来说,在通用SaaS里能做到商业SaaS层面的比较少,但是也有,那大概路径什么样呢?

第一,从通用SaaS来看,很多公司是在一些场景化的状态下进行交易的,比如易快报,还包括一些做聚合支付的SaaS公司。

第二,很多通用SaaS公司会走这样一条路,通过构建一个PaaS,或者做一个更高可配置的能力,来服务行业客户,去切分这个行业市场。

第三,行业SaaS公司呢?比较常见的路径是商业化的路径,成为一个商业SaaS公司。

2.路径过程

先说说PaaS,这是个争议点。但是今天讨论PaaS不是从技术层面,是从目的层面出发。做PaaS有三层目的:

最高一层,开发出一个大PaaS,让ISV(独立软件开发商)在其基础上开发,这是个宏伟的目标,能够更深地锁定客户,获得更多客户。

从厂商内部的角度来说,要做供应组件,提升开发效率。从提高开发效率的角度,不一定要用PaaS,可以用供应组件的办法,甚至建很多基因库去引用,以节约研发费用,提高研发效率,避免重复开发。

然后是第二层,我们会面临很多大客户,一般来说大客户有很多特质化的需求,70%用产品满足,还有30%用定制开发满足。

如果能够把产品70%用PaaS包住,30%做定制开发,将来产品大版本升级,PaaS升级,定制开发部分能平滑过渡。这是PaaS第二层的目标,更快更充分地满足客户的独特需求。

第二层我做了一个对比,发现这也是解决复杂问题的一个思路。为大客户定制开发的场景有4类:

无代码开发;低代码开发;需要专业的代码开发,实际上是基于PaaS的定制开发;全集成开发。

在这4个类型中,我选了五个维度来看它。

第一个叫使用难度,用我们PaaS平台的难度是怎么样的?

第二个是PaaS的建设成本是多高。

第三个是它的适用范围,比如说基于低代码开发能解决的问题有多少?

第四个是最终用户的操作体验,你全部定制完了,客户用得爽不爽,流程顺不顺,页面是不是特别友好。

第五个是定制开发完后,单个项目的成本有多高。

我们一样一样看,首先基于已完成的PaaS,单个客户交付包括后续长期维护的成本怎么算?

第一,PaaS的使用难度。

无代码开发只要懂业务就行,基于PaaS的低代码开发,需要一点IT基础,但不需做专门的语言学习。基于PaaS的专业代码开发,不止要有代码编程能力,还得学习PaaS这一类的东西。这是全定制开发,把原厂简单的东西学会就行。

第二,PaaS的建设成本。

无代码开发的PaaS建设成本相对较低,因为它控制得少,低代码开发相对复杂,把需要控制的脚本控制好就可以,基本上是加减乘除的概念。

比较复杂的PaaS,需要有开发容器和权限,所有对象的权限控制和数据边界的控制,建设这种PaaS成本非常高。不过,做全定制则不需要PaaS。

第三,全定制开发符合客户当下的任何业务需求。

我认为可以做很多场景,但如果完全没有代码,在实践和使用上会受限制,它适合简单的应用场景。

第四,前三个用PaaS开发的东西,要牺牲用户体验,不可能用了PaaS做还能够让客户用得跟定制开发一样的页面那么方便,但流程肯定能跑通。

第五,单个客户的交付成本。

包括维护成本,无代码开发可以让业务人员解决,因为业务人员真正知道如何调试。低代码开发成本也是相对比较低的。用PaaS来做专业的代码开发,成本比较高,但是做全定制开发,成本会更高。

3.SaaS公司

一个公司是不是SaaS公司,就看能不能达到以下两个条件之一:

第一,以SaaS的产品为主的技术手段,提供规模的代记账效率。如果它的产出效率比几十万代记账公司用云账房效率更高,那么 SaaS是它的核心能力。

第二,它沉淀的数据有巨大的价值,终极目标和云账房没有什么区别,云账房也希望拿到这些数据。

我认为只要SaaS是它的核心竞争力,这就是个SaaS公司,商业SaaS关键是数据。

六、商业SaaS和B2B的区别

1.商业SaaS参与方更多

B2B更多是买方、卖方和B2B平台三方的组织者,商业SaaS会拉上供应链上更多的人。

比如一个做视频内容的公司进行商业化,其本身在中国拍企业形象的视频领域中很知名。

把他的能力输出出来,要对接的是谁?包括现场的摄影师,剧本编纂者、策划人、剪辑师,都要外部化。

公司内部有很多这样的人,但最终要建立商业SaaS,就要把那些人一起串联进来,才能形成一个大平台力。

2.SaaS是基于数据,而不是基于简单的交易

有几家地产公司每年有几百亿上千亿的建材采购,想建建材的B2B的平台,但地产开发商做不到,因为别的开发商也要采购,在平台中想把自己从运动员的身份想升级到裁判员,这是不可能的。

所以,用SaaS架构构建的B2B要基于很多数据,而不是简单的信息交换,因为简单的信息交换最后形不成大生意。

3.核心在数据

我们需要更多的生意,更多地为客户赋能。比如说包括你可以提醒他提前备货,能够帮助他更快更低成本地满足客户的要求。所以商业SaaS和B2B的核心区别在数据上。

一类是说本身是行业领先公司里的高管,打算出来做商业SaaS,他们背后一般来说甚至还常常有一两年天使投资人,就是行业里的大佬,这是一种。

第二种创业人本身就是行业里大老板,他打算来做SaaS了,我也见过这样的。

第三类是行业专属IT系统供应商,前两类我就不讲了,跟大家关系不太大,在座也有第三种这样的同学。

最后说一点,商业SaaS要具备什么样的能力?

第一,对行业业务有深刻的理解力。 第二,有敏锐的观察力。 第三,具有商业创新能力,想象力。 第四,对IT系统有依赖习惯。 第五,对SaaS模式、产品、营销及组织有认知和理解。

今天的分享到这里就结束了,谢谢大家!

*文章为作者独立观点,不代表笔记侠立场。

![]()

主办方简介——

腾讯SaaS加速器,作为腾讯产业加速器的一个重要组成部分,旨在搭建腾讯与SaaS相关企业的桥梁,通过技术、资本、商机、生态等层面的扶持,从战略到落地全方位加速企业成长,从而助力产业转型升级。

笔记侠好文推荐:

思维导图 | 张小龙微信公开课PRO演讲:信息互联的7个思考