我们用来构建指数组合投资的工具主要是ETF。什么是ETF?它与传统开放式基金的区别是什么?围绕这些问题,让我们一步步揭开ETF脸上的面纱。

一、 ETF是什么?

ETF的全名是交易所交易指数基金(Exchange Traded Funds),简单的说ETF代表可以在证券交易所买卖的一篮子证券,包括股票、债券、商品等。

ETF交易的方式与普通股票一样,在A股也有10%的涨跌停板设置,100份为一手,买入最少为1手。在美国等成熟的证券市场里,ETF可以融资买入,也可以卖空,还有很多几倍做多、几倍做空的杠杆ETF。

我们以300ETF(510300)为例,深入解读一番,大家可以下载一份该ETF的招募说明书看看。

该ETF的正式名称是“华泰柏瑞沪深300交易型开放式指数证券投资基金”,基金管理人也就是发行商是华泰柏瑞基金管理公司。基金跟踪沪深300指数,采用完全复制法,实行被动式投资管理,即购买沪深300指数的所有成分股,并按照指数成分股权重确定购买比例。截止2016年11月21日ETF份额为52.54亿份,每年管理费0.5%、托管费0.1%。

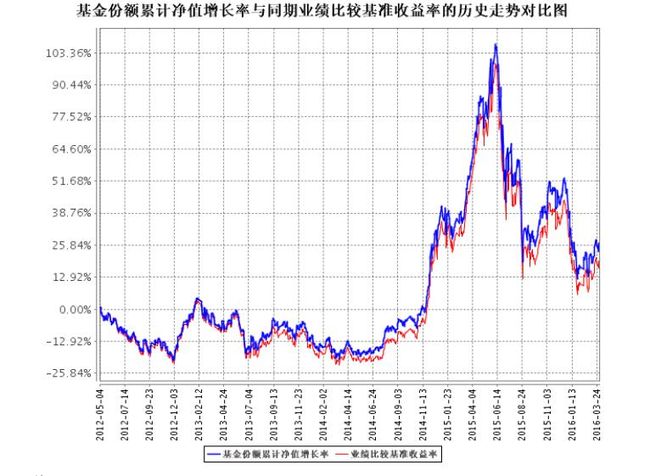

跟踪绩效目标是日均跟踪偏离度0.2%以内,年化跟踪误差2%以内。下图是300ETF截止2016年3月底的跟踪绩效。总体还是不错的。

ETF为社么会产生跟踪误差呢?

ETF采用完全复制指数的方式进行被动关联,为什么不能和指数完全同步呢?

第一,ETF是个基金,必须保留部分资金,不能全部购买股票。日常至少得保留部分现金作为结算备付金,300ETF股票最低仓位是95%。ETF也不会只投资指数成分股,300ETF以指数成分股、备选成分股为主要投资对象,投资比例不低于基金资产净值的95%,同时还有少量投资于新股、债券、股指期货等其它产品。

第二、ETF买卖股票也需要交税费,以及指数使用费、银行交易费等交易成本。300ETF允许使用股指期货进行套期保值操作,以降低股票仓位频繁调整的交易成本。为了控制风险,股指期货合约价值不超过基金资产净值的10%。

第三,股票分红的时候,指数是按照理论上宣布分红的日期计算的,ETF实际拿到分红还得等一段时间。

第四,存在部分成分股流动性严重不足、长期停牌等情况,ETF只能用其它方法替代。

ETF有两个价格

2016年11月22日,300ETF收盘价3.531元,单位净值3.5007元,而一般的开放式基金只有基金净值一种标价。

这是因为ETF在场内交易,交易者预期300ETF价格后市看涨,愿意以高于净值的价格成交,这就是所谓的“溢价”。反之,交易价格低于净值,就是交易者看淡后市,给出了“折价”。

基金公司每天开市前都会给出一个ETF基金份额参考净值,由交易所对外公布,供投资者参考。很多金融网站也提供实时参考净值。

ETF独有的套利机制

ETF除了像股票一样买卖交易,也可以像普通开放式基金一样申购和赎回,申购和赎回的时间与股票交易时间相同。不过,ETF的申购赎回的门槛比较高,300ETF最小申购、赎回单位是90万份,按照11月22日的净值,大约是270万元。除了用现金申购,也可以用300指数成分股即一篮子股票申购,股票不足的可以用现金替代。申购的基金份额当日就可以卖出。

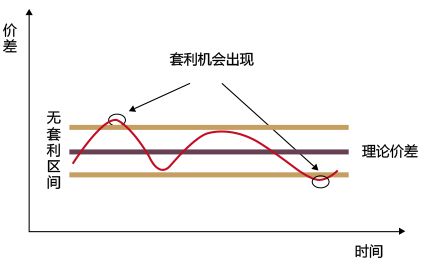

聪明的读者可能已经发行一条生财之道了。如果市场情绪高昂,ETF大幅度溢价,就可以申购ETF份额,然后再转手卖出,获取无风险的利润。如果大幅度折价的时候,进行反向操作,先在交易所买入打折的ETF,然后向基金公司申请按净值赎回。不错,这就是ETF的必杀秘技“套利交易”。

正是因为存在套利交易的渠道,ETF交易价格不会偏离净值太远。交易价格偏离净值过远,产生套利空间,汹涌的套利大军就会在短时间内挤扁它。除了眼疾手快的交易者,还有众多计算机高频交易策略紧盯着这样的套利交易机会。

二、 ETF与传统开放式基金的对比

ETF是在传统观开放式基金的基础上发展而来,两者对比一下,主要有以下几方面不同:

1、交易渠道不同。ETF只能在交易所交易,不仅是份额买卖交易,申购赎回也在交易所系统进行,也就是说想交易ETF必须开通证券交易所的账户。开放式基金可以在基金公司、代销银行、证券公司,以及网上代销平台申购赎回。

2、交易方式不同。ETF除了申购赎回,还可以实时买卖交易。而开放式基金只有申购赎回的方式,而且要等到股票交易日结束,才能确认基金净值,交易者才指导买入卖出的价格。

3、交易成本不同。ETF交易不收印花税,佣金不高于成交总金额的0.3%,大部分券商规定最低每次交易佣金5元起步,也有部分券商没有这个限制,进一步降低小额交易的成本。场外的开放式基金一般申购费1.2%-1.5%,现在很多平台给出了1折优惠。赎回费一般是一年内赎回0.5%。

可见,在交易所直接买入ETF成本最低。另外,有一些场外指数基金提供额外的服务,比如增强型指数基金,相应的也提高了管理费成本,大家在选择的时候应该对比一下,看看所谓“增强策略”获得的收益,是否值管理费增加的部分。

4、关于场外ETF联接基金。很多基金公司为了丰富产品线,方便没有证券账户的投资者购买ETF也设立了ETF联接基金,专门用来购买场内的ETF。

比如华泰柏瑞推出的沪深300ETF联接基金(460300),投资300ETF的比例不低于90%,同样要保留现金或短期债券不少于5%以备结算。每年的基金管理费0.5%、托管费0.1%,对投资的300ETF部分不重复计提管理费和托管费。这类ETF联接基金,由于不能全额投资ETF,因此跟踪指数的偏差比ETF更大,完全是为不能直接购买ETF的投资者提供的替代品,质量一般。

我是不太理解,既然现在股票开户非常容易,手机上就可以办理,为什么不开个证券账户直接买ETF呢?

当然,在一些特殊情况下,场外的开放式基金比ETF更好用。比如:国债ETF(511010),每手价值10000元以上,对于小资金的投资者配置起来就不方便,也可以选用场外的债券指数基金替代,注意是债券指数基金,而不是一般的主动型债券基金。我们在《搞懂指数相关性是什么》中说到过,主动型债券基金与股票市场相关度比较高。还有一类情况,场内的ETF流动性非常低,买卖差价过高,造成不必要的交易成本,那么还是选择场外开放式基金更合适。