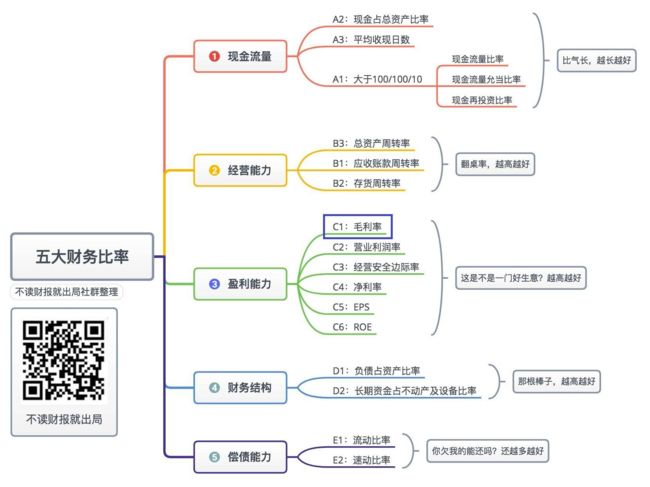

D11 D12 D13:毛利率、营业利润率,营业费用率,经营安全边际率,ROE,ROA,净利率,每股收益EPS

一、盈利能力概述

盈利能力的指标算是五大模块中最多,但也就只有——6个。分别是“毛利率、营业利润率、经营安全边际率、净利率、每股收益(EPS)和股东报酬率(ROE)”,它们在财报中的位置:

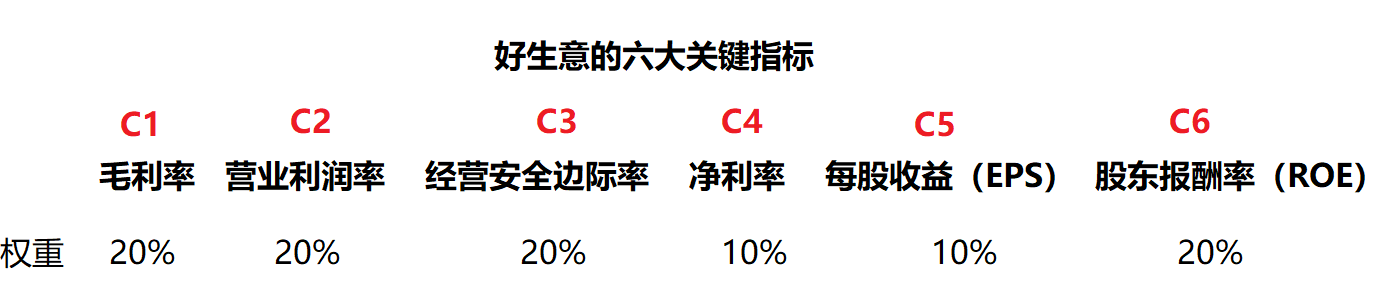

这六个指标,对于判断公司“盈利能力”中的权重如下:

二、公式

1.毛利率=毛利/营业收入,其中分子:毛利=营业收入-营业成本。

2.营业利润率=营业利润/营业收入

3.营业费用率=毛利率-营业利润率

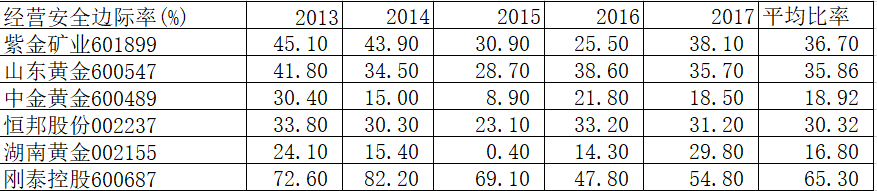

4.经营安全边际率=营业利润率/毛利率

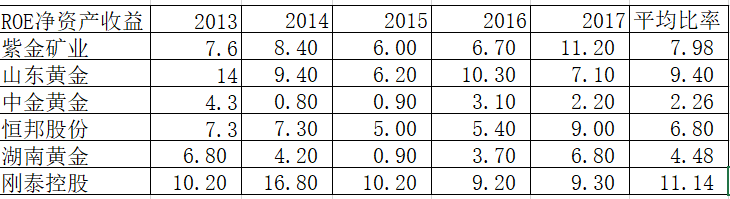

5.ROE(净资产收益率)=净利润/股东权益

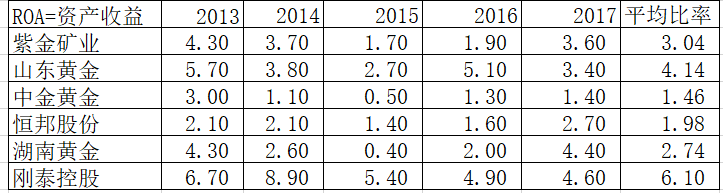

6.ROA(总资产收益率)=净利润/总资产

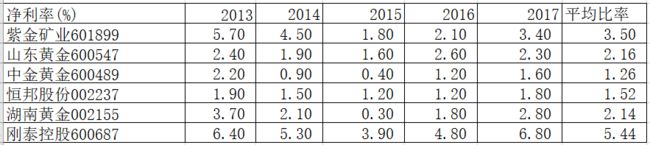

7.净利率=净利润/营业收入

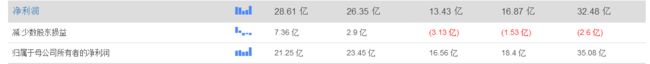

8.每股收益EPS=归属于母公司所有者净利润 / 总股数

三、实例计算

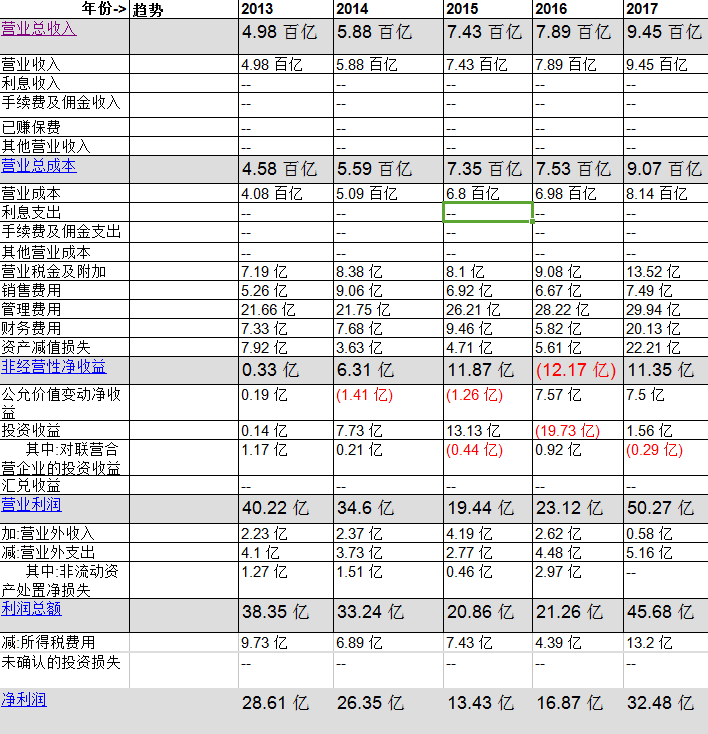

还是以“紫金矿业"为例:

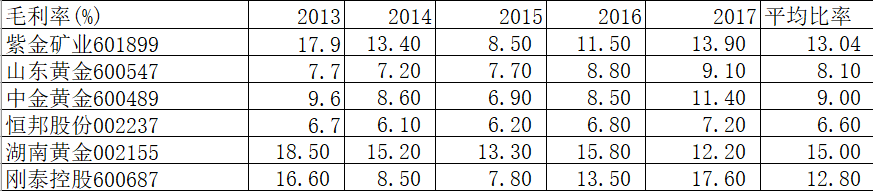

毛利=945-814=131亿元,其2017年“毛利率”=131/945=13.86%

营业利润率=50.27/945=5.32%

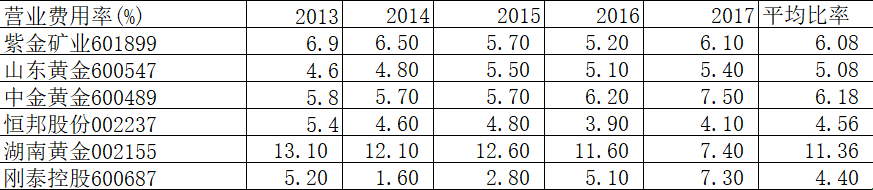

营业费用率=13.86-5.32=8.54%(简化计算)

经营安全边际率=5.32/13.86=38.38%(尾差)

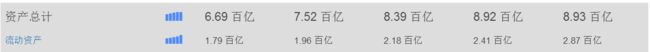

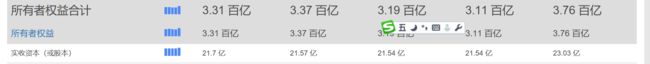

ROE=35.08/((278+350)/2)=11.17%

ROA=35.08/((892+893)/2)=3.93%

净利率=32.48/945=3.43

每股收益EPS=35.08/230.31=0.15

除营业费用率与“财报说”对比,结果一致!

再来计算一次营业费用率 = (销售费用+管理费用+财务费用)/营业收入=(7.49+29.94+20.13)/945=6.09%,财报说是按这个公式计算的,非常正确!

四、指标的特征

1.毛利率越高,代表这真是一门好生意!毛利率代表是企业持续盈利能力,是企业战略在产品服务在销售上落地的表现,因为投资有周期,需要从5年来看趋势!

MJ老师建议不要投资任何“连续三年毛利率都是负值”的公司!

2.营业费用率<10%,代表这家公司在行业内的经济规模很大,是具有一技之长的公司,或是行业的前三甲。

如果营业费用率不仅能<10%,还能<7%,那它不仅规模很大,在经营上的费用也相当节省。

营业费用率>20%,可能出现在以下行业中:

(1)、自有品牌,广告推销的费用非常贵。

(2)、尚未具有经济规模的公司,因为分母(营业收入)小,所以指标高。

(3)、市场蓬勃发展,但仍需持续投入的行业。

(4)、需要不断促销,才有回头客的行业,如超市。

(5)、餐饮业。餐饮业的费用率一般都在33%以上,所以餐饮业的毛利率也必须在50%以上才能持续经营。

3. 根据MJ老师经验总结:经营安全边际率>60%,则代表这家公司有较宽裕的获利空间,即使面临突如其来的市场波动,也将比其他竞争对手具有较高的抵抗能力。

4.ROE>20%,是非常棒的公司。股神老巴的年化收益不过20%多一点!

ROE<7%,可能就是不值得投资的公司。(1)资金成本(利息)一般为2%~7%,至少要能保本吧;(2)机会成本。如果我们的钱投了ROE偏低的公司,这笔钱就不能投ROE更高的公司,会错失机会!

5.ROA,与行业对比看,越大越好!

6.净利率>资金成本(利息),即报酬>成本。

每个行业的资金成本不一样,但MJ老师总结:净利率至少>2%的公司才值得投资,当然,净利率越高越好!

净利率和毛利率是成正比的吗?会不会毛利越高、净利也越高呢?理论上是!估计应该也有政策补贴性企业毛利不高,净利高!

7.“EPS”这个指标和“毛利率、利润率”一样,越高越好,但没有具体的判断指标,需要做如下对比:

个股趋势对比——分析公司最近几年的每股收益情况,如果逐步增高,说明公司的盈利状况在稳步增长。

行业横向对比——在整个行业中,将所有上市公司的每股收益进行对比,每股收益越多,说明公司的获利能力越强,越有可能为股东带来更多的分红。

五、指标分析

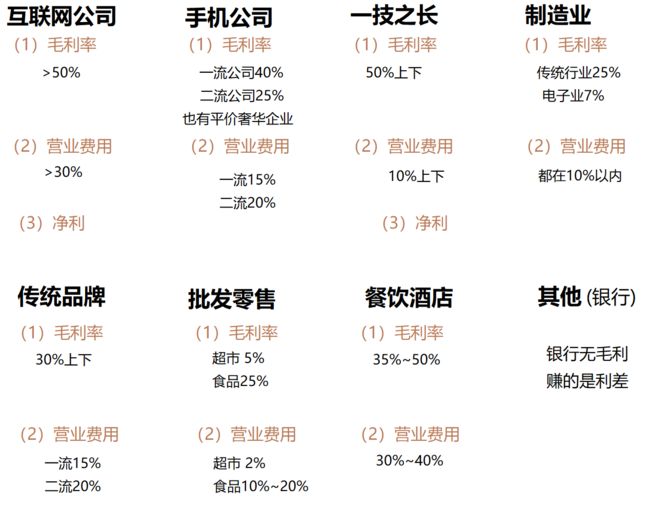

指标没有统一的判断标准,各行业之间可能差距很大,“毛利率”高的行业俗称暴利行业,“毛利率”低的行业不计其数。具体行业要具体分析。我们投资的时候,要财报中找到,即“经营安全边际率高、手上现金充足!”

下面是MJ老师总结的各行业不同的指标数据:

根据这个标准可以对比各家公司是否符合行业标准,判断这家公司在行业中属于什么层次。

六、巴菲特非常重视的三个指标

他并购公司的条件之一就是这个公司是他非常了解的公司,可以推断其未来五年的盈利能力和竞争地位,他非常看重的指标有以下三点:

(1)长期稳定的获利能力:毛利率,营业利润率,净利率

(2)自由的现金流量:现金为王!25%现金占资产的比率!

(3)股东报酬率(ROE):>20%非常好!<7%不要投!优秀的企业往往有一个共性:拥有长期的、可持续的高ROE。

七、贵州茅台的独孤九剑

八、指标判断标准小结

1、毛利率、营业利润率、每股收益(EPS)没有具体的标准,需要关注个股五年趋势以及行业的横向对比,原则都是越高越好!

其中,毛利率是企业盈利能力的一个非常重要的参考依据,它应该是一个相对平稳的指标,如果出现突变,一定是出现了重大转变。所以在看毛利率时要看五年的,不能只看一年,还要从毛利率数字中看到未来趋势。

一般而言,企业在毛利率上如果出现以下情况,就要注意了:

(1)毛利率下降,代表产品竞争力出现下滑,持续盈利能力也会受到影响;

(2)毛利率比同行高或低,说明合理性需要详细解释,需要继续深入调查具体的信息。

(3)毛利率的变动和行业变动不符,要挖掘其产生的原因和真实性;

(4)毛利率大幅波动,对持续盈利能力有影响,需要新增判断。

2、营业费用率:

“营业费用率”连接了“毛利率”、“营业利润率”,它可按下列指标判断一家公司在行业内的相对地位:

(1)营业费用率<10%,代表这家公司在行业内已具有相当的经济规模,是具有一技之长的公司,或是行业的前三甲。

(2)营业费用率如果不仅能做到<10%,而且还能<7%,不仅具备很大规模,在经营上的费用也相当节省。

(3)营业费用率>20%,可能出现在烧钱行业中:

3、经营安全边际率:经营安全边际率>60%,则这家公司有较宽裕的获利空间,即使面临突如其来的市场波动,也将比其他竞争对手具有较高的抵抗能力。

4、净利率:至少>2%的公司才值得投资,当然,净利率越高越好!

5、净资产收益率(ROE):一家公司ROE能达到10%就不错了,但如果:

(1)ROE>20%的公司,是非常好的公司。

(2)ROE<7%,可能就不值得投资。

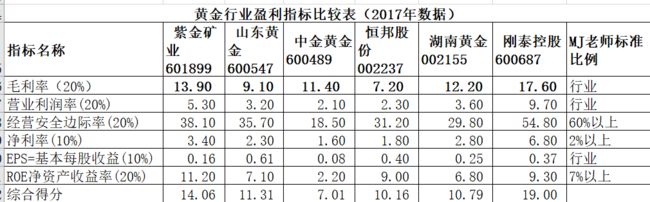

紫金矿业这个行业整体趋势向好,我们来看看其在行业中的表现还是相当不错

九、利润表的解读方法

我们拿到一家公司的利润表,按照下面的阅读顺序,马上就可以抓住精华:

1、要先看毛利,这是不是一门好生意!如果你投的是一家烂公司,想赚钱恐怕没那么容易!

2、再看营业利润率,有没有赚钱的真本事,还要看两个相减,叫费用率。

3、第三才看净利率好不好,越大越好。

4、生意是否有规模,如果没有很大的销售额,前面利润率高其实意义并不大。

5、最后结合资产负债表,核对ROE是否满足>20%。