暴跌之际,巴菲特又出手了!4500万美元增持这只股,在别人恐惧时贪婪?

中国基金报记者乔麦

“股神”巴菲特又出手了。

据外媒报道,沃伦·巴菲特执掌的伯克希尔哈撒韦公司上周花费约4530万美元增持了美国第二大航空公司达美航空的股份,趁公司上周股价大跌的机会逢低买进。

巴菲特以在市场下跌期间买进而闻名,即所谓“在别人恐惧时贪婪”。2003年“非典时期”,巴菲特曾抄底中石油。通过这场本金5亿美元的交易,巴菲特获得了近40亿美金的收益。

巴菲特斥资4500万美元

增持达美航空

巴菲特旗下伯克希尔哈撒伟公司周一提交的一份监管文件显示,该公司上周增持了美国第二大航空公司达美航空的股份。

文件显示,伯克希尔上周四即2月27日以每股45.48美元至47.14美元的价格买入97.6507万股达美航空股票,斥资约4530万美元。增持行为发生后,克希尔哈撒韦持有的达美航空股份增至7188.6963万股。

早在2月22日下午,伯克希尔公司发布了2019年的财报。财报显示,伯克希尔公司的十大重仓股中,达美航空排第九位。截至2019年末,伯克希尔持有7091万股达美航空股票,占公司持股百分比为11%。

上周,受疫情担忧投资者避险需求升高影响,美股大跌,道琼斯工业指数周跌幅达到12.36%,这是继1932年美国大萧条期间股市暴跌以来周跌幅最大的一次。

在冠状病毒进一步蔓延后,数百架国际航班被暂停,各大航空公司正面临全球范围的营收下降,航空公司股价全线暴跌,上周期间达美航空股价暴跌约20%。

增持当日,达美航空早盘低开低走,随后股价持续拉升,截至收盘,跌幅收窄至2.82%,报48.19美元。3月2日美股收盘,达美航空收涨2.23%,报47.16美元,盘后续涨1.78%。

事实上,对达美航空进行增持的不止巴菲特。2020年2月26日,达美航空公告披露的公司内部人交易情况显示,公司董事Taylor David S于2020年2月24日至2020年2月25日净买入4000股。

达美航空去年净赚48亿美元

同比增长21%

达美航空已经连续多年成为全球最赚钱的航空公司。其2019年实现净利润47.67亿美元,比2018年增长21%。

达美航空此前在其官网上公布的业绩数据显示,其2019年的营业收入为470亿美元,比2018年调整后增长7.5%。

其中,高端产品机票收入增长9%,忠诚度计划和第三方维修收入也保持了强劲的两位数增长。其总成本增长了3.9%,主要是与收入和运力相关的成本、利润分享及养老金费用增加所致。

值得注意的是,其中的燃油成本还减少了5.01亿美元。全年营业利润为66.18亿美元,同比增长26%。该公司2019年的经营现金流为84亿美元,自由现金流为42亿美元。

此外,达美航空在2月14日向9万名员工分红16亿美元,相当于公司2019年税前利润的近四分之一,并将通过股息和股票回购的方式向股东返还30亿美元。符合条件的员工获得一张金额相当于他们年薪16.6%的支票,等于多发两个月的工资。

达美航空预计,2020年第一季度,其收入将增长5%~7%,税前利润率将同比持平。

今年1月17日,达美航空的股价盘中最高曾达62.05美元/股,为今年以来新高。截至最新收盘,公司股价较1月高点已下跌逾3成。

全球航空业或将损失293亿美元

疫情之下,各国禁航政策、旅游需求锐减等重创航空业。

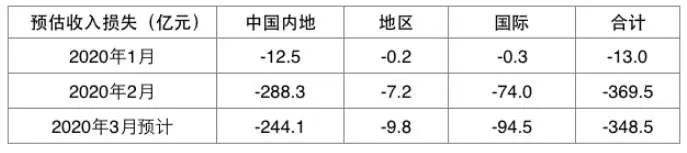

根据国际航协IATA的初步判断,预测疫情将对亚太地区全年的客运需求造成13个百分点的影响,此前预测2020年亚太地区客运需求将增长4.8%,现为减少8.2%,全球客运需求也将减少4.7%。这也是自2008-09年全球金融危机以来,全球市场需求首次出现整体下降。

为此,预计全球航空市场在2020年将因疫情损失293亿美元的收入(较IATA此前的预测)。亚太地区航司的损失将达到278亿美元。

其中,中国国内市场就将损失128亿美元收入,其他地区的航司将受中国相关市场的影响损失15亿美元的收入。

尽管近期坏消息不断,但对于航空公司来说仍有一些好消息,比如喷气燃料价格一直在下跌。迄今为止,布伦特原油价格已经下跌了17%,尤其是在欧佩克国家和联盟似乎无法就未来减产达成一致的时候。

尽管营收疲软,但航空公司仍能够带来一季度收益的增长。即使假设航空公司从亚太地区失去了近一到两个月的收入,雷蒙德-詹姆斯分析师Savanthi Syth估计,鉴于燃油价格的大幅下跌,在第一季度的每股收益相对于先前的指导仍将为美国航空,达美航空和联合航空分别带来0.20美元,0.05美元和0.03美元的净收益。

“非典时期”巴菲特抄底中石油赚六倍

2003年非典时期巴菲特的“神操作”至今令人记忆犹新。这场本金5亿美元的交易中,巴菲特获得了近40亿美金的收益。

从非典最严重的2003年4月开始,15天的时间内,巴菲特连续7次增持中石油,并最终持有23.4亿股,成为中石油第二大股东。2007年7月,他分批以约12港元价格减持了中石油股票。

2007年11月,中石油带着为股神创造的佳绩登陆上交所,并在发行当日价格达到历史高点48.62元/股。但随后的一年内,中石油价格一路走低,至今已趴在5元/股附近。

而在上次美股大跌中,巴菲特抄底苹果。

2018年1月29日,标普500指数创出2872点历史新高,随后两周内最低跌至2532点,跌幅近12%。此后,标普500指数略有回升,由于1月初涨幅较大18年第一季度整体跌幅仅为1.22%。

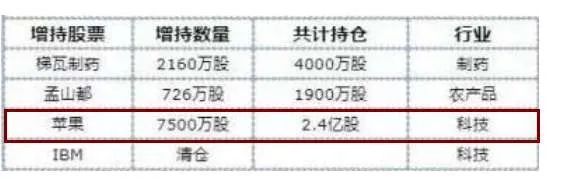

接下来看看大跌期间,巴菲特都买了些什么。

2018年一季度,伯克希尔持仓前十大个股中,巴菲特大幅加仓苹果,伯克希尔买入了约7500万股苹果股票,增持比例达44%,增持至2.4亿股,市值近400亿美元。

一季度苹果股价也经历了调整,从170美元最低跌至150美元。前十大持仓股中减持的仅小幅减持两只股票其余均未变动或有小幅加仓。

到2018年第二季度,伯克希尔已持有约2.52亿股苹果股票。半年时间增持了近1亿股苹果,占伯克希尔总投资组合的23.84%。2018年三季度,伯克希尔增持苹果股份0.2%,约1亿美元,也是最小的增持力度。至此,伯克希尔持有2.52亿股苹果股票。

2019年苹果股价飙升了87%,创下10年最佳表现。据测算,巴菲特持有的苹果股票获利已接近一倍。

编辑:舰长

中国基金报:报道基金关注的一切

Chinafundnews

长按识别二维码,关注中国基金报

版权声明:

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

万水千山总是情,点个 “在看” 行不行!!!