原创:深蓝保

微信号shenlanbao

3月12日

通过朋友圈,几乎每个月都能看到患病筹款的消息,而北京流感中年等热点事件,更加触动我们敏感的神经。

大家都担心高额医疗费用支出,对长长的账单望而生畏,很自然有人会想到医疗保险。

的确,医疗保险是应对医疗费用支出的最合适手段,不过医疗保险五花八门,普通人根本就没有挑选的能力。

今天我们通过三步,教你轻松读懂医疗险,主要内容如下:

挑选保险,这三招一定要知道!

医疗保险如何分类,到底保什么?

保险能怎么报,最高能报多少?

一、医疗保险,到底如何分类?

一般来讲,医疗保险主要可以分为两类,国家医保和商业医保。

国家医疗保险:全称是 “国家基本医疗保险”,是由政府主导的福利性制度,每个城市或乡村都能投保,参保人数众多;

商业医疗保险:由保险公司开发的医疗保险,需要投保人自己选择自费投保,用户规模不大。

在之前的文章中,深蓝君多次强调,医保是国家的福利,建议人人参保。有的人就会好奇,既然有了国家医保,干嘛还要自费购买商业医疗保险?

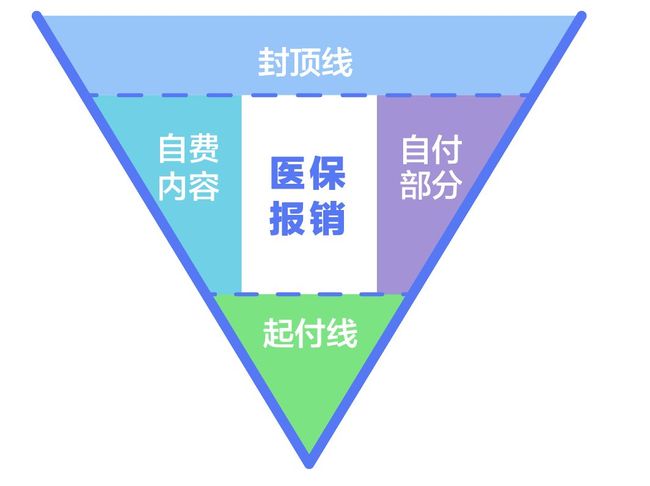

如果某次医疗费用是一个倒三角的话,通过下图,我们可以清晰地看到国家医保的不足:

医保不仅有起付线(少于一定金额不能报),而且还有报销上限(年度报销存在限额),更重要的是,对于很多救命的特效药、进口药医保是不能报销的。

这是由医保 “广覆盖,低保障” 的特性决定的,如果生病了,人人都用最好的药,那么无论财政投入多少,钱都不够用,所以医保只能解决我们的基本医疗开支问题。

关于国家医保到底怎么报,能报多少?之前深蓝君在《拆解医保,360 度了解深圳医保》和《上海医保深度测评》两篇文章中,已经有了详细的分析,有兴趣的朋友可以阅读一下。

深蓝君直接说结论,如果身患疾病,你有如下三个需求:

能报销国家医保不能报销的部分

希望获得更好的特需病房、专家手术

社保不在当地,无法进行异地就医

如果你有上面三种需求,那么商业医疗保险就是非常好的选择。

在《花了 1 千多,赔了 54 万!这个理赔案例值得深思》文章中,患者多次手术总费用 70 万,其中社保报销了 15 万,其余剩下 55 万需要由个人承担。

恰好这位朋友买了一份高额住院医疗保险,其余的 55 万才得以全部报销。

善用商业医疗保险不仅能以小博大,避免高额的医疗费用开支,还能极大地提高我们的就医体验。

第一步:医疗保险,都保什么?

目前市面上的医疗保险五花八门,在投保之前,深蓝君建议大家都知晓道医疗保险都保什么?

1、保什么医院:

医疗机构千差万别,小到路边诊所,大到海外就医,每款医疗保险对自己的就诊的医院都有严格的界定。

公立医院:绝大部分普通人去的医院,是由国家设立,由卫生部监管的;

特需部 / 国际部:虽然也在公立医院当中,但是可以享受更好的特殊服务,相应价格也极高;

私立医院:很多私立的昂贵医院也很流行,比如儿科私立医院等。

所以买了保险后,要清楚自己能在哪种类型的医院报销。

在国内,绝大部分普通消费者购买的医疗险,只能报销公立医院的费用,只有中高端的医疗险,才可以报销特需部或国际部,以及昂贵私立医院的费用。

其实只保公立医院也没什么不好,看病不是住酒店,国内的顶尖一流的的医生很多都在公立医院任职,一份只能报公立医院的医疗险,深蓝君觉得也足够了。

2、保什么内容:

去医院看病无外乎就两种形式,要么门诊,要么住院,所以我们要看一下我们买的保险到底保的什么内容。

门诊责任:无论身体好坏,一年有 1 - 2 次门诊开药的经历还是很正常的,所以门诊费用一般不会太高,而且使用几率很大,所以只保门诊的医疗险很少,而且这种保险意义也不大。

住院责任:大家都担心高额医疗费用,这种情况一般都是住院的,所以深蓝君认为购买一份适合自己的住院医疗险才是挑选的重点。

小结:

每一款医疗险对于什么时候能报销,都有着明确的规定,所以大家买了一款医疗险一定要知道什么时候才能报销。

买了报公立医院的保险,去私立昂贵医院肯定是报不了;买了住院医疗险,想报销门诊,也是不行的,去医院之前一定要心中有数。

第二步:医疗保险,能报多少?

上面我们知道了医疗险能不能报的问题,下面我们再来看看如果能报销,能报多少钱的问题?

深蓝君整理了一下,跟钱相关的主要有以下几项:

保额:最高能报的上限,超过保额都报不了;

免赔额:保险公司要求的最低下限,低于这个数目也报不了;

报销范围:能报销医保范围还是不限医保范围;

报销比例:有的可以 100% 报销,有的只能报销 80%;

上面这四点,直接关系到我们通过医疗险能报销多少钱,下面深蓝君为大家详细解读一下:

1、保额

保额其实很容易理解,就是报销费用不能超过保额,一般住院医疗险的保额都在 1 万 - 600 万之间。

保额也不能说越高越好,其实在公立医院,就算是重病一年,治疗费用最高也就是百万左右,保额再高的话,也许仅仅是出于营销的需要,实际意义并不大。

所以不能一刀切说保额越高越好,一定要适合自己才好。

2、免赔额

普通人只看保额,实际上免赔额才是保险公司关注的重点。

根据统计数据来看,国内 80% 的医疗理赔金额是小于 3000 元的,所以如果免赔额设置为 3000 元,那么有 80% 的医疗险根本就无法理赔。

深蓝君在国家卫计委网站看到,2017 年 1 - 6 月二级医院人均住院费用为 5836 元,而三级公立医院人均住院费用为 1.3 万元,所以就算保额不高,但是 0 免赔的医疗保险也是有价值的。

那么买医疗保险,免赔额越低就越好吗?

当然也不是,对于目前市场流行的百万医疗险来讲,正是因为有 1 万的免赔额,可以过滤掉大部分理赔,所以大家只需要花几百元的保费,就能买到几百万的保额。

所以不能一刀切说免赔额越低越好,要结合产品的具体情况来看。

3、报销范围

我们知道国家医保存在目录,详细规定了哪些可以报、哪些不能报,商业医疗保险也是存在报销范围的。同样存在 2 种情况:

医保目录范围:只有在医保目录范围内的才能报销,目录外的药品器材无法报销;

不限医保目录:就算不在医保范围内,都是可以报销的;

所以大家不要只看着 100% 报销,还要看是什么范围内才能 100% 报销,下图是百万医疗险常见的宣传图,我们可以看到不限社保用药,且报销比例为 100%。

大家购买医疗险的时候,也要关注报销的范围和比例,这些都是医疗保险细小的坑,希望大家都能了解清楚。

小结:

在挑选一款产品的时候,我们需要关注保额、免赔额、报销范围、报销比例,这四点和我们能报多少钱是直接相关的,也是一款产品的关键信息。

第三步:问问自己需要什么?

上面我们详细了解了医疗保险的构成,在投保之前,深蓝君建议大家问自己一个问题,我想通过医疗保险解决什么问题?

买保险一定要适合自己才好,每款产品都有其目的和作用,适合别人的产品不一定适合自己。

深蓝君简单地把常见医疗保险列了一下,大家可以看一下:

分类 1:低保额,低免赔

产品特点:这类产品由于保额低,一般都在 1 - 5 万元之间。由于没有免赔额,只要住院了就能报销。

适用人群:这类产品理赔概率极高,能买一年是一年,仅仅是社保的补充,解决的是小额医疗风险的问题。

分类 2:高保额,高免赔

产品特点:这类是市场上流行的高额住院医疗保险,一般保额都在几百万起步。这类保险存在 1 万元的免赔额,所以过滤掉了绝大部分医疗费用理赔,所以价格也不贵。

适用人群:为 0 - 4 岁的孩子购买可能稍贵,30 岁男性购买也就 300 元左右,也可以为老年人购买。

分类 3:其他医疗保险

高端医疗保险:想到公立医院特需部、私立医院就医,可以选择高端医疗险,可以很好地提高就医体验;

海外医疗险:如果想去海外就医,可以购买海外医疗险;

税收优惠型健康险:就算罹患癌症、重病,都可以购买的福利产品,目前国内只有税优健康险。

小结:

建议大家在选择产品前,问自己一个问题,想通过医疗险解决什么问题?只有这个问题解决了,才能选择对应的产品。

另外医疗保险变化多样,建议大家不要被各种的细节所迷惑,一定要有取舍,学会抓住重点 ,才能解决自己的问题。

四、医疗险,还需要知道这些!

目前在售医疗险有很多,很多人不知道如何进行挑选,深蓝君建议大家重点关注以下两点:

1、医疗保险的续保:

因为医疗险都是一年期的产品,所以第二年能否续保,是很大家很关心的问题。

鉴于目前国内医疗费用保持 5% - 10% 的通胀水平,目前国内除了国家医保、税优健康险之外,是几乎没有其他保证续保的商业医疗险。

对于 2 - 3 万的小额住院医疗险,这种产品纠结续保是没有意义的,大家都是交一年买一年,理赔概率高的产品就停售了,有的产品在续保时,甚至还需要重新健康告知。

对于百万医疗险,深蓝君建议大家重点关注续保条件好的,也就是不会因为个人身体健康变化,而存在是否能续保的问题,这是比较好的续保条件。

那些续保需要审核的百万医疗险,我觉得都是不值得购买的。

在《深蓝保年度大作,百万医疗险360度无死角测评》中,我们详细对比了 8 款百万医疗险,有兴趣的朋友可以看下。

2、有了医疗险,还需要购买重疾险吗?

有的朋友会好奇,买了几百位保额的百万医疗险,还需要买重疾险吗?深蓝君的结论是,当然需要,医疗险无法代替重疾险。

医疗险报销的上限不会超过自己的医疗花费,但是治疗期间无法工作、术后的疗养康复,这些医疗险都是不管的。

在之前的测评中,我们通过四个维度对这个问题进行了详细分析,有兴趣的朋友可以看下《买了百万医疗险,就不需要重疾险了吗?》这篇文章。

五、写在最后:

当一个家庭必须通过降低生活水平来支付医疗费用的时候,就认为该家庭发生了灾难性支出。

就算家境殷实,也未必能承担起高额医疗费用,与其到时候卖房卖车,不如未雨绸缪,提前选好合适的医疗保险,也未尝不是一种好的选择。

其实保险是非常简单的商品,因为一切细节都写在合同里面,只要有足够的耐心,很容易就能看清一份保险。

希望今天的文章有用,也欢迎分享给有需要的亲朋好友。

一份保险,一份安心 :)