前段时间和朋友在聊天,他叔叔是宝能的高管,有次吃饭他叔叔告诉他房地产的未来只能往金融方向发展,才是最好的出路。

大家知道,房地产有二重性。在当今进入行业的白银时代,房地产的金融属性更显突出,一方面从开发角度来讲,房地产的金融化趋势十分明显。第二个方面,从交易和持有的阶段来看,房地产金融化的程度也越来越深。首先交易阶段需要借助金融机构的支持才能完成,而涉及商业地产的大宗交易更是如此。

加之贱贱不断了解到很多关于ABS,PE, REITs的概念,我这个外行人也屁颠屁颠去借了一本关于描写REITs的书看,以下结合书籍和网络资料,贱贱从什么是REITs ,REITs的发展,与其有关的行业,房地产与REITs结合的好处,贱贱为什么看好REITs五个方面简单聊聊。

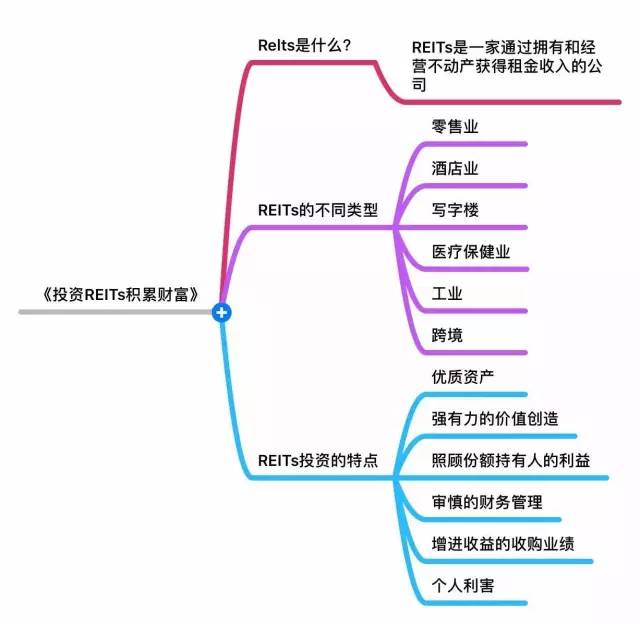

一.首先说说什么是REITs?

REITs(Real Estate Investment Trusts,房地产投资信托基金)是一种以发行收益凭证的方式汇集特定多数投资者的资金,由专门投资机构进行房地产投资经营管理,并将投资综合收益按比例分配给投资者的一种信托基金。

(房地产投资基金示意)

REIT这个东西,说白了就是,很多人把钱凑到一块,交给一个基金经理,让他去投资房地产,赚到的钱大家分。那既然是基金,它的优势也跟基金很类似:

像我这样买不起房子的,可以用少点的钱参与房地产投资。我买不起客厅,还买不起厕所吗?

不懂得房地产投资的,可以把钱交给基金经理代管,人家毕竟专业,咱们省心省事,等着拿分红就行了;

没有时间精力做房地产投资的,房产过个户都得好久。但买卖基金比买卖房子要简单多了,跟买股票差不多;

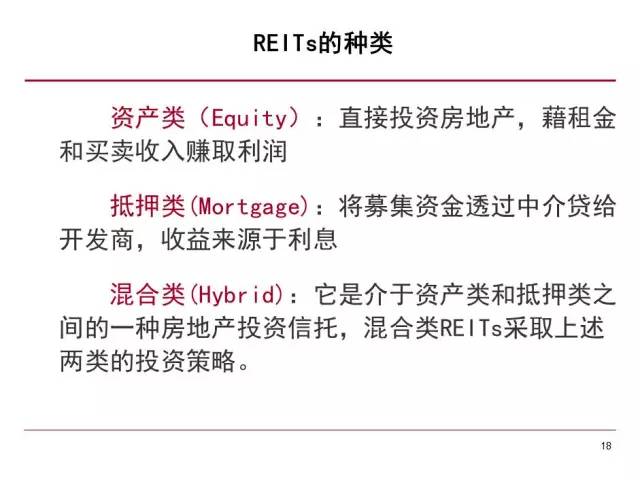

按照投资类型的不同,REITs又可分为三种:权益(资产)型,抵押型,混合型。

REITs还必须满足一些基本要求,比如:

(1)必须将至少90%的应税收入分配给股东;

(2)绝大部分收入来源于长期持有的房地产;

(3)股东必须分散持股。

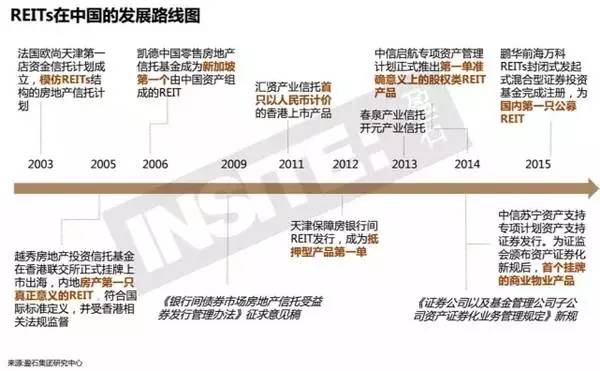

二.说说REITs的发展

REITS,作为在海外成熟市场的“爆款”品种,被视为股票、债券、现金之外的第四类资产。对于海外市场而言,REITs这类品种的发展已经相当成熟。但对于国内绝大多数投资者而言,这依旧是“新鲜事物”,属于小众投资品。

目前,全球有30多个国家和地区推出了REITs产品,其规模已经从1990年的89亿美元增加到2015年3月底的1.8万亿美元,发展速度惊人。

另据鹏华基金统计,截至2016年三季度,亚洲市场上共有141只活跃的REITs,总市值达2095.9亿美元,其中日本REITs市场最为活跃,共有56只REITs,总市值达1160.1亿美元。

我国的情况是怎么样的呢?

2014年我国发行首单REITs产品,随后REITs业务快速发展,到今年2月末累计发行规模已达到480亿元,2016年全年发行总量达到200亿元,实现了大爆发,预计2017年发行总规模可能达到300亿元。

今年两会前后,中国证券投资基金业协会党委书记、会长洪磊对发展公募REITs的呼吁,让REITs这一投资品再度被市场所关注。这或意味着公募类REITs产品的春天渐近。(下一个风口)

2015年3月,中城联盟的一次论坛上,有人这样畅想2025年的中国房地产:

——世界级规模的 RElTs 给中国资本市场提供稳定基础。

——世界级规模分类别的房地产投资基金在分散投资风险——世界级规模的不动产抵押贷款证券化。

——世界级规模的专业住宅银行。

2016年3月,在万科年度业绩发布会,万科总裁郁亮谈到房地产金融时,说RElTs这一主流房地产金融品种仍处于起步阶段。但中国未来的可证券化资产规模将远远超过美国。

2017年3月,中国REITs联盟秘书长王刚在接受采访时提到:房地产信托投资基金终会推出,我们已经做好准备。王刚认为目前国内的REITs基础体系建设已相对成熟

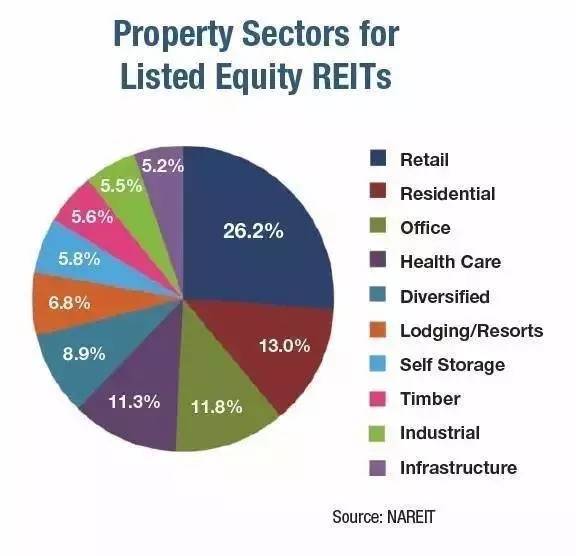

三. 与REITs有关的领域

住房类。这种是最常见的了,就是买下房子,租出去,赚租金。

办公楼类。买下办公大楼,或一部分,然后租给企业用来办公。

商业类。也叫零售类REIT,就是商场物业,这种REIT当然就对消费水平比较敏感了,人们花得越多越好。

工业类。生产厂房、工业园区、工业仓储、货物配送中心之类的。

寄宿类。说白了就是做酒店的,通常是买下一整栋酒店,长期租给某个酒店品牌。从如家级别到希尔顿级别,什么档次都有。上次贱贱写的泊寓中的REITs 也算这类。住长租公寓,整晚整晚地被干醒,怎么办?(点击可查看)

医疗类。医疗类REITs有个巨大优势,是住宅没法比的。这个优势就是,它的租户一般都是超长期的——医院跟你签合同基本都是10年20年的,而且收入不受经济环境影响(就算穷成狗也得看病)。

基础设施类。这种REIT包括铁路、电站、新能源(风能太阳能设施)、还有通讯信号塔等。租期也相当长。

四. 地产结合REITs的好处

除了基金的一些特点,这里还有

分红比例高。每个REIT按规定,90%的收入都必须分红,不得留存;

抗通胀之必备良药。过去20年里,REIT行业的分红只有2年没跑赢通胀;

回报率不输各大指数。过去40年,REIT作为一个整体,年复合增长率大多数跑赢了各项指数。

五.为什么今年关注REITs ?

1.先说政策,就是支持的力度增大了。

2016年国务院发布的《关于加快培育和发展住房租赁市场的若干意见》明确指出,要稳步推进REITs业务试点;2017年初,基金业协会、上交所相关负责人均表态将大力推动REITs业务进程和创新。

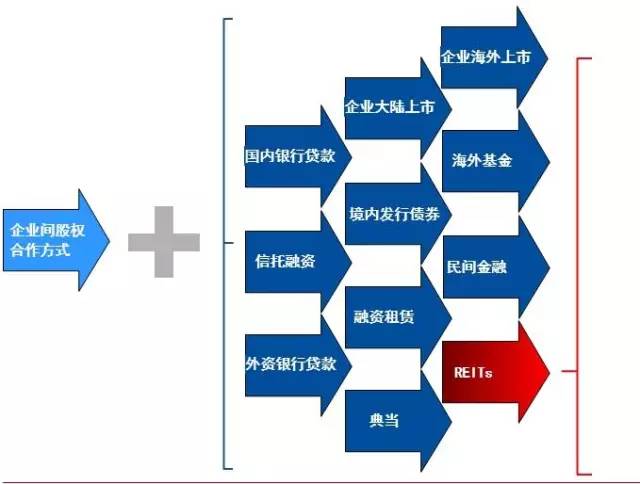

2.再说商业地产,它们要借助REITs转型。

一方面,在发债、开发贷监管趋严的情况下,REITs将逐步成为房企融资新渠道。

另一方面,更为关键的是,我国商业地产增速逐步放缓、自持物业的增多,借助REITs业务,房企可以通过盘活存量商业地产,提高资金利用效率,实现轻资产化经营模式

3.为机构投资者提供长期、可观投资收益。

REITs业务可持续发展的关键之一在于商业地产的良好回报率。

商业地产是较为优质的投资资产,在资产配置难度越来越大的背景下,REITs业务能够为保险、社保资金等机构投资者提供安全、较理想的投资回报率。

长期来看,发行标准REITS对内地房企的来说都有重要意义,房地产行业将进入证券化时代。

4.加快周转和资金流动速度

发行REITS相当于将原上市公司中的部分持有物业资产分割后独立上市运营,募集资金可投入带新的项目开发中,加快周转速度。

5.提升商办项目后期运营能力

REITS中的物业由资产管理公司统一进行管理,有专业运营团队和标准化运营模式,在资源和成本方面均有优势,帮助商办物业统一招租,酒店物业品牌化管理等,最终提高租金收入和入住率等,增加收益,让物业价值最大化。

6.轻资产业务比例加大

像万科等龙头房企对自身运营和业务多元化需求最为迫切。从当前情况来看,大型企业要彻底转型轻资产、依靠输出品牌盈利并不现实,即浪费了原有的规模和融资成本等优势,也会造成现金流大量减少,对其他业务投资带来影响;而剥离持有物业,适当加大轻资产业务比例、轻重并举则更有利盈利提升。

六.结语

REITs或许是下一个支撑房地产行业的重要托盘。

商业地产或不动产的证券化以REITs为代表。REITs是中国房地产金融多元化的最佳选择之一。通过REITs可以优化房地产企业的资本结构,促使房地产企业向轻资产进行转型,从而有效化解当前的房地产金融风险。

研究报告显示,住宅开发类基金由于市场风险规模开始减少,以持有型物业为基础资产的基金正逐渐兴起,对比海外REITs市场,国内存量资产规模带来的资产管理行业空间巨大。

所以,未来的住宅会不会也像新加坡和美国的商业广场一样开放REITs?买了房之后就像买了一只跑得赢通货膨胀的好基金,像余额宝一样每天产生收益。贱贱认为,这不是不可能的,只是时间问题,欢迎在评论区留下你的看法~~