每年的7月1日至10月31日,是澳洲居民的个人报税季。根据澳大利亚的税法规定,凡是澳大利亚税务居民,不论其收入所得源自澳大利亚境内或是境外,都需要向澳大利亚税务局(ATO)申报个人所得税。

1

报税须知

需要注意的是:不具备永久居留权或公民身份的个人,不代表可以因此豁免纳税义务,因为澳大利亚税务局在评估个人是否为税务居民时,除了考虑住所及居住天数的因素,还会考虑其它因素,比如说个人主要事业所在地,是否有意图在澳大利亚长久居住等等方面。从这种意义上来说,留学生也是税务居民。

也许有人会疑惑,报税?!报什么税!?我挣的钱还不如花的多……

到了澳大利亚,不管是工作还是留学,你都应该应该尽快申请个人的税号Tax File Number(TFN)——由澳洲税务局Australian Taxation Office(ATO)分配给每个人的个人税号。要提醒大家的是,个人的税号是保密的资料,不要随意透露给别人!只有银行等机构才能要求你提供税号。

而且,根据澳洲税法规定,凡是澳大利亚税务居民,不论其收入所得源自澳大利亚境内或是境外,都需要向澳大利亚税务局(ATO)申报所得税。

什么是个人所得税?

个人所得税(Personal Income Tax)是调整征税机关与自然人(居民、非居民人)之间在个人所得税的征纳与管理过程中所发生的社会关系的法律规范的总称。

工资、薪金所得,是指个人因任职或受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或受雇有关的其他所得。

也就是说,个人取得的所得,只要是与任职、受雇有关,不管其单位的资金开支渠道以现金、实物、有价证券等形式支付的,都是工资、薪金所得项目的课税对象。

澳洲与其它分税制国家有所不同的是,主体税种不同:澳大利亚的主体税种是直接税,而直接税中的个人所得税又是重中之重。个人所得税占整个联邦税收收入约60%。其它比如中国的主体税种是间接税

报税流程

❶ 首先,准备好以下的报税材料:

1. 雇主提供的全年工资总结(PYAG Payment Summary)

2. 税号

3. 银行账号

4. Medicare Card number

5. 全年银行利息

6. 投资股票的利息

7. 投资房产的资金收入

8. ……其他收入证明

提醒:许多留学生在申请税号(TFN)时有一个选项,问你是否“Resident on Tax Purpose”,不要误以为是问你是否澳洲居民或PR,而是问你是否澳洲税务居民,如果满足此项条件,应该选是。

❷ 然后,你需要访问澳洲税务局(ATO)的官网:https://www.ato.gov.au,申请一个My Gov账号:

创建完成后登录账号,开始报税,点击Lodge My Tax,然后一步步按流程填写下去。

2

关于澳洲退税

如果你符合某些特定条件,ATO会从你本该交的税里直接扣除一部分,这是传说中的扣税Rebate;若一年中你实际交的税要高于规定应交税款,那便可以获得ATO的返还,也就是所谓的Tax Return!

当你在ATO网站上报税时,退税流程也包含在其中。报税时有一个环节是要你填写能够合法抵税的工作物品、费用等。最关键的是退税银行账号,大家千万不要填错了,不然的话,你的钱可就退到别人的账户里去了。

*请在递交报税前,务必确保银行信息填写无误:

在澳洲,不管是在工作、经营公司或是创业中产生的许多跟职业和生意直接相关的开销,其实是可以在报税时计入开销,从而减少税额。

根据目前规定,每笔小于300澳元的工作性支出,不需要提供辅助证明便可申请抵税。

可以用来抵税的物品举例如下:

在线税务申报全部填写完毕后,审核时间约为2周。小伙伴们也可以在报税之前可以使用ATO提供的计算器,看看你要被征多少税!

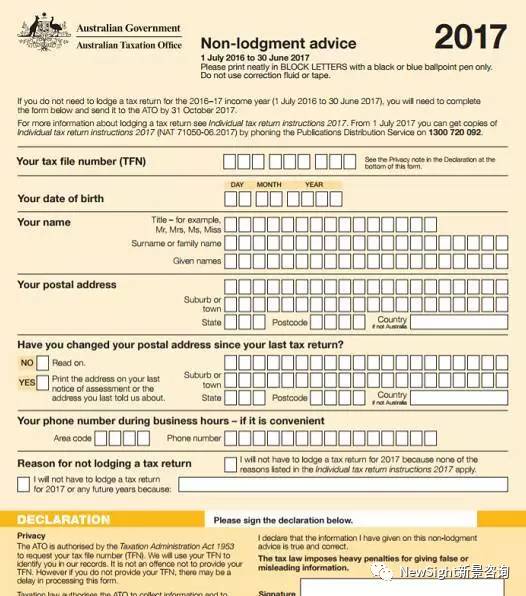

最后,即使你是年收入完全为0、只为澳洲贡献金钱的留学生,或者你的年收入低于$18,200,也需要在每年的6月30号以后向澳洲税务局递交一份“无收入申明表”(Non-Lodgment Advice)(见下):

这样可以确保你符合澳洲政府规定,完成了报税这一动作,尽管一分钱也没有报,只是走个形式而已!

而从7月1日起,如果被ATO发现任何人未按规定报税,此人将可能被罚$210到$8050,事关重大的话,甚至还可能被送去坐牢!瞒报、晚报一经发现,都将可能面临不同程度的处罚!

3

关于澳洲负扣税

除了报税和退税,澳洲是少数实行负扣税(negative gearing)的国家之一,而且澳洲的负扣税政策和其他国家的有很大不同哦!

负扣税究竟是什么?可能很多朋友都听说它是“一个能快速积累财富的强有力工具”,但是好像没具体了解过“负扣税”。为了让大家更加轻松愉快地在澳洲生活,今天我们就来全面解析一下负扣税!

什么是负扣税?不要天真的以为“负扣税”带一个“税”字就觉得它是一个税种,其实它是主要存在于房产投资中的计算方式啦~

在一个财政年度中,如果维持投资物业的现金支出和非现金支出超过投资收益,(举个例子,如果我们维持业务所需要付的银行贷款利息,水费,电费,市政费等,加上房屋折旧等,超过了我们的房租)所带来的负向应税收入,我们称之为负扣税。

虽然说负扣税不是一个税种,但是它也与税务挂钩哦!这是因为负向应税收入可以抵减其他来源的正向应税收入,例如,工资收入(Salary/Wage),资本利得(CapitalGain)等,可以以此降低应税收入,达到最终减少缴税的效果。

负扣税政策允许业主申报所有与房产相关的扣税,包括房贷利息——所以他们只需确保投资房产的成本大于租金收入就行啦~

负扣税怎么扣?

在我们说“负扣税”是如何“扣”之前,有两个前提要再强调一遍:

· 收益者是从银行借贷进行投资的(包括房地产和股票等);

· 投资收益低于贷款利率及其它相关支出。

那么,我们来模拟一下整个流程是什么样的:

假定,你向银行借贷了50万(个人已支付了20%的首期),买了一套投资房。

借贷$500,000的年息是5%,年息为$25,000;

物业租金为每周$500,全年收入$26,000;

投资物业的折旧费$15,000;

物业管理费$4,000/年;

以上各项费用:

收入:租金$26,000

支出:利息$25,000+折旧费$15,000+物业费$4,000=$44,000

收入与开支相抵,亏$18,000

再假设你年薪为$60,000,由于投资亏损,在计算应缴个人税时将减去亏损部分的$18,000。

因此,你需要纳税的额度便从$60,000-$18,000降至$42,000。

根据澳洲的个人收入税率(近期可能有更新),$37,001--$80,000是32.5%。

你的应缴纳额从$60,000降至$42,000,可以少缴$5,850。如果你所在的公司已经按照$60,000的收入向税局缴纳了所有税额,税局将会根据你的“损失”情况,给你退税$5,850。

所以说,在澳洲如果个人因为借贷投资受了损失,政府会根据“负扣税”政策给予“补偿”~