一个*ST、濒临退市的毒角兽,竟然变成独角兽!年入高达213亿!如此彪悍的财报,商学院教材...

有一家公司,1997年上市,上市后的5年,连续销量全国第一,是当之无愧的细分行业龙头,按照今天的时髦描述,应该叫“独角兽”。

可是,让人意外的是,它却在随后的行业洗牌中,陷入泥淖,因为2001、2002年连续净利润为负,被*ST,沦落成了“毒角兽”。情况危急,怎么办?大股东甩手不想干了,开始找接盘侠,转让控股权。按道理说,毒角兽脱手股权,谁敢接手。

2003年,第一个接盘侠上任,可是整改没啥用。

2006年,第二个接盘侠上任,整改依旧没啥用,销售业绩走低,市占率缩减,股价下跌。

于是,这烫手的山芋,经过两次转手,基本面一路下滑,局面一度十分紧急和尴尬——怎么办,到底怎么办?

结果最后,终于等到对的人,一位行业大佬来接盘了。这位大佬一上任,大刀阔斧开始在销售、渠道上做改革,一度还引起老员工的强烈反对、闹事。当年,谁能想到现在的它:

2015年至2017年,营业收入为131.32亿元、163.35亿元、213.85亿元,扣非净利润为9.03亿元、11.63亿元、14.57亿元,经营活动产生的现金流量净额为35.99亿元、38.96亿元、20.16亿元,综合毛利率26.54%、25.86%、25.26%。

营收、扣非净利润三年复合增速高达27%。现金流还十分充足,用一句话形容:穷得只剩下钱了。

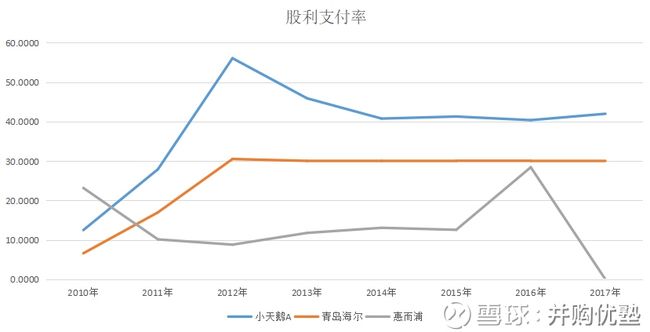

不仅手头现金资产多,而且数据显示,最近6年,年年分红,现金分红比例都在40%以上,最高的时候达56.07%。

2017年,扣非净利润15.06亿元,现金分红6.33亿元,分红比例41.99%;

2016年,扣非净利润11.75亿元,现金分红4.74亿元,分红比例40.37%;

甚至,因为太有钱,还不得不增加经营范围,把“利用自有资金对金融业进行投资”也纳入主营业务。

眼下,这个曾经的“毒角兽”,竟然又一波三折,成了众人追捧的“独角兽”,完成了华丽的逆袭。它,名叫:小天鹅,专做洗衣机,做了40年。

冰箱、空调、洗衣机,中国家电领域的三大件。不过,这三个家电品类,同样都是大家电,同样经历了“家电下乡”的政策扶持,同样经历了行业价格战与洗牌,到如今也同样形成了寡头垄断的竞争格局。

乍一看,同样的配方,同样的味道——可是,有趣的是,这三大品类如今却呈现出完全不一样的行业增长态势,反差巨大。

以2017年为例,空调行业全年销量14170 万台,同比增长31%;洗衣机全年销量6407万台,同比增长7.7%;家用冰箱全年销量7507万台,同比增长1.2%。

你看,经过多年的发展,空调的增幅仍然如此猛烈,而洗衣机、电冰箱却遭遇瓶颈。

好,读到这里,几个值得思考的问题随之而来:

1)同样是白电、大家电,同样依赖于房地产增速,但为何空调、洗衣机、电冰箱,会呈现出完全不同的增长情况?

2)小天鹅,一个曾经的ST公司,为何到了美的手里就能起死回生,它是如何被改造的?

3)家电领域的一大弊病就是存货积压。为了解决存货积压问题,小天鹅引入了“T+3”的新型生产模式,但为何新模式实施后,财务数据上看,存货周转却在变慢?

今天,我们就以小天鹅为例,来研究下白电行业的投资逻辑,以及财务特征。

— 01 —

一个和13亿人密切相关的产业

▼

在古代,洗衣服被称为“捣衣”,春秋战国时期,”效颦莫笑东村女,头白溪边尚浣纱”,描述的就是在河边浣洗的场景,但洗衣这件事儿并不像田园诗那么美,因为太辛苦。

1858年,美国人汉密尔顿·史密斯发明了世界上第一台手摇洗衣机,这可以说是人类社会的一大进步,逐步开始解放妇女的双手。

随后,木制手摇洗衣机、水力洗衣机、内燃机洗衣机也相继出现,不过均未能普及,直至发电机的出现……从此,人类进入了电气时代,1910年,费希尔在芝加哥试制成功世界上第一台电动洗衣机,标志着人类家务劳动自动化的开端。

动力有了,人们又开始发愁怎么才能把衣服洗得更干净,于是,开始调整洗衣机内部的洗涤结构。

1922年,美国的霍华德·斯奈德把拖动式改为搅拌式,让水流和衣物强烈碰撞、摩擦,从而达到洗净衣服的目的。

1932年是个重要的年份。美国本德克斯航空公司研制成功第一台前装式滚筒洗衣机,洗涤、漂洗、脱水在同一个滚筒内完成,电动洗衣机朝自动化又前进了一大步。

1937年,全世界第一台自动洗衣机问世,洗衣机进入全自动时代。1955年,日本研制出独具风格、并流行至今的波轮式洗衣机。此后,带干桶的双桶洗衣机、采用微电脑控制的全自动洗衣机、电机直接驱动式洗衣机相继在日本问世。

我国洗衣机工业起步较晚,直到1978年,国内第一台洗衣机在无锡小天鹅诞生。

尽管小天鹅最早从事洗衣机业务,但在上世纪80年代前期,国内洗衣机市场上是白菊、水仙、威力、金鱼等品牌群雄逐鹿、不相上下,没有谁占据绝对优势。

1987年,小天鹅开始与日本松下进行技术合作,合作的新机型小天鹅8型,获得全国洗衣机行业至今唯一的国家优质产品金牌。

这是第一个转折点,小天鹅已经有了技术合作意识,注重研发,逐步拉开与其他国产品牌的差距。

1992年,与日本松下签订第二期技术合作,联合开发设计运用模糊理论控制的低噪音、大容量5.5公斤的微电脑全自动洗衣机,填补了国内空白。

1995年,与松下、西门子成立合资公司,进一步加深技术合作。这一年,小天鹅洗衣机销量突破192万台,成为拥有全列洗衣机的世界第三大洗衣机制造商。

1996年,从法国聘请水流、振动专家柴新建博士加盟小天鹅,持续的技术引进、消化吸收、转化升级,成就了小天鹅的第一次腾飞。

你看,洗衣机行业是一门技术生意,不注重研发迟早会被淘汰。

不过,在洗衣机领域刚尝到甜头的它,想尝试走多元化路线,这给它之后的发展,埋下了隐患。

1996年和1997年,小天鹅B股和A股相继在深交所上市。上市后,其确立了“以洗为主,同心多元”的发展方向,并与意大利梅洛尼公司合资成立了当时亚洲最大的洗碗机公司。

而同时,在1998年-2002年,小天鹅洗衣机总销量连续5年全国第一。这一切,看起来很完美,但其实,这只是表面的繁荣。

洗衣机市场蛋糕太大,大量国产品牌蜂拥而入,都想分一杯羹,加之对市场需求的错判,洗衣机行业陷入了“拼命生产——库存增加——降价处理”的恶性循环,以亏损的方式把产品卖出去,为了市场份额赔钱也愿意。

2001年至2002年,钢材等原材料价格不停上涨,导致业内大部分企业亏损,很多企业在这轮洗牌中惨遭淘汰。

作为国企的小天鹅,为了贯彻上级组建百亿元大集团的精神,在原材料价格上涨的情况下,依然迷恋规模,最终自陷泥潭。以小天鹅双缸洗衣机为例,每台价格下降65元,所用钢板和塑料的价格却上涨了约45元,一升一降,每台相当于损失110元,这样的情况下,卖得越多,亏损越大。

与此同时,原本被寄予厚望的洗碗机业务,却由于中国人的餐具结构、消费习惯和西方差别太大,遭遇水土不服,根本卖不出去。

主业和新业务双重受挫,导致2002年小天鹅全年亏损8亿多。2002年底,小天鹅被迫解散合资公司,剥离洗碗机业务。

早年的国企有一个通病:机构臃肿。小天鹅也不例外,全国有27个独立经营部,下设机构更是数不胜数,导致渠道极其低效,后果就是货款回款率极低,呆死账很严重。

2003年4月,小天鹅被戴上了ST的帽子,面临退市风险。

危险之际,无锡市国资委开始给小天鹅物色合适的东家。2004年至2007年期间,小天鹅先后被南京斯威特、无锡国联控股两任掌舵人入主。新主入驻,尽管使尽浑身解数,但却未能扭转小天鹅的颓势,股价依旧连续下跌,市场份额也从第一降至第三。

此时,同为白电行业的空调巨头,春兰空调,因多元化发展失败而连年亏损,已经退市破产重组,如果小天鹅再不从根本上进行改革,步春兰的后尘不是不可能。

局面越来越危急,国企同胞无锡国联眼看也没法扭转局势,干脆摊手不干了。

2008年1月14日,小天鹅发布公告,控股股东无锡国联拟将其持有的24.01%的股份,通过公开征集意向受让方的方式协议转让。眼看着小天鹅几乎快变成丑小鸭。

危难之际,小天鹅迎来了最重要的转折点——美的集团收购。

美的出手收购,并非出于偶然,早在2003年,美的的扩张战略就已从自建转为并购。

2004年以来,美的收购重组了重庆通用、荣事达、华凌等多个具有国企背景的企业。美的电器洗衣机事业部2006年规划“三到五年内进军洗衣机市场前两强”的战略,快速进入业内第二。

当时,洗衣机第一海尔,市占率23%;第二就是小天鹅,排在三至五位的分别是LG、松下、荣事达,市场份额都在6%,荣事达已经被美的收购,如果吞下市占率7.4%的小天鹅,可以顺利晋级。

2008年4月7日,美的集团以16.8亿元接手了小天鹅24.01%的股权。此外,美的还通过境外全资子公司Titoni Investments Development Ltd.在二级市场购入了5.63%的小天鹅B股股票,成为实控人。

拿到元气大伤的小天鹅,美的开始了大刀阔斧的改革。

首先,美的准备撤销小天鹅的售后服务机构,将服务外包给专业团队,但却遭到了阻拦。

小天鹅原有的国企文化,与美的民营文化差距很大,因不满改革,数百名小天鹅员工聚集闹事、集体请愿,生产一度停止。但是,美的想要变革的心已定,于是,宁可耗资8000多万,买断1000多员工的工龄并解除协议,也要继续推进改革。

棘手问题解决、阻力破除,面向市场化改革继续。接着,整合对家电领域至关重要的销售渠道。

一方面,小天鹅原有的营销网络覆盖面小、渠道下沉不够,销售渠道集中在大卖场,二三四级市场基本没人管;另一方面,渠道链条太长,经销商层级太多,到终端消费者发票要开四、五次。

针对营销渠道的弊端,美的首先开始换人,派驻核心销售和运营岗位管理人员,优化组织结构,借助美的的销售网络体系,将渠道下沉至三四级市场。小天鹅可以利用美的的经销商、专卖店,在美的的终端网点铺货,网点数量从8000多个增至2万多个。

同时,缩短渠道链条,减少营销中心销售费用。2008年第三季度,小天鹅的销售费用环比下降65.6%。

销售渠道改革完,接下来开始整合业务:2009年,美的剥离小天鹅的冰箱等非主营业务,集中资源专注于洗衣机业务。

为消除同业竞争,美的将旗下的荣事达洗衣设备出售给小天鹅,交易完成后,美的持股比例上升为39.08%,

经过1年的改革,加上2007年-2011年,正逢“家电下乡”、“以旧换新”的政策红利,小天鹅复苏。2008年,收入42亿,利润3900万,到了2009年,收入43亿,利润已经有2.2亿,可见其费用控制的成效。

2010年5月,美的将荣事达的股权转让给小天鹅,美的的洗衣机业务全部整合到小天鹅中。这一年,其收入首次超过100亿达到112亿,利润达到了5亿多。

2014年6月,美的集团对小天鹅实施部分要约收购,增持小天鹅20%的股份,成为绝对控股股东。

2016年6月,美的收购日本家电企业东芝80.1%的股权,并作为独立事业部运营。(注意此处,未来可能有新的动作)

目前,小天鹅作为美的集团的洗衣机事业部,运营“小天鹅”、“美的”两个洗衣机品牌,2017年市场份额30%,仅次于海尔的33%。

梳理下来,小天鹅经历了两个关键转折:

1)通过合作,引进先进技术;

2)美的入主,渠道整合;

3)渠道结构和体系方面大刀阔斧改革;

— 02 —

这门生意的关键

▼

小天鹅,控股股东是美的集团,持股52.67%,实控人是何享健,主营业务是自主生产洗衣机、干衣机等产品。

▼

2015年至2017年,营业收入为131.32亿元、163.35亿元、213.85亿元,扣非净利润为9.03亿元、11.63亿元、14.57亿元,经营活动产生的现金流量净额为35.99亿元、38.96亿元、20.16亿元,综合毛利率26.54%、25.86%、25.26%。2017年现金流量净额下降的主要原因是采购材料支付的款项增加。

其90%的收入和利润,都来自洗衣机,品类包括了滚筒洗衣机、全自动洗衣机、双缸洗衣机。

▼

洗衣机行业经过数十年的技术创新,生产技术已经比较成熟,基础功能的提升空间不大,技术迭代比较慢,但未来在大容量、智能化等消费升级的影响下,针对改善型需求的研发不可或缺。

比如,小天鹅与漫威IP跨界合作,定制研发了漫威系列的滚筒洗衣机,满足下游用户多样化、个性化需求。

其上游,是钢板、工程塑料、铜、铝等大宗原材料,以及电机、电控件等配件,可获得性强。原材料成本占总成本的比例在90%以上,所以受上游价格波动影响大。

为了减少原材料价格波动的影响,2018年4月12日,小天鹅拟开展大宗原材料期货业务,包括铜、铝、塑料等,进行套期保值,规避价格波动风险。

其下游,主要是经销商、大型连锁家电零售商、电子商务平台等,以经销模式为主(70%左右),且80%为内销,20%为外销。2008年,小天鹅被美的收购,进行了销售渠道改革,双方互相开放了渠道资源。

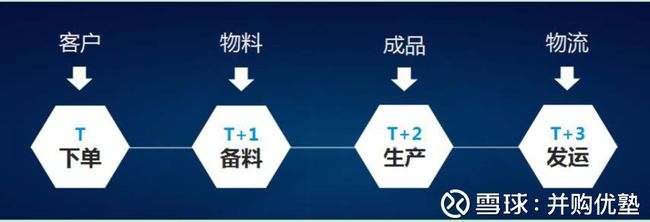

值得注意的是,2014年,小天鹅开始采用“T+3客户订单制”模式,颠覆传统的“先生产、后销售”的经销模式,开始“以销定产”,并严格控制采购、生产、交货的周期。

所谓T+3,就是将从客户下单,到向客户交货的整个供应链,切割成四个周期,每个周期定时3天完成,保证从头到尾,整个供应链的用时不超过12天。其中:

第一个周期,搜集客户订单,工厂下单;

第二个周期,工厂备料;

第三个周期,加工、生产;

第四个周期,发货、运输;

▼

这种模式,目的是将原来的“工厂生产什么、用户买什么”的储备式生产,转变成客户订单式生产(相当于以销定产),拼效率,缩短产销周期,减少中转环节,提高存货周转。

T+3推行后,去库存的同时,还可以节省仓储成本。从仓储这个细节来看,2012年小天鹅的仓储面积还有120多万平米,而到2016年,只有10万平米。[3]

综上,这门生意的流程,基本分为以下几步:

1)研发;

2)接受订单,预收货款;

3)采购原材料;

4)生产产品;

5)套期保值;

6)建设渠道、销售产品;

— 03 —

一个洗衣机的技术研发

▼

70年代,结婚要购齐手表、自行车、缝纫机,俗称“三大件”。到了80年代,人民物质生活水平提高,“三大件”变为冰箱、彩电、洗衣机。

洗衣机作为当年的消费升级品类,技术迭代历经近50年,从最初的单缸、双缸,发展到滚筒、全自动。不过,洗衣机的使用寿命较长,通常为8-10年,想要促进销售,必然要在产品结构上进行升级,寻找新的卖点。

目前,在产品定位、智能化方面,开始布局滚筒、智能、变频、大容量等功能,产品系列有高端比佛利系列、冷水洗涤系列和抗过敏系列。

纵观小天鹅的历史,其与外资达成技术合作,在技术上实现突破,也是其崛起的重要原因。因此,我们来看看它的重点科目:研发投入。

2015年至2017年,小天鹅的研发投入分别为5.57亿元、6.95亿元、9.09亿元,占收入的比重分别为4.24%、4.26%、4.25%,未进行资本化处理。

▼

这个研发水平,在同行业中是啥水平:

青岛海尔——2015年至2017年,研发投入分别为24.61亿元、32.49亿元、45.89亿元,占收入的比重为2.7%、2.7%、2.88%,资本化比例4.8%、1.9%、5.55%。

惠而浦——2015年至2017年,研发投入分别为1.65亿元、1.85亿元、1.52亿元,占收入的比重为3.02%、2.66%、2.39%,未进行资本化处理,但研发投入比重在下降。

对比下来,研发投入绝对值较高的是青岛海尔,占比最高的是小天鹅。同时,在会计处理方面比较谨慎,没有进行资本化。

注意,2016年6月,美的集团收购日本东芝,随之而来的还有东芝5000多项家电相关专利,未来母公司美的很可能会授权其使用。

— 04 —

预收账款比例比格力还高

▼

在大消费领域,下游消费者通常较分散,话语权较弱,同时,在洗衣机领域,多数采用经销模式,会预先收取部分货款,所以会有预收账款。

2015年至2017年,其预收款项分别为16.53亿元、30.14亿元、30.66亿元,占收入的比重为12.59%、18.45%、14.34%。

注意,这个预收款占比水平,秒杀了家电巨头格力(大约在9%左右)、美的集团(7%左右)。同时,也碾压了其洗衣机的同行:

青岛海尔——2015年至2017年,预收款项分别为31.70亿元、57.35亿元、58.33亿元,占收入的比重为3.53%、4.82%、3.66%。

惠而浦——2015年至2017年,预收款项分别1.74亿元、1.69亿元、1.65亿元,占营收的比重为3.18%、2.50%、2.59%。

可见,小天鹅对下游的话语权非常强。那么,接下来,它对上游的话语权表现如何?

通常,应付账款周转率可以反映企业免费占用上游供货企业资金的能力,代表对上游的话语权,应付账款周转率越低,话语权较强。

来看数据:

2015年至2017年,小天鹅应付账款分别为24.20亿元、33.35亿元、38.27亿元,占营业成本的比重为25.09%、27.54%、23.94%,应付账款周转率为3.2、4.21、4.46,周转率逐年升高。

这个话语权数据,同行业公司是个什么情况呢?

青岛海尔——2015年至2017年,应付账款分别为147.13亿元、205.94亿元、256.54亿元,占营业成本的比重为22.76%、25.08%、23.35%,应付账款周转率为4.59、4.65、4.75。

惠而浦——2015年至2017年,应付账款分别为13.13亿元、14.97亿元、16.94亿元,占营业成本的比重为36.14%、31.11%、33.53%,应付款周转率为2.97、3.43、3.17。

对比下来,小天鹅的应付账款周转率比海尔要低,略高于惠而浦,可见,其对上游的议价能力也不弱。

如果我们再进一步用“现金周转天数”指标,来衡量其账期长短,以及对上下游的资金占用强度,可以看到:2015年至2017年,其现金周转天数为-63.36天、-22.8天、-11.97天,均为负数。

现金周转天数为负,意味着小天鹅可以无偿占用上游资金,就能保证采购、生产、存货周转、销售的各环节,资金使用效率很高。之前我们分析过制造行业话语权较强的公司,苹果、格力、富士康,话语权的强弱,体现在报表上,也是现金周转天数为负。

这个营运效率在同行业中表现不错,超过了青岛海尔、惠而浦。

青岛海尔——2015年至2017年现金周转天数分别为-10.70天、2.57天、12.34天;

惠而浦——2015年至2017年现金周转天数分别为36.47天、35.20天、22.57天。

不过,从上下游产业链来分析,有一个细节:尽管美的的入驻,让它焕发新生,但集团体系的架构,也使它出现一个需要关注的现象:关联交易。

2015年至2017年,关联销售分别为20.26亿元、25.88亿元、33.52亿元,占销售总额的比例为15.43%、15.85%、15.74%。关联采购分别为16.61亿元、28.29亿元、43.79亿元,占采购总额的比例为16.95%、23.57%、33.17%。

— 05 —

关于存货的故事

▼

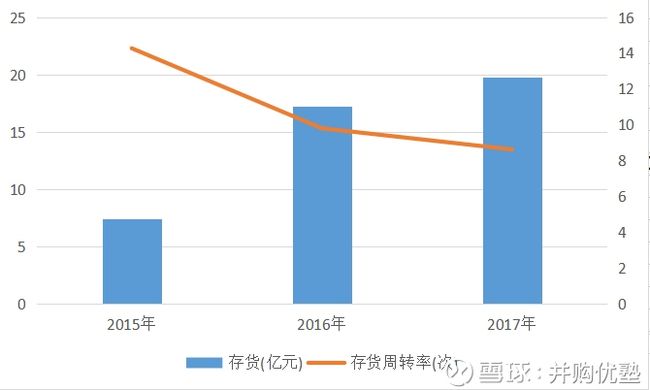

接着,来看生产环节。小天鹅主要采用自主加工的模式,从材料采购到生产产成品,都反映在存货科目里。2015年至2017年,其存货分别为7.45亿元、17.25亿元、19.81亿元,其中90%以上是库存商品。

▼

注意,2016年库存商品急剧攀升,存货周转率逐渐下降,分别为14.28、9.81、8.6。

▼

来看看同行业的存货周转情况:

青岛海尔——2015年至2017年存货周转率8.02、6.9、5.98,周转速度在变慢。

惠而浦——2015年至2017年存货周转率3.73、4.96、5.89,逐年上升。

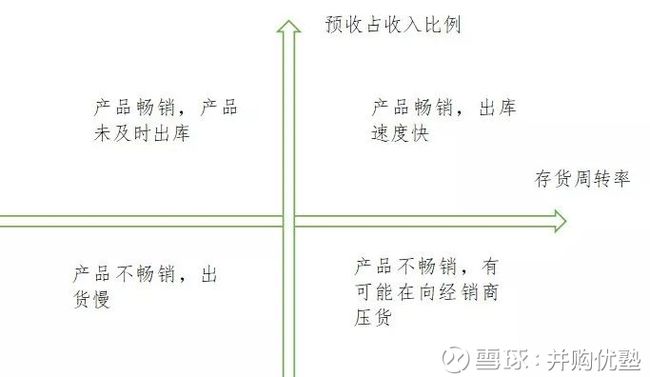

对比一看,惠而浦的存货周转在变快,小天鹅和青岛海尔的周转速度都在变慢,是运营效率下降了吗?这个问题需要结合预收账款的变化来看:

小天鹅预收款占收入的比例,三年复合增速为4.43%,预收款增长,存货周转率变慢,意味着货物并不愁卖,手上仍然捏着经销商的预收款,订单很多。

▼

而同行业的情况,如下:

青岛海尔——2015年至2017年,预收款三年复合增速1.22%,存货周转率变慢,同样处于第二象限,货物不愁销路。

惠而浦——2015年至2017年,预收款三年复合增速为-6.69%,存货周转在变快,处于第四象限。同时,结合它的应收账款周转率来看,其应收账款周转率分别为5.86、5.32、4.79,回款速度越来越慢,有向经销商压货的可能性。

不过,看到这里,并没有结束。

小天鹅在2015年采取了“T+3”的商业模式,力争缩短下单到交货的时间,压缩采购周期、生产周期、销售周期的周转天数,理论上出货速度会更快。可实际上,库存商品却越来越高,存货周转率越来越慢,这是怎么回事?

— 06 —

季节性波动拆解

▼

这,从商业逻辑上讲,很可能是由外部因素、季节因素、价格因素综合导致的,即:年末,下游经销商想要备货。

沿着上面的逻辑,如果年底备货,那么,财务数据会出现这样的结果:第四季度库存会大幅增加、一季度收入大幅增加。我们来看看是不是这样:

▼

确实,2017年第四季度存货余额明显增加,2018年一季度存货下降、收入增加,2015年、2016年同样可以验证上面的逻辑。

所以,类似的消费品领域,分析其季度销售情况很有必要,尤其是在双十一、购物节等时点。如果未来某一年的销售高峰季度,收入增速开始下滑,则可能说明业绩面临瓶颈,要警惕未来的基本面滑坡。

对于本案的存货激增,曾有投资者提过问题,小天鹅在投资者回复和媒体报道中解释道:四季度为消化渠道库存,控制发货节奏,为旺季备货。同时,由于原材料大宗产品价格大幅上涨,经销商也需要提前增加备货,否则产品可能会涨价。

注意,2016年6月至2017年12月底,主要材料塑料、钢材的价格一路攀升。

▼

— 07 —

土豪账面上的钱

▼

话语权强,东西又不愁卖,现金流又很不错,穷得只剩下钱了。

有钱怎么办?2015年至2017年,其他流动资产分别为127.52亿元、173.28亿元、195.65亿元,占资产总额的比重为89%、91.75%、91.69%。这个比重,居然比它的母集团美的还要高。

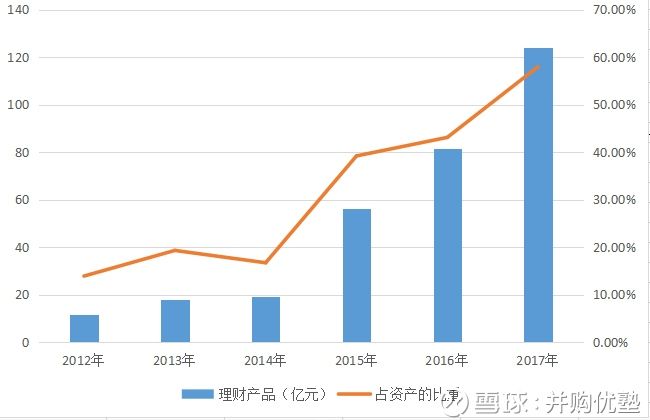

其他流动资产中大部分是理财产品,2015年至2017年分别是56.23亿元、81.44亿元、124.43亿元,占资产总额的比重为39.2%、43.1%、58%。

▼

太有钱,没地方花,只能投资理财了,为此,2015年它还特意变更了经营范围——“报告期内,公司经营范围增加了'利用自有资金对金融业进行投资'”。你看,钱多到已经不得不开拓投资业务了。

数据上看,理财投资,已经成了其日常持续性业务。2015年至2017年,理财产品贡献的投资收益2.02亿元、2亿元、3.21亿元,占利润总额的比重为16.49%、12.63%、15.54%。

这么有钱,对股东好不好呢?再来看看分红。

2015年至2017年,小天鹅现金分红3.79亿元、4.74亿元、6.33亿元,股息支付率为41.29%、40.37%、41.99%,近三年分红比例都在40%以上。

对比同行业来看,这个分红比例到底高不高:

青岛海尔——2015年至2017年,股息支付率为30.06%、30.02%、30.11%。

惠而浦——2015年至2016年,股息支付率为12.54%、28.41%,2017年未分红。

可见,现在的小天鹅已经不单纯是一个传统制造业了,其风格与母公司美的越来越像。

美的理财产品占总资产的比重约为25%左右,其近三年的分红比例分别为40.3%、44.03%、45.71%。

▼

— 08 —

一门常青的好生意

▼

家电行业,可以大致分为白电、厨电、小家电、黑电几个重要赛道。其中,白电行业包括冰箱、空调、洗衣机,俗称“新三件”。2017年,中国家电市场规模达到约1.7万亿元,同比增长约10%。

根据数据,2017年白电市场增长势头较好,冰箱、空调、洗衣机销售额分别为927亿元、1987亿元和695亿元,同比增长分别为10.2%、24.18%和13%。

总之,在大家电行业中,白电技术迭代慢、生命周期长、技术护城河高、产能集中、定价权高、独特性强、用户对功能性要求高,所以,是非常好的一门生意。

厨电领域技术迭代慢、生命周期长,加上安装难度和更换成本较高,也是不错的生意。而小家电、黑电技术迭代较快、生命周期短,具有快消品属性,总体来看不如白电、厨电。

白电赛道中:

空调——2017年全年销量14170 万台,同比增长31%。其中内销量8875万台,同比增长47%;外销量5295万台,同比增长11%。代表公司:格力电器、美的集团,内销方面,格力市占率最高,为38.6%,其次是美的(22.5%);外销方面,美的市占率最高,为27.9%,其次是格力(22.2%)。[2]

洗衣机——2017年,总销量6407万台,同比增长7.7%;内销出货4414万台,同比增长7.3%;外销出货1993万台,同比增长8.6%。其中滚筒洗衣机的需求增速较快,同比增长24%。代表公司:青岛海尔、小天鹅,市场份额如下:[2]

▼

冰箱——2017年,家用冰箱总出货量7507万台,同比增长1.2%。全年内销出货量4480万台,同比下滑5.3%;外销出货量3027万台,同比增长12.7%。代表公司:青岛海尔、美的集团,青岛海尔2017年市占率27.64%,美的集团市占率11.18%。[2]

可见,尽管已经增长多年,但空调的增速仍然最高,远远超过洗衣机、冰箱的增速,且已经形成了双寡头垄断的市场格局。而冰箱、洗衣机两个行业增长空间出现了瓶颈,增速很低。

那么,白电领域未来的营收增长点,在哪里?

1)产品结构升级助推增长:洗衣机由波轮向滚筒升级,冰箱向大容量、多开门、风冷变频升级。例如,滚筒洗衣机2017年总销量2383万台,同比增长24%;而波轮洗衣机2017年总销量4024 万台,同比2016年零增长。

▼

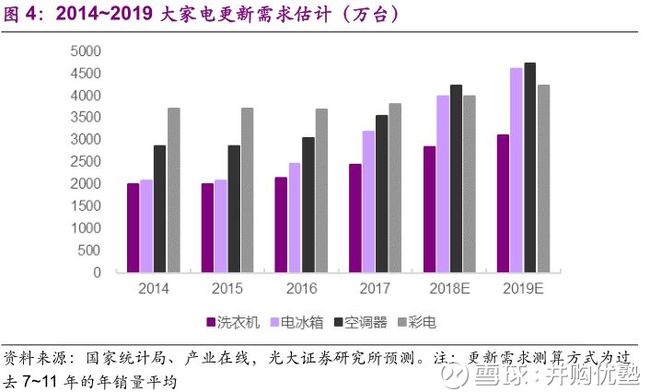

2)大家电的更新需求:2007-2011年,该阶段大家电受益于“家电下乡”、“以旧换新”、“节能惠民”的政策推动,快速增长。家电使用寿命约在8-10年,那么预计2015年至2021年,将迎来新的增长。

▼

3)出口业务:国内家电行业出口地主要是美国、东南亚地区,目前印度、菲律宾等东南亚国家洗衣机保有量远低于国际平均水平,是可开发的市场。[1]

▼

▼

(图片来源:中国产业信息网)

4)家电产品价格提升:由于2016年中旬开始,上游原材料价格上涨,从而将价格压力传导至下游,带动下游空调、冰箱、洗衣机的出货价格提升。比如,空调价格上涨5.7%、洗衣机行业均价上升11.3%,冰箱行业整体均价同比上升13.8%。

— 09 —

一个独特的行业逻辑

▼

综上,本报告研究逻辑如下:

1)家电分为白电,黑电,厨电,也可以分为大家电,小家电。大家电具有耐用消费品特性,比如冰箱、洗衣机、空调、油烟机、燃气灶,它们不易更换,所以消费者在购买时就会更看重品质,更倾向于购买头部品牌。而小家电领域具有快消品属性,更换频次高,品牌壁垒相对较弱。

2)在大家电领域,我们研究过格力、老板电器,在厨电领域我们研究过苏泊尔,在小家电领域我们研究过小狗电器,今天我们研究大家电中另一个重要的品种——洗衣机。

3)洗衣机行业,在80年代起步阶段,国内有大量参与者,行业高速增长的同时,竞争也逐步加剧,经过价格战、原材料价格上涨,行业开始洗牌,小企业逐渐淘汰出局,逐渐形成寡占市场。空调、冰箱、洗衣机、电视领域,都发生过类似的故事。最终,产能集中,寡头垄断,空调领域如:格力vs美的vs海尔,洗衣机领域如:海尔vs小天鹅vs美的。

4)如今,空调行业仍在快速增长,洗衣机、电冰箱、电视机国内增速放缓,瓶颈可见,未来要想打开更大的空间,其实要看国际市场。

5)在整个家电领域,供应链管理很重要,特别是库存的管理。传统家电公司通常“先生产,再销售”,很容易造成库存积压,销售压力剧增。例如2014年,格力主动去库存,打响价格战。而本案小天鹅,采用“T+3客户订单制”,转变为以销定产,能够将下单、采购、生产、销售等周期控制在12天以内,较传统的45天缩减了近70%。

6)另外,渠道管理也很重要,是决定家电销售业绩的咽喉。家电领域龙头,多以经销模式为主,重点渠道有KA(国美、苏宁、商超等)、专卖店、电商等。不过,各家龙头的销售模式略有差别。比如,格力主要采用经销模式,且采用返利、股权激励的合作方式,与经销商合资销售,进行分红激励。而海尔,则直接向零售商供货,面向用户,用户反馈及时。之前我们分析的老板电器,则是采用代理商持股模式。

7)以本案小天鹅为例,大家电领域,要研究以下几个财务密码:存货、预收款项、现金周转天数。并且,还需要密切关注双十一、双十二、六一八、年货节等核心促销季度的备货和营收情况。

8)值得注意的是,2016年,美的收购东芝白电80%的股权,东芝在东亚南地区有广泛的知名度,且在洗衣机变频技术比较先进,双方在产能、渠道、品牌(“东芝”品牌授权40年)等方面合作,扩大出口。我们预判,未来将其洗衣机业务注入到小天鹅的可能性较大,否则可能存在同业竞争问题。

9)2007年到2011年,家电下乡拉动了整个家电领域的爆发,但之后,大家电增速放缓,只有空调销量的增速仍然保持在30%左右——一个问题来了,为什么同是白电、同是大家电,同样依赖于下游房地产行业,但空调行业为什么发展了这么多年,仍然能够穿越牛熊、穿越经济周期,维持强力增长?其实,只是因为一个简单的常识:空调的应用场景和洗衣机、电冰箱不同,可以“一户多装”,很多人家里客厅、卧室都会装空调,但冰箱、洗衣机一般情况下只有一个。此外,空调的应用场景更广,不仅仅是家用,办公场所同样也会用,甚至工业厂房、旅游景点、酒店也需要。而洗衣机、电冰箱的应用场景,就要少很多。所以,空调是毫无疑问的家电之王。

10)本案,小天鹅未来的业绩增长,主要得看四点:一是,家电下乡的替换需求,因为大家电的寿命在8-10年左右,之前“家电下乡”的那波存量,将在2015年到2021年迎来一波家电更换潮;二是,自然增长,跟随下游的新房销售数据和新房竣工数据;三是,消费升级,功能迭代;四是,出口外销,这块的想象空间更大一些

作者:并购优塾

链接:https://xueqiu.com/1095662550/109339077

2018.6.24~周日~晴30度,昨日上午还大中雨今天出太阳热。