黄金概念股大涨!机构已布局,投资机会真的来了?

权威、深度、实用的财经资讯都在这里

美联储23日宣布,将继续购买美国国债和抵押贷款支持证券以支撑美国经济抵御新冠肺炎疫情冲击,支持市场平稳运行,不设额度上限。

面对美联储的无限量宽松模式,机构的建议很直接——买黄金!

今日A股市场,黄金板块表现亮眼,银泰黄金开盘涨停,多只黄金类个股强势拉升。多位业内人士表示,此前金价大跌的原因在于流动性吃紧,持有现金最安全。如今,美联储释放无限流动性,黄金配置的大机会可能已经到来。

业内人士认为,黄金大涨也意味着市场由恐慌模式进入到避险模式。

A股黄金板块大幅走高

今日A股市场,银泰黄金、赤峰黄金、山东黄金盘中触及涨停。北京时间14时13分,由Wind编制的黄金指数涨幅达到8.42%。

在强势表现背后,是金价的大幅上涨。纽约商品交易所黄金期货市场交投最活跃的4月黄金期价23日收于每盎司1567.6美元,涨幅高达5.59%。

而今日亚洲交易时段,国际金价继续走高。北京时间14时13分,纽约近月期金价格报每盎司1584.83美元,涨幅1.05%。

天风证券分析称,流动性危机是金价短期走势的决定性因素。如2008年金融危机时期,金价在危机中明显呈现出两个阶段:第一阶段受到流动性危机影响,金、股双杀;第二阶段,在美联储迅速扩表给市场补充流动性后,金价迅速反弹。

机构齐呼:黄金迎重要投资机遇!

此次金价大幅上涨,是短期反弹还是配置机会来临?业内人士认为,黄金迎来重要投资机遇。

中泰证券研究所所长、首席经济学家李迅雷在其微博表示,当流动性短缺时,避险资产无法避险,超发的货币便成为安全资产,当美联储承诺无限量放水时,安全资产瞬间“贬值”,避险资产自然大涨。

“黄金配置的大机会可能已经到来!”华安基金总经理助理、指数与量化投资部总经理许之彦作出四点分析。

第一,美国10年期国债收益率创下历史新低。这预示着,市场对全球和美国的宏观经济极为悲观的情形有可能会出现;

第二,全球市场波动加大的背后,是对美国市场自2008年国际金融危机以来上涨的修正。这种修正或有一定的空间,此时,也是投资黄金的较好时机;

第三,随着美国10年期国债收益率的大幅下降及通胀的微弱上升,负利率已成为常态,甚至有扩大的迹象。在此背景下,美元的优势在下降,而从黄金的定价模型看,非常有利于黄金价格的上涨;

第四,全球在股权和债券上的配置比重非常大,这时候如果进行资产配置调整,黄金的需求可能会大幅增加。

中泰证券表示,随着美联储量化宽松继续,黄金已初步回归避险属性,有可能成为最先走出来的大类资产之一。

黄金股布局有空间

从机构的布局来看,黄金股也存在空间。

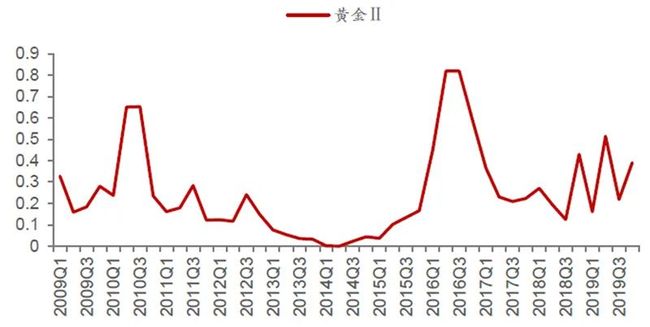

按照趋势,基金对贵金属板块的配置比例自2016 年以来逐步下滑,2019 年配置比例整体在低位震荡。2019年二季度,贵金属行情启动,配置比例有所抬头,但2019年三季度避险情绪降温,贵金属配置比例有所回落,2019年四季度通胀预期抬头驱动金价上行,贵金属配置比例有所回升。

整体来看,当前基金对黄金的配置比例仅为0.4%,远低于历史高位水平,黄金板块并未出现投资过热的情形。

贵金属板块基金配置比例(%) 来源:中泰证券研究报告

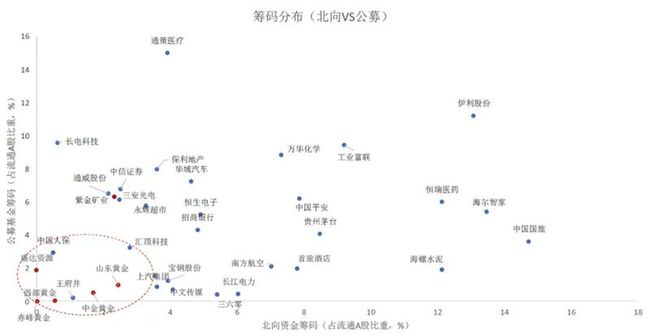

另外,从筹码分布来看,黄金板块个股筹码较为分散,配置比例有很大提升空间。

中泰证券数据显示,目前公募基金持仓比例较低,从黄金板块内部筹码分布来看,国内公募基金与外资均较青睐于山东黄金和紫金矿业。

来源:中泰证券研究报告

编辑:吴晓婧

| |

往期回顾 |

|

航空公司复工再调查:东航日均执飞千班,海航全面恢复海南航线……

本期责任编辑:王宙洁赵唯佳

▼

版权声明

上海证券报微信保留本文的所有权利,未经书面授权,任何人不得转载、编辑、重新发布,否则将被依法追究法律责任;联系我们:021-38967805。

好看,你就点一下!