似乎只有在阅读、学习和计算分析中才不会心里焦灼,于是更虔诚的希望自己可以好好学习投资理财知识、运用及坚持下去。

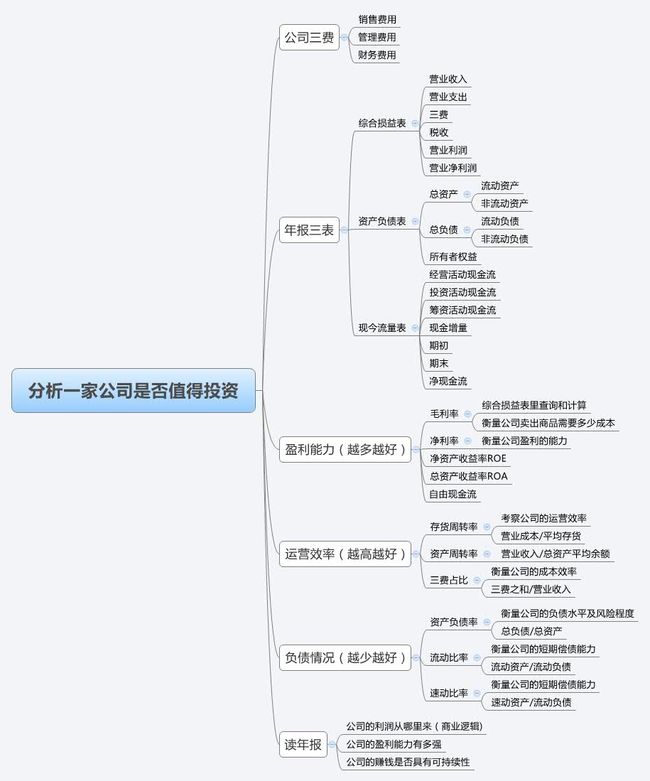

以下为分析一家公司需要理解和涉及内容的汇总表,将陆续就每一个术语和作用进行学习与总结,加油,做一个心中有数的投资者。

因为三费占比是衡量公司运营效率的考察数据之一,所以我们要先弄懂三费是什么。

三费:销售费用、管理费用、财务费用

销售费用:企业在销售产品、自制半成品和工业性劳务等过程中发生的各项费用。

管理费用:企业的行政管理部门为管理和组织经营活动而发生的各项费用。如门面扩增的租金,员工增加的薪资等。

财务费用:企业为筹集生产经营所需资金等而发生的费用,包括利息支出(减利息收入)、汇兑损失以及相关的手续费用等。

三费占比就指销售费用+管理费用+财务费用占营业收入的比例,也可以分开看销售费用占比,管理费用占比、财务费用占比。其意义何在,我们可以这样比较。

1、同类的比较,两家公司同类业务,如果A、B两家的规模、净利润接近,而A的三费占比低于B,我们可以想象A花了较少的管理成本、销售成本,却达到了同样的利润。

沃尔玛和KMART,沃尔玛的相对竞争优势清楚地表现在销售和管理费用比率低上,自1990年代起,沃尔玛的销售和管理费用比率维持在总营收的15%-19%,而KMART的比率最低大概18%,最高在25%,在微薄利润的通路业里,销售费用和管理费用可以高出对手3%到5%,这就是优势。

2007年以前,戴尔的销售和管理费用占营收的比率在9%-15%,惠普的销售和管理费用占营收比率在16%-25%,这种成本结构的优势,使惠普的竞争力落后于戴尔。惠普新执行长赫德上任后,致力于降低管销费用,2009年其管销占比已比戴尔低。可见企业的竞争优势是动态的,取决于管理团队正确的策略与落实的执行力,而我们需要从数据中看到策略和执行。

2、自身的比较,像上述惠普,可以比较自己今年的三费占比较前一年低还是高,当然由于扩张公司的三费占比是有可能会持续增加的,那么这个时候还是要比较利润增长了,在快速展店的同时,营收是等比例地增长呢?还是店开得越多产生的成本越高,反而使得单点的利润越老越少?这也是评判公司扩张、选址方向是否正确的衡量数据之一。

三费之后是三表,目前看起来这些都还是散点,等慢慢地串成线后我们可以看到公司的全貌,一个分析财报的高手一定是这样的。

三表概述,其实财务报表有很多表,但是最为重要的三个就是资产负债表、利润表和现今流量表。

资产负债表,了解企业财务结构最重要的利器。企业所拥有的各种资源总量及其分布情况,可以分析企业的资产构成,还反应了企业的偿债能力。

利润表,反应公司在一年的时间里赚了多少钱,是企业经营绩效最重要的依据。分析企业利润增减变化的原因,获得利润或发生亏损的数额,表明企业投入与产出之间的关系。

现今流量表,评估一家企业能否持续存货及竞争的最核心工具。有助于投资者对企业整体财务状况作出客观评价,评价企业的支付能力、偿债能力和周转能力。

三表后面再继续学习和展开。

从三表数据中怎么挖掘可以衡量公司的数据工具。如何组合三表中的数据。

衡量公司盈利能力

毛利率=(营业收入-营业成本)/营业收入。用来衡量一家公司卖出商品需要多少成本,一家公司每卖出一件商品,赚了多少的毛利。

净利率=净利润/营业收入。用来衡量公司的盈利能力。一件商品不会只有原成本,还有人工成本、管理费用、销售费用等,所以需要去掉这些费用,才知道这家公司到底赚了多少钱。比如咨询公司,主要是卖文件,打印文件的成本很低,所以毛利率可能很高,但是其人力成本相当高,就是管理费用很高,因为咨询公司主要是靠人脑的,这样它的净利率可能就很低了。不要在不同行之间用毛利率和净利率来比较和选择公司,作为同类同行公司的比较因素。

ROE净资产收益率=净利润/股东权益,公司盈利能力会受公司规模的影响,大公司赚得钱必然比小公司多,但是大公司的盈利能力不一定比小公司强,赚得多,分得人也多,那么对于个人而言也不多,所以净资产收益率是比较完善的衡量公司盈利能力的工具,可以跨行业比较。

坑:如果这家公司的借债很多,那么它的股东权益就会很低了(由公式总资产=总负债+股东权益得出),那么这样的ROE也会很高,这种就属于被认为做高的坑了,仅提高债务。负债超过股东权益的公司称为高杠杆比公司,比如中国的炒房团等,涨就很好,但是一旦跌就会清零。高杠杆比的公司表面上看ROE很高,但是风险也很大。于是有了ROA

ROA总资产收益率(资产报酬率)=净利润/总资产,用总资产收益率来衡量公司盈利能力也可以参考。

自由现金流(净现金流)=经营活动产生的现金流量净额--资本支出 (美国会计制度),反应了这家公司收入的现今到底有多少,比净利润更真实的反应这家公司的真正盈利。资本支出即投资活动产生的现金流。

为什么净现金流不考虑筹资现金流,因为筹资现金流是公司举债发生的现金和公司发行新股而产生的现金。假设有一家公司,没有任何经营业务,但是每年就发行100万的股票,那么在筹资现金流里就会有100万的现金流入,这个能说明该公司的盈利能力强吗?为避免皮包公司利用筹资现金来作假,所以不考虑筹资现金流。

衡量公司的运营效率

存货周转率=营业成本/平均存货,周转率高,说明卖得快,如果卖不动,该公司明显运营效率不行。

资产周转率=营业收入/总资产平均余额,衡量企业资产管理效率的指标,考察一个企业资产运营效率,表明一年中总资产周转的次数。

三费占比=(销售费用+管理费用+财务费用)/营业收入,衡量一家公司的成本控制能力。

衡量公司的资产安全

资产负债率=总负债/总资产,用来衡量公司的负债水平以及风险程度。(银行、金融类天生具有高杠杆比优势,可能资产负债率高不大影响,但是其余公司的需要注意负债占比)

流动比率=流动资产/流动负债,用来衡量公司的短期偿债能力。(也需要注意有一些行业不同,过高的流动比率也不好,说明其没有好好运用资金,或者就是存货堆积,或者是应收账款堆积,如果过低,那么有可能资不抵债了。)

速动比率=速动资产/流动负债,用来衡量公司的短期偿债能力。