原油宝韭菜们深夜被血洗 中行“关灯睡觉 ” 这口锅谁来背?

Hi~新朋友,记得点蓝字关注我们哟

回顾事件经过: 近来油价持续下跌,一些前期看多原油价格的投资者,通过中国银行的原油宝“抄底”投资美国原油05合约。然而,在4月20日晚,05合约出现史无前例的负值结算价,让这部分看多的投资者不但本金亏光,还出现反欠银行一大笔钱的情况。

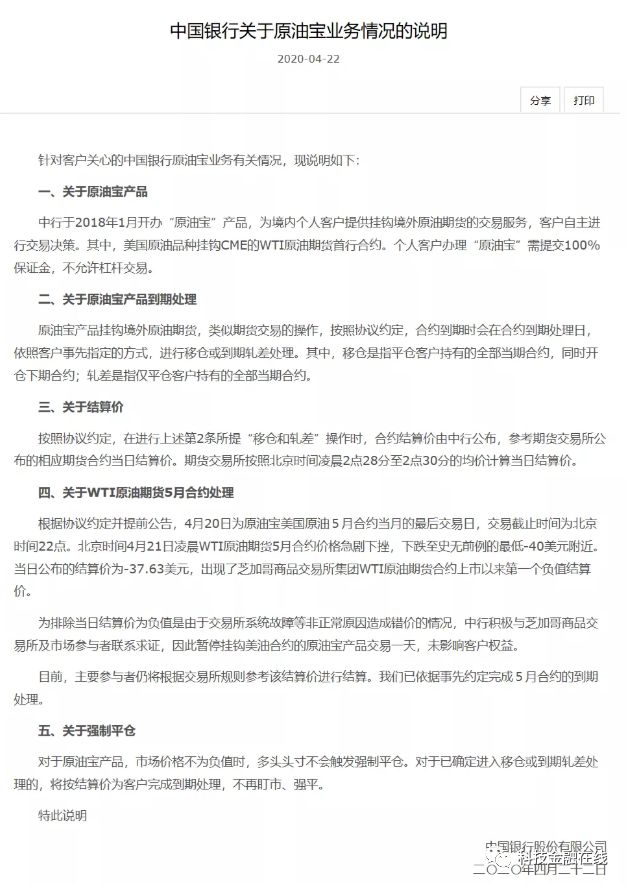

此事发生后,市场一片哗然。对此,2020年4月22日晚间,中国银行发布公告,其中有几点重要信息:

一是“原油宝”挂钩境外原油期货交易,办理需提交100%保证金,不允许杠杆交易。

二是明确了交易截止时间为北京时间4月20日22点。

三是结算价参考CME期货交易所,CME期货交易所按北京时间凌晨2点28分至2点30分的均价计算当日结算价(彼时正好是油价暴跌最大时段,结算价-37.62美元/桶)。

四是解释了原油宝产品只有市场价格为负时,多头头寸才会触发强制平仓。

对小白投资者来说,上述公告内容似乎并没有解决核心疑问。

1、中行原油宝到底是如何与CME原油期货挂钩的?

1、中行原油宝到底是如何与CME原油期货挂钩的?

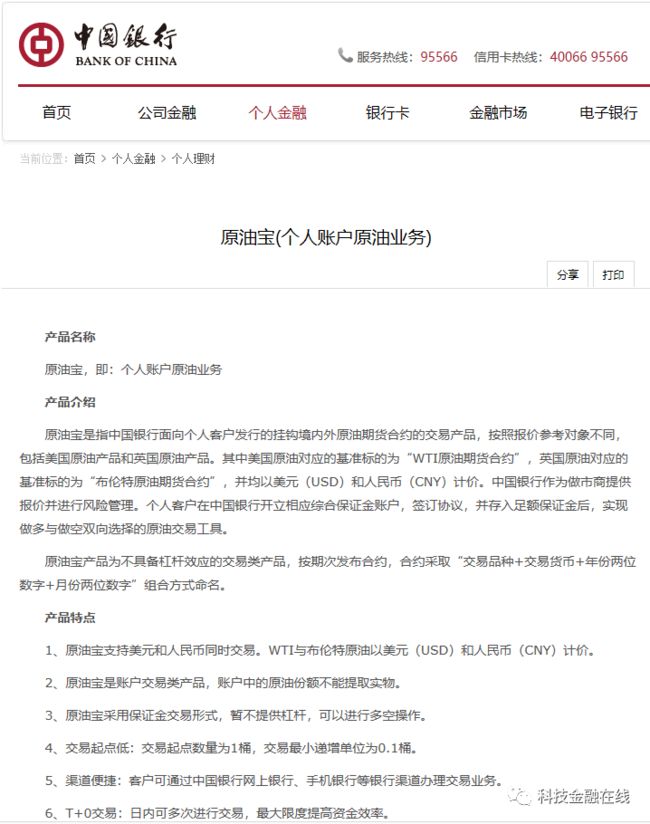

从中行原油宝产品说明来看,原油宝事实上只是对标国际期货价格的一个投资交易产品,并不是实盘交易。

这相当于中行自己开了一个虚拟盘,投资者在其虚拟盘交易,而中国银行自己在CME交易所做实盘交易,是两个完全不同的市场,两者关系只是“挂钩”!

中行在公告中说,用户购买原油宝是没有杠杆的,但是期货先天具有杠杆效应,中行在CME交易做实盘可是有杠杆的。那客户在虚拟盘上购买了原油期货合约,中国银行如何在CME进行实盘交易?原油宝具体又如何与CME原油期货挂钩?我们不得而知,恐怕只有中行自己知道。

不过,从目前情况来看,在虚拟盘中,中行是做市商,为了对冲风险,中行又去了CME交易所实盘期货上交易。虚拟盘上中国客户开了100个多单,中国银行可以在外盘实盘也开100个多单做完全对冲。

然后,中国银行发现最后交易日(北京时间4月20日22点)太接近交割日了,发现虚拟盘中要结算的时候,实盘上找不到对手方,因此实盘上价格被打穿。

重要的是,中国银行在实盘上找不到对手方和中行客户在虚拟盘操作,完全就是两个盘。你把实盘上自己的操作失误,让虚拟盘上的客户来承担,这合理吗?

这是两个不一样的市场,就算按照中行公告中“只有市场价格为负时,多头头寸才会触发强制平仓”的说法,那么当价格跌为0时,虚拟盘的多头客户承担的损失也仅限于保证金的100%(即最多就是本金全亏)。至于实盘对冲操作导致的负数结算,那应该是中国银行自己的事。

2、中行说交易权在用户手里 中行无权替用户提前移仓或平仓?

2、中行说交易权在用户手里 中行无权替用户提前移仓或平仓?

在产品设计上,中行称完全对接了NYMEX(纽约商品交易所)对于美国原油各个月份的最后交易日的规定。从逻辑上,这种设计实际上更能与国际油价市场无缝对接,使得投资者在美国原油到期前,可以充分自主地选择何时移仓。而中行无权替用户提前移仓或者平仓。

这个说法貌似很合理,但这是针对成熟的投资者。

成熟的期货投资者都知道,每一个期货品种临近交割日,都会面临流动性不足的问题。因为合约末期,市场上已很难找到对手方,交易深度已经非常低,所有人基本早已移仓到新的主力合约了。有几个会拖到最后还在那里交易的?

对比工商银行、建设银行等金融机构,它们选择提早结束交易,就是因为认识到合约末期不可预见性的风险。而对于不进行实物交割的客户而言,提前移仓换月是行业通行规则,就连全球最大的石油ETF基金USO等也都选择了提前移仓。

所以,从产品的设计而言,中行将最后交易日设定在临近交割日,就算这次不出事,原油宝也迟早难逃悲惨的命运。

此外,早在4月8日,CME就曾发出了主要能源产品价格可能为负的通告函。在4月15日,CME交易所再次发布测试公告称,可能出现零或者负价情况,而CME的所有交易和清算系统将继续正常运行。

这表明负价格的出现并非无踪可寻的黑天鹅事件,CME已经预见到可能出现的负油价。但中国银行似乎忽略了这个至关重要的消息。

要知道,大多投资者愿意做多,是因为最大亏损限定为本金。在公告中,中国银行也明确为非杠杆交易,杠杆交易常规理解是同时放大收益和风险,也就是既有可能获得数倍本金的回报,也有可能亏损数倍本金发生倒欠。

那非杠杆交易就应该理解为“损失以本金为界”,最多就是亏为0。

而CME的规则改变后,价格一旦可以为负数,则原有的最大亏损额为本金的预设条件就被打破了。夸张一点说,投资者面临的可能是无限放大的亏损。而恰恰中行在合同、协议中,也从没有定义过价格为负怎么处理?

这次结算价只是按跌到的-37.62美元算,如果是跌至-100美元?-500美元呢?又会怎么处理?穿仓后的损失谁又能负担的起?

一边是游戏规则都已经彻底被改,客户产品的风险等级陡然提升,面对这样的巨变,在以前的游戏规则下签订的客户风险等协议,显然已经不再适用,中国银行理应通知自己的投资者,采取非常时刻的非常措施。但中行却还死守着不到最后交易日,中行无权替用户提前移仓或者平仓的规则。

退一步来说,CME合约的修改固然存在突然性,但是中国银行作为做市商,并没发挥其风险管理的主观能动性,完全没有意识到合约修改导致的价格约束条件变化,对客户产品风险的影响。

也完全没有以客户为中心,似乎忘掉了身为资产10万亿的大行服务于人民的初心。最后,就算通过法律手段让投资者认赔补钱,但最终的结果,无非是赢了官司,输掉人心。

3、交易时间中行交易员“睡觉”去了?

3、交易时间中行交易员“睡觉”去了?

前面公告提到,4月20日22点是交易的最后截止时间。当时05合约的价格还在11美元/桶波动,在此之后才开始了暴跌,直至跌至负值。在这段时间,绝大部分客户已酣然入梦,就算有盯盘的也是无事无补。

中行公告显示,合约结算价参考期货交易所公布的当日结算价。而期货交易所是按照北京时间凌晨2点28分至2点30分的均价计算当日结算价。

普通人理解的期货结算价可能是用某个交易时段的加权平均价。但问题就在于,4月20日22点之后,客户的交易已经被终止,但结算价却采用了另外一个完全超过交易时段的价格来结算。此时,不管是暴涨还是暴跌,客户已经完全失去了规避风险的能力(就是客户已无法在中行虚拟盘交易,但中行还可以在外盘继续交易)。

举个简单的例子,A股市场的交易截止时间是下午3点,如果人为规定张三的交易时间只能截至到下午2点,而其他人仍然可以继续正常交易。但是,3点收盘后,所有人的(包括张三)结算价格按照下午3点的收盘价格来定,这对张三公平吗?

中行在公告中指出,在跌到负价格前,多头头寸不存在强平制度,而跌至负价格是发生在22:00后,中行不再盯市、强平。即持有多单未平仓的投资者依旧需要以-37.63美元的结算价来执行。

也就是说,“在跌到负价格前,多头头寸不会被强平”,那么跌到0元的时候为什么中行不给平仓?中行给出的理由是晚上10点以后“不再盯市、强平”!

换句话说就是,我们没有平仓的原因是“下班了,交易员去睡觉了”。这样的理由竟然出自一个资产10万亿、世界500强排名44位的银行之后,这也难免让投资者心寒!

声明:文章不构成投资建议,转载请注明出处。

“科技金融在线”专注科技金融领域独家报道致力于为广大读者提供最有价值的科技金融信息