超级重磅!中央出手:创业板注册制来了,涨跌幅扩大到20%,对A股影响多大?10大要点全解读

中国基金报 泰勒

刚刚,中央一声令下,创业板注册制真的来了。

中央全面深化改革委员会通过了创业板试点注册制方案

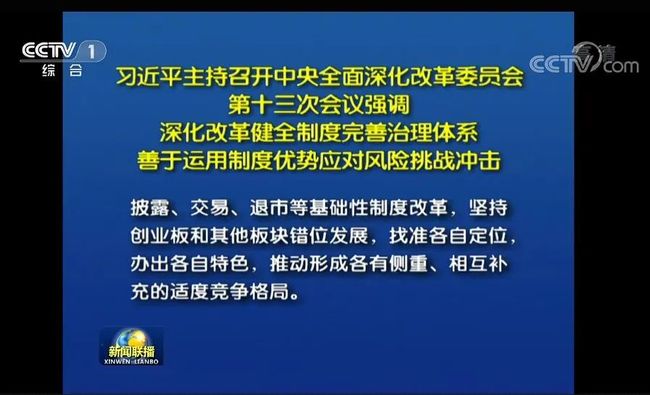

据央视新闻联播消息,2020年4月27日,习近平主持召开中央全面深化改革委员会第十三次会议强调,深化改革健全制度完善治理体系,善于运用制度优势应对风险挑战冲击。会议审议通过了《创业板改革并试点注册制总体实施方案》。

创业板注册制究竟是什么样的?基金君整理了几大重点,供大家参考。

1、中央如何定调创业板注册制?

习近平主持召开中央全面深化改革委员会第十三次会议。

会议指出,推进创业板改革并试点注册制,是深化资本市场改革、完善资本市场基础制度、提升资本市场功能的重要安排。

要着眼于打造一个规范、透明、开放、有活力、有韧性的资本市场,推进发行、上市、信息披露、交易、退市等基础性制度改革。

坚持创业板和其他板块错位发展,找准各自定位,办出各自特色,推动形成各有侧重、相互补充的适度竞争格局。

2、证监会:创业板试点注册制改革的存量投资者适当性要求基本保持不变

证监会副主席李超表示,本轮创业板试点注册制改革涉及板块的改革安排。优化发行上市条件,由深交所制定具体条件,支持红筹结构等企业上市,完善投资者适当性管理,尊重存量投资者交易习惯,存量投资者适当性要求基本保持不变,要求充分揭示风险,对增量投资者进行风险相匹配的适当性要求。

3、创业板注册程序和科创板有三方面不同

证监会副主席李超表示,本轮创业板试点注册制改革,在试点注册制的安排方面创业板试点注册制大体与科创板一致,注册程序分为交易所审核和证监会注册两个环节,通过问答的方式来督促企业提高信披质量。同科创板相比,创业板注册制有三方面不同。

一是建立沪深交易所审核工作协调机制,保持审核标准尺度一致,避免形成抢资源情况;

二是明确在审企业衔接安排,确保向注册制过渡;

三是再融资和并购重组涉及公开发行的同步实施注册制。

4、创业板改革强化信息披露为中心的注册制理念

证监会副主席李超表示,本轮创业板试点注册制,在首发注册办法总体沿袭了科创板试点注册制的核心制度安排,充分借鉴吸收了科创板试点注册制成功的一些做法。

一是以信息披露为中心,精简优化发行条件,增强制度的包容性,强化市场主体的责任,加大法律的管理工作,在发挥条件审核注册程序、发行承销、信息披露、原则要求、监管处罚等方面给予科创的和试点工作要求规定基本是一致的,要求对有关规定作出相应的一些补充。

二是明确创业板的板块定位,支持创新创造类企业,鼓励新旧产业融合,体现与科创版的差异化发展。

三是深入贯彻信息披露为中心的注册制理念,建立符合创业板特点的信息披露制度,细化市场主体的信息披露法定职责,进一步强化信息披露监管的标准。

5、创业板试点注册制改革涉及四方面制度安排

证监会副主席李超表示,本轮创业板试点注册制改革涉及四方面制度安排。

一是板块的改革安排。优化发行上市条件,由深交所制定具体条件,支持红筹结构等企业上市,完善投资者适当性管理,尊重存量投资者交易习惯,存量投资者适当性要求基本保持不变,要求充分揭示风险,对增量投资者进行风险相匹配的适当性要求。

二是制度方面的安排,和科创板试点注册制制度安排相一致,注册程序分为交易所审核和证监会注册两个环节。

三是完善基础制度。构建市场化的发行承销制度,建立机构投资者为参与主体的询价、定价、配售制度,新股上市前5个交易日不设涨跌幅限制,加强实际监管,构建符合创业板上市公司特点的持续监管规则体系,全面建立严格的信息披露规则体系。

四是配套改革的制度安排。在改革推进过程中,证监会将会同有关方面推出一系列配套改革措施,包括认真贯彻新证券法的要求,继续推动完善有关法律、法规和规章制度,推动刑法的修改,会同司法机关出台有关司法解释,进一步提高违法成本,保护投资者合法权益,继续推动中长期资金入市。

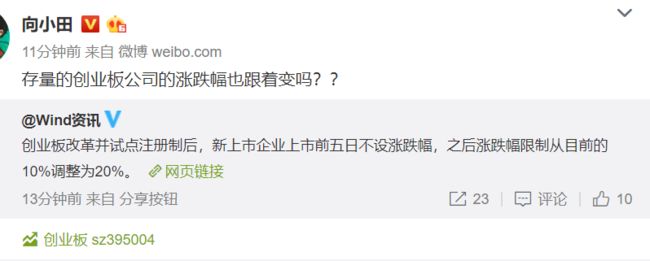

6、创业板改革并试点注册制后

新上市企业上市前五日不设涨跌幅

创业板改革并试点注册制后,新上市企业上市前五日不设涨跌幅,之后涨跌幅限制从目前的10%调整为20%。

7、坚持“一条主线,三个统筹”

证监会副主席李超介绍,此次创业板试点注册制改革,坚持“一条主线,三个统筹”。

“一条主线”是以信息披露为核心的股票发行注册制,提高透明度和真实性,由投资者自主进行价值判断,真正把选择权交给市场。

“三个统筹”包括了,一是统筹推进创业板改革与多层次资本市场体系建设,坚持创业板和其他板块的策略发展,形成各有侧重、互相补充的适度竞争格局;二是统筹推进注册制与其他基础制度建设,实施一揽子改革措施,健全配套制度;三是统筹增量改革和存量改革,包容存量改革,稳定存量上市公司和投资者预期,平稳实施改革。

8、创业板注册制改革不再强制保荐机构全面跟投 仅强制跟投四类“特殊”企业

创业板注册制改革趋同于科创板,但在保荐机构强制跟投一事上,创业板则有差异化安排。创业板注册制改革不再要求券商对其保荐的所有项目进行强制跟投,而是仅对未盈利,红筹架构,特殊投票权以及高价发行的四类公司采取强制性跟投。科创板强制跟投制度在推出后引发了投行的争议,而创业板注册制改革此举显然是进一步优化了保荐机构跟投制度。

9、存量上市公司会有什么影响?

苏宁金融研究院特约研究员何南野指出,科创板是一个没有存量IPO企业的市场,但创业板不是。创业板的退市制度是否普遍适用于新上市企业和存量上市企业,有必要进一步明确,毕竟两者的上市标准是不一样的。

不过股民比较关心的一点是,存量的创业板公司的涨跌幅也跟着变吗?这个问题的答案,要等深交所出细则。

10、对A股影响有多大?

2009年10月30日创业板正式启动。十年来,创业板在支持双创企业群体、优化创业创新生态、引领产业升级转型、加速新旧动能转换等方面发挥着日益重要的作用,成为了新时代推动经济高质量发展创新引擎。根据公开资料显示,截至4月27日晚间,创业板合计上市公司807家,总市值6.79万亿。

申万宏源证券研究所首席市场专家桂浩明表示,按注册制要求,上市公司必须全面、完整、准确地披露信息,并且把信息披露作为市场监管、投资者保护的重点。在这种市场手段的制约下,扩容节奏就不可能很快。新证券法为新股的常态化发行提供了条件,而不会对扩容的速度带来直接影响。

从科创板经验来看,其没有对大盘造成资金分流,而创业板开通时同样未对A股造成明显资金分流。

中国基金报:报道基金关注的一切

Chinafundnews

长按识别二维码,关注中国基金报

万水千山总是情,点个 “在看” 行不行!!!