【Python金融量化】VaR系列(五):Copula模型估计组合VaR

1. 资产组合VaR建模方法回顾

文章中总结了通过DCC模型估计组合向前一日VaR的方法,整体思路如下:

● 通过Garch族模型估计各资产的波动率● 通过DCC模型估计各资产间的相关系数,结合1得到资产组合的协方差矩阵

● 在各资产正态性假设的前提下,可以知道资产组合也服从正态分布,并且均值与协方差阵已在1,2中计算得到

● 在已知组合中各但资产权重w的情况下,根据下式计算组合VaR

文章中总结了通过蒙特卡洛方法估计组合向前K日VaR的方法,也可以仅计算组合向前一日VaR(本文只考虑向前1日的情况),文章中也对比了蒙特卡洛方法与DCC方法得到的结果,差异并不大。蒙特卡洛方法的思路如下:

● 根据Garch族模型估计资产的波动率● 根据DCC模型估计组合的相关系数

● 在1,2的基础上,在正态性假设前提下,得到组合的分布函数,对组合收益率进行模拟,在给定各资产权重w的情况下,可以得到组合的总收益

● 重复1-3若干次,可以得到组合总收益的模拟序列,类似HS方法,取p分位数即可

可以看出不论是DCC模型还是蒙特卡洛方法,都是在正态性假设的前提下,得到组合的分布函数再进行求解。事实上,也可以类比多元正态的概念构建多元t分布和多元渐进t分布,假设组合服从这样的分布,求出分布的参数后,再用蒙特卡洛方法进行模拟,这些理论依据已经很成熟,推导过程见文献[1],这里不再赘述。

但需要说明的是,多元t分布和多元渐近t分布都没有边际分布和线性组合依然多元t或者多元渐近t的性质。回忆多元正态的情况下,为了生成多元正态随机数,实际上是先产生不相关的n组一元正态随机数向量,然后通过cholesky分解转换为符合给定相关系数矩阵的组合收益率模拟序列。如果组合的分布不具有类似多元正态的性质,要根据分布函数模拟组合收益就比较困难,必须直接通过多元分布函数产生随机数,不能分解成单个资产去做,虽然也有相关的方法可以生成给定分布函数下随机数,但都比较麻烦,这是之前方法的一个局限性。

此外,多元正态假设所有的单个资产都是正态分布,多元t分布和多元渐近t分布的边际分布并非t分布或者渐近t分布,而不同的资产可能服从不同的分布,需要用不同方法去建模,已有的多元分布都不能满足这一条件,这是之前方法的另一局限性。

比较理想的状态是,我们可以用不同的方法对不同的单资产进行建模,最终n各资产具有不同的分布函数

这种情况下,如果可以找到一个连接函数G,通过这n个边际分布得到组合的分布F,就可以解决上面所说的两种局限。

这也正是本文总结的Copula模型的逻辑。

2.Copula模型

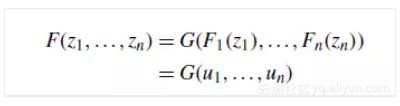

Sklar定理

Copula模型整体来说比较复杂,这里只对关键的部分加以说明,模型中最重要的定理是Sklar定理,也就是上面所说的理想情况,具体叙述如下

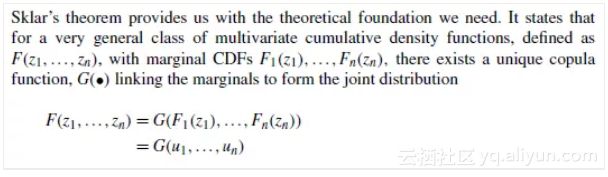

G称为copula CDF,在sklar定义的假设下,如果我们已经通过一些单变量模型得到了单资产的分布函数,只需要确定出copula函数G,就相当于知道了组合的分布函数,从而把估计组合分布函数的问题转化为估计copula函数的问题。当然copula函数也不是靠猜,有一些常用的copula函数可以选择,在确定了copula函数之后,可以通过MLE等方法估计参数。

参数估计(MLE)

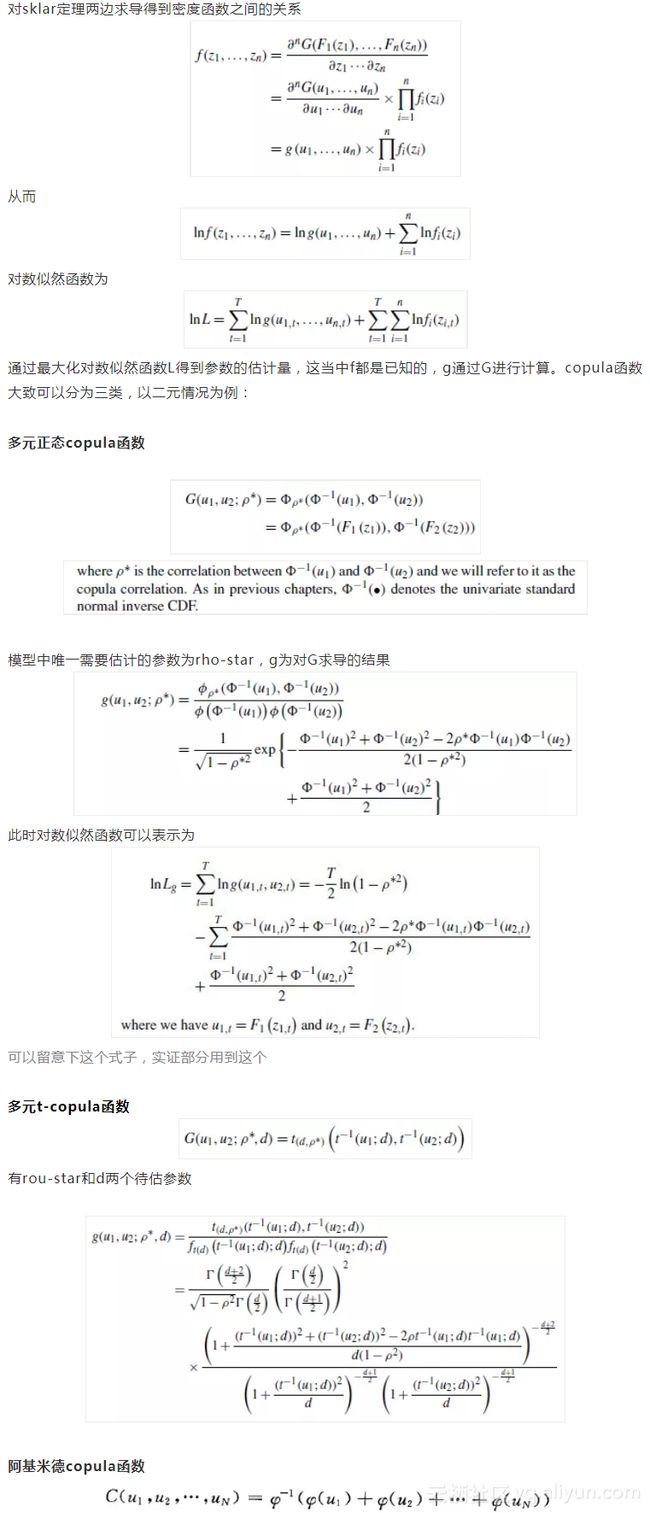

这里的C就是上文的G,见参考文献[2],二元情况下,可以细分为

其中,序号1称为Gumbel Copula函数,序号2称为Clayton Copula函数,序号3称为Frank Copula函数,之所以说明这三个,是因为这三个实际应用中比较多,python的copulalib包中也只提供这三种方法,不过本文并未尝试这几种方法,有兴趣的可以自己尝试下。

VaR估计思路

从之前的叙述中可以看出,通过copula函数得到的组合分布函数没有非常好的解析表达式,所以直接通过定义计算VaR的方法行不通,一般采取与蒙特卡洛方法相结合的方式,生成给定copula函数下的随机数,模拟资产组合的收益序列,再根据组合权重得到组合总收益,重复若干次,取p分位数。

随机数构造

使用蒙特卡洛方法的难点在于生成给定copula函数下的随机数,需要用到Nelsen定理,详见参考文献[2]

用Nelson定理构造随机数的方法如下

看了下copulib的源码,就是用这种方法构造的。而如果是多元正态copula或者多元t-copula的话, 有更简便的方法。以二元为例,可以往更高维推广

服从二元正态,可以直接模拟,然后再用标准正态分布函数作用,就可以得到符合给定多元正态copula的随机数,多元t-copula分布类似。

在得到符合给定copula分布的随机数u后,根据单个资产的分布F,可以得到单资产对应的随机数z

随后可以根据权重计算组合收益进而估计VaR。

综上,可以将Copula函数估计VaR的过程总结如下

选择copula函数,估计参数

第一步:根据单变量模型对所有单资产进行建模,估计分布函数F;

第二步:根据所有的分布函数F和给定copula函数,最大化对数似然函数估计参数;

蒙特卡洛模拟估计VaR

第一步:生成符合copula函数的随机数;

第二步:通过随机数得到各资产收益的模拟序列;

第三步:根据各资产权重得到组合收益序列,取p分位数作为VaR估计值

3.实证分析

数据:S&P500、US 10yr T-Note Fixed Term(同上一篇)

区间:2001-2010

蒙特卡洛模拟次数:10000次

数据和代码在后台回复“VaR5”获取

仅估计最后一天的VaR。代码中未给出太多注释,可以参见文献[1]第九章习题。

前两道题首先通过threshold correlation说明正态性假设并不符合实际,threshold correlation定义如下,r(p)表示r的p分位数

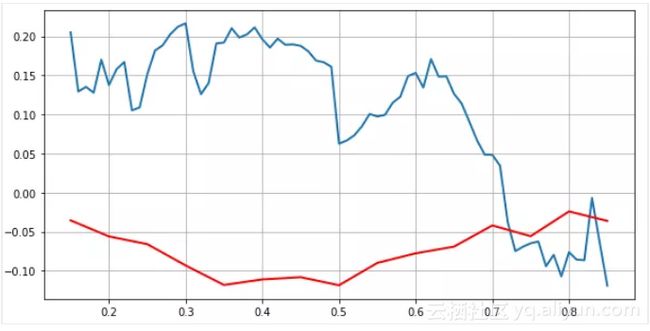

结果如下

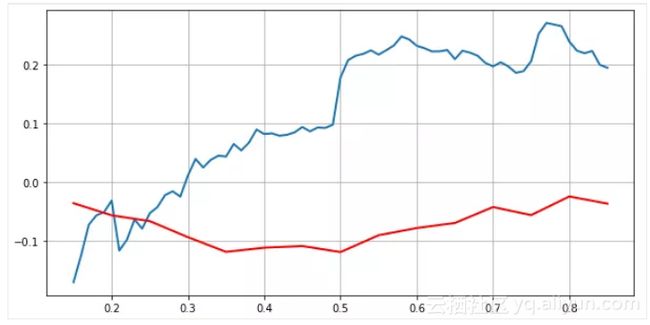

蓝色线为真实收益序列的threshold correlation,红色为标准正态的,如果将真实收益序列转化为标准收益,结果如下

可以看出,二者相差很大,说明用多元正态进行建模并不符合实际。

第三道题为用t-garch分别对两个单资产进行建模,估计参数d,不再说明;

第四道题为用第三问的结果建立二元正态copula模型,估计组合VaR,过程前面已经说明,代码如下

估计copula函数的参数

模拟

最终估计结果为VaR = 0.0101,可以与上篇文章最后一日的结果相对比,基本上是一致的。

原文发布时间为:2018-10-1

本文作者:量化小白H

本文来自云栖社区合作伙伴“Python爱好者社区”,了解相关信息可以关注“Python爱好者社区”。