“一元定增”引援国资,曾经跌破面值,如今起死回生?

权威、深度、实用的财经资讯都在这里

在湖北国资潜在的入主预期下,*ST华塑近期股价一路上涨,6月17日更是强势涨停。在摆脱了面值退市的窘境后,湖北国资的接手或将为这家已连亏两年的上市公司注入发展新动力。

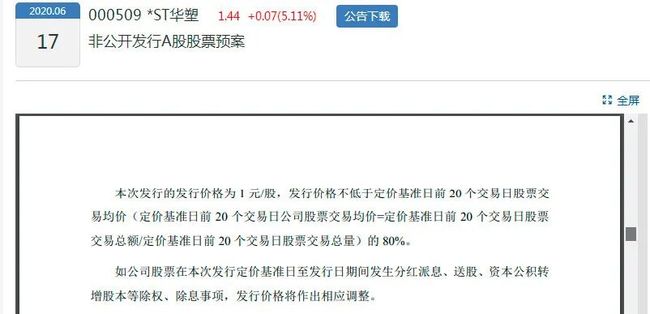

筹划近一个月后,*ST华塑抛出A股市场少见的“1元定增”方案。

根据16日晚披露的增发方案,公司拟以1元/股价格向湖北资管定增2.48亿股,募资总额约2.48亿元将用于补充流动资金。本次增发完成后,湖北资管将成为公司控股股东,公司实控人将变更为湖北省国资委。

引入国资力求“解围”

事出必有因。*ST华塑现实控人李雪峰、张子若夫妇交出上市公司控制权,旨在保住公司岌岌可危的上市地位。

因连续两年净利润为负值、且经审计的2019年末公司净资产为负值,根据相关规定,“华塑控股”证券简称从今年4月1日起变更为“*ST华塑”。

披星戴帽后,公司股价便一路下跌,在4月1日至5月20日的32个交易日内,股价累计跌幅达到50.27%。其中,5月19日更是跌破1元面值,5月20日0.92元/股的收盘价也创下新低。

本就面临潜在暂停上市风险的*ST华塑,在股价跌破1元后又迎来了面值退市的巨大“考验”。见此状况,公司实控人开始向市场释放积极信号,拟通过引入实力战投扭转困局。

回查公告,公司控股股东西藏麦田、实控人李雪峰、张子若在5月13日晚就表示,“正在与潜在战略投资者进行沟通协商,但目前尚未签订相关协议”;5月19日晚,在公司当日收盘价跌破1元后,公司又称,控股股东及实控人与潜在战略投资者已达成一致意向并形成初步方案。

在面值退市的压力下,公司方面明显加快了引入战投事项的推进节奏。5月20日晚,公司披露了筹划定增事项的提示公告,并表示该事项可能导致公司控制权变更。同时,此前的“潜在战投”也最终确定为湖北国资委旗下的湖北资管。

在湖北国资入主的“利好”预期下,公司股价也触底反弹。

统计数据显示,5月21日至6月17日的20个交易日内,公司股价累计上涨56.52%,6月17日收盘价为1.44元/股,可以说已暂时摆脱了面值退市的危机。

国资入主带来“生机”

湖北国资的及时出手对于正处在“保壳”关键节点的*ST华塑而言,可谓一场“及时雨”。

公开资料显示,湖北资管成立于2015年2月,控股股东为宏泰资本运营集团,实际控制人为湖北国资委。

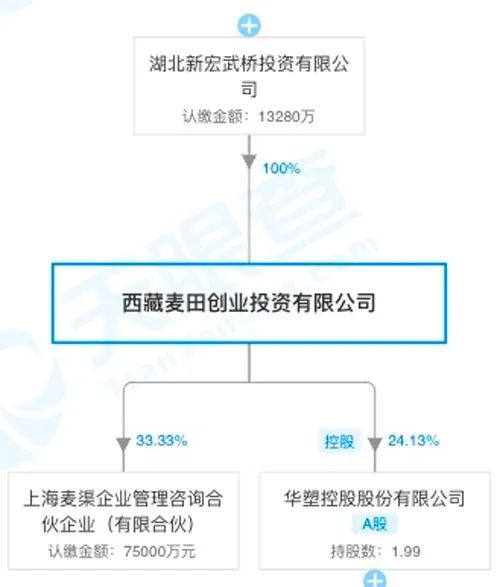

据定增预案,截至6月17日,李雪峰、张子若夫妇通过西藏麦田间接持有*ST华塑1.99亿股(占公司总股本的24.13%),为公司实际控制人,西藏麦田为公司控股股东。

而本次发行前,湖北资管未持有*ST华塑股份,此次定增经股东大会审议通过后,湖北资管将接受西藏麦田6438.77万股所对应的表决权委托。

发行完成后,湖北资管还将持有*ST华塑2.48亿股股份,占公司总股本的23.08%,控制表决权比例为29.08%,由此成为公司控股股东,湖北国资委成为公司实际控制人。同时,*ST华塑原控股股东西藏麦田持股比例将从24.13%下降到18.56%。

值得一提的是,拟接手*ST华塑的湖北资管其实与公司“早有交集”。

早在2017年11月,*ST华塑曾披露,控股股东西藏麦田与湖北资管签署了《股票质押合同》,西藏麦田将其持有的公司股份共计约1.98亿股(占公司总股本的 24.01%)分两笔质押给湖北资管,融资额为7亿元。

股票质押完成后,由于*ST华塑股价下跌,西藏麦田未能按时、足额追加质押股票或保证金,造成实质违约。而作为相关债权债务纠纷的解决措施,西藏麦田的股东浦江域耀于2018年7月24日将其持有的西藏麦田100%股权以让与担保的方式过户至湖北资管全资子公司新宏武桥名下。

天眼查数据显示,目前西藏麦田的控股股东仍为新宏武桥,法定代表人为湖北资管方面的吴波。

以当时1.98亿股、7亿元的融资额度粗略计算,目前*ST华塑1.44元的股价已令该部分股票市值严重“缩水”,湖北资管如今再掏2.48亿元拿下*ST华塑控制权,颇有“救公司于水火”的意味。

记者注意到,*ST华塑经营情况不容乐观。财务数据显示,公司2018年至2020年一季度,分别实现净利润-5372万元、-1.29亿元、-705万元。除了业绩不振外,公司经审计的2019年末公司净资产也为负值。

对于湖北资管此次定增“输血”,*ST华塑表示,本次发行将提升主营业务生产经营能力,公司的抗风险能力将进一步增强,也有利于公司未来通过各种融资渠道获取低成本的资金,促进公司构建多层次的融资结构。

编辑:徐锐

| |

往期回顾 |

|

本期责任编辑:张晓光

▼

版权声明

上海证券报微信保留本作品的所有权利,未经书面授权,任何单位或个人不得转载、摘编、链接或以其他方式复制发表,否则将被依法追究法律责任。

微信热线:王老师 021-38967805;版权合作:范老师 021-38967792。

好看,你就点一下!