【一周谈】美元实施“量化宽松”,比特币实施“量化紧缩”

4/1 (6230 USDT/BTC)

转(by Claire):《RBF vs 零确认支付,快速支付可以双花比特币吗?》https://news.huoxing24.com/20200401104646442710.html

摘(by Claire):RBF是一个选项,默认是不启用的。你可以打开这个选项,相同一笔比特币的两个交易会以“交易费高者得”的模式操作。当RBF处于关闭状态,将仍然奉行矿工只接受他们看到的第一笔交易的原则。而启用零确认支付的商户,只需多等待几秒到一分钟,欺诈性交易就会因在传播中处于劣势而失败。在零确认支付下,对于小额交易来说,双花攻击的成本往往大于收益,因为小额交易的币少,手续费低,要发起双花攻击的另一笔交易需要付出更高的手续费。

评:@Claire@魔笛手 自己开RBF而被双花欺诈的,与其说是RBF的错,不如说是使用者误用了这个特性。

如果是可信支付方(比如自己给自己转账)或者有足够的预期时间来等待充分的区块确认数,那么就可以开RBF、付较低手续费。如果是匿名对象,又要快速完成交易,那就关闭RBF。区块链的特点就是所有到账都是概率性的,即使被区块确认也是存在逆转概率的,只要通过调节参数,使得这个概率成为数学说的“小概率不可能”即可。

另外就是推荐收款的商家自己运行一个全节点,以最小化被欺诈风险。

4/2(6805 USDT/BTC)

转(by Claire):《中本聪认为节点赛跑令比特币在技术上适用于零售支付》https://news.huoxing24.com/20200402103851124968.html

摘(by Claire):根据中本聪比特币零食售卖机的例子,交易发出即使相差1秒,1分钟之后,传播的节点数量就会是80%和20%的区别。因此,最早发送的交易在传播上遥遥领先,双重消费根本没希望在剩余节点里取得显著比例。故此,从概率上看,撇除汇率波动的因素,比特币零确认支付的风险非常低,适合在零售业作为支付工具。

转:《Dragonfly:去中心化只是手段,并非区块链项目全部属性》https://www.chainnews.com/articles/585170970636.htm

摘:【Q4: 全局且自然发生。这是最隐蔽的特性。它们适用于所有人,但没人直接体验到它们。例如,「隐私」这样的事情。不是那种「你的邻居可以透过你的窗户看到你的隐私」这一类的,而更像是「数十亿美元公司拥有你的很多数据,这很奇怪且很不舒服,尽管似乎并没有因此发生任何明显的坏事。」

这就是问题所在。去中心化是最后一类:它是全局的,非直接的。没有人可以感觉到它。你可以感受到延迟、感受到交易费用,但从表面看都是一样的,无论它是中心化的,还是去中心化的。如果你的网络去中心化的程度下降,用户如何能知道?作为一般规则,产品几乎不可能在全局的、自然发生的价值属性(如去中心化)方面进行竞争。】这个四象限图有点意思

转:《币安:已完成对CoinMarketCap的收购》https://www.theblockbeats.com/newsflash/d/3114

摘:【这笔交易主要以股权和BNB的形式进行,币安正在考虑对CoinMarketCap的商业模式进行重大变革,从基于广告的模式转变为交易所按月支付上市费用的模式。】

转:《世纪骗局?熔断崩盘!瑞幸咖啡暴跌80%,自曝22亿财务造假,网友:割美国洋韭菜……》https://mp.weixin.qq.com/s/nk3TTcvVPqayoLtCPvVNow

摘:【瑞幸咖啡发的这份文件显示,他们做了一份内部调查,然后发现,从2019年第二季度开始,公司首席运营官兼董事刘建以及向他报告的几名员工从事了不当行为。其中包括捏造某些交易。】“内部调查”,自己做空自己?

【上海创远律师事务所合伙人许峰律师点评瑞幸咖啡财务造假事件:根据美国法律,提供不实财务报告和故意进行证券欺诈的犯罪要判处10至25年的监禁,个人和公司的罚金最高达500万美元和2500万美元。

同时审计机构也可能会涉嫌犯罪,可能要面临严格的举证责任,瑞幸公司、相关董监高、审计机构等中介机构,还可能面临巨额的集体诉讼。此外瑞幸公司本身可能还会遭到证监会的巨额罚款。】塞班斯法案了解下

评(by Allen):这是好事儿,谁让他跑去美股出老千…给后来人一个警醒

评:@Allen 瑞幸其实挺好的,品质保证,价格便宜

评(by 罗三水):拿美国投资人的钱补贴中国用户

(蔡凯龙补充:都是中国机构的钱为主)

评(by Allen):但是没有商业模式啊商业又不是慈善事业…

评:@Allen 这你就不懂了,马云说过,商业是最大的慈善[哈哈]

评(by Allen):开个奶茶店还要10块钱一杯,它卖咖啡凭什么这么便宜还不倒闭…用补贴来养客户,养出来的大部分都是白眼狼,反正我是没有券就不会去买。它的商业模式就是最大的问题

评:瑞幸的模式完美符合哈佛商学院克里斯滕森教授的“颠覆式创新”理论

评(by Allen):商业可以是转移支付,重新分配资本。但是买咖啡这么简单的商业行为,这么短的逻辑链条,它怎么转起来呢?

评:自提店消除了星巴克的空间成本,App消除了星巴克排队的时间成本,换来更便宜的咖啡。这是典型的disruptive innovation

评(by 罗三水):用咖啡支撑的资金盘。撑得住的是资产,撑不住的是资金盘

评(by Allen):它其实没有实质的创新啊…效率的提高来自于技术的进步,而不是商业模式或者商业范式的改变

卖咖啡还是卖咖啡,没有变成开汉堡店外加健身中心…

评:世界有一个抽水机,就有无数个洒水车。抽水机就是可以增发货币的央行,通过发钞把老百姓的财富偷偷转移到大资本手中。洒水车就是互联网,通过融资把大资本手中的钱拿过来,通过补贴烧钱把钱发给老百姓。老子曰:人之道,损不足以奉有余;天之道,损有余以补不足。天地轮回,其玄妙莫测,人的智力不足以参透,人的语言不足以说明白,此谓之:道可道,非常道。

评(by Allen):浑水专门做空中概股,这道行可深了…这种做空机构,连正经的门店都没有,像影子一样,谁知道是具体什么背景…反华的,恨国党内鬼,诉棍律师团,黑吃黑加杠杆做空的,各种可能性都有,唯一能够保证的就是这颗鸡蛋必须是臭的…要不然它自己死都不知道怎么死的

评:瑞幸如果能再借鉴一下麦当劳的表面餐饮、实质地产的模式,说不定就成了。

评(by Allen):对啊,它就没做范式转移,没让羊毛出在狗身上…

4/3(6712 USDT/BTC)

转:《Thesis完成770万美元融资,欲将BTC引入以太坊DeFi》https://www.odaily.com/post/5148413

摘:tBTC 是一种 ERC-20 代币,其价值由等额 BTC 完全担保,支持随时赎回。希望在以太坊网络上使用 BTC 的用户只需将 BTC 存入一个阈值签名合约,签名组在向以太坊区块链发送存款证明后,便可成功铸造一枚 tBTC 代币,代币同时将被发送至用户的以太坊钱包。

Paradigm 联合创始人 Fred Ehrsam 在一份声明中表示:“以太坊网络上的 DeFi 已显出了用户的巨大需求。比特币作为头号加密货币,搭建一座让比特币与 DeFi 互动的桥梁很有意义, tBTC 正是在做这样的尝试。”

转:

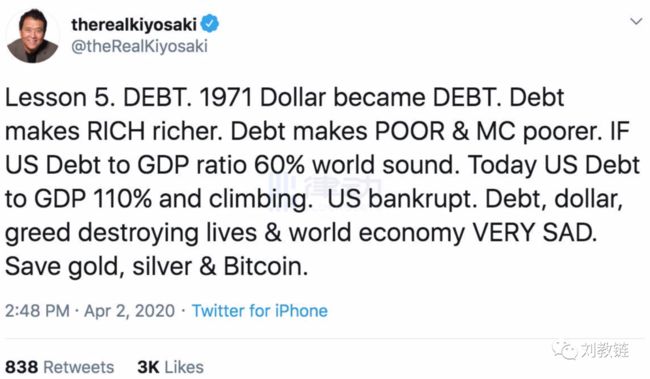

理财畅销书《富爸爸穷爸爸》作者 Robert Kiyosaki 发布推文称,债务、美元、贪婪正在摧毁生命和世界经济,存好你的黄金、白银和比特币。

Robert 表示,1971 年之后美元成为了负债国。债务让富人更富,让穷人和公司更穷。如果美国债务与 GDP 之比达到 60%,世界将会健康。如今,美国债务与国内生产总值 (GDP) 之比为 110%,而且还在攀升,我们破产了。债务、美元、贪婪正在摧毁生命和世界经济。存好你的黄金、白银和比特币。

转:《别再为美国人操心了》https://finance.sina.com.cn/wm/2020-04-03/doc-iimxyqwa4888302.shtml

摘:【这一次QE(Quantitative Easing)和2008年金融危机的时候显著不同:美联储再也不像2008年那样循序渐进,而是一上来就下了最猛的药量,并且有更加明显的“保资产”倾向。

金融危机时的QE分为四轮,也有经济学家把最后两轮归为一轮,变为三轮:

在2008年启动的第一轮,美联储购买了三种债券:一是MBS,这是救持有MBS的机构;二是机构债,这同样是救机构;三是长期国债,这是降长期利率。

第二轮,继续购买长期国债。

到第三轮,QE的“保资产”意图才放弃面纱,直指楼市,并用力最猛。前面都比较含蓄。

因为通过前两轮的QE,楼市复苏依然缓慢,加上欧债危机爆发,所以美联储在2012年痛下决心推出QE3,重点就是购买MBS(每月购入400亿美元,量足够大),既是刺激楼市,拉动经济和就业,也是希望抢在欧债危机负面效应深化之前,快速修复资产价格。

之后,还有第四轮QE,主要购买长期国债。

值得注意的是,在前两轮QE中,美联储都设定了一个购买债券的总量,买足了,就不买了。但QE3不同,它只是设定了每月购买数量,不设购买上限和停止日期,因此被称为“无限量QE”。

“无限量”的本质就是,中央银行一直救市救到实现“目标”为止,而这个“目标”是多少,全凭货币当局自由裁量。】

评:美联储无限量QE的实质就是抽水和转移全世界人民的财富去支持美国的抗疫和捍卫美国人的财富。

即使每一个美国以外的人安坐在自己的家里,一个子儿都没给美国捐款,但是实质上,我们全世界每一个人都在给美国捐款,而且是被美联储强制捐款。

评(by FELIX):每天早上我在看美国白宫的例行简报感受很深:发钱,发钱,发钱给500人以下的中小企业发钱,让他们发工资,给大型企业提供贷款或者资金注入,来保证不裁员。疫情结束,以后政府让企业去餐饮消费,可以扣税。美元可以无限制的印啊!

4/4(6731 USDT/BTC)

转:《加密市场Q1数据综合复盘:比特币其实只跌了10%》https://mp.weixin.qq.com/s/v8VcGfH-L-i4Rxte5-K6lQ

摘评:【数据显示,美股三大股指季度跌幅均超过 10% 以上,标普500指数以及道琼斯指数更是超过 20%。

相比之下,比特币的跌幅只有 11%,似乎更加「抗跌」。】BTC开局是7194美元,现价6733美元。

直播分享:《比特币的前世今生》。音频整理:

第1部分(1-3):【音频】在新冠大疫情和美股大熔断背景下谈谈比特币的历史和未来(1) https://mp.weixin.qq.com/s/b4h6GjYwYqF687vswoAA7A

第2部分(4-6):【音频】在新冠大疫情和美股大熔断背景下谈谈比特币的历史和未来(2) https://mp.weixin.qq.com/s/TKMN8vE01SHKa7jfJAbklg

第3部分(7-8):【音频】在新冠大疫情和美股大熔断背景下谈谈比特币的历史和未来(3) https://mp.weixin.qq.com/s/UP6vyPz2MnhTGsQhPExt8w

分享内容提要:

在新冠大疫情和美股大熔断背景下谈谈比特币的历史和未来(1)(2)(3)(音频)

按:这是4日应社群之邀所做的公益直播分享,主要是结合当前新冠肺炎大疫情和美股大熔断的背景,谈谈比特币的故事和历史,以及对后市和未来的一些看法。整理出来,以飨读者。

1. 11:15 比特币的诞生

- 11年前的故事

- 中本聪的论文

- 什么是区块链

- 创世区块中泰晤士报标题的意义

2. 15:43 美股的牛市和熔断

- 美股大熔断

- 债务货币和无限量化宽松

- 货币作为财富之尺

- 为什么大放水没有导致恶性通胀

- 美股11年长牛的原因

3. 16:06 比特币的特性和发行机制

- 救市和通货膨胀

- 米塞斯对通货膨胀概念腐败的抨击

- 财富不平等的来源

- 比特币的使命和特性

- 比特币发行机制

4. 16:35 美元打败黄金的历史真相

- 隐私货币的误解和正解

- 美国经济大萧条和6102号总统令

- 布雷顿森林体系的建立和瓦解

- 不可能三角定理

- 美元霸权

5. 19:29 电子现金的真正含义

- 米塞斯的金本位理想

- 哈耶克和货币的非国家化

- 比特币不能被没收

- 电子现金的概念解读

6. 14:07 中本聪消失之谜

- 维基揭秘捅了马蜂窝

- 中情局调查比特币

- 中本聪消失

- 比特币三次牛市历史回顾

7. 09:27 比特币价值成长之路

- 货币化进程的若干阶段

- 比特币是避险资产吗

- 投资如何克服情绪

8. 12:50 走向比特币本位

- 密码朋克宣言

- 去中心化的意义

- 比特币的硬度正在超越黄金

- 走向比特币本位

跋:整个直播分享是全凭记忆的即兴演讲,其中难免有一时记忆出错或口误的地方。对于这些瑕疵,请读者谅解。谢谢。

4/5(6784 USDT/BTC)

转(by Lily):《经济机器是怎样运行的?》https://haokan.baidu.com/v?vid=18226815121846666281

这个视频就是刘总昨晚分享里建议看的视频(桥水基金创始人 Ray Dalio)没有找到的朋友可以看一下

4/6(7144 USDT/BTC)

转:《直升机撒钱,旧秩序解体的开始》https://mp.weixin.qq.com/s/ZWdM5BIExQ-qWb5myf2xkg

评:【时隔不到一百年,直升机撒钱再次在主要经济体中出现,旧秩序的丧钟已经敲响,全球格局将迎来剧变。】和一百年前的德、日撒钱不同,马克、日元都只是本国货币而不是世界货币,换言之,德、日无货币霸权,而当今美国,却有全球美元霸权,以及配套的军事霸权,所以,历史不会简单重复,德、日撒钱会把自己经济搞崩,只好走向对外侵略、转移矛盾的道路,美国撒钱,那是割全世界人民的羊毛,肥美国人民的腰包,战争和剪羊毛,两害相权,还是后者更温和一点点。

转:《以太坊将吞噬华尔街的结算层》https://mp.weixin.qq.com/s/aEXlHP7dBDjlqH0wJvMrwg

评:一句话综述此文:以太坊将革掉excel的命;)

转:

美元实施“量化宽松”,比特币实施“量化紧缩”

转:

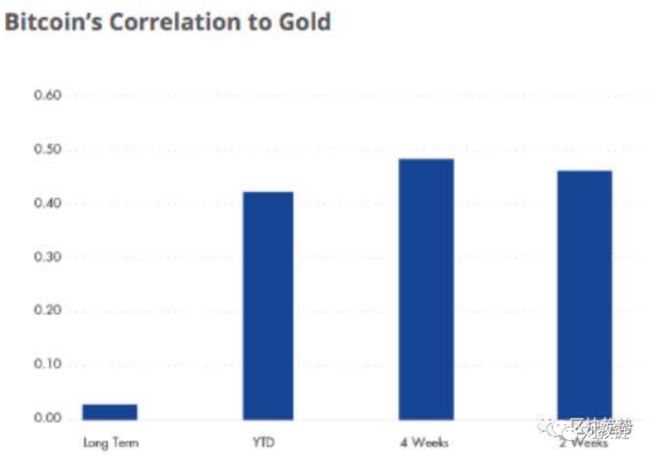

引:过去四周,比特币与黄金的相联度为0.49,与纳斯达克100指数的关联度为0.19,与美国债券的相联度为0.17,与标准普尔500指数的相联度为0.15。此外,我们还发现比特币与新兴市场货币的相联度为0.31,与石油的相联度为0.27,与美国房地产的相联度为0.18。

总体而言,到2020年为止,比特币与黄金的关联度为0.42,与纳斯达克100指数的关联度为0.16,与美国债券的关联度为0.13,与标准普尔500指数的关联度为0.13。至于与新兴市场货币和石油的相联度,则分别为0.29和0.15。

谈到投资案例,在60%股权/40%债券混合投资组合中,比特币的配置比例分别为0.5%、1%和3%,尽管BTC配置的年初至今投资组合表现仅略好于60-40混合投资组合,但向投资组合中少量添加BTC“显著”降低了波动性。

在3月中旬的市场抛售中,这种波动性的减少甚至“更加明显”。这意味着,即使在崩溃时,比特币也是一个更好的选择。

转:据The Block报道,Roche Freedman律师事务所于4月3日在纽约南区针对多家代币发行方和加密交易所提出了11项新的集体诉讼。被诉方包括Binance、Civic、BProtocol、Status、Block.one、KayDex、Quantstamp、BiBox、TRON Foundation、KuCoin和HDR Global Trading,以及它们的负责人,包括Brendan Blumer、Dan Larimer、Vinny Lingham和币安创始人赵长鹏(CZ)。

该诉讼指控这些代币发行方和交易所违反了美国联邦和州证券法的规定,将代币违规出售给美国居民。诉讼针对的主要问题是这些代币作为证券的性质以及可供美国人购买的能力。由于诉讼涉及的数十个当事方很多不在美国境内,因此关于管辖权的争论将十分艰难。

转:《美联储提供了“面包”,但没提供马戏——乱印钞报应迟早会来》https://mp.weixin.qq.com/s/jghX1nJN7vZqY6NAwPSwIA

摘:正如罗斯巴德所说,这些无依托的数字是“伪造的,简单明了”。

和所有的仿冒品一样,刺激计划只不过是“一种征税和再分配的方法——从生产者到造假者”。因此,我的4,400美元是再分配的一部分,作为一笔封口费,为了让我们大多数人对这一更大规模的交易保持沉默。

转(by Zoujie):

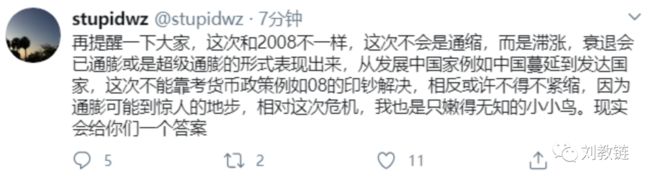

评:@Zoujie 这个贴主说这次和2008那次不同,那次是通缩,这次会是通胀,甚至超级通胀。我不太同意这个贴主的观点。首先,08年怎么成通缩了呢?债务暴雷,信贷坍缩,金融泡沫破灭,的确,信贷在萎缩,但那是杠杆被消灭,而不是货币被消灭。当然我们常常无法分辨信贷和货币,于是感觉是出现了“钱荒”、“资金荒”。其次,这次美联储为了防止重蹈十多年前的覆辙,一看形势不好,提前出手大放水,用增加的货币量去填信贷坍塌留下的大坑。美元信贷是货币的多少倍?15-20倍吧。可想而知,美联储扩个几倍的表实属正常。坑太大啦!第三,货币量增发那么多,会造成恶性通货膨胀吗?

不太可能。要知道现在的货币政策调控能力那是出神入化;当然最关键的是,今天全球的生产力水平,即便是受到疫情的打击,在基本生活资料的产能上还不至于出现全面紧缺。之前看到的紧缺,那都是在极度恐慌之下形成的局部暂时紧缺,长期的、全球性的生活资料紧缺已经被人类消灭了。

那么按照今天对“通货膨胀”这个词的定义而言(我在周六晚上的直播分享中讲到了,虽然这个定义是被篡改和腐化了的),CPI更多只由供需关系决定,而不再由货币量决定了!奇怪吗?

直观地想象一下,你月薪2万,一顿吃两碗大米饭,你月薪5万,一顿也只能吃两碗大米饭,你月薪10万,说不定一顿只吃一碗大米饭了(为了减肥)!

所以说,给你更多钱,并不会造成今日经济学所定义的通货膨胀。那么会出现什么呢?资产膨胀!

你会把多余的钱拿去买你认为能“保值”的玩意儿。这就是米塞斯说的,逃向实值存储。

对中国人而言,大部分人心目中的这个保值增值的东西就是房子。对美国人而言,那就是股票。

@Zoujie 凯恩斯主义给出了解决一切经济问题的万灵药,那就是放水(信用扩张)。法币时代,所谓的通缩根本就是假通缩,是信贷泡泡破了的表象而已。

美联储很清楚这些,所以它的目标就是救市——救美国股市。

这次它直接下场去买资产,可谓已经顾不得体面。

经过重新定义通胀,经过精心设计CPI的算法,就可以做到大水漫灌而仅温和通胀,资产涨涨涨,纸面财富不断增加,大家都高高兴兴。

评(by Zoujie):因为马太效应,财富会向少数人手里集中,导致市场上流通的货币量减少形成通缩,这是金属货币时代难以克服的问题。这是我理解的通缩

但是在信用货币时代,这个问题可以通过金融工具来解决,这是信用货币的优势,大概就是凯恩斯主义吧,我也不是很懂经济

总之是通过银行放水可以解决通缩,在信用货币时代,通缩不是个大问题,问题是在各个行业有不同的周期,统一使用通用货币来解决可能是个问题

信用货币时代,整体性的通缩已经可以解决,问题在于长期放水,积累下来最终会导致货币政策失效

通行大规模发行货币来解决经济问题,最终将导致货币失效。否则的话,世界上就没有经济问题了

是的,信用货币时代,通缩不再是问题

但是对于金本位时代,通缩可能是经济危机的重要原因

我预测今天的货币体系正在崩溃当中

如果发钱可以解决经济问题,那将是人类最”重大“的发现,再没有经济问题了

评:一个大家都高兴的货币体系怎么崩溃?这个“死法儿”得好好想想

评(by Zoujie):金本位时代分成两部分,一个是繁荣期,从开始到1895年(这个年代有待商榷)

然后进入衰退期,经过经济危机,两次世界大战,金本位的平衡被打破,全部黄金集中到了美国,导致金本位崩溃

评:这些不是最关键的。最关键的没画上去。货币只是表面现象。关键是生产力水平问题。

货币不是财富本身,货币只是丈量财富的标尺。

评(by Zoujie):我的基本观点是,一个货币时代的建立,会散放巨大生产力,然后成为经济的束缚,导致瘟疫和战争,直到新人货币秩序建立

评:分析世界货币史,只看货币的变迁是不够的。必须看生产力发展水平。

评(by Zoujie):这和我们学过的生产关系和生产力的辩证关系是一致的,而我现在的认识是,货币秩序就是人类的生产关系,是生产关系的量化记录

再用货币史定位今天和展望未来

评:对,货币是生产关系

我记得人类社会的转折点是二战后,好像是上世纪70年代

全球生产力超过养活全世界所有人的需要

也就是说,从此人类不再会出现全面的、长期的生活资料短缺了(局部的、暂时的仍将存在)

人人都能吃饱穿暖了,这带来了全世界长达70年的普遍和平。

因此,所谓的美元和旧金融秩序的崩溃,也绝不会是二战时期及以前常常出现的那种民不聊生的崩溃。

评(by Zoujie):新兴市场的饱和是全球繁荣的终点,再加上中美贸易战,中国庞大的一带一种计划被美国佬拦截,美国只顾自己的驼鸟政策,导致全球经济失去了增长动力,疫情只不过的导火索

即使没有这次疫情,也会有其它的事件,导致全球经济地震

有一种理论,说供应链的国家之间是不会有战争的,有这种可能

但是,战争的逻辑是创造军工需求,解决就业问题,如果争取到其它政治利益就更好

所以战争未必不可能发生,尤其是低烈度战争,双方调兵遣将,也会产生大量投资

在新秩序建立之前,各国间的利益冲突将是世界的主要问题。以后可能就不再讨论经济问题

美股暴跌,恐怕也还只是开始

评(by 行者):美国是军工综合体国家,只要体系没变化,会一直打下去,打仗可以要别人的命,不打仗会要它自己的命

评(by Zoujie):未来非互联网行业的股票可能彻底崩溃

互联网巨头可能会依托新技术,建立新的货币秩序。区块链技术是未来最重要的技术

世界是顺着感觉走的,推动世界变化的是一些客观规律,根本不是什么伟大的政治人物。89年我上高中,这就是我当时学的政治观点,现在回想起来非常正确

未来所有的行业,都是互联网的下面的行业

评(by 行者):互联网巨头不是早已赢得世界了吗,还形成了大垄断

如何打破互联网巨头垄断才是互联网本身需要解决问题

4/8(7277 USDT/BTC)

转:《DAOFest 回顾:流民主算法能否解决当前区块链治理的困境》https://mp.weixin.qq.com/s/BvpeAZHd24XVUBp95c6kXQ

摘:【相对于代议制形式,流民主形式也能够更加自由和灵活的实现每个人的民主权利。投票者可以在不同的投票问题上去委托不同的人或自己直接行使民主权利。经验表明,直接投票对于较小规模的群体更加适用,而对于较大范围或者比较分散的群体,投票的参与度是比较低的。在比较活跃的公链上,大多数投票活动的参与人数也只有200人左右。而我们预期,如果使用流民主形式,能够大大提高投票的参与率。】

转:《美国“无良资本家”又在倒奶?!经济学家给你的解释》https://mp.weixin.qq.com/s/CIlwcNd-_HW6v7Tcks_DSg

摘:【单单需求的下降,并不能解释长期的生产过剩。因此,更有可能归咎的,是政府对乳制品行业的“支持”:补贴、政府提供的“利润保险”、最低价格(美国农业部“营销指令”)、救助(如政府大量购买过剩乳制品),等等。】

评:“市场失灵”的罪魁祸首其实是“政府干预”,不当扶持和帮助也是一种干预,扭曲了市场的自发调节力量,造成了表面的悖论。

4/9(7283 USDT/BTC)

转:《区块链蕴含的变革力量》http://www.ccdi.gov.cn/lswh/lilun/202004/t20200409_215038.html

摘:【在民生领域,可以利用区块链“自治性”的特点,摒弃传统的“管理——规制”模式而遵循“治理——服务”理念,从而减少国家治理的成本。所谓“自治性”是指所有参与到区块链系统中的节点均遵循同一共识机制,不受任何人干预,自由地交换、记载、更新数据,自发地共同维护整个区块链系统的信息可靠和安全,因此,“自治性”也可称为“共治性”,即每个参与者并非完全分散的原子型存在,而是共识机制中的有机组成部分。】

评:“自治”即“共治”,这个理念提的高明。共和政体所需的治理基础设施,区块链或许将大有潜力。

新中国正是一个共和国 People's Republic of China. 这个 Republic 一词,值得好好体会啊。而且与民国(Republic of China)不同,新中国是 people(人民)的 republic(共和),而不是某些利益集团和权贵资产阶级、买办资产阶级的共和,那种共和,只是一种媾和而已。

转:链闻消息,dForce 旗下去中心化借贷协议 Lendf.Me 宣布上线 BUSD,即日起用户可以通过 Lendf.Me 进行 BUSD 的存款和借贷业务,支持多项稳定币存贷,可灵活拆借。目前 BUSD 除了在币安可获取理财 8%-15% 年化收益以外,已上线 Lendf.Me、Aave、 CoinLoan 等借贷平台,提供 BUSD 用户更多灵活的理财和金融服务。BUSD 在过去 1 个月中,市值翻倍,以近 2 亿美金市值位列全球稳定币第 4 名。

4/10(6768 USDT/BTC)

转(by Claire):《既当裁判又当选手的美联储》https://news.huoxing24.com/20200410100250321990.html

摘(by Claire):根据美国《联邦储备法案》,无论股票还是债券,甚至包括MBS,都是法律中明确禁止美联储购买的资产。无限QE后,美联储的资产负债表上将会出现投资级企业债、债券ETF和ABS等,从裁判的身份变成下场踢球的球员。2008年的一幕一次又一次重现:金融大鳄赚钱归己,赔钱找美联储。美联储破坏了其中立角色,直接印钞去补贴那些疯狂加杠杆导致金融市场动荡,引发市场流动性危机的人,是巨大的不公平和利益输送,而普通民众和美国的债权人的资产价值却在QE中大幅缩水,成功被收割。

评:@Claire@魔笛手 大萧条的罪魁祸首不是金本位,恰恰相反,是金本位要惩罚加杠杆的投机家,给自己惹来了杀身之祸。正如一个重感冒的人,发烧不是生病的原因,而是生病的结果。

投机者不愿意在去杠杆周期为自己先前的疯狂埋单,于是打倒金本位,推出可无限增发的法令货币,以救市之名义,通过超发货币,转移所有人的财富,来为他们之前的不当投资买单。

问(by Allen):那投机者是谁?

答:有资产的人

评:哈耶克在他出版于1976年的书《货币的非国家化》里写到,“货币量的增加最初之所以会具有普遍的刺激作用,只能归因于下面的事实:人们会突然发现,价格、因而利润都高于预期。每项投资冒险都成功了,甚至包括某些本应失败的项目”,“为了维持温和的通货膨胀所创造出来的经济活跃程度,货币当局不得不加速通货膨胀率,并且不得不一次比一次的增加幅度更大,以使通货膨胀率能够压过人们的预期。”今天读起来,更像是对于当今货币不断宽松的预言。

凯恩斯主义的理论是,因为市场失灵了,所以必须政府干预,干预的最后一招就是印钱放水

但是真相却是,市场失灵只是结果,是现象。市场失灵的原因是价格失灵,误导了市场中的参与者。价格又为何会失灵?原因恰恰是政府干预和法币通胀。

凯恩斯主义不过是倒因为果。

4/11(6830 USDT/BTC)

摘:【生命是什么?用生命的两个基本特征,我们就能给出最简洁的回答:

1、以持续的能量输入,维持新陈代谢等各种生命活动,即生命以负熵为生;

2、带有某种遗传物质,并能够进行自我复制、生殖繁衍。】

评:所以以此观之,比特币更像一个生命:1、整个系统在持续输入负熵(是典型的诺奖得主格里高津所谓的耗散结构);2、它的DNA就是比特币协议,具有遗传稳定性、自我修复能力以及变异进化能力。

所以有一些对比特币的误解就很容易被解答了。比如:矿工是比特币系统最有权力的部门。错。矿工提供算力,更像是比特币这个生物的进食系统,也就是“吃饭”(吃负熵)所需要的一些器官,比如吞食的嘴、识别食物的眼、加工食物的手。但所有这些器官,都必须服从大脑的协调和指挥。

又比如:分叉币,复制比特币账本数据但篡改比特币协议。账本数据是比特币这个生物的代谢产物,并不是它的基因。分叉币篡改了基因,本质就是成为了另外一种生物。虽说分叉币继承了比特币的某些特点,但是如果它们变异的部分基因的生存适应性更差,那么在进化论法则的指导下,适者生存优胜劣汰,终将被自然选择所淘汰。当然,它们也都有机会通过变异获得更好的基因,从而获得生存竞争优势而得以存活甚至胜出。

我们都知道,DNA变异这个事是个双刃剑。变异的好,会增强生存适应性。变异的不好,会造成癌症等不治之症。通常而言,遗传基因需要保持高度的稳定性,甚至在复制时要通过各种各样的检查修复机制防止自然突变。

4/12(O 6830 USDT/BTC)

转:《牛市又来了? 全球大放水! A股悄然突破20日均线》https://mp.weixin.qq.com/s/TAIFMbD7OnpJOgDebdqOGA

摘评:【看明白这个逻辑,大家再细品去年底央行行长易纲的一段话,可能就有更深的感触了:

从国际上看,金融危机后主要发达经济体实施空前宽松的货币政策,在“零利率”状态附近难以退出,非常规货币政策被迫“常态化”。分析美、欧、日发达国家和主要发展中国家的货币政策在未来几年的取向,可作出如下判断:未来几年,还能够继续保持正常货币政策的主要经济体,将成为全球经济的亮点和市场所羡慕的地方。】现在知道哪里风景独好了吧? 那个恪守货币发行规则、绝不改弦更张的比特币,到底比较优势在哪里,易行长这段话借鉴过来,也许可以很好地说明这个问题

(完)

点击阅读上期【一周谈】在这个百年不遇的三月,美股连续熔断,比特币暴跌,美联储无限宽松