永续债成企业避债洼地?被迫延期增多,待偿余额近同比3倍

![]()

与普通信用债不同,永续债可以通过“续期”和递延支付利息避免违约,今年上半年,信用债发行量创新高,违约数额也在增长,多家偿付压力较大的非金融类永续债发行人则通过“续期”来避免违约,不赎回之后变成“真永续”

文|《财经》记者杨柳晗

编||袁满

在信用债市场违约不断增多的情况下,永续债续期成为部分企业避免违约的救命稻草。

7月1日,人民银行会同发改委和证监会联合发布《关于公司信用类债券违约处置有关事宜的通知》(下称《通知》)。《通知》指出,将加快完善市场化、法治化的债券违约处置机制。

《通知》还督促发行人积极履行清偿责任,通过资产处置、清收账款、落实增信、引入战略投资者等方式筹措偿付资金,及时偿付债券本金及利息,不得蓄意损害债券持有人合法权益。

今年上半年,受益于“宽信用”措施的落地,信用债发行量创新高,但信用债市场的违约数额也在不断地增长。不过,与普通信用债不同,债券市场中的一种特殊债券则可以通过续期还避免违约,这种债券即是永续债。多家偿付压力较大的非金融类永续债发行人正是通过永续债“续期”来避免违约,从而变成“真永续”。

债券滚续发行致永续债发行创新高

永续债并非一种独立的券种,中期票据、公司债、企业债等融资工具都有可能包含永续条款,该类债券往往没有明确到期日,且可续期或期限非常长,发行人在债券存续与本息兑付上处于优势地位。

据《财经》记者了解,永续债的发行人具有赎回选择权,如果发行人不行使赎回选择权,则永续债券进行下一个周期继续存续,且债券持有人并不能要求发行人清偿本金,只可按期取得较高利息。

伴随着“宽信用”措施相继落地,今年上半年永续债发行再创新高,据统计,截至6月末,非金融类企业永续债的总发行量超过3450亿元,较去年同期的1845亿元增幅超过85%。

“今年永续债发行创新高的主要原因则是发行人在剩余额度内的滚续发行。”上海某券商债券分析人士表示。

天风证券数据显示,在今年上半年发行的 266 只永续债中,滚续发行的债券为132 只,规模总计1868亿元,占比分别为54%与49.6%。且滚续发行债券规模的行业分布也与存量债券的行业分布基本一致,位居前两位的行业为公用事业与城投。

某券商首席固收分析师对《财经》记者表示:“永续债的发行企业主要是有去杠杆、降低资产负债率诉求的企业,即使永续债被记入所有者权益表中,也不会稀释公司股权。”

2013年,国内信用债市场第一只永续债问世,由于对降低资产负债率有众多益处,近年来永续债得到较快发展,2015年发行规模快速扩容,尤其是非金融企业发行的永续债存续规模迅速增长。

据Wind数据显示,截至2020年6月末,市场共有未到期的永续债 1682 只,规模总计 23635亿元,从行业分布来看,永续债余额位居前的行业依次是城投、公用事业与建筑装饰。

虽然永续债发行人在债券存续与本息兑付上有绝对话语权,但为保护投资者的合法权益,永续债通常也会附带有利于投资者的条款,如利率跳升机制和交叉违约条款。

上述首席固收分析师还指出:“利率跳升机制也就是票面利率重置,发行人续期时利率跳升可达150-300bps,较高的利率跳升幅度可以迫使发行人主动行使赎回权。”

多只永续债被迫延期,“真永续”频出

因偿债压力增大而被迫延期的永续债数量也在增多。

申万宏源证券固收分析师孟祥娟认为,投资者选择永续债的主要原因是能通过永续债获取一定的超额收益,而非发行人展期变成“真永续债”。

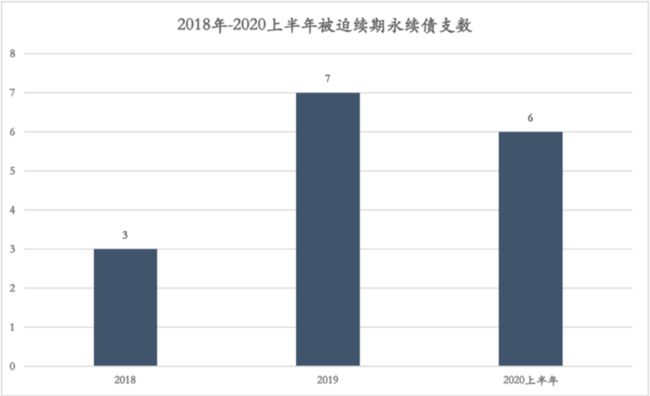

据天风证券数据,今年上半年共有6只债券被迫延期,而2018年和2019年被迫延期的数量分别为3只和7只。

这6只永续债分别是17新华联控 MTN001、17津航空 MTN001、15郑煤MTN001、17 凤凰MTN001、17祥鹏MTN001和17 鲁晨鸣 MTN001,合计规模达到68亿元,占永续债存量余额的比例不足0.5%,延期期限则为2年、3年或5年不等,到期后发行人再次决定是否赎回。

(数据来源:天风证券)

申万宏源报告指出,永续债展期或利息递延主要有两种情况,一是发行人信用资质发生一定程度恶化,甚至主体已发生过实质性违约,不得不承担利率跳升的成本进行展期;二是永续债条款设置明显有利于发行人,在开始的几个重定价周期并不需要进行利率跳升,发行人有动力进行展期。

据《财经》记者了解,除17新华联控 MTN001和17 鲁晨鸣 MTN001展期后的票面利率待定,其他4只的票面利率均不同程度上调。其中,郑煤集团将15郑煤 MTN001的票面利率由 7.5%升至 9.75%;凤凰机场将17凤凰MTN001 的票息由 7.95%升至 9.78%;云南祥鹏航空将17祥鹏 MTN001的票面利率由7.2%调升至9.9%;天津航空将17津航空MTN001的票面利率由7%调升至8.71%。

(数据来源:公司公告)

中信证券研究认为,对于已主动延期的永续债,从利息重置条款上看,它们在第二个重定价周期均没有按照常规的 300bps 设置利息跳升,续期融资成本低于再融资成本,基本没有赎回动机;而已被迫延期的永续债主要源于再融资紧张,负面意味更明显。

上述首席固收分析师还对《财经》记者表示:“宽信用但并非大水漫灌,企业信用分化明显,尤其是在经济增速面临压力时,被迫延期的企业多处在受经济增速下行或疫情冲击明显的行业,基本面不太好的企业还是会面临融资困境。”

与众多信用债类似,永续债的风险因素依然要回归企业基本面。天风证券报告指出,无论是主动续期还是被动续期的发行人,在选择续期时都多多少少遇到了一定程度流动性与短期偿债能力下滑问题;主动续期的发行人在前两年财报中多数出现了“经营净现金流”下滑或为负的情况;被动续期的发行人在前两年财报中则多数出现了“货币资金/短期债务”小于 1 的情况。

与普通信用债的展期需要与债券持有人协商不同,永续债除了本金可以续期,发行人还可以递延支付利息至以后期限,却不构成违约。2018年12月,“17 凤凰 MTN002”就曾依据募集说明书规定,递延支付 17 凤凰 MTN002 的当期利息,不构成逾期支付。

某永续债发行人财务部一高级经理对《财经》记者分析称:“递延支付利息只能暂时缓解流动性压力,即使不构成逾期,给企业带来的声誉风险和压力也比较大,只有现金流问题严重,难以偿债时,才有可能选择递延支付利息。”

此外,由于续期条款的存在使永续债不存在普通信用债的违约情形,为了在企业经营状况严重恶化之时保护投资者权益,永续债中往往还包含交叉违约条款,即如果债务人的其他债券出现违约,永续债的交叉违约条款就会触发,永续债将被视为违约,投资者可加入债券持有人大会追索债权。

曾参与永续债承销的某券商投行部人士对《财经》记者表示:“除交叉违约条款,为建立投资者保护机制,投资者还可设置控制权变更、财务指标承诺等约束条款,如发行人未满足约束条款,则持有人有权通过持有人会议要求赎回永续债,以维护自身利益。”

广发证券固收分析师刘郁分析指出,发行人由于一些原因而最终不赎回债券,投资者只能被动接受。2018年12月以来,出现了设置回售条款的永续债,到了行权期,变成了投资者和发行人的双向选择,即使发行人选择了延期,投资者同样可以回售债券,如果不能兑付回售款,则构成违约。2018年仅“18涪陵Y1”设置回售条款,2019年有5只永续债有回售条款,2020年上半年也有5只带回售条款的永续债,未来此类永续债的发行可能会增多。

下半年待赎余额近去年同期3倍

随着2017年首批扩容永续债陆续进入赎回期,今年下半年将迎来永续债首个集中兑付的高峰,到期赎回压力加大。

天风证券数据显示,今年下半年,共有 252 只、规模总计 3928 亿元的永续债进入赎回期,远超去年同期的 1331 亿元,进入赎回期的永续债余额接近去年同期的3倍。

中信证券同样预计,从全年的节奏来看,2020 年的永续债行权高峰将出现在 9月~12 月,较2019 年略有提前。而今年7月永续债共38支进入行权期,规模 519 亿元,较 2019 年同期的139 亿元增长较多。部分高收益永续债有延期风险,延期风险较高的是17春华水务 MTN002 和 15 紫光PPN002,两支债券的发行人近1年没有境内公开市场债券融资的记录,续期处理的可能性较大。

“受到疫情冲击影响,交通运输、商贸服务等服务业的信用状况受损严重,部分制造业上游的如煤炭等行业同样受损严重,这类企业的债务融资工具或银行贷款的压力增加比较明显。”上海一股份制银行高级分析师对《财经》记者分析指出。

申万宏源分析指出,2020 年后续永续压力较大的主体有三亚凤凰国际机场、青海国资、美兰机场和春华水务;有一定永续压力的永续主体有晨鸣纸业、云南城投集团、红豆集团和蓝光发展。

天风证券预计,从行业和区域看,永续债的信用风险与普通债权的信用风险存在一定的相似之处,海南与天津均是风险高发地,而疫情冲击下交通运输、商贸行业亦无法幸免。在当前信用风险逐步暴露的情况下,随着下半年赎回到期压力的陡增,永续债市场的风险也可能持续暴露。

责编 | 周瑾[email protected] 本文为《财经》杂志原创文章,未经授权不得转载或建立镜像。如需转载,请在文末留言申请并获取授权。