彻底炸了!今天,这只新基金狂卖1300亿,破历史纪录!股票投资真的火了,老牌基金公司刚放大招!

![]()

中国基金报记者 方丽

今天,一只新基金发行刷屏,全天认购1300亿再次刷新历史。

本周一汇添富新基金发行不仅引爆了系统,更创出新基金发行历史上首次出现盘中停止认购情况,最终当日有接近700亿资金追捧。而今日发行的鹏华基金王宗合管理新基金更胜一筹。而来自渠道消息称,鹏华匠心精选下午2点募集就超1000亿,最终全天募集超1300亿,刷新今年年初陈光明旗下睿远基金创造的一天1224亿元的新基金认购纪录。

这一波市场涨势如此凌厉,让投资者们都沸腾起来,业内人士预计新基金发行还将火爆,给市场带来更多增量资金。

鹏华匠心精选引来1300亿资金追捧

今日发行的鹏华基金王宗合管理新基金又成为重磅级爆款。

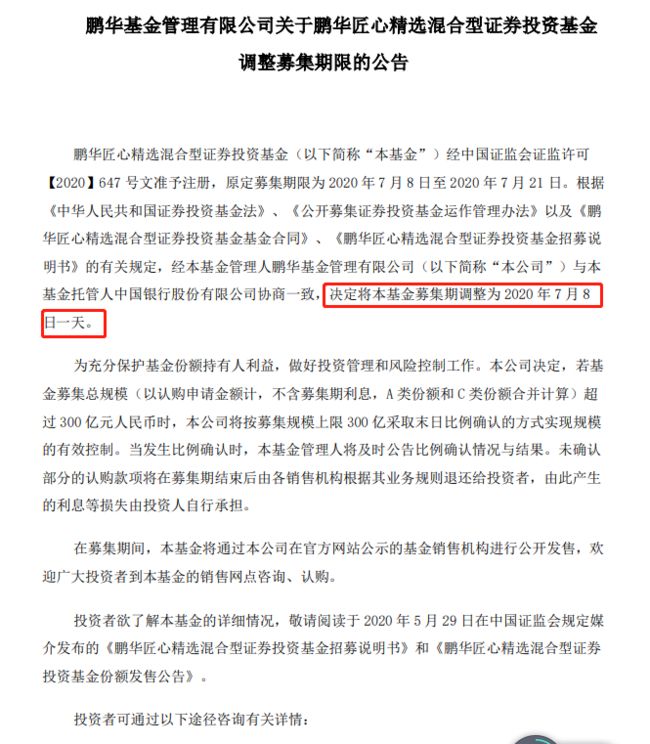

今日早间就有鹏华基金公告显示,调整鹏华匠心精选混合型基金募集期限,该基金的原定募集期限为7月8日至7月21日,但根据有关规定,经鹏华基金与该基金托管人中国银行协商一致,决定将募集期调整为7月8日一天。

同时,鹏华基金也宣布,若该基金募集总规模超过300亿元时,将按募集规模上限300亿元采取末日比例确认的方式实现规模的有效控制。

此前基金君了解到,一大早就有渠道宣布,鹏华匠心精选在正式发布1个小时内,全渠道募集金额就超过150亿。而随后又有新的短信发布,截至10点,鹏华匠心精选某银行渠道全行募集135亿,全渠道250亿。而随后有传出超过300亿规模上限的消息。

而更重要的是,一位银行渠道人员表示,截至14点,鹏华匠心精选某商业银行全行募集260亿,全渠道1000亿。

而另一位银行渠道人员也表示,截止14点半,他所在银行今天销售鹏华匠心精选基金6亿。而据不完全统计,基金总募集规模中午14点半已超过1000亿。产品将按照300亿募集上限进行比例配售,预估配售比例约25%,今天提前结束。

而还有消息称,四点左右认购规模超1200亿,而不少销售渠道卖到5点。而来自渠道消息称,该基金认购金额超1300亿。这意味着,该基金认购打破了今年2月份睿远均衡价值基金创出的1224亿元的认购纪录。

这一募集速度让人明显想起了2007年,市场热情度非常好,出现千亿资金认购新基金的盛况。

业内人士认为,目前市场走强,投资者入市热情较高,非常愿意追捧优秀基金经理的新基金,这个情况也历史上也颇为常见。不过建议投资者还是需要理性投资,不要盲目跟风。相信某位优秀的基金经理,并非一定要追捧新基金,可以布局他管理的老基金,而老基金没有建仓期,在市场持续上扬的市场环境下更能跟上市场脚步。

后续还有多款基金发行

市场又一次被点燃,爆款基金有望持续出现。而这些爆款权益基金正给市场带来新的增量。

基金君发现,后续还有多款绩优基金经理的产品在路上,如南方基金罗安安、泓德基金王克玉、易方达张雅君、嘉实归凯、银华焦巍、平安基金李化松等等。未来可能继续出现爆款。

爆款给市场带来增量资金

爆款基金确实给市场带来不少增量。

Wind资讯数据显示,截至7月7日,今年以来已成立695只新基金,合计募集规模达1.095万亿元,这让2020年成为新基金募集历史上破万亿的三个年份之一。历史上出现万亿级新基金发行的年份是2015年和2019年,而今年半年跨过万亿大关,按照这一趋势,2020年有望超越2019年的1.43万亿纪录,刷新历史新基金发行规模纪录。

今年新基金发行破万亿背后的最大的推动力是权益类基金。数据显示,截至7月7日,今年已经成立了132只、286只股票型和混合型基金,募集规模分别为1711.72亿元、5640.59亿元。这就意味着,今年权益基金发行达到7352.3亿元,占比逼近七成。这也是历史上并不多见的权益基金发行占比超60%的年份,往往在牛市阶段会出现这样的情形。

而从6月份以来,不少大规模的基金出现,如南方成长先锋以321.15亿元的规模,位居今年新基金发行首位,这也是历史上第三大的主动权益基金。易方达均衡成长发行规模达269.67亿元,而7月份汇添富的一只新基金募集也达到上限300亿,这些爆款基金直接助推权益基金发行规模。5月份以来权益基金发行规模超过3000亿水平,按照70%仓位计算,近期权益基金差不多给市场带来2000多亿增量。

尤其值得一提的是7月份以来,若加上汇添富和鹏华这两只新基金,成立规模均为300亿, 7月份权益基金发行或已超过800亿级别,正在给市场带来新增量。

业内专家分析,以目前基金热销情况来看,今年下半年大概率还会延续火热态势。权益基金的火爆发行,爆款基金接连诞生的背后,是越来越多的投资者认可基金专业投资的价值,大量的资金向基金这类专业投资者聚集,提高基金在A股市场话语权,提升市场机构投资者占比;而基金等机构投资者更多通过深入研究将资金投入优质企业,形成正循环。

还有人士认为,爆款基金发行是牛市一个风向标,投资者可以密切关注,如果爆款基金持续,这一波市场走强有可能继续。

嘉实基金布局“下个十年”有大动作

董事长赵学军亲自“挂帅”股票投研

中国基金报记者 方丽

A股市场牛味十足,权益基金已经成为主战场,各大基金公司都在奋力拼搏。

作为在资本市场深耕21年、中国公募基金的代表之一的嘉实基金,为发展的第三个“新十年”正做出投研战略升级,权益战场董事长赵学军亲自“挂帅”引起市场关注。

赵学军亲自“挂帅”权益投资

嘉实基金董事长赵学军是行业重磅级人物,自2000年10月至2017年12月一直担任嘉实基金总经理,嘉实基金也一直处于行业第一梯队。他自2017年12月起任公司董事长。

从近期新发新基金的招募文件中发现,赵学军并不在股票投资决策委员会之列,近期市场传出消息显示,目前嘉实基金董事长赵学军担任股票投研板块CIO,负责板块工作。由董事长亲自挂帅股票CIO,显然更能聚焦深度研究的主赛道,强化研究与投资回报结果的联动。

近期市场传出还有几项任命也令市场关注。

1、全市场赛道人员任命:任命归凯为成长风格主基金经理,任命胡涛、洪流、梁铭超为平衡风格主基金经理。

2、行业赛道人员任命如下:任命张丹华兼任科技投资主基金经理、任命常蓁为消费投资主基金经理、任命姚志鹏为制造投资主基金经理。

3、各主基金经理按照一致的策略、风格组建团队,各基金经理、基金经理助理按照双向选择的原则加入主基金经理的团队。

4、风险管理部和产品管理部根据存量产品的策略及风格,匹配给各主基金经理,新发产品按照规定设定的全市场风格或者各行业赛道布局。

5、设置投资孵化池及投资后备人才池。

6、由张丹华担任研究部总监,负责股票投研板块整体研究工作,由肖觅担任研究部副总监。

7、研究部保留科技行业研究组、健康行业研究组、消费行业研究组、制造行业研究组,原海外研究组成长按照行业聚焦整合入行业研究组。

投研战略升级

人事变动的背后,意味着嘉实基金的投研战略升级。

从嘉实基金成立21年来的历程看,把投研能力的发展和团队的建设视为至关重要的发展战略,核心理念是“深度的基本面研究”与“以研究驱动投资”。

步入嘉实发展的第三个“新十年”,中国资本市场已进入新一阶段的结构化市场,只有更加聚焦的能力、更加深度的研究、基于成功经验的战略升级,才能持续为客户创造回报。

目前嘉实投研能力已覆盖精品股票、固定收益、Smart Beta与量化投资、海外投资、资产配置与行业投资的六大投资能力。其中,基于深度基本面投资的权益投资始终是嘉实投研能力的代表作。嘉实“新十年”投研战略的重要组成部分,便是要创立围绕“为客户创造回报为中心”的精品股票策略,让能力更加聚焦,打造出一系列王牌的精品股票投资战队。精品股票策略将覆盖全市场赛道、行业赛道、大周期股债联动投研团队,并深化对科技、大健康、消费和制造这四大最能代表中国经济发展方向的基本面研究。

从二级市场出发,嘉实投研体系的再升级也将更有效的为全资产类别业务提供支持。例如,周期股债联动投研团队的建立,在向股票投研板块提供大周期行业研究支持之外,更将为固定收益投资业务、转债业务、REITS与ABS投资业务、非标类创新投资业务提供一体化的投资与研究支持,让投研的能力与成果覆盖的更深、更远、更宽广。

嘉实认为,唯有重视投研人才梯队的建设,才能让以嘉实为代表的公募基金长期可持续发展、更好地为客户创造回报。嘉实“新十年”的投研战略升级,为最具潜力的投研人才提供了孵化平台,让能力者不断成长进入聚焦赛道,为创造卓越的业绩持续接力。

编辑:舰长

中国基金报:报道基金关注的一切

Chinafundnews

长按识别二维码,关注中国基金报

版权声明:

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

万水千山总是情,点个 “在看” 行不行!!!