刚刚,在证监会第十七届发审委2018年第17次工作会议上,华夏航空过会。

这次过会,创下一个记录。它,是中国第一家专门从事支线航空客货运输的航空公司,同时,也是A股第7家航空公司。

与其他已经上市的航空公司不一样的是,它飞的都是偏远地区的“支线航线”,这个领域,是中国航空领域最薄弱的部分。

它采用独特的商业模式,规避与南航、国航等巨头的直接竞争,在航空寡头垄断的市场存活了下来,并且飞速成长。

2014年-2017年上半年,华夏航空的营业收入为12.8亿、18亿、25亿、15.3亿;扣非净利润为1.26亿、2.42亿、3.15亿、1.66亿;经营活动产生的现金流量净额为2.6亿、6亿、7.58亿、3.33亿。

说起航空领域,不得不提一个人——巴菲特。

也许你会说:WHAT?航空和巴老爷子有毛线关系?

对,不仅有关系,而且很大。航空股,曾经是老爷子心中最大的痛,并且罕见的被他描述为“价值陷阱”。

老爷子曾对航空领域各种吐槽:

“我可以告诉你们的是,航空行业竞争非常激烈,很多时候采用自杀式方式进行运营。”

除此之外,还有:

“在过去的100多年里,全世界投资航空公司的投资者的业绩惨不忍睹”。

20多年前,80年代,巴菲特曾大举买入美国航空,谁知这公司很抠门,根本不给股东分红。

到90年代,海湾战争爆发,油价急剧上升,航空公司燃油成本飙升,股价遭遇悲剧。

这笔投资,老爷子亏了破天荒的75%!

于是,从那以后的20年里,巴菲特就再也没有停止过对航空公司的吐槽,几乎每隔几年就要吐槽一次。

可是,万万没想到,如今,老爷子又杀回来了,再次开始投资航空股。

在过去一年里,巴菲特的伯克希尔·哈撒韦成为达美航空的最大股东,持股比例8.0%,同时也是联合大陆航空的最大投资人,持股比例9.1%。伯克希尔持有美国航空8.8%的股份,为第二大股东,同时也是西南航空的第二大股东。

虽然有人分析,说这笔投资不是巴菲特本人做的,而是他徒弟们的手笔。

可是,无论如何,看到这情况,作为价值投资者,你都不得不思考:WTF,啥情况!

航空,究竟是不是好生意?其中有没有好公司?

今天,我们从华夏航空IPO说起,从支线航空的财务特征说起,来分析一下,航空产业链的标的筛选逻辑。

特别的支线运营模式

40%的收入来自“政府补偿”

华夏航空,2006年成立,控股股东为华夏控股,实控人为胡晓军,通过华夏控股、深圳融达、华夏通融以及其配偶(一致行动人)间接持股73.44%股权。

它,是一家支线航空公司,机场主营阵地在重庆,主要航线分布在贵阳、呼和浩特等中西部地区。

目前,华夏共有82条航线。航线以客运为主,占比96%;其次为机票退改手续费,占比2.6%;货运极少,占比0.13%。

其上游,是飞机制造商、飞机租赁商、航油供应商等,由于飞机制造领域是三巨头垄断,航空公司无议价能力,且飞机造价高,采用的多是飞机租赁方式;

其下游,是有出行需求的消费者,销售渠道有官网直销、代码共享、中转联程、第三方销售平台等。

注意,因为支线的客流量、货运量都比干线小,所以,华夏的支线航空经营模式,与国航、东航等航空巨头相比,不太相同。他采用了“运力购买模式”。

运力购买,在我们之前研究过的行业案例中,属于比较特殊的商业模式,大家可以体会一下:

所谓的运力购买模式,是地方政府、地方机场等机构客户招揽客流的一种行为。

比如说,地方政府为了拉动当地经济发展,需要布局交通网络,请航空公司开辟航线。航空公司竞标后,地方政府会与中标的航空公司签订协议,约定一个“运力购买总价”。

当航运实际承运收入<运力购买总价,这意味着航线收益不好,那么,差额部分须由地方政府弥补倒贴给航空公司;

当航运实际承运收入>运力购买总价,即航线运营效益好,那么,超额部分须由航空公司返还给地方政府,或者用于后续抵扣差额部分(如有);

上述机构客户补的差额部分,华夏将之确认为主营业务收入,记录为“机构客户运力购买收入”。那么,华夏航空靠机构客户兜着的收入到底有多少?

据资料显示,华夏82条航线中有80条航线,都签订了运力购买协议。并且,报告期内发生的机构客户运力购买收入,分别为5.1亿、6.3亿、9亿、6亿,占主营业务收入39.84%、35.67%、35.68%和 39.35%。

这也就是说,支线航线中,有不少因为航线效益低,导致机构客户自掏腰包填了坑。如果这种情况一直存在,或者没有改善,很可能会导致机构客户流失,华夏的收入缩水空间就很大。

在这种商业模式的背后,有两点需要思考:

1)下游为机构客户,那么,应收账款情况如何?

2)如果巨头们来竞争,如何应对?

航空公司的财务密码一

应收账款

华夏航空的应收款高于同行

由于支线航空的商业模式比较特殊,应收款的下游客户多为机构客户,所以,华夏航空的应收账款与同行相比较高。

2014年-2016年,华夏航空的应收账款分别为2.17亿、2.39亿、3.24亿,占营收的比重分别为16.9%、13.3%、12.7%。

而同行业的南航、东航、春秋等航空公司,应收账款的比重则均低于5%。

结合营收体量,通过应收账款占营收比重,来看对下游的话语权:

80亿营收规模的量级里,春秋航空对下游话语权高于吉祥航空;

百亿营收规模的量级里,东航对下游话语权逐年加强,超过了海航;

千亿营收规模的量级里,南航整体应收账款占营收比例的比重,话语权优于国航;

这样的对比,不一定完善,但能够对几家航空公司获得一个大概的印象。

不过,这么对比,我们还无法判断哪家应收账款质量最高。接下来,我们再来看看应收账款的账龄、坏账计提比例。

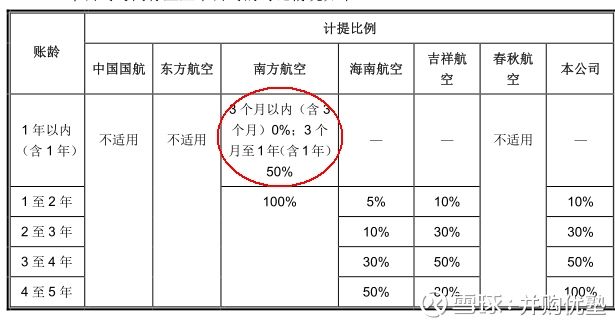

账龄方面,2016年,一年以内的应收账款占比,南航、东航、国航、海航、春秋、吉祥、华夏分别为:99%、98.4%、94.6%、93.9%、100%、98.9%、94.95%。

坏账计提比例方面,南航最为谨慎,它将应收账款账龄分布,细分到了三个月内(计提0%)、3个月-1年内(50%),高于一年的,全部按照100%计提坏账准备。

综上看来,南航营收体量最大、应收账款账龄健康,且坏账计提准备更为谨慎。

航空公司的财务密码二

固定资产折旧

飞机折旧越高,单次航班飞行成本越高

因而减少了巨头进军支线航线

在华夏航空的“运力购买”模式下,想要拿到地方政府的订单,必须给出最优报价,报价越低,越能受到青睐。

因为,报价低,可以减少未来航线经营效益不确定,给机构客户带来的补偿风险。

那么,面对其他航空公司巨头,报价优势如何PK?

这主要体现在单次航班飞行成本上。

因为,支线与干线相比,客流、货流量很小,如果开一架空客A320,很可能客座率低,一趟飞行的成本很难收回。那么,航空巨头在给地方政府等机构客户报价时,成本上不占优势。

而华夏航空的飞机,都是庞巴迪CRJ900机型,这种机型小、耗油低、售价也低,因此燃油成本低、飞机折旧也低。

燃油、折旧,这恰恰是影响一家航空公司航班成本最重要的因素。据华夏航空数据显示,其营业成本近50%都是燃油成本、飞机折旧(在各大航空公司的成本结构中,燃油成本占比都最高,其次是飞机折旧等)。

所以,跑干线的航空公司,基于单位航空价格性价比不高,参与竞争的意愿较低。

目前,华夏航空的CRJ900机队规模,从2014年的14架,增到现在的32架。

不过,注意,有一点问题不能忽视:飞机单价很高,随着机队规模的扩大,公司的“重资产”的属性越发凸显。

来看一组数据:

2014年-2017年上半年,华夏航空的营业收入为12.8亿、18亿、25亿、15.3亿;扣非净利润为1.26亿、2.42亿、3.15亿、1.66亿;经营活动产生的现金流量净额为2.6亿、6亿、7.58亿、3.33亿。

注意,经营活动产生的现金流量净额远高于扣非净利润,经营活动现金流是扣非净利润的2.4倍。而这背后,主要是固定资产折旧费用导致的。

而同行业的国航、南航、东航、海航,表现的更为明显。这四家的经营活动现金流与净利润的比例,分别为3.9倍、4.48倍、5.01倍、3.6倍。

可见,净利润与经营活动现金流的巨大差异,是航空公司的显著特征。

那么,固定资产折旧稍微一变化,就会对净利润造成很大的影响——所以,在航空公司行业,净利润指标易失真,大家更应该关注现金流,或者息税折旧摊销前利润(EBITDA)。

另外,别忘了考虑固定资产折旧政策的不同。

通过对比各航空公司的会计折旧政策,各家均采用年限平均法,折旧年限为15-20年,预计净残值率为5%。其中,国航的飞机折旧年限偏长,为15-30年。

看来,在飞机折旧政策方面,海航和南航相对更谨慎些。如果再考虑上述的应收账款计提,综合来看,南航在会计政策上,是几大航空公司中最谨慎的一家。

航空行业的价值链

哪个细分行业更值得关注

其实,并不是航空公司

民航运输业,和宏观经济状况关联度较大,属于典型的周期性行业。按照价值投资的常理来说,一般不会投资周期性行业,所以民航应该不在考虑范围。

不过,当遇到一些特殊情况时,这条常理,可以打破。

当宏观经济上行时,全社会经济活动频繁,商务出行增加,货物贸易运输量增加,以及休闲旅游活动的增加,都会导致民航运输业的快速增长。反之,宏观经济下行时,民航运输业增长缓慢。

2011年至2016年,我国全部航空公司营业收入总额由3,532.0亿元增长至4,694.7亿元,年均复合增长率5.86%。

但是,收入的增长并未形成经营利润的同步增长。2011年至2013年,我国全部航空公司利润总额逐年下降,直至2014年起开始恢复增长。

这是因为,利润受到燃油成本、融资支付利息、以及汇率波动的巨大影响。

那么,我们该思考,航空,这门生意,到底是好生意吗?要思考这个问题,我们需要把眼光放大一些,来看看整个民航的产业链节点。

整个航空行业,围绕着飞机展开。拆分其产业链,大致可以分为以下几个细分行业。

1)核心零件:如发动机、航电系统、航电设备等;

2)非核心制造:如机身、机翼、内饰、起落架等;

3)飞机整机制造:机型设计、研发

4)飞机维修

5)飞机租赁:为航空公司提供飞机融资租赁和经营租赁平台;

6)航空公司

7)机场运营

8)机票销售平台,以及航空信息服务商

这六大生意中,我们从抗周期性、产业附加值、技术门槛、定价权等角度出发,来看看哪个生意最值得关注。

飞机核心零件——行业规模大,技术要求高,所以产业附加值高,定价权高,产品独特性高,生命周期长,被国外寡头垄断;

这个领域的代表公司:GE、英国劳斯莱斯、美国普拉特惠特尼、CFM(发动机);罗克韦尔柯斯林、Honeywell、GE(三家均做航电系统)。代表公司如GE,毛利率30%。

注意其中的美股公司,Honeywell(代码HON),罗克韦尔柯斯林(ROK),看看这两大巨头的股价,才能明白什么叫价值投资。

飞机非核心零件制造——一架飞机有10万多零件,行业规模巨大,但核心技术壁垒不强,附加值不高,可复制性强,产品独特性弱,定价权不高。

这个领域代表公司有:中航飞机、中航沈飞、哈飞、航天科工、洪都航空等;以中航飞机为代表公司,毛利率5-7%。

飞机整机制造——行业规模大、产业附加值高,技术门槛高,该领域由寡头垄断技术和市场,定价权极高。

这个领域代表公司:波音(美股代码BA)、空客、庞巴迪;目前,国内的中国商飞,通过市场换技术,也初步具备了一定的整机设计研发能力。以波音为代表,毛利率18%。

飞机维修——千亿行业规模,市场参与者多,竞争激烈。行业门槛不高,整体附加值不高,可复制性强,定价权不高。

这个领域代表公司有: 山河智能(收购了北美支线飞机维修最大企业Avmax );美国古德里奇、法国佐地亚哥等;以山河智能为代表,毛利率30%。

飞机租赁——预计行业规模可达3.7万亿,行业规模巨大;资本壁垒极高,资金规模和资金成本,直接影响企业利润;这个领域的玩家,清一色都是背景强大的巨头,由于租约时间长、在全球范围内做生意,有利于熨平不同国家的需求,收益较为稳定;

这个领域代表公司有:通用商业航空GECAS、爱尔开普AerCap(美股代码AER)、BBAM、日本住友航空资本、CIT(被渤海租赁收购)、中银航空租赁等;以渤海金控为代表,毛利率38%。

航空公司——行业规模大,但周期性很强,独特性很差,对上下游话语权都不强,定价权弱。

这个领域代表公司:国航、南航、东航、海航等;以南航为代表,毛利率15%。

机场运营——行业规模有限;但区域性强、独特性强,可复制性差,对下游话语权强、定价权高;且生命周期长;

这个领域代表公司:上海机场、白云机场、深圳机场、厦门空港;(以上海机场为代表,毛利率45%。

机票销售平台以及航空信息服务商——行业规模大,可复制性强,技术门槛低,机票、酒店、旅游等订购行为具有周期性,定价权也不高;

这个领域代表公司:携程、途牛、去哪儿等;这个领域毛利率差异大,携程毛利80%,途牛50%。

以上数据看着可能有点头晕眼花,我们来翻译一下:

按照常理,航空是周期性行业,但是,如果把产业链拆开、细分,那么会发现,其中有不少好生意,而且如果你把眼光放大一些,多关注海外公司,其实好标的一抓一大把。

为什么?难道有人能抗周期?

没错。按照优塾投研团队的研究,尽管是周期性行业,可是,一旦你形成垄断,那么,将获得巨大优势,进而获得对抗周期、稳定增长的能力。

典型的案例,比如分众传媒。虽然广告行业是公认的周期行业,可是,只要在楼宇电梯广告领域形成垄断,照样可以称为优质的价值投资标的。

所以,周期性行业,未必就出不了优质的价值投资标的。重要的还是在于,能否慧眼识珠。

回到本案,综合来看上面的细分行业,很明显,飞机整机制造、核心零部件,是产业链上最好的生意。

因其技术、市场垄断,构建了极高的护城河,进而能够对抗周期,稳健增长;

其次,飞机租赁行业,也具有一定的抗周期属性。

好生意做了粗略分析,然后,来筛选好公司。

根据营收、利润、3年复合增长、净资产收益率、现金流等情形,筛选出几家公司,进行长期跟踪:

波音(整机制造),罗克韦尔柯斯林(航电)、Honeywell(航电)、AerCap(租赁)。这几家,都是美股上市公司。

另外,如果你对A股民航情有独钟,一定要在航空公司中选一家,那么,几大航空公司里,南航质地相对优质。

IPO中存在的问题

受高铁等其他交通运输方式冲击、

报告期内收到多次处罚

公司研究还没有结束,华夏航空IPO,存在以下问题,值得投资机构关注:

1)高速迅猛发展带来的冲击压力

根据中国民航局的研究,500 公里以内高铁对民航的冲击达到 50%以上,500 公里- 800 公里高铁对民航的冲击达到 30%以上,1,000 公里高铁对民航的冲击大约是 20%,1,500公里大约是 10%

也就是说,越是短程,高铁的替代性更高。

作为支线航空公司,经营航线大多为航程 800 公里以下的支线航线,受到高铁的冲击较大。

2)集中发生8起劳动纠纷案,还被民航局处罚7次

2016年至2017年上半年,华夏航空1年时间内集中发生8起诉讼,涉及4名疑似飞行员劳动纠纷。起诉原因,多因拖欠工资和年终奖,最高的拖欠工资10多万元。

同时,被主管民航局罚款多次,被罚理由包括:未处理飞行隐患、飞行员培训工作存在漏洞、维修检测不到位等等。

最后,补充一个声明,本研究报告所涉案例,均不构成任何建议,仅做学术交流,韭菜们,入市有风险,割肉需谨慎。千万不要一把梭。

此外,报告中所涉会计处理案例,均合情、合理、合法、合规,我们默认经过审计机构审计的所有财务数据真实可信

文章来源时间:2018.1.17