简介:11月20日,拼多多财报出炉,超过了部分机构的预期,在纳斯达克暴跌的行情下,收涨超过16%,一时间,媒体和投资人惊呼,拼多多的春天来了。

来源| 小商帮科技

公众号 | xiaoshangbang

作者 | 左刀

1、

2018年11月20日,拼多多Q3财报出炉,各项指标超出预期,在纳斯达克一片暴跌中,拼多多股价上下大幅波动,最终收涨超过16%。而嗅到血腥的部分资本在拼多多财报公布之前大举买入,在近期赚到盆满钵满。

在这几年的互联网事件中,拼多多绝对算是一个异类,在众多大佬的资金和腾讯流量的加持下一路开启开挂模式,3年完成上市,现在市值与京东相比较仅相差10%,总市值高达256.34亿美元(截止11月20日)。

与以往不同的是,拼多多在本季用户群体已经发生了悄然的变化,从五环外逐步转向了五环内。根据多个第三方机构的数据表明,拼多多的1,2线人群用户已经在Q3接近了50%(未经拼多多证实)。这一趋势,摘掉了拼多多“五环以外”以及“Low”的印象,离“正规”的电商印象又更近了一步。

这已经开始威胁到了京东和淘宝,尤其是用户量较小,且最新一季显示用户量已经出现了环比下滑的京东。因为京东的用户群体中,1,2线的人群是主要目标人群,而淘宝则相对比较均衡且用户基数大,受威胁程度相对较小。

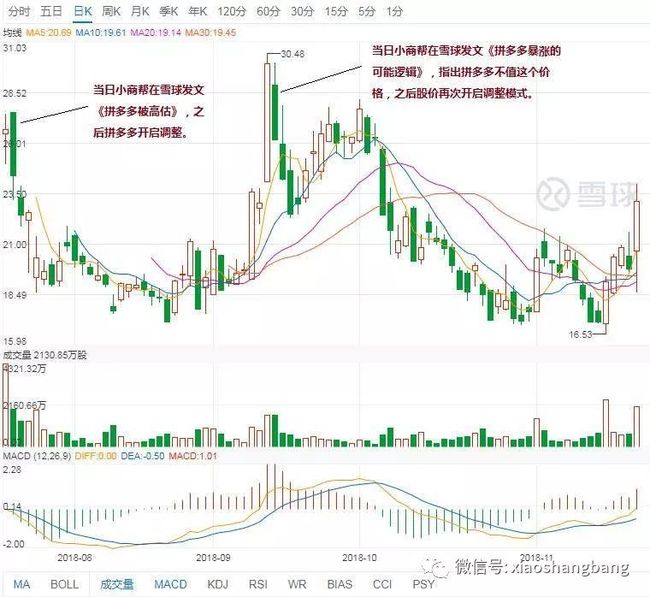

我们曾经在过往写过多篇关于拼多多的文章,并且在两个关键节点在雪球发表过对拼多多股价的看法:第一个时间是在7月27日,也就是拼多多上市后第二天,当时我们发文《拼多多被高估》,之后当天晚上拼多多股价开始下调,从上市第一天的最高点28.52点下跌到最低17.2元,之后,在利好消息提振下开始反弹,最高达到30.48元。我们在反弹到最高点之后的第二天,也就是9月14日,再度发文《拼多多暴涨的可能逻辑》,分析了拼多多该轮反弹的逻辑,并认为当时拼多多已经被高估,从9月14日晚间起,拼多多再次开始了调整,一直到近期开始再度反弹。

那么,在交出了让分析师满意的答卷背后,拼多多能否延续其“神话”故事,从而走上真正的高增长之路呢?

2、

有关拼多多的财务分析在很多媒体中已经有了非常全面的解读,我们在这里主要针对拼多多的业务和发展本身进行分析。

首先看看两张图:

对于拼多多这样的企业,首先要关注的是其环比的数据,而不是同比,因为特殊的历史原因,拼多多几乎吃下了微信拼团时期所有的用户增长红利,因此,同比的数据都是很夸张的,只有环比才能反映其近期真实的趋势。

从上面两张图中,我们可以看到如下的趋势:

拼多多的营收和月活人数的环比增长,在2018年Q1都出现了断崖式的下跌,之后再也没有回复2017年的超高速增长。其中,营收在2018年Q2出现过近100%的增幅,但本季度再度回落,而月活人数环比增长则基本处于一条直线,且远低于去年的环比数据。

由于Q1是电商传统的淡季,因此普遍而言营收都会出现环比的下滑,之后普遍在Q2环比又会反弹。但拼多多在Q2反弹之后,在本季Q3环比又下降到了24.5%附近,而越活跃人数则在2018Q1后一直在17%左右的环比增幅横盘,这说明从2018年Q1开始,以往依靠微信导流轻松获得流量的情况已经一去不复返了。

有人在股价暴涨后乐观的预期,拼多多的用户上限是仅次于微信的人数,这未免过于乐观。要知道,除了腾讯和阿里等极少数的公司之外,当前阶段绝大部分的互联网产品都会严重受其“调性”的约束,在野蛮增长后遇到用户人数的瓶颈期,当红的几个产品无不如此,比如:抖音、快手、美团、微博等等。而京东在长期处于微信第三方服务九宫格中并且全国大量布局之后,迄今其用户量竟然被拼多多给超越了,类似的,美团在微信的服务中长期占据一席之地,但用户量也遇到了瓶颈。

这说明“流量有时穷”,流量并非万能,微信的流量到了一定程度之后对产品本身的引流作用将非常有限,最终还是要靠产品本身的质量、调性和宣传等获得成长。

一个简单的事实是,2016年到2017年在微信朋友圈中疯狂出现的各类拼团信息,目前基本上处于偃旗息鼓的状态,很多热衷于分享拼团信息的人群已经不再分享,其中一个重要的原因是怕被别人认为是“骚扰”或者“档次太低”。

我们曾经在过往分析拼多多的文章中认为,即便是在“五环以外”,拼多多以中年妇女为主的人群上限也会很快到来,而其未来的主要增量,则在于以大学生和城市中注重性价比的群体为主的人群,尤其是其中的女性群体。

从2018年Q1用户数量环比增长大幅放缓之后,拼多多的主要引流手段就从微信体系到了广告宣传推广的体系中。并且主要针对的人群,正是大学生和城市节俭女性群体。

具体而言,拼多多在各类综艺节目中投入了大量的广告,并在世界杯期间投入重金,推出其针对年轻人的魔性音乐广告来吸引用户。其中,综艺节目主要针对相对年轻且时间较为充裕的女性群体,而世界杯则主要针对年轻的男性群体,总体而言这些人群的年龄段会比之前拼多多的中年群体的人群要年轻的多。

从数据上看,拼多多本季的销售费用为32.296亿元,与去年同期的4.279亿元相比暴涨655%,其解释为主要是由于品牌推广活动和线上线下广告和促销活动的增加而导致销售费用的大幅增加。实际上,前三个季度,拼多多的销售和营销费用为74.18亿元,并且有逐步放大的趋势,要知道,拼多多在2017年全年的销售费用仅13.4亿元,这一数字印证了我们前面的观点,即拼多多的微信流量红利基本结束,当前的获客成本已经大幅攀升。

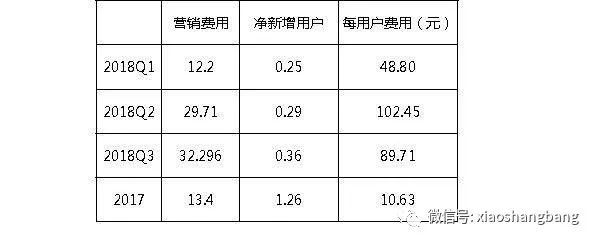

如果简单的把净新增用户和营销费用做一个对比(不准确,但能大致说明问题),可以得到如下表格(单位:亿元)

从中可以看出,2018年Q1时,拼多多每投入48.8元,才能吸引一位新增用户,但到了2018年Q2时,这个数字达到了102.45元,到Q3时有所下降,但仍然高达89.71元。

作为对比,2017年整年,拼多多的营销费用为13.4亿元,当年净新增用户1.26亿,每净增用户费用仅10.63元。

即便拼多多后续在运营方面大幅提升效率,拉新成本也很难再低于80元以下,并且随着用户基数的不断增长,广告推广效应不断减弱,拉新成本再度提升的概率是非常大的。

不过,单从拼多多目前的广告推广来看是收到了一定效果的,具体而言,就是其用户中1,2线人群已经从过往的不足30%,攀升至接近50%,而随着1,2线人群比例的增长,拼多多的人均消费额也从上一季度的762.81元上涨到了894.42元,环比上涨17.3%,同比上涨99%,单季GMV环比增速也从18年Q1见底之后,快速反弹到如今的43%,这说明除了客单价提升之外,用户的消费频次和粘性也在增强。

这是非常不容易的,尤其是拼多多在前期面临如此多负面的新闻之后,取得这样的成绩,说明拼多多在运营能力方面下了功夫,用户不仅伴随着广告投入增加了,用户的消费额和消费频次也同时出现了上升,拉新是有显著效果的。

拼多多的战略已经从单纯拼命拉流量,变成了流量和用户粘性并行的方式,并且逐步向用户质量和粘性靠拢。从当前的趋势来看,微信流量带动乏力,广告拉新的成本也将越来越高,拼多多流量注定会在不久的将来处于环比不断下滑的境地,届时,用户的GMV就会非常的重要,客单价和粘性两者都需要,只有这样,才能维持股价不会下跌。

为此,拼多多的应对一方面是加大广告投入,吸引更多年轻人,尤其是1,2线城市的年轻人加入(比如东方卫视的《极限挑战》、《欢乐喜剧人》、《青春同学会》、浙江卫视的《中国新歌声》、江苏卫视的《非诚勿扰》、湖南卫视的《快乐大本营》、《爸爸去哪儿》、《我是大侦探》、《我家那小子》、《中餐厅2018》、《幻乐之城》、央视《是真的吗》);另外一方面,则是加强用户体验,并增加更多的娱乐性;最后,则是加大研发投入,尤其是人工智能领域的投入,增强千人千面的“货找人”分发体系。

更多的投入意味着亏损,根据财报显示:剔除股权激励因素,在Non-GAAP会计准则下,Q3营业利润为-10.98亿元,亏损幅度创新高,二季度为-8.16亿元;Non-GAAP净利润为-6.18亿元,上一季度为-6.74亿元。

虽然由此会造成亏损,但好在对于当前的拼多多,投资者并不关心他是否盈利,只看其用户增长和GMV等关键指标就行了。

目前的关键在于,这种投入和产出的可持续性,有京东这个案例,说明即便花费每个人上千元的拉新成本,用户的增长也会遇到瓶颈。接下来的一年,对于拼多多而言至关重要,因为他的神话模式到底能不能持续,从拉新的能力以及成本、GMV的增长上将会得到体现。如果成本越来越高,则瓶颈将会很快出现。我个人对拼多多接下来的拉新持保留态度,对于其GMV而言,未来一年内环比下滑也是大概率事件。

3、

对于拼多多而言,其多次强调目标是成为一个Costco+Disney模式的新型电商平台。

我们也就此进行过多次的分析,认为其当前阶段下,拼多多离真正的Costco+Disney模式相去甚远。

比如说,如果要做到Costco的模式,就需要很强的自营供应链体系。

Costco的卖场基本上只有一层,既当仓库又当卖场,也就是现在流行的前置仓模式,这样既能做大销售空间,又能快速处理商品进出存储。纸盒包装产品运到店,直接叉车到货架,买完后直接叉车补货。这种方式,既节省了固定资产投入,又减少分货、摆货的人力成本。

此外,Costco有专门的货运中枢系统,批量采购后直接分销到各分店,减少货物的转运、分销、处理等中间环节,提高存货的效率。加上不投放广告,Costco的管理费用率一直保持在10%左右。此外,通过精选产品和减少SKU,Costco将产品的毛利控制在14%以内,通过会员费来盈利,产品价格则大大低于其他卖场。

得益于会员制和产品的低价,Costco用户的忠诚度很高,这给其销售量带来了保障,也因此,其产品的采购话语权也有了保障。通常情况是Costco先卖货再给供货商付款,所以虽然销售额越来越大、存货周转越多,但这并不会占用Costco更多资金。

虽然拼多多是线上电子商务,Costco主要是线下的商超,但两者其实都是在做从供应商到用户的零售链路,真正的区别在于,Costco有自己的供应链体系,并且在精简SKU的前提下,能做到从商品的质量把控、到运输成本的把控、到销售毛利的把控,并且通过会员制,形成数据的闭环管理。

而拼多多当前对于供应链体系而言,更多的是通过拼团去改进供应链,通过一定的拼购量来保障供应商的销量,但对于产品的质量把控、运输成本把控、销售毛利把控等基本上是做不到的。

这也是拼多多当前最为人诟病的问题:山寨横行,假货横行,质量无法保障。

在经历了上市后被全民讨伐的黑暗期之后,拼多多采取的策略,除了打击假货,减少山寨之外,最重要的是在农产品领域进行了广泛的布局。

农产品,由于供应链体系复杂,客单价低,长期以来并不被淘宝和京东等主流平台所重视,而农产品领域还有一个痛点,就是农民由于信息不对称,经常会出现各类滞销的情况。拼多多果断切入了这一广阔的领域,成为了农产品领域的重要销售平台。

农产品品牌少,也很难出现假货,除了质量参差不齐之外,基本上把“假货”和“山寨”两个拼多多当前最头疼的问题给解决了,而如果原产地新鲜的农产品直运的话,减少了中间环节,质量问题也会得到大幅的降低。

目前,在这一细分领域,拼多多如鱼得水,做的相当顺利,由于农产品属于千家万户每天都需要的东西,需求量很大,而拼多多通过拼团的方式切入,帮助农民,尤其是可能会产生滞销情况的农民销货,从而省下农产品批发商、市场和商超的渠道费用,既能大幅带动拼多多的交易量,也能取得良好的社会效应。

不过,这并非真正的供应链,因为产品的质量问题很难通过平台的模式进行把控,而农产品在缺乏品控的情况下,出现质量问题的概率还是很大的。

我们曾经在《突然蹿红的产业互联网,春天到了吗?》一文中描述过产业互联网的理想状态是将2B和2C的全链路打通,以数字化的形式,通过大数据和人工智能盘活整条链路,从而形成整个链条的效率最大化,并且能做到千人千面的生产和营销。感兴趣的朋友可以查看。

实际上,目前最接近产业互联网的模式,是阿里的盒马鲜生,盒马鲜生的产品中,已经有部分产品从源头开始就属于阿里体系,从消费者的用户画像、需求种类、生产、品控、物流、配送,整条链的数据都在阿里手中,甚至还包括了后续与淘宝和其他阿里系商超的打通和协同配送,通过大数据+AI体系,真正做到千人千面的需求满足、线上线下一体化以及急速的配送。后续,通过淘工厂、ET大脑等方式赋能生产端,并整合产业大数据,形成整个产业互联网的闭环。虽然阿里离全链路打通还有距离,但至少盒马正在这条路上狂奔,并且看到了希望。

从这些角度来看,拼多多当前离Costco模式,甚至产业互联网模式还有非常遥远的距离,仅仅拼团和加入一些游戏化玩法的模式,是“伪Costco模式”,而当前简单的游戏化玩法,更是离所谓的Disney相去甚远。

4、

最后总结一下:

拼多多的财报显示,公司的运营能力得到了加强,在用户客单价和粘性方面提升较快,这也是资本市场最重要的认可因素;研发投入增长较快但与同行相比仍然很低,由于技术能力和投入资源的限制,未来的主要问题将会集中在产品质量方面;在拉新方面,微信的作用越来越弱,当前主要依靠广告活动等方式拉新,目标群体为学生和1,2线对性价比有要求的人群,尤其是女性人群,拉新的成本将会居高不下,这会让拼多多长期处于亏损状态。

拼多多上市的主要目标是希望成为Costco+Disney的结合体,从当前来看,公司在这两方面的实质性进展不大,更多的只是表面功夫,当前阶段公司主要工作仍然是拉新扩张和增加用户的粘性,后台并无大的变化,所以,这两方面的目标是无法产生溢价的,毕竟,通过拼团拉新的玩法目前在微信体系内已经大幅降低,更多的是在自己的APP和小程序中去玩拼团,那么其“社交电商”的标签将不复存在,更多的是整合内部流量进行拼团,这方面淘宝和京东也可以做到。

后续,可以关注拼多多在供应链以及游戏化和娱乐化方面的改造,这些实质性改造做不到的话,拼多多的估值就是偏高的,因为目前的模式并不具备太大的想象空间。

对于拼多多而言,短期内关键的要看微信拉新减慢后的广告拉新能力和成本,以及相应的GMV增长情况,而这,最快也要到2019年Q2才能看到同比的结果(2018年Q1的拉新成本还只有40多元,说明微信拉新的能力还在起到一定的作用,到了Q2,成本大幅上升,微信的拉新能力已经非常小了,所以看2019年Q2的同比会有一定的代表性,当然,微信在10月份将拼多多放入了九宫格中,这方面的效果待检验,也有可能会带来Q4甚至2019年Q1好看一点的拉新成本,但参考京东和美团,九宫格的拉新能力持续时间有限)。

由于不确定性非常强,预计拼多多将在最近几个季度中,将在一个不大的价格区间内波动,预计最快在2019年Q2的季报公布后,才会出现方向性的选择。而真正决定拼多多长期价值的,仍然是其Costco+Disney的目标在技术和模式上出现实质性的推进,这种推进,不仅仅会影响其在国内的地位,还可能可以开辟出其在国际上的竞争力。

至于说对其他电商平台的影响,目前来看,拼多多将会持续对京东等平台造成影响,但对阿里影响有限,因为阿里当前的战略已经从单纯的线上变成了线上线下一体化,并且加入了O2O的玩法,协同管理和配送,在产业互联网领域也进行了深度的布局,未来长期看好,在阿里的体系内,拼团只是其中一种玩法,其流量在后续也不会比拼多多内的拼团流量差,更多的玩法,包括网红直播,抖音等平台的分销等等,拼多多对其影响非常有限。

我个人还是非常期待黄峥能够履行诺言,朝着Costco+Disney的方向去努力并付诸行动而不是当前把重心仍然放在流量和GMV上,中国市场足够大,容得下百花齐放的方式,能够诞生一种高效且好玩的模式,又有什么不可以呢?

来源| 小商帮科技

公众号 | xiaoshangbang

作者 | 左刀