好尴尬,差点破发 !

![]()

中国基金报记者王建蔷

国内银行IPO年内终于破冰,但“不幸”的是,挂牌首日就一度遭遇破发。

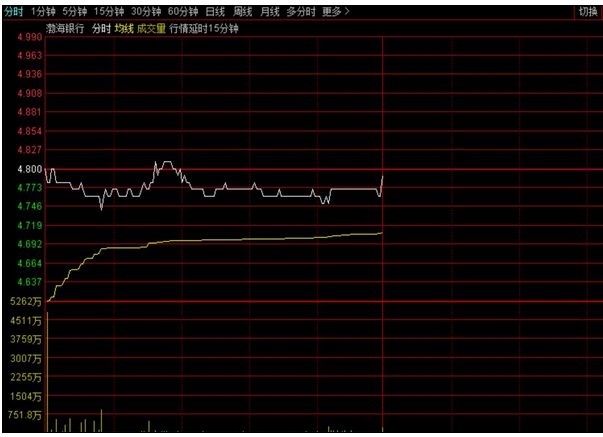

7月16日,全国最年轻的股份行——渤海银行在港交所主板正式挂牌交易,但上市首日却表现不佳,开盘即跌破发行价。截至收盘,渤海银行股价收于4.8港元,与发行价持平。

作为年内首个银行IPO项目,渤海银行上市首日表现不佳其实在预期之内。该行招股价接近于每股净资产,估值远远高于中资银行的平均水平,目前银行股整体股价较低,纷纷破净。此外渤海银行自身基本面也有一些瑕疵,市场信心并不充足。

渤海银行上市首日盘中破发

7月16日,渤海银行在总部天津通过网络连线方式成功在香港联交所主板挂牌上市,成为2020年首家上市银行。本次渤海银行的发行价与开盘价均为每股4.8港元,将通过IPO净筹资134.7亿港元。

但渤海银行股价走势不佳,开盘之后便出现下挫,并跌破其发行价,于9点54分跌至4.74港元/股,之后开始震荡上行。上午10点18分,渤海银行股价一度摸高至4.81港元/股,但不到10分钟后便再次跌入发行价之下,报4.79港元,截至中午休市都未能回调至发行价以上,报收于4.79港元/股,下跌0.21%。

下午开盘后,渤海银行迅速下跌,继续在发行价之下震荡,临近渤海银行的跌幅进一步扩大,但收盘前3分钟该股掉头直上,截至收盘,渤海银行股价收于4.8港元,与发行价持平,全天成交8.41亿。

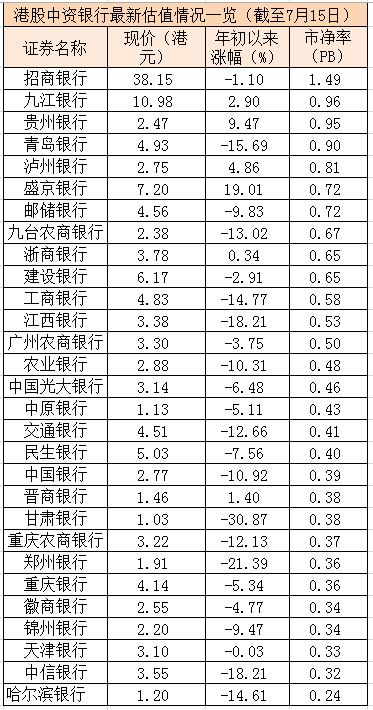

对于渤海银行今天的表现,业内人士分析称,一方面目前银行股整体表现疲软,多只银行处于破净状态。截至2019年末,渤海银行每股净资产为4.35元人民币(折合4.77港元),4.8港元的招股价与该行每股净资产十分接近,PB为1倍左右。

然而,虽然7月开局银行股暴涨,好景不长便开始溃败,与此同时多家银行还抛出减持计划。Wind数据显示,截至7月15日收盘,仅招商银行股价在净资产之上,超过九成港股中资银行处于破净状态,因此渤海银行本身面临的破发压力就不小。另一方面,该银行自身基本面有些瑕疵,存在不良率上升等问题。

全国最年轻的股份行

招股书显示,渤海银行成立于2005年12月30日,2006年2月正式对外营业;是《中国商业银行法》2003年修订以来,唯一一家全新成立的全国性股份制商业银行,同时也是第一家总部设在天津的全国性股份制商业银行。

截至2019年12月31日,渤海银行已拥有33家一级分行(包括直属分行)、30家二级分行、127家支行、54家社区小微支行,并设立了香港代表处,网点总数达到245家。

资料显示,渤海银行总部设在天津。截至2019年末,该行拥有33家一级分行(包括直属分行)、30家二级分行、127家支行、54家小区小微支行,网点总数达到245家。

按照规模排列,作为最年轻的股份行,渤海银行也是全国12家股份制银行中靠后的银行。截至2019年底,渤海银行资产总额1.12万亿,同比增长8%,但该指标在12家股份制银行中排名倒数第二,仅高于恒丰银行。

该行7月16日上市后,股份制银行中仅剩恒丰银行和广发银行两家尚未登陆资本市场。

股东方面,股东方面,发售完成后,泰达投资持股20.85%,为渤海银行第一大股东;渣打银行持股16.67%,中海集团投资有限公司持股11.4%,国开投与中国宝武钢铁集团有限公司均持股9.73%,此外,泛海实业持股7.91%。

截至去年末,在渤海银行的股权架构中,外资股东总持股比例为19.99%,央企股东总持股比例为37.01%,地方国企股东总持股比例为25.00%,民营企业总持股比例则为18.00%。

渤海银行上市之路较为曲折。其信托持股问题于2017年末才得以解决。直到2019年11月,渤海银行第三次增资才获得监管审核。

直到今年2月14日,证监会官网显示,渤海银行境外首次公开发行股份审批材料已被正式接收。两天后,渤海银行2月26日在港交所提交了上市申请资料。

香港提前发售股份认购不足六成

事实上,渤海银行上市首日即破发并非无迹可循。

招股书显示,渤海银行发行数量为28.8亿股,其中5%香港公开发售,95%国际发售。渤海银行集资所得将用于该行的资本基础,以支持业务的持续增长。建银国际、海通国际、农银国际及中信证券为渤海银行IPO的联席保荐人。

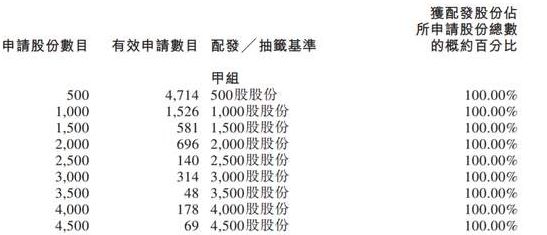

不过资本市场对渤海银行的认可度不高,市场无追捧,甚至缺乏信心。7月15日晚间渤海银行公布的发售结果显示,香港公开发售初步提呈发售的香港发售股份认购不足。合共接获9668份有效申请,认购合共8471万股香港发售股份,相当于发售股份总数的约0.59倍。

由于根据香港公开发售初步提呈发售的发售股份认购不足,故并无实施回补机制。香港公开发售项下认购不足的发售股份已获重新分配至国际发售。

国际发售方面的认购情况也不是很乐观,渤海银行初步提呈发售的发售股份获1.2倍轻度超额认购。

有观点认为,本次市场对渤海银行认购热情不高,可能与该行从不分红有关。渤海银行曾在招股书中披露,“于往绩记录期间向若干已完成第二轮增资缴款义务的股东宣派及分配特别股息合计21.28亿元。目前,银行并无预定股息分派比率。”

个人消费贷余额两年猛增10倍以上

作为今年首家ipo的银行,渤海银行的各项基本面指标同样备受关注。

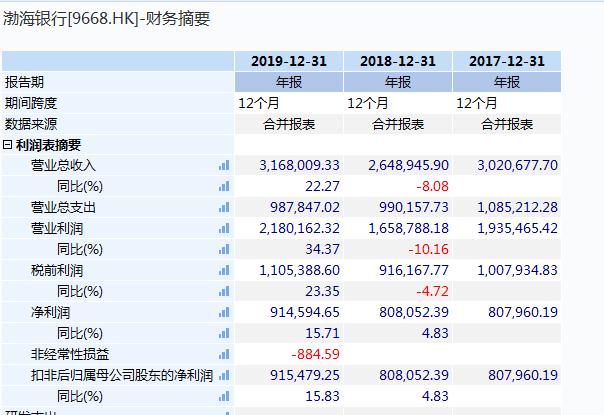

财务数据显示2019年,渤海银行净利润同比增速达15.7%,加权平均净资产收益率达13.71%,由于成立时间短、基数相对较小,与全部全国性股份制上市商业银行相比分别排名第一、第三名。

数据显示,过去五年,渤海银行的不良率一度逐年上涨,由2014年的1.2%逐年上涨,截至2016年达到1.69%,2017年、2018年则分别上升至1.74%与1.84%。

直到去年,渤海银行不良率才结束持续上涨的态势,降至1.78%,拨备覆盖率187.73%,高于150%的监管标准。

但与12家全国性股份制银行相比,渤海银行1.78%的不良率高于招商银行、浙商银行、兴业银行、广发银行、光大银行等8家股份制银行,仅低于恒丰银行、浦发银行和华夏银行的不良率。

不过,就绝对数额来说,截至2019年末渤海银行的不良贷款相较于上一年末增加了20亿元。而2017年、2018年及2019年3年时间内,该行转让给第三方的不良贷款本金合计近30亿元。

招股书显示,在零售贷款等细分领域,该行的不良率更加高企。具体来看,该行的个人不良贷款金额由在去年一年由6.37亿元上升至12.67亿元,个人贷款不良率由0.38%上升至0.54%。而数据还进一步显示,截至2019年末,个人消费贷款类贷款金额已达956亿元,同比大幅增长97%。2018年、2019两年时间内,该行个人消费贷余额猛增10倍以上。

这一指标的上升源于该行近年大力发展利润较高的个人消费贷业务。借助蚂蚁金服、腾讯金融、度小满金融等数十家平台发力,

此外,截至去年末该行资本充足率为13.07%,一级资本充足率为10.63%。然而该行核心一级资本充足率为8.06%,距离7.5%的监管红线差距并不大,这也被业内普遍认为是渤海银行亟待上市补血的主要原因。

今年首家A股上市银行也要来了

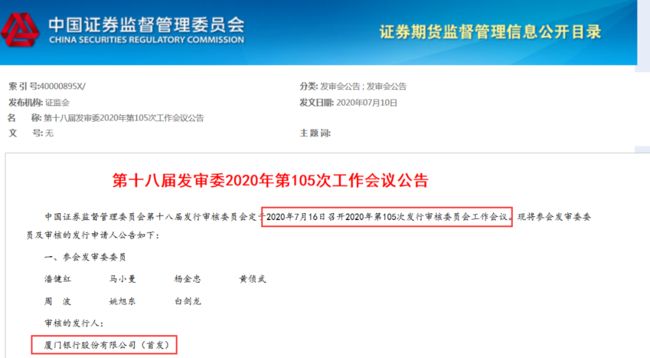

同样在今天,厦门银行IPO申请上会,有投行人士称厦门银行顺利通过证监会发审委会议。这意味着继渤海银行登录港交所之后,首家即将在A股上市的银行也来了。

证监会信息显示,厦门银行过会后,在A股IPO排队候场还有11家农商行、7家城商行共18家银行,包括湖州银行、兰州银行、重庆银行、昆山农商行、上海农商行、马鞍山农商行、东莞银行、广州农商行等。可以看出,这些排队的银行全部为地方性中小银行。

有观点认为,由于中小银行现阶段经营压力增大,不良率也有所回升,面临着较大的资本充足率压力。

7月11日,银保监会新闻发言人表示,将督促银行切实补充资本,提高风险抵御能力。此外,金融委等监管部门也多次强调,要建立中小银行的资本补充长效机制。这些均被当作下半年银行上市或将加速的信号。

对于银行板块估值现状,中泰证券研究所戴志锋团队认为,当实体流动性较为宽裕,但实体投资回报率面临较大的不确定性时,会有部分资金外溢到资本市场,为资本市场带来增量资金,推动股价的上行。银行作为权重板块,可以承受较大的资金量,低估值高ROE属性使其备受长期资金青睐。

广发证券则指出,维持前期银行板块PB估值修复至1.0x-1.1x的判断,回调即配置良机。预计在易行长大于30万亿社融全年20万亿信贷的指导下,下半年单月信贷增速将放缓,社融增速在财政支撑之下仍将上升但斜率放缓。

广发证券预计下半年银行间流动性将维持偏紧状态,考虑到信用扩张和季节性,三季度股市流动性仍将处于宽松状态,四季度则需要观测经济修复程度和财政政策执行力度。近期市场有悲观预期认为银行中报可能全面转负,我们认为,龙头银行由于资产质量较优拨备丰厚,依然能够维持较高的利润增长。

编辑:舰长

中国基金报:报道基金关注的一切

Chinafundnews

长按识别二维码,关注中国基金报

版权声明:

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

万水千山总是情,点个 “在看” 行不行!!!