注册FA,投资证券交易所,硅谷顶级风投A16Z转型路在何方?

![]()

热点追踪 / 深度探讨 / 实地探访 / 商务合作

今年夏天,Wework风波引发了二级市场对初创公司高估值的质疑,IPO独角兽公司股票暴跌的序幕开启。软银深陷泥潭,传奇风投Andreessen Horowitz(简称“A16Z”)也未能幸免。

好在,从上半年开始,A16Z已经紧锣密鼓展开了一系列新动作。4月,A16Z公司放弃传统风险资本结构成为一个注册投资顾问FA制。几周后,A16Z宣布成立一只早期的7.5亿美元基金和一只增长阶段的20亿美元基金。今年8月,A16Z再度出手,投资了一家证券交易所。

A16Z的前后动作是否有关联?声名赫赫的创始人在打怎样的一手牌?

一代传奇,缘何转型?

A16Z堪称投资圈神话,创始人是Marc Andreessen和Ben Horowitz。Andreessen是Mosaic通讯公司(网景公司的前身)的创始人之一,其开发出的Mosaic浏览器,一度占据互联网80%以上的份额。尽管网景最终没有竞争过微软,被迫出售给AOL(美国在线),但其留下的多种技术已经成为整个行业的通行标准。

(Marc Andreessen和Ben Horowitz/图片来源于网络,版权属于原作者)

离开网景后,Andreessen与Horowitz共同创立了互联网基础架构服务公司Loudcloud。接着,在2009年,两人一起投身风险投资行业,创立了Andreessen Horowitz。这家投资了Facebook、Groupon、Skype、Twitter、Zynga、Foursquare等公司的机构,实现了多次高额回报的退出,是整个互联网投资界的传奇之一。

荣光犹在,这家传奇风投又为什么会选择这个时候转型?

一个重要原因是,A16Z的市场表现收益低于预期。

本来,今年应该是A16Z的丰收之年,Lyft,Pinterest,Slack和PagerDuty这四家期待已久的投资组合公司全部成功IPO。但是,不及预期的市场反应价值,让投资者大失所望。从IPO至至截稿日,这些独角兽股价暴跌,四家中的三家股价几乎是腰斩。

美国一级市场权威数据提供商Pitchbook这样解释A16Z今年表现背后的原因:高增长但仍无利可图的独角兽浪潮席卷了华尔街,二级市场投资者开始重新评估他们,思考是否值得继续高价投资此类公司。有人称其该现象为WeWork效应。

此外,硅谷新锐媒体The Information发布的一份深度报告指出,A16Z的基金回报率一直在下降,IRR(公司内部收益率)并不像预期那么客观。除了退出所有这些投资的公司外,该公司还关闭了多个主要基金。

A16Z转型的另外一层目的在于,绕开政策的监管。

A16Z资深架构师 Wennmachers曾在 CNBC 的报道中表示,A16Z 将继续筹集加密基金和生物基金。而正是这一策略方向,让 Andreessen 决定将公司转型,注册为投资顾问机构。

那么,设立此种基金和注册成为投资顾问机构这两者之间到底有何关系?

根据美国证券交易委员会SEC的相关条款,风险投资公司在加密货币、二级市场股票等这些高风险资产上的投资不能超过其全部基金规模的 20%,而投资顾问公司在加密货币上的投资比例可以达到 50% 。注册成投资顾问制,A16Z介入高风险加密数字货币的野心和决心可见一斑。

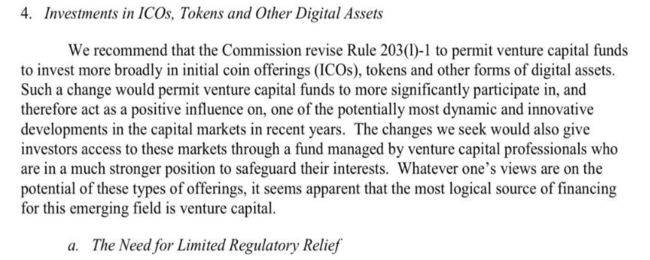

其实,对于SEC限制性条款,A16Z和美国风险投资委员会也表示过反对。

比如,美国风险投资委员会在回应SEC投资管理部门的信中建议,

“该规则降低了公司的市场流通量以及对这些市场专业人士以及大型投资者的公司的兴趣。并且我们担心该规则会阻止风险投资公司进行IPO。这是规则要求的意外影响之一。一旦这家投资组合公司首次公开募股,它几乎就无法再从风险投资基金获得进一步投资。因此我们建议委员会修改该规则。”

因此,A16Z开始以转型的姿态争取更多空间,加紧进入加密基金和生物基金。

专注长期,A16Z要颠覆华尔街?

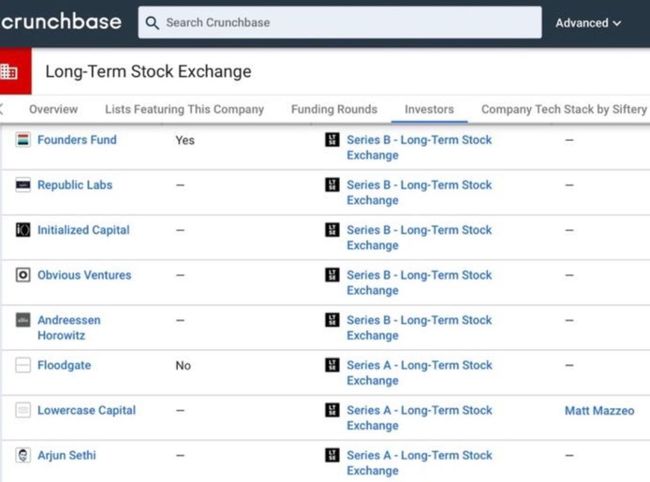

今年8月,A16Z又有了一个新动作——投资总部位于旧金山、关注科技初创企业专注长期策略而不是短期财务表现的证券交易所LTSE(全称The Long Term StockExchange,长期证券交易所)。

虽然,LTSE在今年5月才向SEC提交的申请,但是早在2015年,其创始人Eric Ries就已经在谋划建立一家新型的证券交易所。A16Z出现在B轮融资的名单中,其他大名鼎鼎的投资人还包括VC界的另一名传奇人物Peter Thiel以及Twitter前首席执行官Evan Williams。

LTSE最初的想法是,根据追求长期目标的公司建设者和投资者的需求来调整公共资本市场,这些公司以几十年而不是单个财务季度来衡量的成功。这一理念得到了不少投资者的认可,8月,LTSE完成了B轮5000万美元资金的融资。

LTSE特色在于专注于“长期”,创始人Eric要解决的是现有股票交易所模式中的一系列基于短期行为而带来的弊端。

(Eric Ries/图片来源于网络,版权属于原作者)

这些弊端在华尔街和普通证券交易所屡见不鲜。在现有的股票交易所管制下,上市公司需要每个季度、年度都披露财报,很多时候,公司的股价会随着公布的财报结果而波动。当创新公司奔波于如何让短期利益最大化时,早已无暇去兼顾长期目标。2017年公共政策智库Third Way的一项研究显示,上市五年内的创新公司专利数量会下降40%。因此,Eric则希望解决这样的问题,让上市公司能够专注于长期的战略性创新,而非华尔街的季度性盈利指标。

Eric的想法得到了A16Z的支持,并成为A16Z布局下一步的关键所在。此举跟4月份A16Z注册成为投资顾问制度的动作联系在一起,越来越清晰描绘了转型之后的未来之路。

A16Z在下一盘怎样的棋?

现在,创新公司可以选择去LTSE上市,而不去华尔街上市。而作为LTSE重要投资者,A16Z在加入LTSE后会享有一部分游戏规则的拟定权。

A16Z的官网显示,被投资公司可以选择的退出模式中,被成功收购而退出的公司数在投资组合公司的名单里到达惊人的69家。相关数据显示,大公司靠自身高速成长的比例只有20%,其他80%的高速成长全部是靠收购来支撑。这意味着,并购交易的需求量是巨大的。

(Eric Ries/图片来源于网络,版权属于原作者)

所以,如果A16Z既能赚取VC的投资收益,又能拿到传统投行承揽并购和公开上市的手续费,这就能挽回目前急剧缩水的投资预期。转型后的A16Z可以介入传统投行服务,且依然可以从事自己的拿手活VC业务,这意味着其向一级市场,二级市场全生态链布局的版图已逐渐形成。

不过,SEC对于VC持有高风险基金的限制政策早在2011年就已颁布,而向投资顾问制转型、投资LTSE则是今年的动作。A16Z究竟迫于业绩表现而转型,还是早在政策发表之时,就已经预见到到了未来VC的4.0之路,这大概要问两个创始人本人了。

对于A16Z转型,大家怎么看?欢迎在留言区发表你的观点。

推荐阅读

![]()

你的健身房今年跑路了吗?不要紧,“魔镜”才是家庭健身的未来!

蔚来汽车北美再裁员,国产新能源汽车的出海之路在哪里?

区块链将让纸质货币彻底消失?区块链+AI应用前景值得期待!

走进麻省理工Media Lab,看AR技术如何改变课堂教育?

![]()