国外著名商品指数编制方法比较

随着中国期货市场交易品种的日益丰富,品种呈现多元化,且相关品种类别已形成规模。到目前为止,我国期货市场上市品种已超过60个,涉及有色金属、农产品、化工、能源等多个类别,其中有色金属、化工和农产品分类已达到了一定规模,具备了开发推出分类商品期货指数的条件。各种商品指数ETF也在陆续上市。为了设计出更加科学合理的商品指数及其衍生品,对国外著名商品指数的编制方法进行比较研究很有必要。下面将从国外著名商品指数简介、编制方法比较及对中国编制相关商品指数的展望三个方面进行分析。

一、国外著名商品指数简介

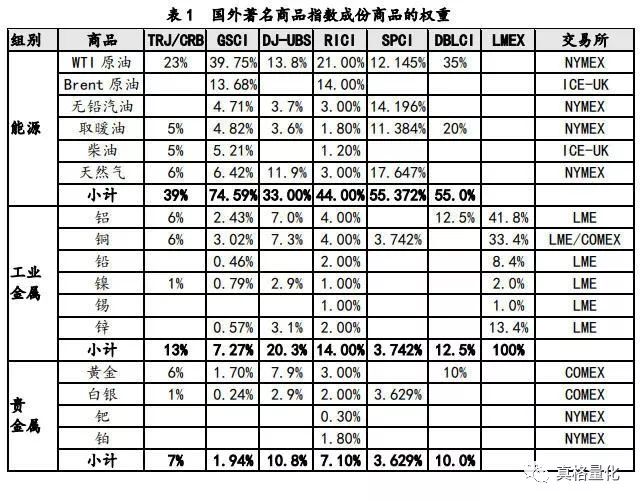

全球历史最悠久的商品指数是由美国商品研究局推出的 CRB 商品指数,最早可追溯到 1957 年,最初由 2 种现货、26 种期货商品构成。到目前为止已经经历了十次调整,其中最近一次是 2005 年,Reuters 与 Jefferies 的金融产品部合作修正了 CRB 指数,并重新命名为 Reuters/Jefferies CRB 指数,简称为“RJ/CRB 指数”。2008年 Reuters 公司与 Thomson 公司合并,2009 年该指数被重新命名为Thomson Reuters/Jefferies CRB 指数,简称为“TRJ/CRB” 。而标普-高盛商品指数(S&P GSCI)和道琼斯-UBS 商品指数(DJ-UBSCI)则是国际市场上资金跟踪量排名前两位的商品指数,是全球包括养老基金、保险公司等长期投资者投资商品市场运用得最多的商品指数,其中,2007 年 2 月,标准普尔公司从高盛公司手中购买了 GSCI 指数,并被重新命名为标准普尔高盛商品指数(S&P GSCI),同年标准普尔终止了公司原有的标准普尔商品指数(SPCI);DJ-UBSCI 就是原来的 DJ-AIGCI,2009 年 5 月,UBS 收购了该指数并重新命名其为DJ-UBSCI。德意志银行流动商品指数(DBLCI)和罗杰斯国际商品指数(RICI)是分别定位为全球最具有流动性的商品指数和全球覆盖范围最广的商品指数,所以 DBLCI 和 RICI 分别是综合指数中成份商品最少(6 个)和最多(36 个)的指数。而由伦敦金属交易所(LME)推出的金属指数(LMEX)更是为我们编制分类指数提供了参考。将上面提及的各著名商品指数最新成份商品的权重及上市交易所列于下表,其中除了 SPCI 采用的是 2007 年权重(标普公司在 2007 年收购 GSCI 后,同年年末停止了自身的 SPCI),其他指数均采用的是 2009 年权重。

二、国外著名商品指数编制方法比较

通过上表可以发现,国外著名商品指数的成份商品组成及权重存在较大差异,而这些只是编制方法的最终体现,究竟在编制方法上各指数存在怎样的本质不同就是本文的研究重点。通过比较分析国外著名商品指数的编制方法,可以为我国开展后续的相关商品指数开发奠定坚实基础。下面将从指数的编制目的和原则、品种选择、权重设计、合约选择、指数计算等五个方面比较各著名指数的编制方法。

(一)指数编制目标和原则比较

商品指数的编制目标和原则将直接决定商品指数的品种选择、权重设计、合约选择、计算及调整等具体编制方法。商品指数是一种特殊的金融产品,设计指数是为了满足商品指数需求者的需求,这样才能保证指数的生命力。概括来说,商品指数主要有两个编制目标和三个基本原则。各著名指数的编制目标和原则比较见下表。

(二)指数的品种选择比较

商品指数的不同设计目标和原则决定了入选商品指数成份商品的数目和类别的差异。通过比较各著名商品指数的成份商品数目及类别差异(见下表),可以发现罗杰斯商品指数(RICI)包括的商品数目最多(达 36 个),德意志银行流通商品指数(DBLCI)包括的商品数目最少(仅有 6 个)。商品指数包括的商品数目越多,对特定商品或类别的敏感性就越弱。从各成份商品的类别比例上看,除了 LMEX是金属分类指数外,其他指数都是综合指数;在综合指数中,S&P GSCI指数的能源类比例最高(将近 75%),各指数中能源类比例最低也达到 33%(DJ-UBSCI,多样性原则导致的结果)。

(三)指数的权重设计比较

商品指数的不同设计目标和原则决定了商品指数的权重设计差异。下面主要从权重确定依据、权重限制、权重双重计算和权重调整四个方面比较各商品指数的权重设计差异。

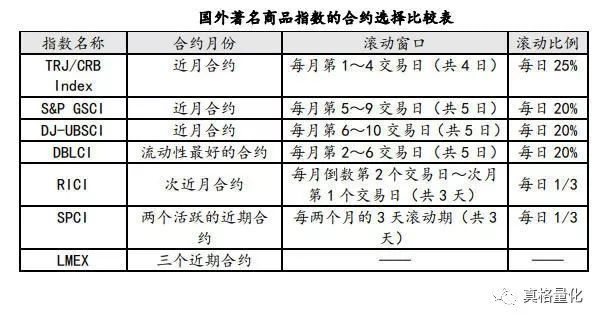

(四)指数的合约选择比较

商品指数的合约选择将直接决定指数值大小。在品种合约的选择上,一般国际著名商品指数都会充分考虑期货合约的流动性,交易活跃、具有代表性的期货合约是指数设计的首选。合约选择一般分为交易所选择、合约月份选择、滚动窗口选择和滚动比例选择。

(五)指数的计算比较

商品指数的计算主要有两大类方法:算术平均法和几何平均法。比较而言,只有当所有成份商品相同变化时才会带来两种算法指数的相同变化;而当只有指数中一部分成份商品发生变化时,几何平均法的指数比算术平均法的指数上涨得更慢而下跌得更快。也可以表示为,一个成分商品的连续相等变化在几何平均法的指数中各期变化率相同,而在算术平均法中各期变化率会在价格上涨时增大而在价格下跌时减小。

从指数的宏观经济性上看,算术平均法能更好地反映商品价格的变化,因为当商品价格在较低价位和较高价位上升相同比例时,指数对较高价位价格的增长给予更大的反映,这有利于对通货膨胀的警示;而从指数的可投资性上看,指数在算术平均法下有着更优的收益风险比,因为当指数中的一部分成份商品价格上升时,指数上升的幅度比几何平均法下要快,而价格下降时,指数下降的幅度比几何平均法下要慢。这也是近年来国际著名商品指数普遍采用或改用算术平均法的重要原因。

对于近期中国市场推出的豆粕、有色金属、能源化工商品ETF,感兴趣的投资者也可以将其编制方法与海外商品指数进行比较。

— — — — — — E N D — — — — — —

真格量化可访问:

https://quant.pobo.net.cn

![]()

真格量化微信公众号,长按关注:

![]()

遇到了技术问题?欢迎加入真格量化Python技术交流QQ群 726895887

![]()

往期文章:

Numpy处理tick级别数据技巧

真正赚钱的期权策略曲线是这样的

多品种历史波动率计算

如何实现全市场自动盯盘

AI是怎样看懂研报的

真格量化策略debug秘籍

真格量化对接实盘交易

常见高频交易策略简介

如何用撤单函数改进套利成交

Deque提高处理队列效率

策略编程选Python还是C++

如何用Python继承机制节约代码量

十大机器学习算法

如何调用策略附件数据

如何使用智能单

如何扫描全市场跨月价差

如何筛选策略最适合的品种

活用订单类型规避频繁撤单风险

真格量化回测撮合机制简介

如何调用外部数据

如何处理回测与实盘差别

如何利用趋势必然终结获利

常见量化策略介绍

期权交易“七宗罪”

波动率交易介绍

推高波动率的因素

波动率的预测之道

趋势交易面临挑战

如何构建知识图谱

机器学习就是现代统计学

AI技术在金融行业的应用

如何避免模型过拟合

低延迟交易介绍

架构设计中的编程范式

交易所视角下的套利指令撮合

距离概念与特征识别

气象风险与天气衍生品

设计量化策略的七个“大坑”

云计算在金融行业的应用

机器学习模型评估方法

真格量化制作期权HV-IV价差

另类数据介绍

TensorFlow中的Tensor是什么?

机器学习的经验之谈

用yfinance调用雅虎财经数据

容器技术如何改进交易系统

Python调用C++

如何选择数据库代理

统计套利揭秘

一个Call搅动市场?让我们温习一下波动率策略

如何用真格量化设计持仓排名跟踪策略

还不理解真格量化API设计?我们不妨参考一下CTP平台

理解同步、异步、阻塞与非阻塞

隐波相关系数和偏度——高维风险的守望者

Delta中性还不够?——看看如何设计Gamma中性期权策略

Python的多线程和多进程——从一个爬虫任务谈起

线程与进程的区别

皮尔逊相关系数与历史K线匹配

Python2和Python3的兼容写法

Python代码优化技巧

理解Python的上下文管理器

如何写出更好的Python代码?这是Python软件基金会的建议

评估程序化模型时我们容易忽视的指标

看看如何定位Python程序性能瓶颈

什么是Python的GIL

投资研究中的大数据分析趋势及应用

理解CTP中的回调函数

如何围绕隐含波动率设计期权交易策略

看看如何用Python进行英文文本的情感分析

算法交易的分类

Python编码的最佳实践总结

什么是波动率锥?如何用波动率锥设计期权策略?

期权的波动率策略与时间价值收集策略对比

期权用于套期保值和无风险套利

隐含波动率对期权策略的影响

卖出期权交易的风险管理原则和技巧

期权交易中的“大头针”风险

期权做市商策略简介

精细化您的交易——交易成本评估与交易执行策略

海外市场交易执行策略的实践

设计期权套期保值方案时应注意的问题

美式期权、欧式期权比较分析——定价与风险管理

构建您的AI时代武器库——常用的机器学习相关Python库

期权波动率“微笑曲线”之谜

运算任务愈发繁重,如何加速Python程序运行?

证券市场微观结构理论模型是什么

是瞬间成交还是漫长等待?——如何衡量市场流动性

波动率指数及其衍生品介绍

Python的异常处理技巧

Python中的阻塞、异步与协程

"香草"之外的更多选择——几种常见的路径依赖奇异期权

什么是CTP?——了解上期所CTP快速交易系统

了解季节性——以谷物和油籽为例

是前因还是后果?——在真格量化中进行格兰杰因果检验

Python导入模块的技巧

Python程序员常犯的十个错误

搜索数据泄露天机?——舆情指数与期货行情关联性分析思路

机器学习常见算法分类汇总

如何使用Data Pipeline 自动化数据处理工作?

CTP API的委托介绍和在真格量化中的订单流控制

高频交易对市场的影响

期货行情及其组织形式——以上期所为例

理解并行与并发

郑商所和大商所套利指令及在真格量化的实现

机器学习用于金融市场预测面临的挑战

高频交易中风险控制的常用措施

查询结果偏离预期?来了解CTP的报单函数及委托状态查询

Python中的ftplib模块

理解真格量化的Python编程范式

需要处理大量市场数据?来了解一下MySQL、HBase、ES的特点和应用场景

NumPy中的ndarray与Pandas的Series和DataFrame之间的区别与转换

Python中的scikit-learn机器学习功能库

什么是程序设计中的高内聚、低耦合?

Python的内存管理与垃圾回收机制

云服务中的容器技术

什么是“面向对象”程序设计-以Python为例

波动率介绍及其在资产定价中的应用

发现策略中的孪生兄弟——期权交易中的等价或相似策略解析

如何利用期权改进指数投资表现——借鉴海外市场经验

如何用期权进行“哑铃型”资产配置——“90/10”策略介绍