R的极客理想系列文章,涵盖了R的思想,使用,工具,创新等的一系列要点,以我个人的学习和体验去诠释R的强大。

R语言作为统计学一门语言,一直在小众领域闪耀着光芒。直到大数据的爆发,R语言变成了一门炙手可热的数据分析的利器。随着越来越多的工程背景的人的加入,R语言的社区在迅速扩大成长。现在已不仅仅是统计领域,教育,银行,电商,互联网….都在使用R语言。

要成为有理想的极客,我们不能停留在语法上,要掌握牢固的数学,概率,统计知识,同时还要有创新精神,把R语言发挥到各个领域。让我们一起动起来吧,开始R的极客理想。

关于作者:

- 张丹(Conan), 程序员Java,R,PHP,Javascript

- weibo:@Conan_Z

- blog: http://blog.fens.me

- email: [email protected]

转载请注明出处:

http://blog.fens.me/r-quant-start/

前言

做数据分析的朋友,一定知道R语言。R语言是一门统计语言,在数据分析领域优势是非常明显的。金融本身是玩数据行业,R的最大的优势就是数据分析,所以把R语言与金融结合,用R来做量化投资的策略,真的很配,不仅顺手而且方便,用了你就会知道。

本文以“用R语言开始量化投资”做为新书《R的极客理想-量化投资篇》的开篇,主要强调了R语言在量化投资领域有着广阔的应用场景,而且是重要的量化投资工具。

公开课:Hellobi Live | 5月23日如何用R语言开始量化投资

目录

- 为什么用R语言?

- 跨界结合的思维模式

- R语言量化工具包

- 量化策略实战应用

- 有理想的极客

1. 为什么用R语言?

R语言是一门面向数据的编程语言,早期只是在统计领域,被统计学家所使用。

近年来随着大数据技术的发展,以及R语言自身生态的快速壮大,R语言已经不仅在统计领域,在各大行业领域中都能看到R语言的身影,包括了互联网,数据科学,人工智能,机器学习,生物医疗,游戏,电子商务,全球地理科学,数据可视化等等。

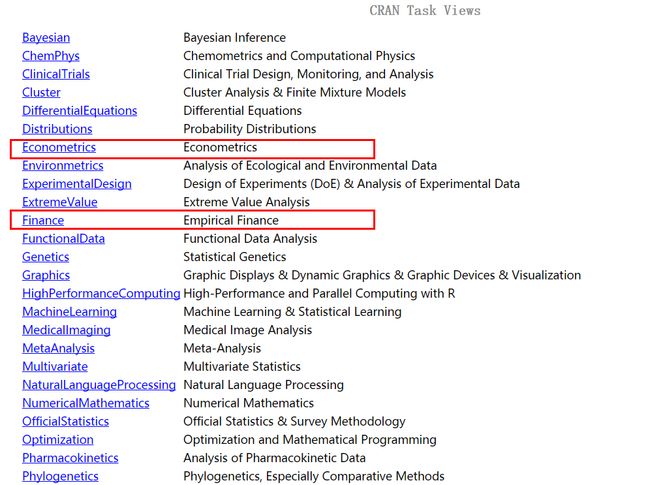

下图是R语言的任务列表,这些任务都是面向具体业务的。截图不全,请大家去R官方网站,查看完整的任务列表。

从R语言的任务列表,我们就能明显看出,R语言和其他编程语言的区别。R语言第三方包所提供的支持,都是对于各种行业的数据操作和算法的支持,而不仅仅纯IT系统开发功能的支持。

R语言不仅能把数据分析做好,而且能够让我们能够有更多地思考,通过数据连接到我们每个人的日常生活。比如,我们去超市购物,你购买的东西会记录在你的购物小票中,如果把这些购物小票都收集起来,通过Apriori关联规则的频繁项集算法,就可以分析出自己的购物习惯。

我们每天都会收到各种推销的骚扰电话,有时候是卖房的,有时候是银行贷款,有时候是股票推荐,有时候是代开发票,有的是猜猜我是谁,处处都体现了中国的国情。那么我们可以收集自己通话记录,通过电话号码、号码注册位置、通话时长来分析一下,哪些是有用通话,哪些是浪费时间的通话,从而计算出我们每一天会浪费多少时间,通过Bayes算法来把有效通话和无效通话进行二元分类,从而阻止骚扰电话的入侵。

如果我们不仅能够收集自己的通话记录,把亲戚朋友的或更多人的通话记录都收集起来,组建一个数据库。再把统计出来的骚扰电话统一标记,做成黑名单,然后把黑名单公开出来,就可以让更多的人面受骚扰电话的影响。

人们的衣食住行都会产生数据,产生数据的地方,就需要做数据分析。通过数据分析,提高生活的效率,为我们节约宝贵的个人时间。

在人类社会中,除了衣食住行的基本需求外,更多的是对钱的需求。我们每天都会跟钱打交道,会有消费的需求,月底会有工资收入,当收入大于消费,资金积累到一定阶段的时候,我们就会有投资的需求。中国人的投资一般就几种,买房,买黄金,买股票,买保险,买理财。投资时,大部分人是不理性的,心血来潮就买了,也不仔细观察行情,买完就被套住,像 “中国大妈抢购黄金”,“中国大妈是救市的主力军” 都一度被新闻媒体热炒。

在金融市场中最不缺的就是机会,不管投资什么,如果能在交易的时候能多思考一下,说不定结果就会不样。运用我们数据分析的知识,和对于金融市场规则的理解,通过R语言进行数据分析,抓住机会,让我们把辛辛苦苦赚到的钱保值和增值。

2. 跨界结合的思维模式

R语言与其他编程语言最大不同在于,R语言是面向数据的,这一点很重要,甚至影响了思维模式。

我写了10多年的JAVA程序,程序员思路在我的脑子里根深地固。我习惯用于面向对象思想来建模,把世界中的物体、行为、连接都用面向对象的方法来表达。我也习惯了IT项目,从架构设计到开发的自上而下的设计思路,或完全由需求驱动的敏捷开发,为业务随需而变的的开发路径。作为程序员,我有理想,我自认为技术能改变世界。这一切都是程序化思维在影响着我。如果你还不熟悉啥是面向对象,请参考《R的极客理想-高级开发篇》第四章面向对象编程。

后来,当我接触了R语言,通过另一扇门理解世界的时候,我发现世界是不一样的。在没有程序的世界里,你可以通过文字来表达你的做事的方法,你可以感性地认识世界,你也可以让数据来说出这个世界意义。你可以天天看新闻联播,了解国家大事;也可以看微博、朋友圈的爆料,及时了解身边的消息。这并不是程序员的思维,而大众化的社会。这个社会里,程序员只是小众。

改变世界的方法,除了技术还有别的,比如,政策、资本、市场、法律、人事等,从公司运作的层面看,似乎哪个都比技术更重要。也许程序员更不关心这些,但面对市场时,再牛技术也会被其他因素所制约。

我经历过创业,一个很深刻的教训就是,要让自己跳出原有的思维定式,通过多维的视角看世界、看自己。通过R语言,帮我打开了通过数据看世界的窗口。我的能力提升不再是,如何把程序把写得多得漂亮,在时间复杂度上用O(log(N))解决O(N^2)的问题,而变成了怎么收集数据,怎么提高数据质量,用于解决实际的业务问题。当然,作为程序员的职业强迫性,我也会要求自己熬夜一晚上把50行代码优化成40行。

问题被转化了,术业要有专攻,但作为一个有理想的极客,全面掌握跨领域的知识才是我们的目标。我创业时,经常被投资人问到,做量化投资的项目有多难?招几个金融背景的,再招几个IT背景的,捣鼓个项目,很快就做出来了。其实不然,不同背景的人是很难交流和沟通,尤其是金融和IT,一种是封闭不愿意分享,一种是开放毫无保留;一种是先把话说出来,一种是先把事情做起来;一种是所有人都要为我服务,一种是只专注于自己的兴趣。所以,如果没有能够跨界通吃的人,是做不好量化的项目的。

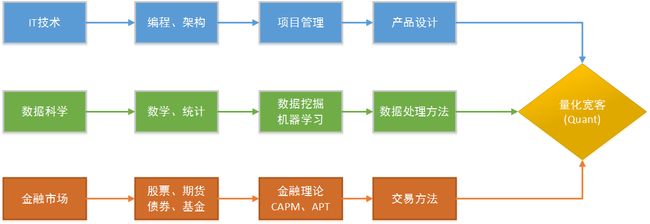

我们就要立志做个跨着学科的人,这才是最核心的点,是不可被替代的。从IT技术出发,你需要扎实的编程功底架构思想,科学的项目管理方法,严谨的产品设计逻辑;你还需要统计、数学等基础学科的知识,数据挖掘与机器学习的数据处理经验;最重要的,你要能结合业务,不管是量化投资或其他的领域,理解市场的规则。

听起来很难,而且是真的很难!虽然很难,但不光是对你,对所有人都是这么难。但是只要能坚持的走下来,一定能通过知识改变命运的。

3. R语言量化工具包

做量化投资,R语言的优势在哪?R语言可以帮助我们从多种维度去理解量化投资。

- R语言本身就是我们需要掌握的IT的技术,是一个需要编程的技术活,但极大的降低了对编程的要求,短短20-30行R语言代码,已经能干很多事情了。

- R语言是面向数据的,有方便数据处理操作,对于数学、统计等基础学科有丰富的函数支持,同时提供多种数据挖掘和机器学习的算法库,让我们可以直接使用。

- 在量化领域更是R语言的强项,有针对投资研究的包,有做回测分析的包,有做金融产品定价的包,有做投资组合优化的包,还有风险管理的包,涵盖了量化投资的方方面面,只是有些包的使用要针对中国市场特点进行改进和优化。

R语言为量化投资提供了丰富的工具包,我做了分类列在下面。再也没有哪种语言会做到这种的支持了。R包,投资研究包,回测分析包,金融产品定价包,投资组合优化包,风险管理包,涵盖了量化投资的方方面面。

完整的量化投资工具包,请参考文章R语言量化投资常用包总结。在《R的极客理想》系列图书的3本书中,分别对于这些包做了介绍。请大家对照包名,进行查看和使用。

4. 量化策略实战应用

利用R语言的便利性,我们可以很容易的通过上面介绍的这些工具包,做一个交易模型。构建一个简单的投资策略,甚至都不需要有太多的代码。

接下来,我就举例说明一下,怎么把R语言提供的程序包合在一起使用。按照下面的步骤做一个简单的交易策略,基于移动平均线MACD,针对全球指数的投资方案。如果你还是金融新手,不了解MACD策略,那么请请参考《R的极客理想-高级开发篇》书中,2.3节二条均线打天下。

本文所使用的系统环境

- Win10 64bit

- R: 3.2.3 x86_64-w64-mingw32/x64 b4bit

下面是一个简化的量化策略的研究过程,分为如下的6步进行。

- 用quantmod包下载数据。

- 用zoo包和xts包进行数据格式标准化。

- 用TTR包进行模型计算。

- 用PerformanceAnalytics包进行指标风险。

- 用ggplot2包进行可视化输出。

- 最后,进行结果分析。

首先,我们要获取数据,个人玩可以通过互联网免费下载数据,专业机构通常都是买专业数据库。这里我们通过quantmod包,从Yahoo财经下载数据的。

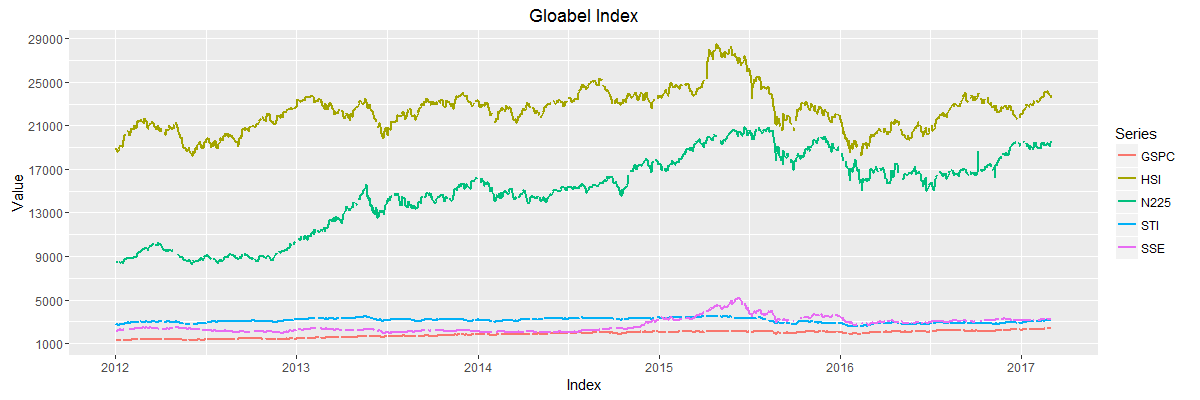

我选择了全球的5个市场的指数进行比较,代码和名称对应关系。

| 指数名称 | 指数代码(Yahoo财经代码) | 简称 |

|---|---|---|

| 标普500 | ^GSPC | GSPC |

| 日经225 | ^N225 | N225 |

| 恒生指数 | ^HSI | HSI |

| 富时新加坡STI | ^STI | STI |

| 上证综指 | 000001.SS | SSE |

下面通过R语言代码,我们来完成这个交易策略模型的构建。当然,这里只是为了说明整个过程,给大家一个直观的感觉,这里会省略对于策略的细节处理。

# 加载程序库

> library(quantmod)

> library(TTR)

> library(PerformanceAnalytics)

> library(ggplot2)

> library(scales)

# 从Yahoo财经下载各全球指数数据

> options(stringsAsFactors = FALSE)

> symbols suppressWarnings(getSymbols(symbols,src = "yahoo",from="2012-01-01"))

[1] "GSPC" "N225" "HSI" "STI" "000001.SS"

# 取指数价格调整后的数据,合并数据集

> df names(df)接下来,让我看数据是什么样子的,并画出全球指数。

# 查看数据前6行

> head(df)

GSPC HSI N225 STI SSE

2012-01-03 1277.06 18877.41 NA 2688.36 NA

2012-01-04 1277.30 18727.31 8560.11 2711.02 2169.39

2012-01-05 1281.06 18813.41 8488.71 2713.02 2148.45

2012-01-06 1277.81 18593.06 8390.35 2715.59 2163.40

2012-01-09 1280.70 18865.72 NA 2691.28 2225.89

2012-01-10 1292.08 19004.28 8422.26 2719.83 2285.74

# 查看数据最后6行

> tail(df)

GSPC HSI N225 STI SSE

2017-02-24 2367.34 23965.70 19283.54 3117.03 3253.43

2017-02-27 2369.73 23925.05 19107.47 3108.62 3228.66

2017-02-28 2363.64 23740.73 19118.99 3096.61 3241.73

2017-03-01 2395.96 23776.49 19393.54 3122.77 3246.93

2017-03-02 2381.92 23728.07 19564.80 3136.48 3230.03

2017-03-03 2383.12 23552.72 19469.17 3122.34 3218.31

# 查看数据类型,为xts

> class(df)

[1] "xts" "zoo"

整个数据集是从2012年01月03日到2017年03月03日之间数据,数据为xts类型,xts类型是R语言中专用的时间序列类型。 关于xts的详细介绍,可以参考《R的极客理想-工具篇》书中,2.2节可扩展的时间序列xts。

由于各国指数成立时间不同,成份股也不同,所以指数值有的很大有的相对比较小,我们不能用指数大小来判断好坏。 通常情况下,我们会转换成收益率进行比较,通过收益率进行度量后,这样所有的标的都是在同一个维度了。

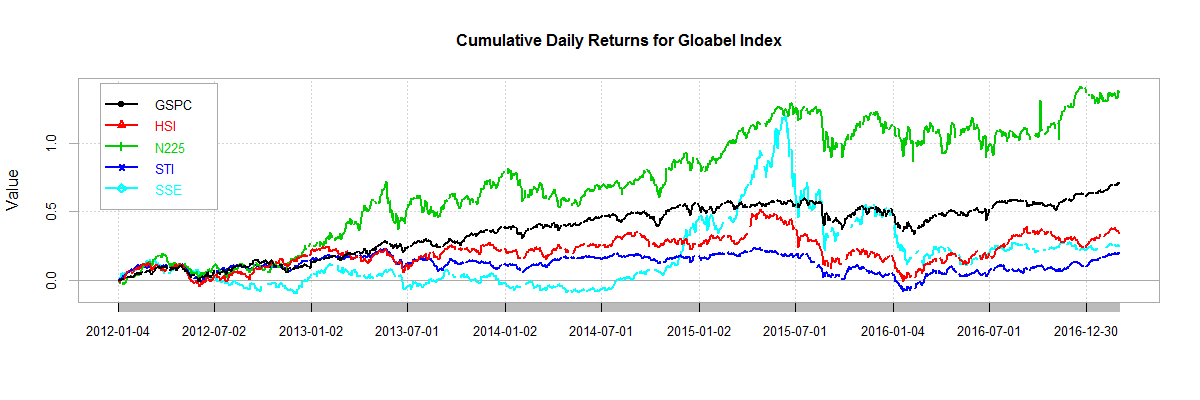

画出全球指数的每日累计收益率,曲线图。

收益率越高,说明指数在这期间是表现越多的,我们越应该去投资。上图中日经225(N225)指数大幅超越了其他指数,中国的上证综指(SSE)一起一落波动非常大,标普500(GSPC)走势稳健。

计算指数的平均年化收益率,如果我们把钱一直投资在这些看指数上面,那么我们每年的平均回报是多少呢?

> Return.annualized(ret_df)

GSPC HSI N225 STI SSE

Annualized Return 0.1133813 0.0619811 0.1927681 0.03696703 0.04817027

这里日经指数(N225)年化回报率是最高的,有每年平均有19.28%的年化收益率,与图1-3的累计收益率走势相符。 而中国的上证综指(SSE)仅有4.82%的年化收益率,回报不算高,但波动太大了。 综合来看,标普500(GSPC)其实是投资的首选,11.34%年化收益率,平均波动率也不是太高,所以风险和收益都是相对不错的。

接下来,我们构建一个简单的MACD模型,通过MACD策略再对上面5个指数构建交易策略。

> # MACD 策略模型

> MACD }

# MACD策略,年化收益率

> lapply(df, function(col) MACD(col,30))

GSPC HSI N225 STI SSE

close 0.2137435 0.2406476 0.2261996 0.01869112 0.2817241

我们写了一个MACD的策略函数,就相当于是建模的过程,函数的输出为策略的收益率。 然后,我们把指数数据传给MACD()函数,经过计算输出策略收益率。 最后,把策略收益率与纯指数率,放到一起来进行对比。

| 策略 | GSPC | HSI | N225 | STI | SSE |

|---|---|---|---|---|---|

| 指数收益 | 0.1133813 | 0.0619811 | 0.1927681 | 0.03696703 | 0.04817027 |

| 策略收益 | 0.2137435 | 0.2406476 | 0.2261996 | 0.01869112 | 0.2817241 |

我们可以很明显的看出,用一根均线的MACD策略,平均年收益率会大幅优于纯指数的收益率,如果我们这样交易就可以赚到更多的钱。 其实,这就是量化投资的思想,从数据中发现规律。 可能上面的过程和代码,会让你觉得很迷惑,怎么就能赚到钱了?别着急,本节只是本书的开篇,等你仔细阅读了全书,你就能领悟到这里的玄机了。

一共40行左右代码,完成了很多的事情。 如果要把整个操作都细分列举出来,包括了数据采集,数据清洗,数据标准化,指标计算,数据建模,历史回测,投资组合构建,组合优化,计算结果评价,数据可视化等组成部分。

要搭建一套量化交易的系统,主要就是完成这些部分。对于个人玩家来说,按照上面R语言代码的思路,就已经可以实现了。 如果你想做的更好,不仅是个人玩,通过成立公司把系统做大做强,为更多的用户提供量化服务,那么你还需要有一整套的平台架构方案,同时配合你要做的金融业务。

5. 有理想的极客

本文是新书《R的极客理想-量化投资篇》的开篇内容,希望大家跟着我的思路,通过R语言入手,体会R语言建模的乐趣,并真正地把技术变现。 我认为R语言是非常好的一门语言,从量化投资的角度,我会一直推动R语言在中国的发展,当成一项事业来做。 同时,本书也会译成英文版在全球发行,让中国的技术走出去。加油!!

R语言只是一门计算机语言技术,不能独自承担改写历史的重任,但R语言确实给了我们很大的想像空间,让我们能动手去了解这个世界的规律,找到无穷无尽的交叉点,创造出新的帝国。

如果你和我一样,都能站在这个角度来学习和使用R语言,那么我们一定可以成为并肩向前的同路人。

转载请注明出处:

http://blog.fens.me/r-quant-start/

![]()