可转债是什么?

定义

可转债是上市公司发行的债券,在一定条件下可以按照「一定价格」转换为公司股票的债券。

可转债的三个要点

- 上市公司发行的

- 本质是债券

- 在一定条件下可以转换为公司的股票

可转债本质上是债券,每一张可转债的面值都是100元,如果发行量是10000张,那么总融资的金额就是。

可转债的两个特点

下有保底以及上不封顶

转换为公司股票

可转债的债权期一般是5~6年,之后退市。公司一般在可转债上市以后6个月后进入转股期,在转股期内,持有可转债的人可以以约定的价格转股票,尤其是当公司的股价持续上涨的时候,可以从中盈利。或者是在市场中卖出自己的可转债也可以从中盈利。

可转债的低风险

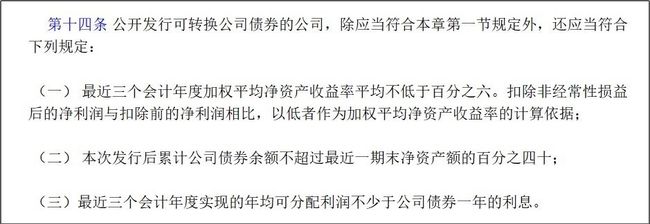

一、可以发行可转债的上市公司都是经过证监会的严格筛选的

因此资产优质,在还债能力方面都是有保证的

包括:

- 资产收益率要良好,近三年的加权平均资产收益率不能低于百分之六。

- 用来融资的债券余额不能低于百分之四十。

- 年均可分配利润要能够支付得起债券的一年利息

二、发行可转债的上市公司的赖账成本高

一个是一旦发生上市公司可转债到期的时候不能够还本付息,那么证监会就会把上市公司的资产和股票进行冻结拍卖,为了几个亿的可转债牵连到几十亿甚至上百亿的资产是不划算的。

并且,从第一支可转债上市到现在,可转债没有完成使命而发生退市的数量为0,因此风险是极低,但不排除未来还是有这样的可能性发生。

但对于我们来说,我们只要以低于可转债的「到期价值」的价格买入的话,在没有赖账的前提下,我们是极大概率不会亏损的。所谓到期价值就是可转债到期后还本付息的总价值。

可转债的历史高收益

可转债除了低风险以外,还有高收益。

以下是各个已经退市的可转债的在最高点卖出所能获得的最高收益,可以看到各个可转债的收益普遍都在42%以上。

如果只看在退市前一天的交易价格,比如国金转债,前一天是194.97,上市第一天价格为107.57元,从上市到退市的时间为220天。

n=220/365=0.603

代入复合年化利率计算,年化利率为

=168%

如何计算收益率

如何计算年化收益率

年化收益率是根据复利的方式计算出来的,按照除法平均值计算出来。

可转债如何盈利

通过差价赚取

几个概念

正股价:正股价是指可转债转为股票以后的股票价格。

转股价:可转债可以用一个约定的价格转为股票,比如9元每股的股票可以约定以8月每股买入。

可转债的交易价格:可转债本身也是一种产品,也是可以在市场交易的,只要是交易就有价格的波动,交易价格就是在可转债的实时价格。注意可转债市场和对应的转股后的股票市场是不同的市场,价格也是不同的。

可转债面值:可转债的面值始终是发行时的100元不变。

为什么可转债在市场中的价格会波动

可转债的价格波动实际上是跟着对应的发行公司的股票价格而发生波动的,也就是如果公司股票的价格行情比较好的话,那么可转债的价格也会对应上涨

转股价值

我们把「可转债转为正股以后能换多少钱」称为一张可转债的转股价值。

计算公式为

注意公式里面的分母是可转债的面值而不是可转债的交易价格。从公式里面看到,转股价值是跟正股价有关的,正股价越高,转股价值越高。随着公司的股价越高,可转债的交易价格也会水涨船高,直到和转股价值持平,消除套利空间。

通过转股获得股价上涨的利益

当在牛市当中,通过可转债转股可以获得上不封顶的收益。

但是,转股还是会有风险,一般来说转股当天股票不能交易,因此有可能虽然转股当天股票是牛市上涨的,但第二天会出现下跌。

另外,持有股票需要懂得股票的分析方法,懂得估值,了解怎么去分析一家公司,否则如果股票以后下跌以后只能割肉。

我们还是可以通过投资可转债利用复利的威力,不断将获得的收益投入到可转债中获得不错的收益。只需要8年就可以获得翻倍的收益。

可转债的投资策略

转股价

转股价一般是以发布募资公告日前20天的交易均价和前1天的交易均价的较高者,这是为了平衡投资者和上市公司的利益。

转股价是可转债的核心,原因是本质上可转债是在一定期间可以以一定价格转为股票的债券;其次可转债可以转为股票,才会有获利的空间。

这里的「一定期间」叫转股期,如果没有强制赎回的话,一般是可转债上市后的6个月到可转债退市这段时间。转股价并不是固定不变的,也是会调整的。

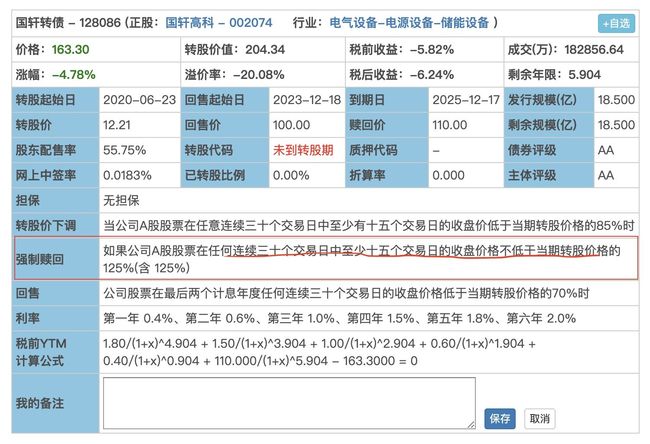

强赎条件

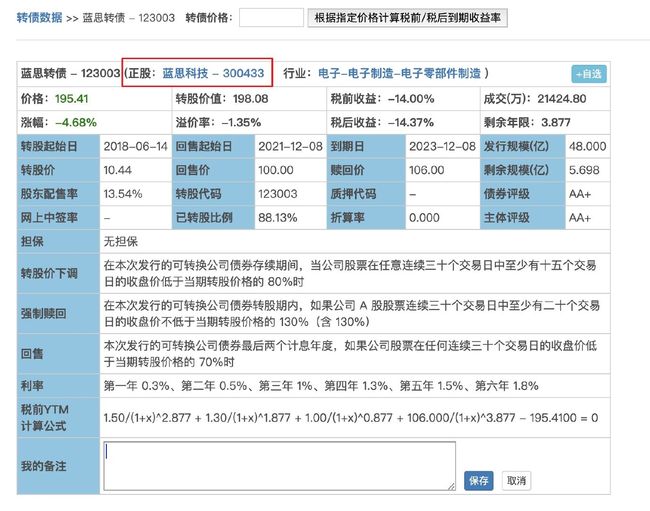

可转债的强赎条件如上图所示,是指公司的A股市场如果在转股期内有连续30个交易日当中有15个交易日是不低于当期转股价的130%情况下,按照债券的面值加上当期应付的利息进行强制赎回。

强制赎回对于持有可转债的投资者来说其实是好事,因为跟之前说过的一样,随着正股价格的上涨,可转债的交易价格也会水涨船高,直到把这个套利空间给消灭,这也就是市场的作用。「这也就意味着,当有这种正股价不低于转股价的125%的情况出现,我们往往能够获得25%的收益」。

但是同时要注意,一旦发出强制赎回的公告,就限定了最后的转股以及卖出可转债的时间,一定要在这个期限前进行卖出或者转股,否则的话就只能收获到极微薄的利息,原本是可以赚30元,最后可能只能赚2元。

一般来说,公司发出强制赎回申请需要大部分股东的同意。

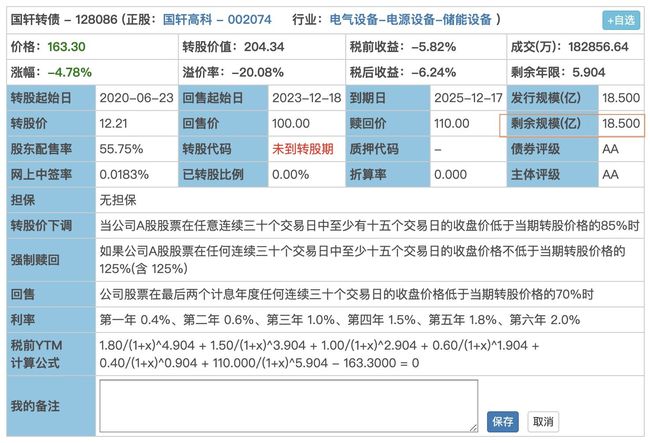

第二种强制赎回的情况是,发行的剩余规模小于3000w的时候,从下图可以看出可转债的剩余规模大小。

一般来说强制赎回会有三次公告,我们只需要关注着强制赎回的消息就可以了。

强制赎回怎么看

我们应该如何看强制赎回?这里要用到一个非常重要的工具,那就是集思录。

百度集思录,进入集思录的界面。点击「可转债」进入到可转债的界面。

然后点击「强赎」可以转入有强制赎回的可转债的一览界面。

我们可以从强制天计数看出各个可转债的一些强制赎回信息

| 标识 | 代表的含义 |

|---|---|

| 红色的28/30 | 红色代表已经满足强制赎回的条件,28代表已有28天满足股价高于转股价的一定百分比的条件 |

| 灰色的公告不强赎 | 代表强赎没有得到股东的大部分通过 |

| 已公告强赎! | 代表强赎已经通过,最后交易日和最后转股日都已经确定,要在这个截止日期前做好交易 |

| 蓝色13/30 | 蓝色代表还没有满足强赎条件,13是有13个交易日满足条件 |

| 灰色的公告 | 也有可能是已经强赎通告,但是最后交易日或者是最后转股日还没有确定,一般可以暂时以赎回日作为最后转股日 |

| - | 这个还没有强赎的安排 |

当然我们可以通过看上市公司发布的公告。

点击上图当中红色框里面的可转债代号,进入到可转债的详细信息界面。

点击正股后面的公司名。

可以看到上市公司公布的相关公告。

怎么构建低风险的可转债组合

为什么要构建可转债的组合

因为可转债尽管有低风险的特点,但仍存在着违约的风险,尤其是现在上市的可转债越来越多,因此我们在挑选可转债的时候也要看可转债的评级。

构建可转债的组合能够帮助我们分散风险,有些可转债万一违约了,其他可转债赚钱了,我们能够减少亏损甚至盈利。

一般来说,购买「30只可转债」能够有效地分散风险。30只的筛选标准是根据长投研究院的大佬们研究出来的。

购买可转债的条件:

到期收益率大于0,也就是买入价格要低于到期价值。

假如我们买入价格为111,到期价值为账面价值加上利息为117,净赚6元,2年到期,那么

什么时候卖出

只需要在满足强制赎回条件的时候卖出。

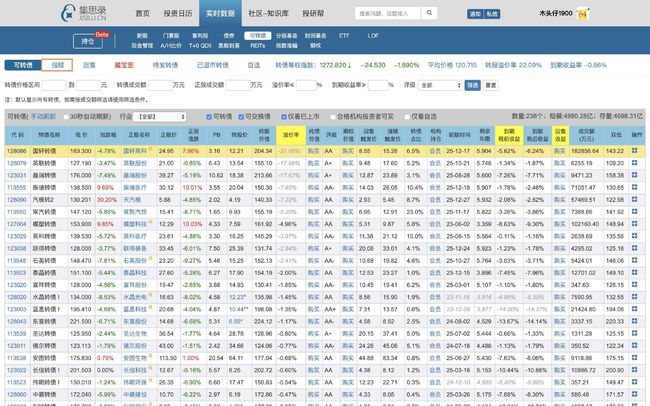

实操如何筛选出低风险的可转债组合

分三步走:

- 确定我们想要的税后收益

- 筛选

- 根据筛选后的结果,按照评级从高到低排序,优先选择满足AA级及以上的可转债;如果数量没有满足30个的话,再固定评级为AA-,然后按照税后收益进行从高到低排序,选满30只。

1. 确定我们想要的税后收益率

筛选条件在上面的搜索框中

但是要注意,这里的到期收益率是税前的到期收益率,一般要扣0.59%~1%的税。假设说我能够接受到期后最低的税后收益为1.25%,那么预期扣的税收益为0.6%,那么税前收益就是1.85%。

那么我这里填入的数字就是1.85%,一般来说如果你的收益率越高,筛选出来满足条件的可转债数量就会越少。

2. 筛选

这里筛选的时候要注意要剔除掉可交换债,这里只需要知道「可交换债」和「可转债」不是同一样东西即可。

从上面橘色方框中可以看得出筛选出来满足条件的有38个。这里筛选的收益率可能定的有点高,需要重新调整下。

3. 接下来我们根据筛选后的结果去按照评级去从高到低排序

可转债的评级是专业的评级机构对公司本身和可转债追踪的一次评级。

重新筛选后的结果并且按照评级从高到低排序,评级越高的违约的风险越低,资质越好。目前大陆的可转债市场里面普遍都是A级以上的可转债。

总共筛选出43只可转债

| 评级 | 数量 |

|---|---|

| AA级以上 | 20 |

| AA- | 12 |

| A+ | 11 |

其中AA级以上的有20只,这20只直接纳入到可转债的组合当中。

接下来在搜索框中只筛选出AA-级,并且按照税后收益进行从大到小排序,这是因为同一个评级的资质是相同的,在同一个评级里面优先选择税后收益率高的可转债。

这样我们优先选择前面的10只,凑够30只即可。

需要注意的是,在做投资组合的时候,每只可转债的占总的投资可转债的金额的占比不能超过3%。如果你投资3万元的话,那每个可转债的金额为900元,也就是9手。这也是为了分散风险起见。

用精选策略的方式

上面是用分散投资的方式去分散风险,可是如果我们直接用的只选择AA级以上的可转债呢?AA级的可转债就像优质的金蛋资产一样,违约的概率十分低。但是优质的可转债也有个问题就是,到期的利息会低很多。这样也可以理解,我本身资质优良很多,自然不用付出更多的融资成本,就算你不买,也会有其他人买。

我们用精选策略的本质上是选择不同的建档时机,用摊薄成本的方式去获得收益。

同样的,我们也要筛选出到期税后收益要大于0的10个AAA级的可转债,这样才不会亏本。

然后,将我们一半的资金在可转债价格低于到期价值的时候买入可转债,另外一半当可转债价格低于账面价值的时候(AA级到102或者103即可买入)再买入另外一半的资金。

持有等到满足可转债的强制赎回条件的时候就卖出。

同样的实操策略

也是仿照上面可转债的组合策略选出10只以上优秀的可转债,在这里要注意,和上面不同,我们这里只筛选出AAA以及AA+级以上的可转债,AA+级以下的就不考虑了,如果没有满足条件的宁可先不要投资可转债。因为原本这里的策略本质上就是筛选出优质的资产去分散风险。

分两档建仓:

- 当到期收益率大于0的时候买入一半

- 可转债价格低于账面价值(AAA级为102或103)的时候买入另外一半

博下修

这里的「博」是指赌博的意思,「下修」就是下调转股价的意思,也就是我们根据某些条件判断未来上市公司很有可能会下调转股价,并以此为根据盈利,当然也是带有一定的风险,要比上面的「精选策略」以及「构建可转债的投资组合」风险都要大一些。

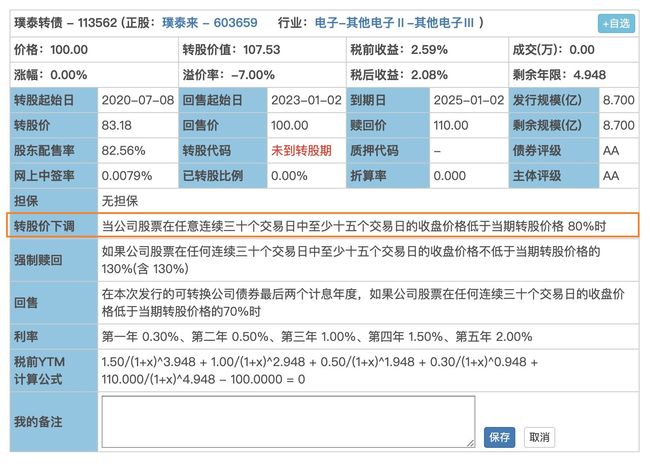

我们以璞泰转债为例子,查看关于「转股价下调」这一栏,只要「当公司股票在任意连续三十个交易日中至少十五个交易日的收盘价格低于当期转股价格 80%时」就有权调整转股价,注意是有权,而不是必须。和强制赎回一样,转股价下调也是需要获得股东的三分之二的同意。

为什么公司下调转股价

当正股价过低的时候,为什么公司希望下调转股价?这是因为当正股价过低的时候,持有可转债的债权人往往不愿意转股,这是由于我们转股价值是和正股价很有关系的。

正股价很低的话,转股价值也是低的,这样的话到期之后,公司就不得不偿还这部分债务,而很多公司是不愿意用实打实的资金偿还的,而是更愿意把持有的可转债转换为股票,这样就可以不用还债了。

因此要让债民心甘情愿地转股,那么就要提高转股价值,因此我们可以通过下调转股价使得转股价值提升。

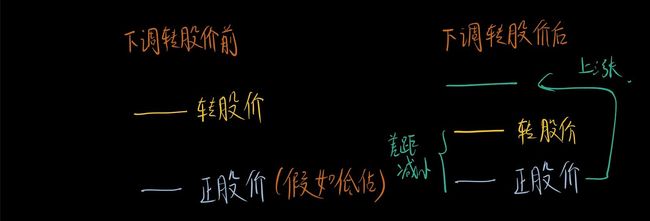

我们如何从公司下调转股价中获利

当正股价和转股价满足转股价下调的条件的时候,就是我们该关注的时候,虽然满足条件,但并不一定会下调转股价,从满足价格条件到真正地触发下调转股还有一段距离。

这个时候如果可转债的价格为85的话,这个时候我们买入。之后如果真的下调转股价的话,那么转股价值就会提高,假如说到了90。前面我们说过,随着转股价值的提高,可转债的交易价格也会上涨到90左右,消除套利空间。

这样我们在90元的时候卖出,盈利率就是。

并且下调转股价还有个好处,就是更加容易触发强制赎回的条件。

这个怎么理解呢?

有两方面,一方面是下调转股价以后,转股价是降低的,这个时候与正股价的差距是减小的,并且假设说正股价是被低估的,在之后牛市上涨后很有可能是要超过转股价,触发强制赎回的条件的。

没有发生下调转股价的风险

假设说正股价一直在下跌,但是上市公司没有下调转股价,或者是股东大会没有三分之二的通过,亦或者满足了下调转股价的条件,但是很久以后才下调转股价。那么我们也可以继续持有可转债,直到到期,我们还本付息,虽然没有亏本,但是会降低资金的使用效率。

如何查看下修条款

我们还是可以通过集思录和富投网两种方式来查看。

第一种方式,通过集思录查看。

我们来到集思录的可转债的这一栏下面,看到转股价这一栏,有一些蓝色字,旁边有红色星号的就是调整过转股价的,有多少颗星星就是调整过多少次转股价的,我们点进去看,就能看到调整过的转股价的详细情况。

当然,也存在着一些是蓝色字体,但是并没有星星,这些总的来说是因为可能通过了转股价的协议但还没有公布转股价下调的方案等等。

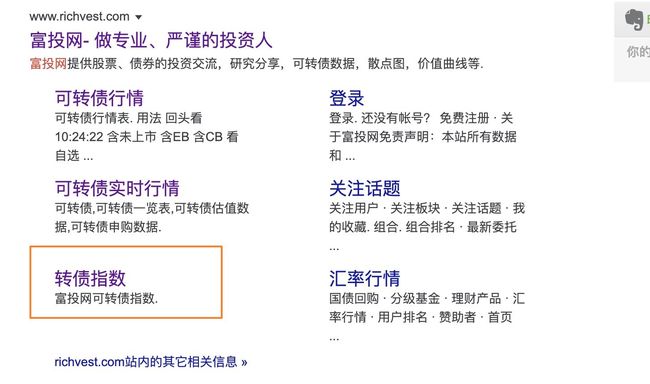

第二种方式,通过富投网查看。

我们点开富投网,转债下面的「下修」一栏,我们可以看到更加详细的下修条款触发情况。

有一点需要注意的是,这里的「股价/转股价」实际上要表明的应该是「(当前股价-下修股价)/ 当前股价」。

博下修的筛选条件

- 选择回售期内的可转债

- 选择本年度没有下修过的可转债

- 选择评级高于AA级的可转债

- 选择到期税后收益率大于0的可转债

越是回售期内的可转债,上市公司越有动力去下调转股价,原因是正股价太低,有可能触发回售条款,而大多数公司并不想乖乖还钱;第二点,如果本年度下修过的可转债,再次下修的可能性就没有那么大了;第三,评级高于AA级的可转债资质比较好,就算没有下修,本身也是有价值的;第四点,到期收益率大于0,哪怕没有下修,我们乖乖等到到期日,也是可以还本付息,不会亏本。

我们可以通过富投网筛选出满足条件的可转债。

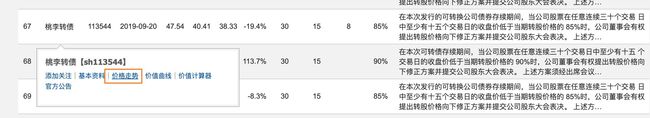

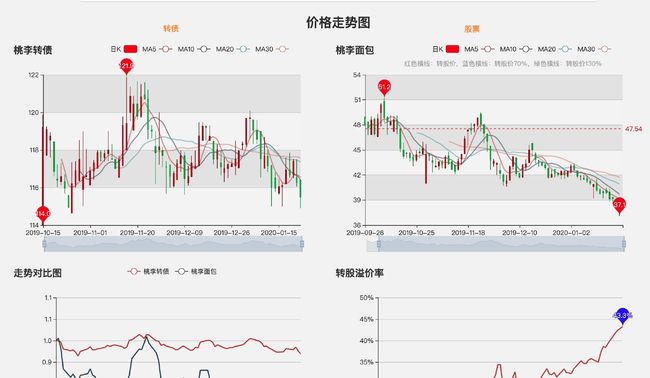

首先我们在「下修」一栏当中,在「已满足日数」下面找到快要接近下修转股价的天数的可转债,在这里最接近的就是桃李转债。点开桃李转债的详细信息。

可以看到这里的桃李转债有2个条件都不满足,因此不要买这只可转债。按照对应的条件去筛选,直到筛选出满足条件的可转债。

除了即将满足下修的日数的可转债外,也可以找一些已经满足的,但是在富投网只能看到满足条件,而看不到满足了多少天。这个我们可以通过触发下修的转股价去看最近有多少天该只股票是在该阈值以下的。

可以看到,桃李转债触发下修的正股价为40.41,我们只要去对应的股票找找看,低于该正股价的天数在最近连续30天里面满足15天以后,距离现在有多久,一般越近越好,这样套利空间才来得及还没被消除。

点击价格走势

我们可以拉动下面的滚动条,找到收盘价开始小于40.41的那一天,我们发现是2020年-01-14天开始的,距离现在刚好有8个交易日。

我们这里是以桃李转债为分析对象,实际上面对已满足下修日数的可转债也是适用的,如果达成博下修的日期是刚达成的,在满足其他四个条件的基础上,也是可以博下修的。

回售条款

“回售条款”是指可转债的投资者在「特定条件」下可以以「特定的价格」将可转债卖回给可转债发行的上市公司,而上市公司无权拒绝该权利。

有条件下的回售

在这里要注意特定条件和特定价格这两个要点。

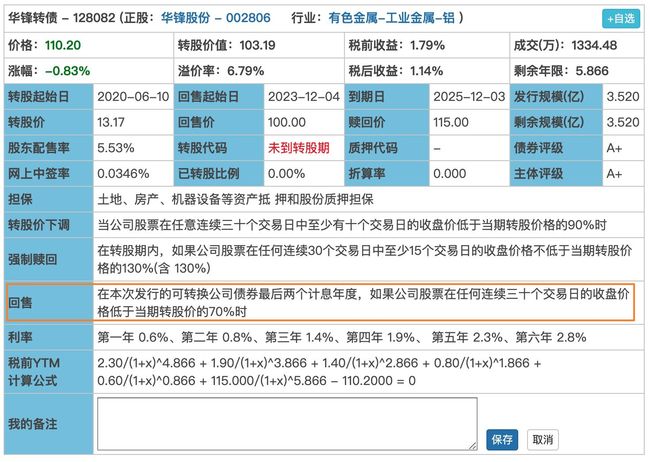

我们看一下华锋转债这个回售条款。

这里要注意「最后两个计息年度」,「任何连续三十个交易日」。最后两个计息年度意思是触发回售条款必须是在回售期内,不在回售期内的不考虑。

「任何连续三十个交易日」这个很好理解,意思是必须是连续30个交易日,哪怕连续了29天收盘价低于当期转股价的70%,第30天又重新高于70%,这个时候需要重新计算连续30交易日。可以看得出回售条款比较严苛。

这里的「特定价格」,也就是回售价格,一般是以当期利息加上面值。

假如是在第五年回售的话,这里的回售价格就是元

假如是在第六年回售的话,这里的回售价格就是元

附加回售条款

除了有条件的回售条款外,当可转债募集的资金实际应用发生了重大变化,证监会认定改变的时候就算没有在回售期内也会触发回售。

并不是所有可转债都有以上两种回售条款,往往可转债只是两种其中之一,也有可转债是没有回售条款的。

如何查看回售条款的相关信息

第一种方法,通过集思录查看。

和强赎类似,我们可以在可转债的「回售」标签下,也就是下方橘色的框框当中看到跟回售有关的可转债的相关情况。

一般来说,我们在回售的这一个页面里面关注几个东西,包括「回售触发比」,「转股价」,「回售触发价」,「正股价」,「回售价」,「回售条款」这几个。

前面的5项都是对应于回售条款里面的指标,以上图中的航信转债为例子,触发价=转股价*回售触发比。,相当于是一个红线,当正股价连续30天低于这个值的时候,就会触发回售,我们可以以回售价卖回给上市公司。

回售价一般有2种,一种是在募资公告书一开始就设定的回售价,另外一种是以最后两个计息日计算的,如上面的「有条件回售」部分计算的一样。

假如是在第五年回售的话,这里的回售价格就是元

假如是在第六年回售的话,这里的回售价格就是元

而集思录上面的回售价是固定的回售价,对于计息日的计算需要我们自己去计算。

第二种方法,通过富投网查看。

我们可以进入富投网以后,切换到转债这一栏,然后查看相关栏目。这里的栏目的名字稍微和集思录的不一样,但是不难对应出「回售股价」就是回售触发价,「当前股价」就是正股价。富投网相对于集思录的一个好处就是可以通过「已满足日数」看得出是否已经满足回售的条款。

我们通过把鼠标移动到转债的名称上面,点击「基本资料」,可以看到回售转债价,就是我们的回售价,如果是可转债面值+当期利息,也会标明出来。

注意,回售并不是强制性的,而是投资者的多一个选择,当正股价持续下跌的时候,回售算是对投资者的投资的时间和金钱成本的一个保护。

升级版防守技巧

第一种情况,持有可转债。

当如果你持有可转债的时候,如果正股价一直在下跌,且已经在回售期内满足回售条件,那么最好「尽快回售」。当然,你也需要考虑一下可转债的买入价和回售价,有可能亏,需要个人做好决定。

第二种情况,没有可转债。

这种情况下可以分档建仓。

如果风险承受程度比较大的,可以在到期价值以下建仓,在回售价加仓,等到账面价值再加仓。

如果风险承受能力比较差一些,可以建两档,一个是在回售价建仓,账面价值以下再加仓。

打新债的方法

为什么要打新债

- 基本是稳赚不赔的生意,新债上市那天稳稳地有至少10%~20%的收益

- 所需资金量少

- 资金的流转周期短

如何看最近有哪些待发转债

第一种方式,通过「集思录」来查看。我们进入集思录首页,找到「待发转债」。点击进去。

从方案进展一栏当中我们可以看到该可转债的申购进展,我们打新债的话一般要关注即将申购的可转债。

第二种方式,我们也可以通过证券app的「打新」这一栏来看即将申购的可转债,比如我用的是华泰证券app。

我们可以通过查看「即将发行的新债」来查看最近要发行的新债以及对应的评级,一般来说我们只考虑AA级以上的可转债,道理很简单,AA级以下的资质不好,容易破发。

怎么筛选打的新债

虽然我们可以什么新债都打一遍,但是资质较好的新债往往有破发的可能,也就是新债上市那天价格不涨反而降下来。

那么我们怎么筛选待发转债呢?

1.首先只选择AA级以上的可转债,这个可以通过集思录或者证券app看到

2.需要查看整个可转债市场的整体价格情况

这个可以通过富投网看到。

这里相当于是可转债交易市场的平均价格,从这个平均价格我们大概可以看得出当前可转债的交易价格大部分是大于100的还是小于100的。一般在申购前一天和发行前一天看一下,就能够大概了解现在可转债的行情,破发的概率有多大。

中签后的处理

可转债中签后要把钱转入到账户当中,系统会自动扣除这部分资金,一般中1~2手,当然运气好会有3手,一般一手是1000元。如果中签后没有及时缴纳资金,那么会算作是一次违约,一年里面如果违约3次的话就会停止打新的资格。

提高打新债的中签率的方法

- 顶格申购

- 利用多个账号(比如把你哥哥姐姐爸爸妈妈的账号都注册起来)

- 玄学,传闻10点到11点打新中签率高。

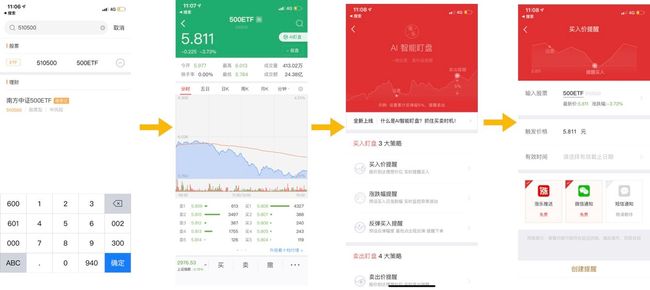

如何设置智能盯盘

选中自己想要跟踪的股票,点击右上角的「AI智能盯盘」进入价格触发,设定一定买入或者卖出价格,当股票到达该设定价格就会提醒。

投资可转债的锦囊妙计

- 可转债是长期投资,往往可能是需要等2~3年才会触发强制赎回的条款,因此只需要等到触发强制赎回的标红,每天再看一下即可。

- 构建了可转债的投资组合后,可能会出现有些可转债涨的多,有些可转债涨的少,切忌追涨杀跌。

- 可转债的正股价总是涨涨跌跌,是一个反复的过程,要耐心等到标红的触发正股价条件。

- 当可转债的交易价格涨到了200,就把握好时机赶紧卖出。