然后再说这个投资怎么办,因为对于一个家庭来说,并不是说家里所有的钱都是用来投资升值的,那么家里的钱应该怎么分配最合理呢?

其实各种的理财书里面有各种的这个分配的方式,那么今天,咱们就来介绍一个最简单的分类方式供大家参考啊,在标准普尔家庭资产象限图,那啥叫象限图呢?横竖两根轴分成的四个部分,我们姑且把它视为4个账户,也可以看做是4个篮子,我们要把所有的钱分散放到这4个篮子当中。

OK,由于这些钱的使用目的不一样,所以,这些钱能不能做投资以及怎么进行投资,也不一样。

那第1个篮子里呢,咱们就要先放上咱们平时要花的钱,用来满足我们的基本消费,比如说日常的吃饭、生活、旅游等。这些钱有一个最大的特点,就是对流动性要求特别高。

所以,咱们要投资的话,最好把这笔钱呢,用银行的活期存款,当然货币基金更好,来进行投资,要求随时可以存取的,那么如果咱们用货币基金的方式,还会比这个活期存款的利息要稍微高一点,而且呢每天还都能看到收益到账,那么这一部分钱,一般呢要留够咱们家里面3~6个月的生活开支,一般是占家庭资产的10%是比较合理的比例。

那第2个篮子呢,应该是一些保命的钱,就是咱们用来一些生活保障类消费的一些资金,那么一个家庭,最起码有20%的资金应该用于这个生活保障的消费,比如说咱们在这个五险一金的基础之上,再为家人购买一些额外的这个商业保险,比如说这个重疾险啊,寿险啊,意外险等等。

保险的支出那还有一部分呢,是因为咱们在生活中啊,可能会遇到一些突发的状况,所以呢,我们要留一些这个备用金来应对这些突发用钱的情况,这部分钱,通常我们也可以跟平时要花的钱一样做一些这个流动性比较好的理财即可,不过要注意,千万别给花了,要留在那里专款专用。

那第3个篮子里呢,要放的其实就是我们能够生钱的钱,而且是能够获得比较高的收益的钱,那我们所说的这个高收益呢,就是像股票、基金等等这样一些可以获得高收益的、浮动的收益类的产品,可不是那种说什么承诺百分之几十甚至百分之几百的这种高息理财的骗局哦。

但是,高收益也同样伴随着高风险,所以大家在做这部分投资的时候,要有比较好的这个投资的心态,也要有相应专业的投资知识才行。这部分钱占到家庭资产的30%就可以了。

那最后一个篮子是最重要的啊,因为我们一般老百姓呢还是希望能够稳稳妥妥的理个财,不要亏,能跑赢通胀就好,所以第4个篮子要放的就是我们要用来保本升值的钱,比如说拿这些钱去投资一些风险性稍微低一些的,像信托、债券、基金……,能够比较安心的获取一些稳定的这个固定的收益,那这部分钱在整个家庭资产中占的比例最多,要占到40%。

以上,就是标准普尔家庭资产象限图所给出的4个篮子的分配方式,也是我们经常说的家庭资产配置1234原则。

这里的根本指导思想就是资产配置模型(我们常说,不要把鸡蛋放在一个篮子里)。

该模型又称均值-方差模型,是由哈利马克维茨在1952年提出的一个度量风险的模型,该理论是现代投资组合理论的开山鼻祖,也是现代投资组合理论的内核。

美国经济学家马科维茨通过分析一个30年的时间周期中美国各类投资者的投资行为和最终结果的大量案例数据发现:在所有参与投资的人群里面,有90%的人不幸以投资失败而告出局,而能够幸运存留下来的投资成功者仅有10%的人!

这10%幸运存留下来的人们究竟做对了什么?——马科维茨凭着这项研究理论最终与另外两位经济学家一起共同获得了诺贝尔经济学奖。

大家请复制粘贴:

“资产配置理论”,是一种发展分散组合的投资方法。是通过把各种资产如股票、债券或现金等按照变化的比例和位置等做整体考虑并进行分散的投资。

大家请复制粘贴:

“资产配置理论”,是一种发展分散组合的投资方法。是通过把各种资产如股票、债券或现金等按照变化的比例和位置等做整体考虑并进行分散的投资。

而如果你将资金按2:2:1的比例进行分配,那么你的期望收益率等于20%×2÷5+10%×2÷5+5%×1÷5=13%。

方差则是对整个投资组合风险的衡量,即收益率偏离期望收益率程度的一种度量,每一类资产都具有投资风险,一般而言,能带来的收益率越高,其风险也越大

前面举例不同资金配比能带来不同的投资组合与相应的投资回报,实际上两个投资组合之间的风险也不一样。

另外该模型还考虑到了各类资产之间风险的相关性,举个例子,美元和黄金一般而言,美元上升时黄金价格会趋于下降。

再比如:股票和债券之间是两种互为替代的投资产品,在社会整体的资本供给量相对稳定的情况下,如果股市利好,资本会涌入股市,这样会导致债券投资资金相对减少,反之亦然。

所以,为什么要做配置,有一个根本的原因是为了什么呢?大家一起来互动一下:

没错,通过资产配置可以帮助我们有效的对冲风险。。。

降低单一投资工具给我们带来的风险

在明确基本理念后,我们可以对投资组合进行无数次的尝试,得到无数个不同的均值方差组合,最后会得到一条投资组合的可行性边界,这时我们就可以根据自身情况选择具体执行哪一个投资组合。

来到今天,投资理财已经成了人们日常生活中的刚需,很多人开始涉足资产配置用于家庭资产的保值增值

当面对种类繁多、风险不一的投资项目和工具时,如何进行合理的配置、科学的理财,才能使得投资的收益和风险达到最佳平衡点

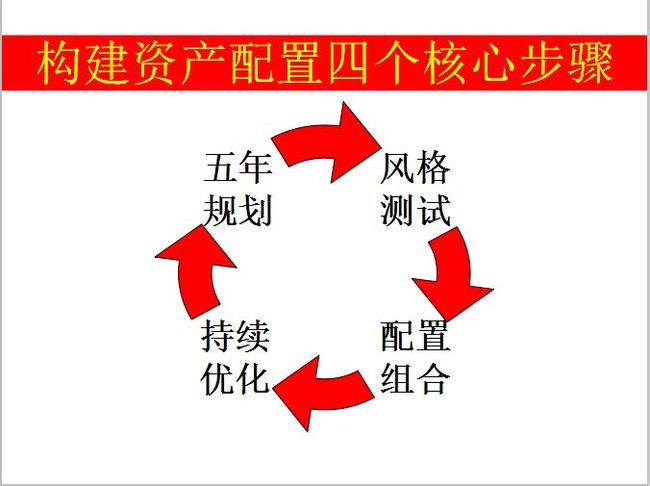

作为家庭资产配置来讲,通常步骤如下:

1、进行家庭资产配置之前,首先要对家庭资产进行盘点,清楚自己家里目前的收入来源,收入类型和分布,支出分类,目前的资产清单等,这是最基本的,因为只有知道了收入、现有资产类型和金额、支出等等,才能够进行下一步的资产配置。

还可以根据家庭支出需求来决定资产配置方向。。

2、由于家庭资产配置是一个长期的工作,所以需要和家庭理财目标进行匹配,比如用多长时间实现什么样的理财目标,将目标和收支、资产进行匹配,才能够做出家庭资产的合理配置方案。

3、要根据家庭的实际情况,设置出用来日常开销的部分,这部分钱是作为家庭生活费用的,通常以活期储蓄或者货币基金的形式存在,每个家庭成员的衣食住行开销都从这里面出。

4、然后设置出用来保值的资金部分,金额大约占总比的20%-30%,这是用来家庭保值部分的钱,用来应付通货膨胀、意外事故、重大疾病,通常是用债券、信托、保险等形式。

5、投资资金部分是家庭用来增值的钱,这部分是用来给家庭资产进行增值的,通常是以股票、债券、reits、基金、房产等等家庭最擅长的投资形式进行投资增值。

6、最后一部分配置是长期配置家庭资产,是用来长期投资的账户,包括养老金、子女教育等等,由于是长期账户,所以需要相对安全且收益率适中,通常是以指数基金定投、不动产等等形式。

综合来讲,下方这个图就能解释清楚:

或者说:规划—策略—配置—优化,循环往复。

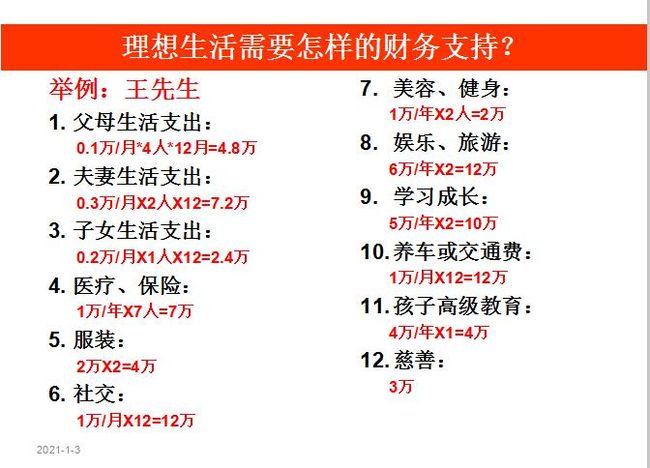

如:某家庭接下来一年需要一下支出:

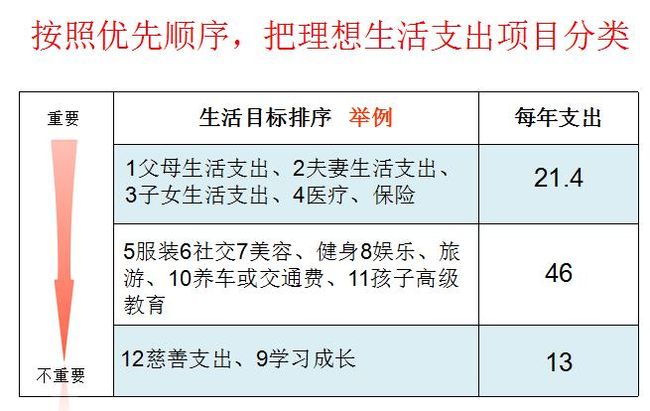

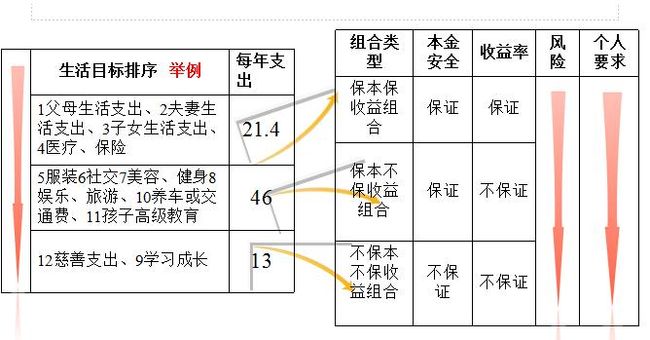

那接下来可以对于所有将要支出的钱进行排序:

然后要明白,不同的投资工资工具收益不同,风险系数也不一样

然后要明白,不同的投资工资工具收益不同,风险系数也不一样

要达到设定的收益目标,需要设定几个次目标:

家庭平均负债年利率目标;

家庭的负债比例,即净总比目标;

不同板块的年化收益率目标;

设定自己的平均负债年利率,把这个指标作为负债优化目标之一。

比如平均负债年利率为:6%、8%、10%、12%、15%等等。

然后设定目标年化收益率

当然,得根据自己对工具的掌握程度。

然后,计算配置金额,投资多少资金在相应的投资渠道中,能满足我的需求。

最终的目标

当然,这个点或许对于大家理解起来稍微有一点难度

接下来给大家分享几个资产配置过程里可以去参考的法则:

1、理财72法则

该法则能够迅速计算出理财收益与时间的关系。

假如我们有一笔年利率是X%的理财,复利计息,那么用72除以x,得出的数字就是本金和利息之和翻一番所需要的年数。

举个例子,如果现在把10万块存进银行,利率是每年6%,每年利滚利。那么,存款变成20万需要多长时间?用72除以6就是答案,即12年。

2、4321法则

“4321法则”是人们在长期的理财规划中总结出的投资定律,用于指导人们在投资时的资金配比问题。其内容如下:

40%的收入用于投资创富,致力于财富的增值。如购买房产、理财类的保险产品、股票或基金等;

30%的收入用于家庭生活开支,保证基本生活消费需求;

20%的收入,致力于财富的保值的同时,拥有快速兑现的流动性;

10%的收入用于保险规划,进行人生风险管理。

“4321法则”是一个具有实践价值的投资定律,按照这个法则进行家庭财务的支出,是比较合理的。

3、资产配置黄金三原则

满足了“黄金三原则”的资产配置,就是一个相对科学、均衡、稳健、含金量高的配置。这三个原则分别是跨资产类别配置、跨地域国别配置和另类资产配置。

跨资产类别配置,即“把鸡蛋放在不同的篮子里”。在投资组合中,应当包含保险保障资产类、固定收益类、房地产金融类、二级市场类以及私募股权风险投资类这五类资产。

不同类别的资产,风险收益的匹配性不一样。科学配置不同类别的资产,互相搭配,能够达到平衡风险和收益的效果。

跨地域跨国别的资产配置,要求投资者的资产配置不能局限于国内市场,不要只持有单一货币的资产,需降低资产的关联度。

想要接轨国际市场,提高资产收益,最佳选择就是跨区域投资,持有多种货币,分散汇率风险。

另类资产配置

另类资产配置能够博取的收益很高,不过伴随的风险系数也比较高,以私募股权、风险投资、母基金等为代表。这类资产配置比较适合风险偏好高、资产系数大的高客群体。

4、80定律

这个理解起来比较简单

80定律是一个预计投资风险承受能力的定律。在这个定律里,风险投资占比多少,要看年龄的大小。

具体规则是:80减去年龄所得到的数字,即是高风险的投资占总资产的合理比重。

高风险可投资数额 =(80-你的年龄)*100%

例如,对于一个30岁的人,高风险的投资占总资产的合理比重为50%。而到了60岁时,合理的比重是20%。

高风险资产占比是与年龄成反比的。因为随着年龄的增长,人的抗风险能力降低,风险投资比例也需逐渐降低。保险作为长期的理财工具,所占比例应逐渐提高。

5、双10定律

双10定律是指:

A、每年缴纳的保费应当占到家庭年收入的1/10;

B、保险额度应当是年收入的10倍。

我们在对个人及家庭的保险规划进行科学、合理、有效的订制与评估时,应充分参考“双10定律”的保险原则。配置足够的保险额,在风险来临的时候,家庭的财富韧性才会强大。