“学姐,重疾险、医疗险、寿险、意外险这些险种保什么呀?有什么区别呢?”

“学姐,四大险种都要买吗?他们在理赔的时候会有冲突吗?”

“学姐,治病用医疗险就好了呀,为什么还要买重疾险?”

“学姐,如果身故,是哪个保险可以赔呀”

看到不少的朋友还没弄懂保险的四大金刚——重疾险、医疗险、意外险和寿险之间的联系与区别,那今天学姐就给大家补上最基本的险种解释!

本文重点

>>四大险种的作用是什么?他们之间的区别是什么?

>>如果不幸把这四大险种都理赔了,是什么体验?

一、四大险种的作用是什么?他们之间的区别是什么?

学姐先用一张图给大家总结一下保险“四大金刚”(医疗险、重疾险、寿险、意外险)的保障责任、赔付方式和主要作用:

下面学姐一个个详细说:

1. 医疗险

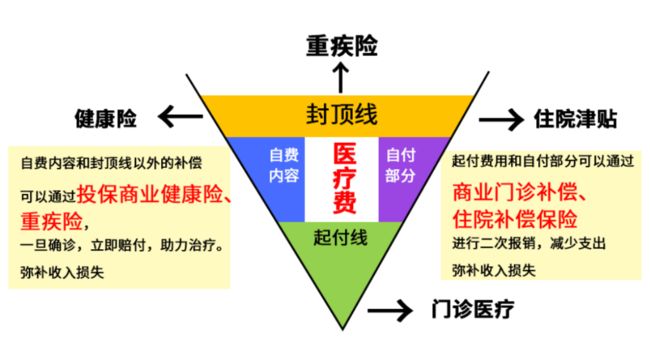

从保障责任上分类的话,医疗险主要分为住院医疗险和门诊医疗险。它的主要作用在于解决医疗费用,是医保的重要补充。

很多人认为有医保的存在,医疗险的作用就不是那么大了。

其实不然,医保最大的不足在于它受到医保三目录、起付线、封顶线以及报销比例的限制,不能100%报销,还是有不少的费用需要我们自付。

面对医保赔付剩下的医疗费用时,我们就可以用医疗险继续赔付了。

学姐认为,我们在医保的基础上,也趁身体健康状况还符合参保条件,添置一份百万医疗险来加强对抗疾病的风险是十分必要的。

百万医疗险保费低(一年只要两三百),报销额度却很高(高达五六百万),而且报销范围还很全面,遇到了动辄花费几十上百万的疾病,或者需要用到一些特效药、特殊医疗设备等,这些一般来说都可以报销。

不过,有的人可能还会问,既然医疗险可以解决我们治病的费用,那是不是只要一份医疗险就够了,没必要再买重疾险了?

并非如此,接下来学姐详细地给大家解释一下重疾险的作用。

2. 重疾险

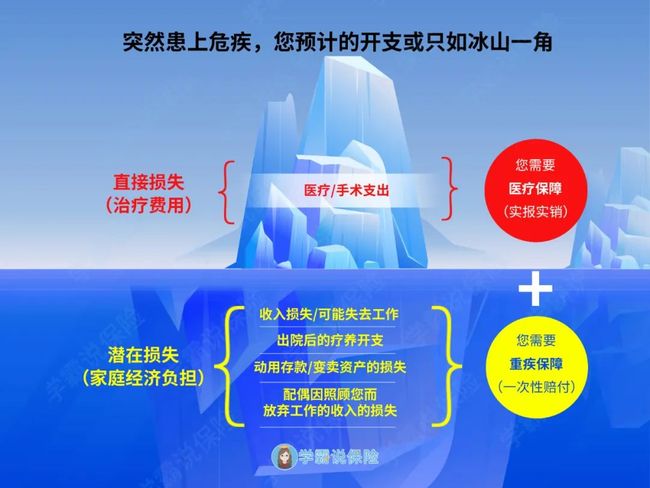

重疾险顾名思义就是重大疾病保险,重疾险最主要的作用是:弥补治疗费用+康复费用+收入损失。

重疾险的本质,是“收入补偿险”,它解决得不仅仅是治疗费用,更重要的是得了重病后如何更好地维持生活的费用。

一般身患重疾,需要3-5年的休养期,休养期间会涉及请假、离职等问题,没有收入来源,但小孩的教育、父母的赡养、家庭的开销、房贷车贷等各项支出开支却不会因此消失,仍然需要我们负担。

这个时候,一次性给付(得了合同约定的大病,保险公司就会赔付约定的一笔钱)的重疾险就非常重要了。

因此重疾险和百万医疗险是相互补充的,两者都非常重要,不可或缺。

重疾险和医疗险有着不少的区别,学姐用一张图给大家区分好啦:

如果用一个形象的比喻,重疾险就像一个爽快的土豪,当你出险的时候,它会一次性给你一大笔钱,让你好好地生活。

医疗险就像一个精细的会计,实报实销医疗费用。

“土豪朋友”和“精细会计”携手保障我们的医疗风险,何乐而不为?

3. 寿险

寿险保障是最简单的,达到身故或全残,就给一笔钱。

根据保障期限的不同,寿险可以分为终身寿险和定期寿险。

终身寿险比定期寿险贵很多,主要起到的是财富传承的作用,所以咱普通人买定期寿险就差不多了。

寿险一次性赔付的这笔钱是用来解决家庭经济支柱不幸身故或全残后,留下的一堆债务问题。

简单来说,就是为家人尽最后的责任,帮助家庭一次性还清债务并支撑家庭照常运转三到五年,保证家庭不至于因为家庭经济支柱的倒下,而“一朝回到解放前”。

自此也能推断出,寿险保障期限选择保至65-70岁退休的年纪就差不多了,毕竟这时候大部分人都退休了,对家庭经济的影响也不会太大。

4. 意外险

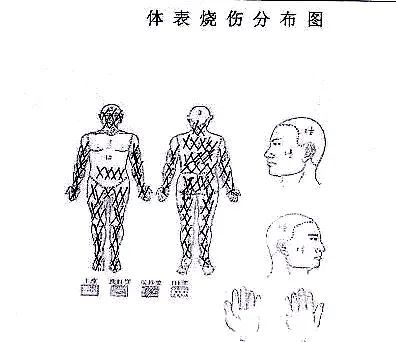

意外险主要保障的是意外所导致的风险,包括意外医疗、意外伤残和意外身故。这里的“意外”指的是外来的、突发的、非本意的和非疾病的客观事件。

意外险的意外医疗保障和百万医疗险是比较容易混淆的。那意外险的意外医疗和百万医疗险有什么区别呢?

一般来说,意外医疗的出险几率非常大,尤其是一些常见的意外:跌打损伤、猫爪狗咬、烧伤烫伤。

百万医疗险一般是有1万的免赔额,覆盖不到几百几千的费用。所以挑选意外险,意外医疗保障就显得尤为重要。

意外医疗险挑选的关键是:0免赔、100%报销、社保外医疗费也能报。

另外,如果发生意外身故,是可以和寿险叠加赔付的。不过有些人可能会把意外险的伤残/身故保障和寿险的保障混淆。

那意外险的伤残/身故保障和寿险的保障又有什么区别呢?

在身故保障这一块,寿险的范围更广泛,免责条款外的身故都是可以保障的,而意外险只保障因意外所导致的身故。

在残疾保障这一块,意外险的保障范围更广,寿险只保障全残,而意外险可以根据伤残等级划分来按比例赔付。

比如保额100万,伤残1~10级,分别是100万、90万、80万…10万的递减。

这是其他类型的保险做不到的。

所以,两者各有所长,不能互相替代。

需要注意的是,小孩、成年人和老人在选择意外险的时候,侧重点是不同的。

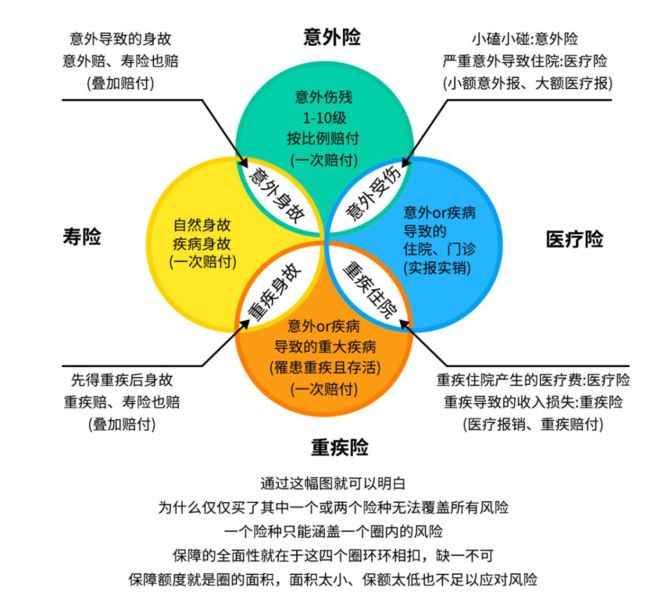

综上所述,医疗险、重疾险、寿险、意外险这四大险种有着各自的功能,可以相互补充,但不能相互替代,他们一起携手保障我们的家庭风险。

如果还有朋友不了解这些险种的意义与功用的话,可以看一下下面这张图,认识一下这四大险种是如何提供家庭风险保障。

说到这里,有的朋友可能会问,如果这四大险种都买了,理赔的时候会不会发生什么冲突呢?

今天学姐就用一个案例来阐述这一点。

二、如果不幸把四大险种都理赔了,是什么体验?

48岁的卫先生是一家小餐馆的老板,靠餐馆的收入和老伴过得有滋有味。

然而不幸的是,某日下午,餐馆突然起火爆炸,来不及逃离的卫先生全身被烧伤,面积高达80%。在河北友爱医院抢救43天后,最终还是不治身亡。

住院期间,卫先生治疗共花65万,除去医保报销15万,剩余50万元需要自己承担。

50万,对大多数普通家庭来说都是巨大的压力,好在卫先生年轻时给自己配置了非常全面的保障:

××重疾险,保额50万,保障终身

××百万医疗险,保额200万,1万免赔额,100%报销

××意外险,保意外身故/伤残50万,意外医疗1万

××寿险,保身故/全残100万,保障到60岁

这些险种都会给卫先生提供什么帮助呢?我们继续往下看。

重疾险:赔50万!

卫先生全身烧伤面积高达80%,已经达到行业协会规定的25种重疾险中,“严重Ⅲ度烧伤”的定义标准,所以保险公司按照合同约定保额,在卫先生住院期间,一次性赔付50万。

这50万,卫先生的家人可以用作医药费的备用金,以及弥补收入损失。

毕竟卫先生一倒下,饭店无法正常营业,老伴和孩子都要轮流看护照顾,会造成不小的经济损失。

百万医疗险:报销49万!

百万医疗险是花多少报多少,不会超过实际花费,而且一般它会有1万的免赔额限制。意思是医保报销外的费用自己要先掏1万,然后超过部分才能用百万医疗险报销。

所以,感冒发烧是用不上的,但是遇上大病就会很给力。像卫先生的50万医药费,它所买的百万医疗险能够100%报销医疗相关费用,减去1万免赔额,能报销49万,成功避免了“因病返贫”。

意外险:报销1万,赔付50万!

意外险既保障大意外风险(意外身故/伤残),也保障小意外风险(意外医疗)。

卫先生因煤气泄漏爆炸,导致烧伤,属于意外事故。

住院的费用共自费50万,其中百万医疗险已报销49万。

剩余1万,卫先生可以住院期间申请意外医疗报销1万元。

43天后卫先生抢救无效身故,符合意外身故的赔付条件。

最终,××意外险赔付给卫先生家意外身故保额50万,意外医疗保额1万,共51万。

寿险:赔付100万!

卫先生买的是一款保到60岁的定期寿险。他身故时属于保障期内,所以保险公司赔付卫先生家人100万元保额。

这笔钱可以替代卫先生偿还家里的房贷车贷、可以用来给儿女交学费、赡养父母等,给家庭5-10年的缓冲期度过这段最难的时光。

讲了那么多,学姐稍微总结一下:

用一张图来总结重疾险、医疗险、意外险、寿险这四大险种之间的关系就会是这样的:

总的来说,医疗险和重疾险是管你生病的,得了病,医疗险报销医疗费,重疾险给钱弥补收入损失,双重防护美滋滋。

寿险是保身故责任的,一不小心挂了,保障家人的后续生活。

意外险是保意外的,价格便宜,家中常备。

关于保险四大险种的知识点就讲到这里啦。

【写在最后】

我们是学霸说保险,一个只为提供专业、客观、中立保险知识的团队。

欢迎搜索:【学霸说保险】